現金を相続したときの相続税はいくら?計算方法・不動産との比較も解説

現金を相続したときは、額面がそのまま相続税評価額となります。

不動産は時価よりも低く評価額が算出されるため、現金は相続税の負担が重くなりやすいといえます。

また、被相続人の自宅などに保管される「タンス預金」や、生前に預貯金口座から引き出された現金などは、相続税申告の際に漏れが生じやすいです。相続が発生したときは、現金や預貯金がいくらあるのかを入念に調べ、適切に申告をすることが大切です。

この記事では、現金を相続する際の税額の計算方法や見落としがちな現預金などについて、相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.現金を相続すると相続税はいくらまで無税なのか

現金を相続しても必ず相続税がかかるわけではありません。現金や預貯金の相続税評価額が基礎控除額を下回っているのであれば、相続税の納税は不要です。

ここでは、現金・預貯金の評価方法や基礎控除額の計算方法を解説します。

1-1.現金を含む遺産の総額が「基礎控除額」以下であれば非課税

基礎控除額とは、相続税を計算する際に遺産総額から差し引ける金額のことです。「3,000万円+600万円×法定相続人の数」という計算式で算出します。

たとえば、法定相続人が配偶者と子供2人の合計3人である場合、基礎控除額は「3,000万円+600万円×3人=4,800万円」です。

この場合、現金や預貯金、不動産、有価証券などの遺産総額が4,800万円以下であれば相続税はかかりません。

現金や預貯金などの遺産総額が基礎控除額を超える場合は、その超えた部分に対して相続税が課されます。仮に遺産総額が5,000万円で基礎控除額が4,800万円の場合、相続税がかかるのは差額である200万円の部分です。

1-2.基礎控除額を計算する際の法定相続人の数え方

法定相続人とは、民法で定められる遺産を相続する権利がある人のことです。被相続人の配偶者は必ず法定相続人になります。配偶者以外の親族については、以下の順序にしたがって法定相続人が決まります。

相続が開始した時点で被相続人に子供がいない場合、法定相続人となるのは第2順位の直系尊属です。直系尊属もいない場合は、第3順位の兄弟姉妹へと相続権が移っていく仕組みです。

ただし、相続が開始した時点で被相続人の子供や兄弟姉妹が亡くなっている場合は、その子供(被相続人の孫・甥・姪)が相続人となります。これを「代襲相続」といいます。

なお、基礎控除額を計算する際の法定相続人の数え方には、以下の注意点があります。

- 相続放棄をした人がいる場合は、その相続放棄はなかったことにして法定相続人を数える。

- 養子も第1順位の法定相続人として数えるが、実子がいる場合は1人まで、実子がいない場合は2人までに限られる。

相続放棄をした人は遺産を相続することができませんが、基礎控除額を計算する際の法定相続人の数には含まれます。一方、相続人が相続放棄をしたことで新たに相続人になった人は、基礎控除額を計算する際の法定相続人の数には含まれません。

また、養子縁組をすることについて人数の制限はありませんが、基礎控除額を計算する際の法定相続人に含める数は上記のように制限されています。

2.現金にかかる相続税の計算方法【税率表付き】

現金にかかる相続税の計算方法は、以下のとおりです。

相続税の計算手順を1つずつみていきましょう。

2-1.正味の遺産総額を計算する

まずは、相続や遺贈(遺言によって相続人ではない人に遺産を贈ること)で遺産を取得した人ごとに課税価格を計算します。

相続税の課税対象となるのは、現金や預貯金、不動産、株式、投資信託など金銭的な価値があるものです。また、生命保険金や死亡退職金といった「みなし相続財産」、相続人が3年以内(注)に贈与を受けた贈与財産の価額も含まれます。

(注)加算対象期間は、令和8年12月31日までは相続開始前3年以内、令和9年1月1日から令和12年12月31日までは令和6年1月1日から死亡の日までの間、令和13年1月1日は相続開始前7年以内となります。

一方、被相続人が残した借金や未払金など「債務控除」の対象となるマイナスの財産や、相続人が負担した「葬式費用」は、遺産の総額から差し引くことができます。

各人が取得した遺産の課税価格を計算したあとは、それらを足し合わせて正味の遺産総額を算出します。

2-2.課税遺産総額を求める

次に、正味の遺産総額から基礎控除額を差し引いて課税遺産総額を計算します。基礎控除額は「3,000万円+600万円×法定相続人の数」で計算します。

法定相続人のカウントを間違えると、相続税の基礎控除額や税額の計算を誤ってしまいかねません。そのため、相続が発生したときは、亡くなった人の出生から死亡まで連続した戸籍謄本を集め、法定相続人となる人物を正確に把握したうえで基礎控除額を求めましょう。

2-3.相続税の総額を求める

課税遺産総額を計算したら、法定相続人が「法定相続分」に応じて遺産を取得したと仮定して相続税の総額を計算します。法定相続分とは、民法で定められる相続割合のことです。

たとえば、法定相続人が配偶者と子供2人(長男・長女)の場合、法定相続分は配偶者が2分の1、子供は4分の1ずつです。課税遺産総額が5,200万円の場合、法定相続分は配偶者が2,600万円、子供は1人につき1,300万円です。

法定相続分に応じて取得した金額をもとに相続人ごとの仮の相続税額を算出し、それらを足し合わせて相続税の総額を計算します。法定相続分に応じた仮の相続税額は「法定相続分に応ずる取得金額×税率−控除額」という速算式を用いて計算します。

| 法定相続分に応ずる取得金額 (基礎控除控除後) | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | − |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

※参考:国税庁「No.4155 相続税の税率」

法定相続人が配偶者、長男、長女の3人である場合、相続税の総額は以下のとおりです。

- 配偶者:2,600万円×15%-50万円=340万円

- 長男:1,300万円×15%-50万円=145万円

- 長女:1,300万円×15%-50万円=145万円

- 合計:340万円+145万円+145万円=630万円

2-4.実際の取得分に応じて相続税の納付税額を求める

相続税の総額を計算したら、その金額を各相続人が実際に取得した遺産の割合に応じて按分し、各相続人の納付税額を計算します。

たとえば、遺産分割協議の結果、配偶者が遺産の60%、子供が20%ずつ取得することになった場合、各相続人の納付税額は以下のとおりです。

- 配偶者:630万円×60%=378万円

- 長男:630万円×20%=126万円

- 長女:630万円×20%=126万円

配偶者は378万円と算出されましたが、相続税額の計算において「配偶者の税額軽減」という制度を適用すると納付税額を0円とすることができます。

長男と長女については、適用できる税額軽減がない場合、それぞれ126万円ずつの相続税を納付することになります。

3.【現金or不動産】相続税が安いのはどっち?

現金は原則として相続が開始されたときの残額が相続税評価額となります。一方、土地や建物などの不動産は、相続税評価額が時価よりも低く算出されます。

また、不動産は評価額が減額される特例を適用できることもあるため、現金よりも不動産を相続する方が相続税評価額は低くなり、相続税額が抑えられるケースが多いのです。

3-1.不動産は時価よりも低く評価される

不動産の相続税評価額は、土地と建物で異なります。土地の評価方法は、主に「路線価方式」が用いられます。

路線価方式は、路線価(道路に面する宅地の1㎡あたりの価額)に土地の面積をかけて相続税評価額を算出する方式です。土地の形状や道路と接する状況などに応じて、評価額が調整されることがあります。

路線価は国税庁が毎年7月1日に公表しており、国税庁の「財産評価基準書路線価図・評価倍率表」で確認できます。

※国税庁「財産評価基準書路線価図・評価倍率表」を加工して作成

路線価方式で評価した土地の評価額は、一般的に公示価格(時価)の8割程度といわれています。

建物の相続税評価額については、固定資産税評価額と同じです。一般的に、建物の固定資産税評価額は、建築費の5〜7割程度といわれています。

3-2.小規模宅地等の特例を適用できるとさらに税負担を軽減できる

小規模宅地等の特例とは、亡くなった人が住んでいた土地や事業をしていた土地などを相続する場合に、一定の要件を満たすと土地部分の評価額を減額できる制度のことです。

小規模宅地等の特例を適用できると、土地部分の相続税評価額が一定の面積まで最大80%減額されます。

特例の対象となる土地には「特定居住用宅地等」「特定事業用宅地等」「貸付事業用宅地等」などの種類があり、それぞれに以下のような限度面積と減額割合が定められています。

| 宅地の種類 | 限度面積 | 減額割合 |

|---|---|---|

| 特定居住用宅地等(被相続人が住むための建物がある宅地) | 330㎡ | 80% |

| 特定事業用宅地等(被相続人が事業を営んでいた建物がある宅地) | 400㎡ | 80% |

| 貸付事業用宅地等(アパートやマンションなど賃貸事業を営む建物がある宅地) | 200㎡ | 50% |

たとえば、面積が200㎡である4,000万円の土地を相続するとしましょう。その土地には被相続人が暮らしていた住宅が建っている場合、特定居住用宅地等として小規模宅地等の特例を適用することで、土地部分の評価額の80%に相当する3,200万円が減額されて800万円になります。

小規模宅地等の特例の適用が可能である場合、土地部分の相続税評価額が大幅に減額され、相続税の負担を軽減する効果が期待できます。特例を適用したことで、正味の遺産総額が基礎控除額を下回ったのであれば、相続税はかかりません。

ただし、特例を受けるためには、要件を満たしたうえで相続税の申告をする必要があります。特例の適用により相続税額が0円となる場合でも、必ず申告をしなければなりません。

小規模宅地等の特例について詳しくは下記で解説していますので、あわせてご覧ください。

(参考)小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよう

4.どれくらい差がある?現金や不動産を相続する際の相続税額をシミュレーション

では、現金と不動産で相続税額にどれほどの差が生じるのでしょうか。下記のケースでシミュレーションしてみましょう。

【前提条件】

- 遺産総額:5,000万円

- 法定相続人:子1人

なお、相続税額を試算する際は、下記のシミュレーションもご活用ください。おおよその遺産総額や相続する割合などを入力することで、相続税額を簡単に試算できます。

4-1.現金5,000万円のみを相続するケース

まずは、現金5,000万円のみを相続するケースで相続税額をシミュレーションします。

法定相続人は1人であるため、相続税の基礎控除額は「3,000万円+(600万円×1人)=3,600万円」です。課税遺産総額を計算すると「5,000万円-3,600万円=1,400万円」となります。

次に、課税遺産総額を法定相続分に応じて分割したとして、相続税の総額を計算します。

課税遺産総額が1,400万円であり、法定相続人は1人であるため、法定相続分に応じた取得金額も1,400万円となります。

法定相続分に応じた取得金額が1,400万円の場合、相続税の計算式は「法定相続分に応じた取得分×15%−50万円」です。計算結果は、下記のとおりです。

- 相続税額=(1,400万円×15%)-50万円=210万円-50万円=160万円

したがって、現金5,000万円を子供1人が相続する場合の相続税額は160万円となります。

4-2.現金1,000万円と不動産4,000万円を相続するケース

続いて、現金1,000万円と時価4,000万円の不動産を相続するケースを想定し、現金のみ5,000万円を相続する場合と相続税額がどのように変わるのかをシミュレーションします。

不動産の時価は、土地部分2,000万円、建物部分2,000万円であるとします。土地部分の相続税評価額は路線価方式で算出したことにより時価の80%となりました。建物部分については、時価の6割ほどである固定資産税評価額を相続税評価額とします。

不動産の相続税評価額は、下記のとおりであるとします。

- 土地部分の相続税評価額:1,600万円

- 建物部分の相続税評価額:1,200万円

相続した不動産は、亡くなった人が暮らしていた家屋とその敷地であり、敷地面積は200㎡でした。この場合、小規模宅地等の特例を適用すると土地部分の評価額は以下のとおりとなります。

- 小規模宅地等の特例を適用したあとの評価額:1,600万円−(1,600万円×80%)=320万円

建物部分1,200万円と合計すると不動産の相続税評価額は下記のとおりとなります。

- 不動産の相続税評価額:320万円+1,200万円=1,520万円

次に、正味の遺産総額から基礎控除額を差し引いて課税遺産総額を求めます。基礎控除額は「3,000万円+(600万円×1人)=3,600万円」のため、課税遺産総額は以下のとおりです。

- 課税遺産総額=(現金1,000万円+不動産の評価額1,520万円)-基礎控除額3,600万円

=-1,080万円<0円

正味の遺産総額が基礎控除額を下回り、計算結果はマイナスとなるため、相続税額は0円となります。

※相続税額は0円であっても小規模宅地等の特例を適用する場合は、相続税の申告が必要です。

現金のみ5,000万円を相続するケースと比較すると、相続税額は160万円も抑えられる結果となりました。

5.要注意!「タンス預金」は必ずバレる

タンス預金とは、銀行などの金融機関に預けずに、自己で保管している現金全般のことをいいます。タンス預金は家族や親族の誰も知らない場所に保管されていることもあるため、相続税の申告時に漏れやすくなります。

また「税務署はタンス預金の存在を知る術はないだろう」と考えて、意図的にタンス預金を申告しない人もいないわけではありません。

しかし、タンス預金を申告しなかった場合には、税務調査の選定対象に選ばれ、加算税や延滞税といったペナルティが課せられる可能性があります。

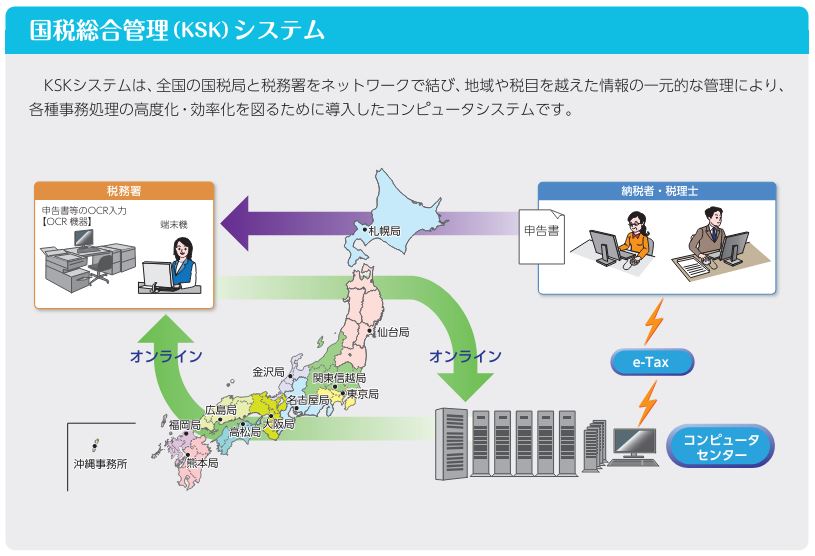

国税庁はKSK(国税総合管理システム)というコンピューターシステムで、納税者の確定申告や源泉徴収などの情報を一元管理しています。システムに登録された情報を分析することで、税務署は亡くなった人が保有しているおおよその資産や収入を予測することが可能です。

引用:国税庁「国税庁レポート2020」

税務署側がKSKをもとに把握している資産と比較して、相続税の申告額が著しく少ない場合、タンス預金の申告漏れが想定されるため、税務調査の選定対象に選ばれやすくなります。

そのため、相続税の申告をする際は、タンス預金も含めて亡くなった人がいくらの資産を所有していたのかを正確に把握することが大切です。

タンス預金について、動画でもわかりやすく解説していますので参考にしてください。

6.相続税の申告から漏れている現金が発覚した場合のペナルティ

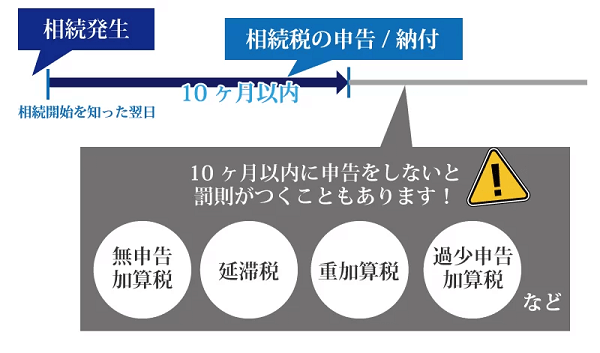

税務調査において、相続財産に計上されていない現金の申告漏れが発覚した場合、本来納付すべき税額に加えて、加算税や延滞税などのペナルティが課されます。

加算税には「過少申告加算税」、「無申告加算税」及び「重加算税」の3種類があります。

- 過少申告加算税:申告した税額が本来よりも少なかった場合に課されるペナルティ

- 無申告加算税:申告期限までに申告しなかった場合に課されるペナルティ

- 重加算税:意図的に財産を隠したり事実と異なる申告をしたりした場合に課されるペナルティ

相続財産の申告漏れがあった場合、より早く自主的に修正申告をして正しい相続税を納めると加算税の税率は低くなります。しかし、税務調査により指摘を受けて修正申告をすると加算税の税率は高くなります。

特に、相続財産を隠ぺいするなど悪質なケースの場合は、重加算税の対象となり非常に重いペナルティが課せられてしまいかねません。

延滞税とは、納税が遅れたことに対するペナルティです。延滞税の税率は、原則として納期限の翌日から2か月以内は年7.3%、2か月を超えると年14.6%です。

令和7年(2025年)12月31日までは、納期限の翌日から2か月を経過する日までは年2.4%、納期限の翌日から2か月を経過した日以後は年8.7%の税率となります。

現金を相続したときは、相続税の申告漏れがないように適切に申告・納税をすることが大切です。

(参考)相続税の延滞税・加算税はいくら?税率・計算方法・免除特例も解説

7.生前にやっておこう!現金の相続税を節税する方法

現金を相続するときの相続税負担を軽くしたいときは、生前贈与や生命保険など合法的な方法を用いることが大切です。ここでは、相続税の負担を軽減する効果が期待できる主な方法を解説します。

7-1.控除や特例を活用する

まずは、一定の金額までの贈与について、要件を満たせば贈与税が非課税になる制度や特例を紹介します。

各制度を利用する要件や手続きについては、税理士など専門家に相談すると安心です。

※詳細は各項目をクリックしてください

- 暦年贈与 »

1年間(1月1日から12月31日まで)に贈与する金額を、贈与税の基礎控除額である110万円以下に抑える手法 - 贈与税の配偶者控除(おしどり贈与) »

婚姻期間が20年以上の夫婦の間で、居住用不動産やその取得資金の贈与があった場合に最大2,000万円まで贈与税が非課税になる制度 - 住宅取得等資金の非課税の特例 »

親や祖父母などから住宅取得資金の贈与を受けた場合に最大1,000万円まで贈与税が非課税になる特例 - 教育資金の一括贈与 »

30歳未満の子または孫が、直系尊属から教育資金の一括贈与を受けた際に最大1,500万円まで贈与税が非課税になる特例 - 結婚・子育て資金の一括贈与 »

直系尊属から結婚・子育て資金の贈与を受けた場合に、最大1,000万円まで贈与税が非課税になる特例 - 相続時精算課税制度 »

60歳以上の父母または祖父母などから、18歳以上の子または孫などへ贈与する際に選択できる制度

7-2.教育費や生活費などを都度贈与する

教育費や生活費を支払うために必要な資金をその都度贈与するのであれば、贈与税は非課税です。

たとえば、子や孫が進学するときに入学金や初年度の授業料などを支払うための資金を贈与する場合は全額が非課税となります。

ただし、教育費や生活費などの名目で資金を贈与する場合であっても、贈与された資金が実際には別の目的で使われていた場合は、贈与税が課せられます。

7-3.生命保険に加入する

自分自身を契約者と被保険者(保険の対象になる人)として保険料を支払い生命保険に加入し、死亡保険金の受取人を相続人にすることで、相続税の節税につながる場合があります。

相続人が受け取った死亡保険金は「500万円×法定相続人の数」まで相続税が非課税になるためです。

たとえば、法定相続人が3人の場合「500万円×3人=1,500万円」までの死亡保険金には相続税がかかりません。

また、生命保険の死亡保険金は受取人固有の財産であり、遺産分割協議の対象外です。

相続税の負担を軽減したいときや財産を確実に渡したい人がいるときなどは、保有する現金や預貯金の一部を使って生命保険に加入するのも1つの方法です。

(参考)【生命保険で相続税対策】効果的な方法・デメリットまで税理士が解説

8.現金を生前贈与する際のポイント・注意点

現金を生前贈与する際は、贈与契約書を作成するとともに、口座振込で贈与の証拠を残しておくとよいでしょう。また、暦年贈与をする場合は税務調査によって、定期贈与と判断されないようにすることも重要となります。

8-1.贈与契約書を作成する

贈与契約は口頭でも成立します。しかし、贈与契約書を作成せずに口約束のみで生前贈与をするとその証拠が残りません。

相続税の税務調査が入ったとき、贈与契約書がないと贈与は成立していると主張しても「生前贈与をした事実はなかった」と判断され、その財産が相続財産として相続税の課税対象になるリスクがあります。

そのため、生前贈与をする際は贈与契約書を作成して贈与の事実を証明できるようにすることが大切です。

贈与契約書には、贈与財産の内容、贈与の方法などを記載し、双方が署名・押印をするため、税務署に贈与の事実を示す証拠となります。

8-2.口座振込で贈与の証拠を残す

現金を贈与する際には、手渡しではなく口座振込を利用することをおすすめします。

手渡しの場合、贈与の事実を証明できず、税務署から指摘を受けて生前贈与が否認されてしまうかもしれません。

口座振込であれば、送金した事実が記録として残るため、贈与があったことを客観的に証明できる証拠となります。

8-3.定期贈与とみなされないようにする

毎年同じ時期に同じ金額を贈与していると、税務署から「定期贈与」と判断される可能性があります。

定期贈与と判断されると、贈与した金額の合計額から基礎控除額110万円を差し引いた残りのすべてに贈与税が課されてしまうため、税負担を軽減する効果が薄れてしまいかねません。

たとえば、毎年100万円ずつ10年間贈与すると、総額は1,000万円になりますが、毎年の贈与は基礎控除額以下なので、贈与税はかかりません。しかし、定期贈与とみなされると、1,000万円の一括贈与と扱われ、基礎控除額110万円を差し引いた890万円に贈与税がかかります。

定期贈与と判断されないようにするためには「贈与のたびに贈与契約書を作成する」、「贈与する金額やタイミングを毎年変える」などの方法で対処するとよいでしょう。

8-4.生前贈与加算の対象になる可能性を考慮する

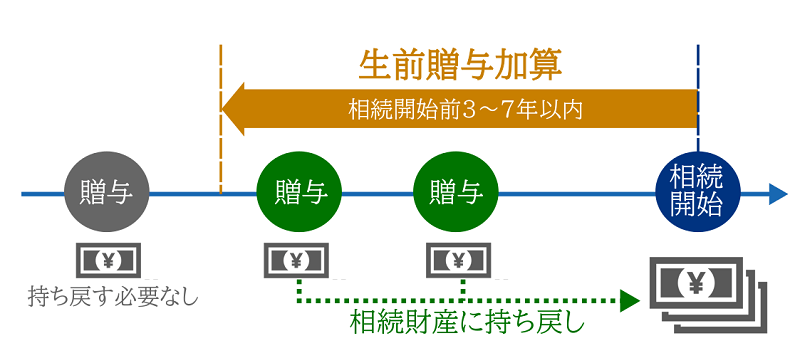

生前贈与加算とは、相続が開始される前の3〜7年以内に被相続人から贈与を受けた財産を相続財産に足し戻す制度のことです。

これまで生前贈与加算対象となる期間は相続開始前の3年間でしたが、令和6年(2024年)1月1日以降に行われる贈与からは「相続開始前の7年間」に延長されています。

暦年贈与で財産を移転したとしても、生前贈与加算の対象になって一定金額が相続財産に足し戻されてしまうと、相続税の負担を軽減する効果が薄れてしまうでしょう。

暦年贈与で相続対策をする場合は、生前贈与加算を見越してなるべく早めに開始するのも1つの方法です。

また、法定相続人や受遺者(遺言によって遺産を取得する人)でない人に対する生前贈与は、生前贈与加算の対象となりません。

そのため「代襲相続人にならない被相続人の孫」や「被相続人の子供の配偶者」など原則として法定相続人にならない人に生前贈与をする方法も軽減対策として有効です。

生前贈与加算について詳しくは、下記の記事で解説していますのであわせてご覧ください。

(参考)生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説

9.現金の相続は専門の税理士に相談しよう

現金を相続する際、正味の遺産総額が基礎控除額を下回っているのであれば、相続税の申告や納税は不要です。

(注)生前贈与加算の対象となる贈与がある場合には、その贈与の価額を遺産総額に加算する必要があります。

しかし、タンス預金や名義預金などがあると申告漏れが起こりやすくなります。生前贈与や生命保険を用いて対策をする方法もありますが、注意点を理解していないと思うような節税効果が得られないこともあります。

そこで、現金の相続について不安がある方は、相続税専門の税理士に相談するとよいでしょう。

税理士法人チェスターは、年間3,000件以上・累計19,000件超の申告実績を誇る相続税専門の税理士法人です。

徹底した節税対策や税務調査対策など、業界トップクラスのノウハウを有しているため、安心してお任せいただけます。現金の相続税でお困りの方は、ぜひ一度税理士法人チェスターへお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編