【2025年最新】相続税の改正をわかりやすく解説!いつから何が変わる?

相続税の基礎控除とは、相続税額を計算する際に、遺産総額から差し引くことのできる金額です。

遺産総額が基礎控除以下であれば、相続税の申告・納税の義務は無いため、相続税申告が必要かどうかのボーダーラインともいえます。

平成27年以降は、現行の計算式となっています。

相続税の基礎控除額

3,000万円+600万円 × 法定相続人の数

本記事では、最新の相続税関連の法改正についてわかりやすく解説します。

この記事の目次 [表示]

1.2025年時点での相続税改正の最新状況-基礎控除は変わった?

2026年度の税制改正では、基礎控除の改正はありませんでした。

そのため、相続税の基礎控除の計算式は「3,000万円+600万円 × 法定相続人の数」になります。

なお、これまでの相続税の基礎控除は何度か改正されてきました。

| 適用 | 遺産に係る基礎控除額 | |

|---|---|---|

| 抜本改正 | 昭和63年1月1日以降 | 4,000万円+800万円×法定相続人の数 |

| 平成4年度改正 | 平成4年1月1日以降 | 4,800万円+950万円×法定相続人の数 |

| 平成6年度改正 | 平成6年1月1日以降 | 5,000万円+1,000万円×法定相続人の数 |

| 平成25年度改正 | 平成27年1月1日以降 | 3,000万円+600万円 × 法定相続人の数 |

参考:財務省「相続税の改正に関する資料」

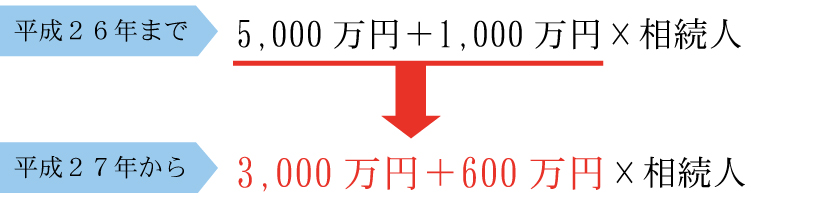

平成27年から「3,000万円+600万円 × 法定相続人の数」まで引き下げされ、それ以降は改正されていません。

最新の2026年度の相続税の改正について、詳しくは下記をご覧ください。

令和7(2025)年度税制改正大綱(資産税関連)

これまでの相続税の改正についても、下記にてまとめてご確認いただけます。

税制改正情報(資産税関係)

2.実質的な転換点は平成27年!相続税法改正をおさらい

平成27年に施行された相続税法の改正は、近年では最も影響が大きいものでした。

主な改正ポイントは次の2つです。

- 基礎控除額の引き下げ

- 取得金額2億円以上の税率引き上げ

相続税がかからない基礎控除額が引き下げられたことで、都市部に自宅を持っているだけで相続税が課税される人が増加しました。

課税が強化された印象が強いため、改正当時はニュースなどでも大きく取り上げられました。

しかし、自宅などの土地の評価額を低くできる小規模宅地等の特例の適用範囲が拡大されるなど、相続人に有利になる改正もありました。

実質的な転換点といえる平成27年の相続税法改正の内容を振り返ってみましょう。

3.平成27年の改正が相続税に与えたインパクト

平成27年に施行された相続税法の改正で、基礎控除額が引き下げられました。

基礎控除額の引き下げは、相続税がかからない財産が少なくなることを意味しています。そのため、平成27年以降は相続税が課税される人が大幅に増加しました。

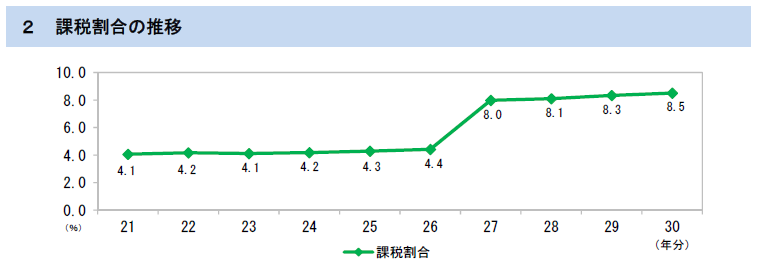

国税庁が毎年発表している「相続税の申告事績の概要」では、1年間に亡くなった人のうち相続税の課税対象になる人の割合(課税割合)が示されています。

平成26年まで4%台前半で推移していた課税割合は、平成27年以降8%台に上昇しています。実際に課税対象になった人の数(亡くなった人の数)を示すと、平成26年は約5万6千人でしたが、平成27年は約10万3千人になりました。

このように、平成27年施行の相続税法改正は多くの人に影響を及ぼしました。

(出典:国税庁「平成30年分相続税の申告事績の概要」)

4.現在も有効-平成27年施行の主な改正内容

平成27年に施行された相続税法改正は、被相続人の死亡日が平成27年1月1日以降の場合に適用されます。

改正の内容は次のとおりです。

- 基礎控除額の引き下げ

- 取得金額2億円以上の税率引き上げ

- 小規模宅地等の特例の適用範囲の拡大

- 未成年者控除・障害者控除の拡充

この章では、上記のそれぞれの改正内容について詳しく解説します。

(1)基礎控除額の引き下げ

相続税は遺産の総額から基礎控除額を引いた部分が課税の対象となり、遺産が基礎控除額以下であれば相続税はかかりません。

平成27年からは、基礎控除額がそれまでの6割の金額に引き下げられました。

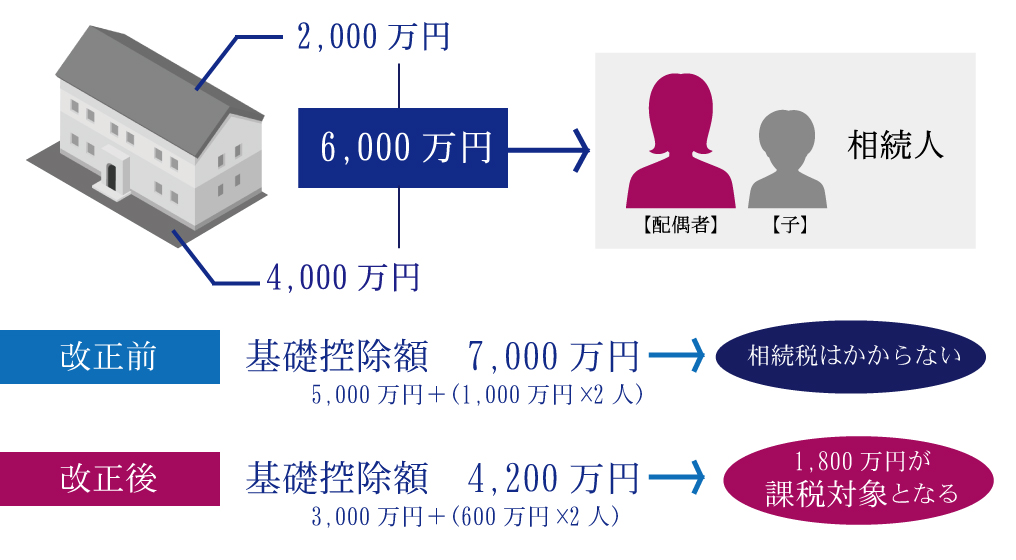

たとえば法定相続人が2人の場合では、改正前と改正後の基礎控除額は次のようになります。

- 改正前の基礎控除額:5,000万円+1,000万円×2人=7,000万円

- 改正後の基礎控除額:3,000万円+600万円×2人=4,200万円

基礎控除額が引き下げられたことで、改正前なら相続税がかからなかった人も、改正後は相続税がかかるようになったケースがあります。

たとえば、遺産総額が6,000万円であった場合は、改正前であれば相続税はかかりませんでした。

しかし、改正後は基礎控除額を超える1,800万円(=6,000万円-4,200万円)について相続税が課税されるようになりました。

基礎控除についての詳しい解説は、下記の記事を参照してください。

参考:【相続税の基礎控除】いくらまで無税?計算式は?税理士が解説

(2)取得金額2億円以上の税率引き上げ

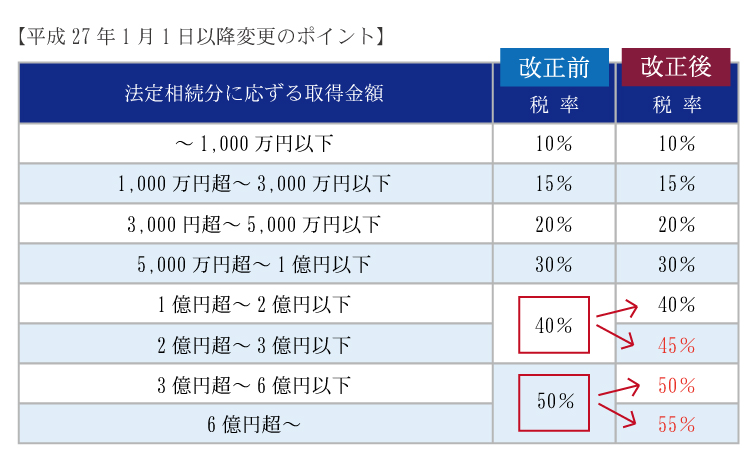

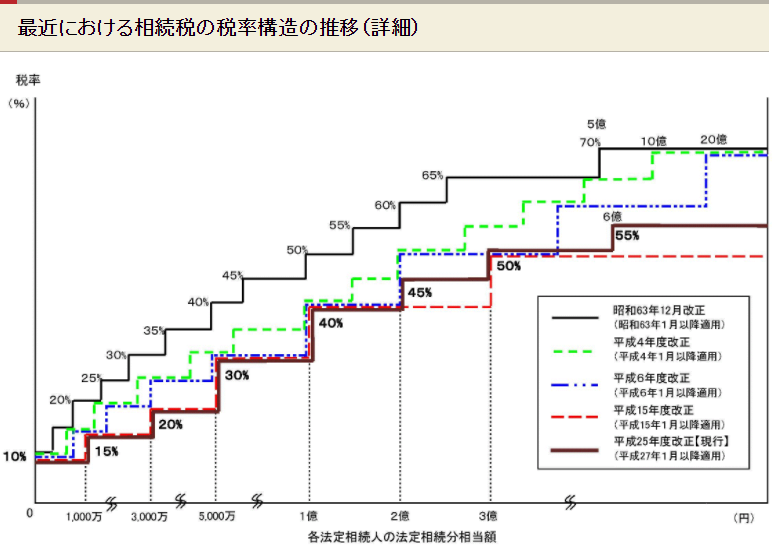

平成27年施行の相続税法改正では、各相続人の遺産の取得金額が2億円を超える場合について税率が引き上げられました。

取得金額が2億円を超えて3億円以下の場合の税率は40%から45%に、6億円を超える場合の税率は50%から55%にそれぞれ引き上げられました。

ただし、取得金額が2億円以下の場合は税率の改正はなく、税率引き上げの影響を受ける人は一部の富裕層に限定されています。

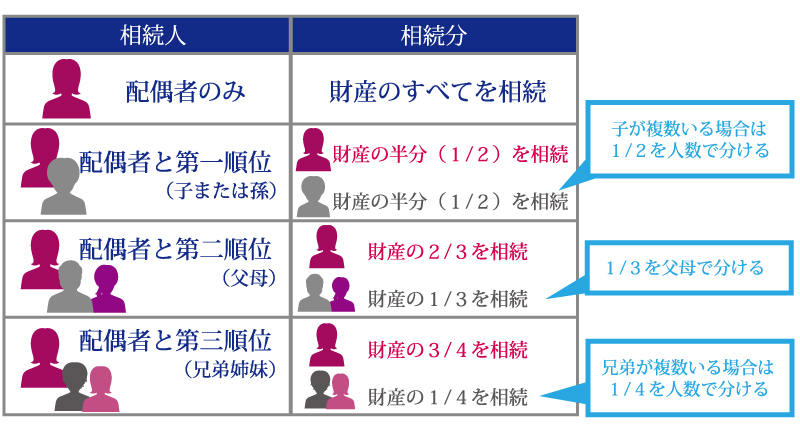

① 法定相続分に応ずる取得金額とは

相続税の計算では、各相続人が「法定相続分に応ずる取得金額」で遺産を相続したものとして税額を計算します。

「法定相続分に応ずる取得金額」は、遺産総額から基礎控除額を引いた課税遺産総額を、各相続人が法定相続分で分けたと仮定した場合の取得金額をさします。

● 法定相続分に応ずる取得金額=(遺産総額-基礎控除額)×各相続人の法定相続分

各相続人の法定相続分は以下のとおりです。

各相続人が実際に納税する相続税は、相続人全員の税額を法定相続分に応ずる取得金額にもとづいて計算し、その総額を実際の相続割合に応じて分配した金額となります。

② 【参考】相続税率の推移

相続税の税率は、平成以降4回にわたって改正されています。平成15年の改正までは税率が緩和されていましたが、平成27年施行の改正では税率が引き上げられました。

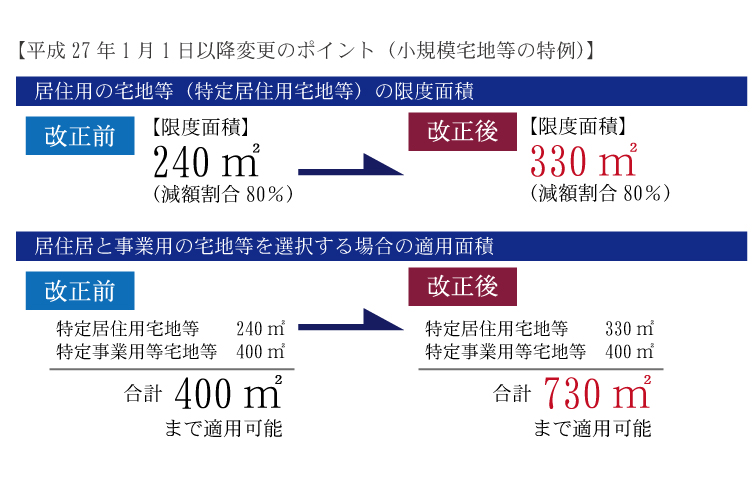

(3)小規模宅地等の特例の適用範囲の拡大

小規模宅地等の特例とは、亡くなった人やその家族の自宅や事業のために使用していた宅地について、一定の条件のもとで評価額を最大80%減額できる制度です。

平成27年施行の相続税法改正では、自宅の土地(特定居住用宅地等)に小規模宅地等の特例を適用する場合の限度面積が緩和されました。

- 改正前:240㎡

- 改正後:330㎡

あわせて、自宅の宅地と事業用の宅地(特定事業用宅地等)の両方に適用する場合の限度面積も緩和されました。

● 改正前:

自宅の宅地(限度面積240㎡)と事業用の宅地(限度面積400㎡)について、それぞれの限度面積に対する割合が合計で100%になるように面積を調整して適用

● 改正後:自宅の宅地330㎡と事業用の宅地400㎡をあわせて730㎡まで適用可能

【例】自宅の宅地300㎡と事業用の宅地300㎡に小規模宅地等の特例を適用する場合

● 改正前:

事業用の宅地300㎡に小規模宅地等の特例を適用すると、限度面積の75%(300㎡÷400㎡)を使うため、自宅の宅地に適用できる面積は残りの25%となります。つまり、限度面積240㎡×25%=60㎡までとなります。

● 改正後:

自宅の宅地300㎡と事業用の宅地300㎡の全部に小規模宅地等の特例を適用することができます。

小規模宅地等の特例について詳しい内容は、下記の記事を参照してください。

小規模宅地等の特例を完全解説! 対象条件や手続きを知って相続税を節税しよう

小規模宅地等の特例の適用範囲の拡大は、より広い面積の土地について評価額を減額できるようになったため、相続人にとって有利な改正となりました。

(4)未成年者控除・障害者控除の拡充

相続人が未成年者または障害者である場合は、未成年者控除や障害者控除によって相続税から一定の金額を控除することができます。

未成年者控除は、未成年者が成人するまでの養育費を確保する目的があります。また、障害者は健常者と比べて多くの生活費が必要になるため、障害者控除で負担の軽減を図っています。

平成27年施行の相続税法改正では、これらの控除額が引き上げられました。この改正も税額を軽減する効果があり、相続人に有利な改正でした。

① 未成年者控除額の引き上げ

相続税の未成年者控除額は、相続人が20歳に達するまでの年数(1年未満の端数は切り上げ)に1年あたりの控除額をかけて計算します。

平成27年以降は、1年あたりの控除額が6万円から10万円に改正されました。

たとえば、相続したときの年齢が15歳だった場合の未成年者控除額は、改正前は30万円でしたが、改正により50万円となりました。

さらに、令和4年4月1日から成年年齢が引き下げられたため、令和4年4月1日以後に相続が開始した場合、未成年者控除の金額は、相続人が18歳に達するまでの年数(1年未満の端数は切り上げ)に10万円をかけて計算することとなりました。

相続したときの年齢が15歳だった場合の未成年者控除額は30万円となります。

未成年者控除について詳しい内容は、下記の記事を参照してください。

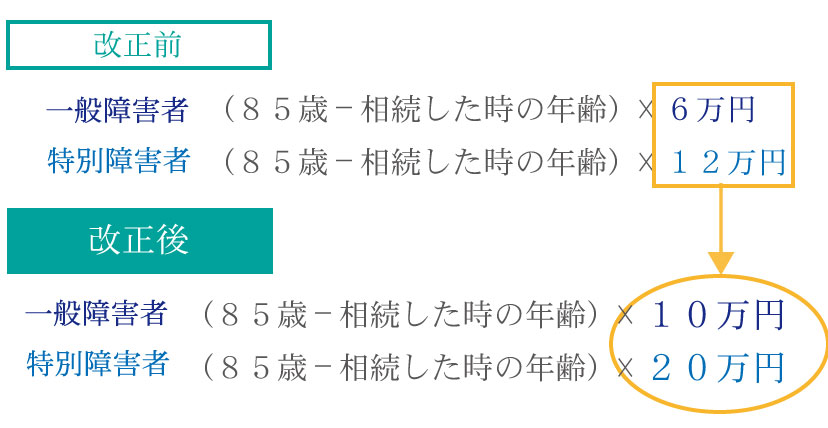

② 障害者控除額の引き上げ

相続税の障害者控除は、相続人が85歳に達するまでの年数(1年未満の端数は切り上げ)に1年あたりの控除額をかけて計算します。

平成27年以降は、1年あたりの控除額が次のように改正されました。

- 一般障害者:6万円から10万円に改正

- 特別障害者:12万円から20万円に改正

障害者控除について詳しい内容は、下記の記事を参照してください。

5.まとめ

2026年度の税制改正では、相続税の基礎控除に関する改正はありませんでした。

実質的な転換点といえる平成27年施行の相続税法改正は、基礎控除額が引き下げられたことで課税対象になる人が倍増するなど、大きな影響をもたらしました。

一部、減税となる改正はあったものの、富裕層に対する税率引き上げなども含めて全体としては増税する方向の改正となりました。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編