【2026年最新】相続税法とは?第24・12・58条と改正ポイントを解説

相続税法は、相続税や贈与税についての詳細なルールが定められた法律です。税額の計算方法や相続税の課税対象となる財産の範囲などが定められています。

2015年(平成27年)1月1日には、相続税法の大幅な改正が行われました。その後も、毎年のように改正が行われています。相続税対策をするうえでは、相続税法の内容や改正のポイントを把握することが重要です。

今回は、相続税法の改正によって変更された点や相続税対策をするうえでのポイントを、相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.相続税法とは?調べ方や相続税と贈与税の関係性を解説

相続税法とは、相続税を計算するための原則となるルールが定められた法律です。相続税を納税する義務がある人や課税の対象となる財産の範囲、税額の計算方法、申告・納税の手続きなどが定められています。

また、相続税法には相続税だけでなく贈与税についても規定されています。1つの税法に2つの税目が定められていることから「1税法2税目」と呼ばれることもあります。

1-1.相続税法はインターネットもしくは書籍で調べることができる

相続税法を調べる方法は、大きく2つあります。

- 相続税法の書籍を購入する

- インターネット上で相続税法を調べる

どの書籍を購入すべきかわからない方には、以下がおすすめです。

相続税法規通達集(日本税理士会連合会(編集),中央経済社(編集))5,610円

この書籍は、辞書のような形式になっており、相続税法の条文だけではなく通達などの相続税関連の条文が網羅的に記載されているため、しっかりと相続税法の条文を確認したい人におすすめです。

書籍で相続税法を調べるためには、数千円ほどのお金がかかります。そこで、お金をかけず手軽に調べたい人は、インターネットで相続税法の条文を調べると良いでしょう。

「e-Gov」というデジタル庁が運営する行政情報ポータルサイトには、相続税法の条文のすべてが記載されています。デジタル庁という公的な機関が運営しているホームページであるため、内容の信頼性が高いにもかかわらず、無料で誰でも利用することが可能です。

参考:e-Govポータル

1-2.相続税と贈与税の関係

財産を贈与されたときは、一定の価額を超えると贈与税がかかることがあります。相続税とは異なり、贈与税には「贈与税法」という法律は存在しません。なぜならば、贈与税については相続税法で定められているためです。

相続税法で相続税と贈与税が定められているのは、2つの税制度が互いを補完する関係にあるためです。

贈与税がなければ、亡くなる前にすべての財産を家族に贈与すると、相続税はかからないことになります。そうなると、相続税の主な役割の1つである富の再分配が上手く機能しなくなり、お金持ちは代々お金持ちのままとなり、格差の固定化につながりかねません。

そこで、富裕層の課税逃れを防ぐために、贈与税率は相続税率よりも高く設定されています。

2.相続税法24条(定期金に関する評価)

相続税法24条は2010年(平成22年)9月に大きな改正のあった条文です。具体的な条文は内容が複雑で長文ですのでここでは要約を解説します。

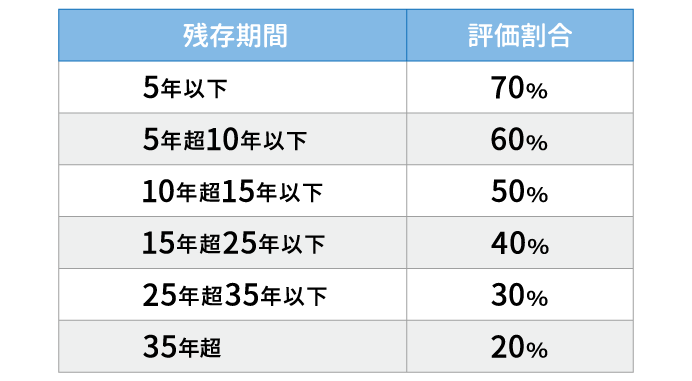

従来、相続税法24条では年金形式で生命保険金を受け取る場合には一括で受け取るよりも評価方法がかなり低くなるような内容となっていました。

例えば一括で受け取れば1億円の生命保険金を35年超の年金形式で受け取った場合には20%の評価、つまり2,000万円で相続税評価をすることができました。

(参考:改正前の相続税法24条の表)

この分割受け取りによる相続税評価の圧縮を利用して、多くの資産家が長期の年金形式で受け取る生命保険契約に加入しました。

そもそも35年超で受け取れば20%の評価になるというのは、戦後の高度成長期の日本の高金利時代に定められたものなので現代の利率にはそぐわないと言われていました。

そこで相続税法24条を活用した生命保険による節税対策を防ぐために、2010年(平成22年)に改正されたのです。

改正後の相続税法24条では年金形式で受け取る年金受給権の評価方法を次のように定めています。

① 解約返戻金額

② 年金に代えて一時金の給付を受けることができる場合には、当該一時金の金額

③ 年金年額×残存期間に応じた率

多くのケースでは①の解約返戻金の額となります。つまりたとえ何年の分割で受け取ろうとも解約返戻金の額が高ければ解約返戻金が相続税評価となりますので、改正前のように年金形式の生命保険で相続税を節税することは難しくなりました。

◆相続税法24条についての関連記事はこちら「相続税法24条「定期金に関する評価」とは?わかりやすく解説」もご確認ください。

3.相続税法12条(非課税財産及び生命保険の非課税枠)

相続税法12条は、

- 相続税が非課税となる財産

- 生命保険の非課税枠

- 退職金の非課税枠

の3つのパートから成り立っています。

具体的な条文は内容が複雑で長文ですのでここでは要約を解説します。

(1)相続税が非課税となる財産

相続税の対象となる財産はほぼ全ての財産的価値のあるものですが、相続税法12条では一部例外的に相続税が非課税となる財産について規定しています。

- 墓地、墓石等

- 庭内神し、神棚、神具、仏壇等の日常礼拝に供しているもの

このようなものは相続税を課税するのにそぐわないため、相続税法12条では非課税と規定しています。

(2)生命保険の非課税枠

死亡保険金については「法定相続人の人数×500万円」までは相続税が非課税となります。

この生命保険金の非課税枠について相続税法12条に規定されています。

(3)退職金の非課税枠

死亡退職金については「法定相続人の人数×500万円」までは相続税が非課税となります。

この死亡退職金の非課税枠について相続税法12条に規定されています。

4.相続税法58条(市区町村長等の税務署への通知)

相続税法58条は通称「ゴッパチ」と呼ばれる通知書に関する規定です。

相続が発生してしばらくすると相続人の元に突然「相続税のお尋ね」という書類が届き、税務署はなぜ相続が起きていることを知っているのかと驚かれる人もいます。

これは相続税法58条が関係しているのです。

相続税法58条を簡単に要約すると、

「死亡届が市区町村役場に提出されたら、その死亡情報を最寄りの税務署に市区町村役場から報告しなさい」

というものです。

なお、相続税法58条は2024年(令和6年)に改正され、

「死亡届が市区町村役場に提出されたら、その死亡情報を法務省で全国分を取りまとめて、翌月末までに国税庁に通知する」

という内容になりました。行政機関の間の情報連携をオンライン化することに伴う改正です。

この法令の改正前は各市区町村がその所在地の所轄税務署長に通知するというものでしたが、「デジタル・ガバメント推進方針」に基づき、この手続きがオンライン化されることになりました。この通知に基づき税務署では故人の資産情報や過去の収入等を調査して相続税申告の義務がありそうな相続人に対して「相続税のお尋ね」という書類を送っているのです。

税務署長は相続又は遺贈により取得した財産について相続税を課税するため、相続開始の事実を把握する必要があり、あらかじめ相続税法の中で法律として定めているのです。

5.2015年(平成27年)1月1日以降改正された項目

2015年(平成27年)に施行された相続税法の改正では、基礎控除額や税率などが変更されました。主な改正点は、以下のとおりです。

- 基礎控除額の引き下げ

- 相続税率の変更

- 未成年者控除・障害者控除の引き上げ

- 小規模宅地等の特例の見直し

- 贈与税率の変更

これらの改正点は、2015年(平成27年)1月1日以降に発生した相続に適用されます。それぞれの改正点をみていきましょう。

なお、2015年(平成27年)の改正について詳しくは、以下の記事で解説しておりますのでご覧ください。

(参考)【2025年最新】相続税の改正はいつ?―過去の法改正と最新情報を解説

5-1.基礎控除額の引き下げ

相続税には基礎控除があり、相続財産のうち法定相続人の数に応じた一定金額まで非課税となります。

改正前の基礎控除額は「5,000万円+1,000万円×法定相続人の数」で計算されました。それが税制改正により、基礎控除額の計算方法が「3,000万円+600万円×法定相続人の数」に変更されています。

たとえば、法定相続人が配偶者、長男、長女の3人である場合、改正前と改正後で基礎控除額は以下のとおり異なります。

- 改正前の基礎控除額:5,000万円+1,000万円×3人=8,000万円

- 改正後の基礎控除額:3,000万円+600万円×3人=4,800万円

仮に、相続税の課税対象となる遺産の総額が6,000万円であった場合、改正前であれば基礎控除額の8,000万円を下回っているため相続税はかかりません。しかし、改正後は6,000万円−4,800万円=1,200万円に相続税がかかります。

5-2.相続税率の変更

相続税率は、それぞれの法定相続人が法定相続分にしたがって分けたときの取得金額に応じて決まります。法定相続分とは、民法が定める各相続人の相続割合です。あくまで目安であるため、相続人同士の合意があれば法定相続分とは異なる分け方にすることも可能です。

2015年(平成27年)の税制改正で相続税率が、以下のとおり変更されました。

| 法定相続人の取得金額 | 改正後 | 改正前 | ||

|---|---|---|---|---|

| 税率 | 控除額 | 税率 | 控除額 | |

| 1,000万円以下 | 10% | 0円 | 10% | 0円 |

1,000万円超~3,000万円以下 | 15% | 50万円 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 | ||

| 3億円超~6億円以下 | 50% | 4,200万円 | 50% | 4,700万円 |

| 6億円超 | 55% | 7,200万円 | ||

改正後は、法定相続人の取得金額が2億円超~3億円以下の税率が、40%から45%へと引き上げられました。また、相続税の最高税率についても、50%から55%に引き上げられています。

一方で、法定相続人の取得金額が2億円以下の税率に変更はないため、引き上げの影響を受けるのは一部の富裕層であると考えられます。

5-3.未成年者控除・障害者控除の控除額の引き上げ

未成年者控除とは、相続人の中に未成年者がいる場合、未成年者の納めるべき相続税額から一定金額を控除できる制度です。相続税額から控除される金額は「(20歳−相続した時の年齢)×1年あたりの控除額」で計算をします。

2015年(平成27年)以降は、1年あたりの控除額が6万円から10万円へと増額されました。ただし、2022年(令和4年)4月1日以降に発生した相続については、成年年齢が20歳から18歳に引き下げられたことにともない、控除額を「(18歳−相続した時の年齢)×10万円」で計算します。

障害者控除とは、障害者が相続または遺贈(遺言によって特定の人に財産を贈ること)で財産を取得した場合、相続税額から一定金額を控除できる制度です。控除額は「(85歳−相続した時の年齢)×1年あたりの控除額」で計算をします。

また、一般障害者と特別障害者で1年あたりの控除額は異なります。特別障害者は、一般障害者よりも障害の程度が重い人のことです。

2015年(平成27年)1月1日以降は、1年あたりの控除額が以下のとおり全体的に引き上げられます。

| 改正前 | 改正後 | |

|---|---|---|

| 一般障害者 | 6万円 | 10万円 |

| 特別障害者 | 12万円 | 20万円 |

未成年者控除と障害者控除については、以下の記事を参照してください。

(参考)相続税の未成年者控除とは?適用要件や控除額計算方法も解説

(参考)【相続税の障害者控除】控除額の計算方法・要件をプロが解説

5-4.小規模宅地等の特例の見直し

小規模宅地等の特例とは、亡くなった人が住んでいた土地や事業を営んでいた土地を相続した場合、所定の要件を満たすと一定の面積まで土地の評価額を最大80%減額する制度です。

亡くなった人が住んでいた建物があり、所定の要件を満たしている場合は「特定居住用宅地」として、土地の評価額が80%減額されます。改正前は、土地の評価額が80%減額される面積の限度は240㎡でしたが、改正後は330㎡へと拡大されました。

また、自宅の宅地と事業用の宅地(特定事業用宅地等)の両方に小規模宅地等の特例を適用するときの限度面積も変更されています。

改正前の限度面積は、自宅の宅地が240㎡、事業用の宅地が400㎡であり、両方の土地に小規模宅地等の特例を適用する場合は、合計で400㎡まで適用が可能でした。

それが改正後は、自宅の宅地の限度面積が330㎡になっただけでなく、事業用の宅地の限度面積400㎡とあわせて730㎡まで適用が可能となりました。

小規模宅地等の特例について詳しくは、下記の記事をご確認ください。

(参考)小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

(参考)小規模宅地の特例を適用するなら相続税の申告は必須!申告書類と添付書類をご説明します。

5-5.贈与税率の変更

贈与税は、1年間で贈与された財産の金額から基礎控除額である110万円を差し引いた残りの金額に応じて税率が決まります。2015年(平成27年)の改正では、贈与税の税率についても以下のとおり変更されました。

| 基礎控除後の課税価格 | 改正後 | 改正前 | ||

|---|---|---|---|---|

| 税率 | 控除額 | 税率 | 控除額 | |

| 200万円以下 | 10% | 0円 | 10% | 0円 |

| 200万円超~300万円以下 | 15% | 10万円 | 15% | 10万円 |

| 300万円超~400万円以下 | 20% | 25万円 | 20% | 25万円 |

| 400万円超~600万円以下 | 30% | 65万円 | 30% | 65万円 |

| 600万円超~1,000万円以下 | 40% | 125万円 | 40% | 125万円 |

| 1,000万円超~1,500万円以下 | 45% | 175万円 | 50% | 225万円 |

| 1,500万円超~3,000万円以下 | 50% | 250万円 | ||

| 3,000万円超 | 55% | 400万円 | ||

贈与税の最高税率は、相続税と同様に50%から55%へと引き上げられました。

また、贈与税の税率は「一般贈与財産」と「特例贈与財産」に分けられました。特例贈与財産とは、父母や祖父母などの直系尊属から、20歳※以上の人に贈与された財産のことです。※2022年(令和4年)4月1日以降は18歳

特例贈与財産の場合、贈与税を計算する際は以下の「特例税率」が用いられます。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 200万円超~400万円以下 | 15% | 10万円 |

| 400万円超~600万円以下 | 20% | 30万円 |

| 600万円超~1,000万円以下 | 30% | 90万円 |

| 1,000万円超~1,500万円以下 | 40% | 190万円 |

| 1,500万円超~3,000万円以下 | 45% | 265万円 |

| 3,000万円超~4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

特例贈与財産に該当しない場合は、一般贈与財産となります。一般贈与財産に該当する例としては、兄弟間や夫婦間での贈与が挙げられます。

6.2015年(平成27年)1月1日の相続税法改正で相続税の課税対象者が増加

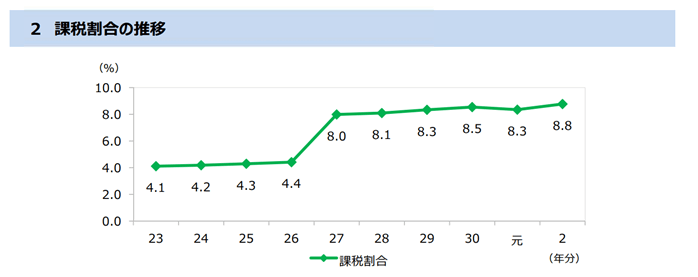

2015年(平成27年)1月1日以降は相続税法改正により、基礎控除額が引き下げられたことで、実質増税となりました。実際、国税庁の発表によると、相続税が課税される人の割合は、以下のとおり2015年(平成27年)から増加していることがわかります。

引用元:国税庁「令和2年分 相続税の申告事績の概要」

国税庁の調査によると、相続税が課税された被相続人の割合は、2014年(平成26年)以前はおよそ4%台で推移していましたが、2015年(平成27年)以降は8%台に増えていることがわかります。

また、相続税の課税対象となる被相続人の数は、2014年(平成26年)が約5.6万人であったのに対し、2015年(平成27年)は、約10.3万人に増加しました。

7.改正後の相続税における相続税対策のポイント

改正後は、富裕層でなくても相続税が課せられる可能性はあるため、大切な資産を家族に引き継ぐために相続税対策をする重要性は高まっているといえます。

そこで、ここでは相続税対策をするうえで押さえておきたいポイントを5つご紹介します。

7-1.生前贈与をする

1年間で贈与された財産の金額が110万円以下である場合、贈与税はかかりません。そのため、年間110万円以内の財産を生前贈与することで、税負担なく相続財産を減らすことができます。

また、年間110万円の基礎控除額は受贈者1人あたりの金額であるため、子どもや孫などの複数人に贈与することで、短期間で相続財産を減らすことが可能です。

ただし、相続が開始される前の3年間に贈与された財産は、原則として相続税の課税価格に加算されます。また、2024年(令和6年)1月1日以降に贈与された財産は、原則として相続開始前7年までさかのぼって相続税の課税価格に加算されます。

生前贈与をしても、相続税の節税効果を得られないケースもあります。そのため、生前贈与による相続税対策を検討する際は、相続税専門の税理士に相談することをおすすめします。

参考:財務省「令和5年度税制改正の大綱」

7-2.資産の一部を使って生命保険に加入する

生命保険の契約者(保険料を負担している人)と被保険者(保険の対象となる人)が同じ人である場合、死亡保険金は死亡退職金などと同様に「みなし相続財産」として相続税の課税対象となります。

一方で、生命保険の死亡保険金には「500万円×法定相続人の人数」で計算される非課税枠があります。たとえば、法定相続人が3人である場合、死亡保険金のうち500万円×3人=1,500万円までは相続税がかかりません。

また、生命保険の死亡保険金は受取人の固有の財産とされるため、遺産分割協議の対象外です。そのため、遺産分割協議によって死亡保険金が受取人でない相続人に分配されてしまう心配はありません。

生命保険を活用することで、相続税の負担を抑えられるだけでなく特定の人に財産をわたすことも指定できます。そのため、金融資産の一部を活用して生命保険に加入するのも有効な手段の1つです。

7-3.小規模宅地等の特例を活用する

小規模宅地等の特例を適用できれば、自宅の土地の場合、土地の評価額を最大330㎡まで80%減額できます。たとえば、亡くなった人が住んでいた建物がある土地の評価額が3,000万円である場合、小規模宅地等の特例を適用できると相続税を計算するときの評価額は600万円まで減額されます。

不動産は一般的に高価な資産であるため、そのままであると多額の相続税がかかることがありますが、小規模宅地等の特例を適用できれば税負担を抑えやすいでしょう。

小規模宅地等の特例は、亡くなった人の配偶者が自宅を相続する場合、取得者ごとの要件は特に設けられていないため、基本的には適用が可能です。

配偶者以外の人でも、亡くなった人と同居している親族は、小規模宅地等の特例を適用できる可能性があります。同居期間に制限はありませんが、相続税の申告期限まで建物に住み、宅地を所有している必要があります。また、亡くなった人と同居している実態がなければ特例は適用できません。

亡くなった人に配偶者や同居している親族もいない場合は、別居していた親族も所定の要件を満たすことで小規模宅地等の特例を適用できます。ただし「相続開始の3年前までに自己または自己の配偶者や3親等以内の親族、特別の関係がある法人の持ち家に住んだことがない」などの要件をすべて満たさなければなりません。

このように、被相続人に配偶者がいない場合でも小規模宅地等の特例を適用できるケースはあります。家族や最寄りの税務署、相続税専門の税理士などと相談し、小規模宅地等の特例を適用できないか検討してみると良いでしょう。

7-4.遺言書を作成する

相続税を節税するだけでなく、亡くなったあとに相続人が揉めて「争族」とならないようにすることも重要です。遺言書を作成して、遺産を引き継ぐ人や分け方の希望を明らかにしておくことで、相続人同士の争いを防ぎやすくなります。

特に、子どもがおらず相続人が配偶者と被相続人の父母または兄弟姉妹になるケースや、離婚歴があり前妻の子がいるケースなどは、相続での争いに発展しやすいため、遺言書を残しておくと良いでしょう。

ただし、遺言書を作成する際は相続人の「遺留分」を侵害しないことが大切です。遺留分は、兄弟姉妹以外の法定相続人が最低限相続できることが民法で保障されている財産の割合です。 遺留分を侵害するような内容の遺言書を作成すると、遺言によって財産を取得できる人と他の法定相続人とのあいだでトラブルに発展することがあります。

また、法律に則ったルールに基づいて遺言書が作成されていない場合や、亡くなったあとに遺言書が発見されなかった場合は、希望通りに遺産が相続されない可能性があります。遺言書を作成する際は、弁護士や税理士、行政書士などの専門家に相談すると良いでしょう。

遺言書や遺留分について詳しくは、以下の記事をご覧ください。

(参考)【遺言書の書き方】相続のプロが無効にならない方法を解説

(参考)遺留分とは何のこと?「遺留分」を知って相続トラブルを最小限に-計算や万が一の対応まで

7-5.相続税のシミュレーションをする

相続税対策をする際は、実際に相続税額を試算し、対策に効果があることを検証することが大切です。

相続税のシミュレーションはインターネットでもできますが、できれば相続税専門の税理士に依頼することをおすすめします。

相続税専門の税理士であれば、税額の計算だけでなく遺産分割の方法も相談が可能です。また、亡くなったあとの相続税の申告業務も代行してもらえるため、相続について幅広くサポートしてもらえます。

8.相続税の計算方法

では相続税はどのように計算をするのでしょうか。ここでは、相続税を計算するときの手順を解説します。

なお、相続税の算出方法については、以下の記事もご覧ください。

(参考)相続税の算出方法

8-1.相続税の課税価格を算出

まずは、相続または遺贈で財産を取得した人ごとに、相続税の課税価格を算出しましょう。計算方法は、以下のとおりです。

=(相続財産の価額+みなし相続財産+相続開始前3年以内に贈与された財産+相続時精算課税制度の適用を受けた贈与財産)−(非課税財産+債務控除+葬式費用)

それぞれに該当する財産の例は、次のとおりです。

| 該当する財産の例 | |

|---|---|

| 相続財産 |

|

| みなし相続財産 |

|

| 非課税財産 |

|

| 債務控除 |

|

| 葬式費用 |

|

相続開始前3年以内に贈与された財産は、相続税の課税価格に加算します。2024年(令和6年)1月1日以降に贈与された財産は、相続開始前7年までさかのぼって相続税の課税価格に加算します。

相続時精算課税制度は、60歳以上の父母または祖父母などから、18歳以上の子どもまたは孫に対して財産を贈与するときに選択できる制度です。相続時精算課税制度を選択すると、贈与された財産のうち2,500万円まで贈与税がかからない代わりに、相続税の課税対象となるため課税価格に加えられます。

なお、2024年(令和6年)1月1日以降に相続時精算課税制度によって贈与された財産については、原則として年間110万円までの金額は加算不要となりました。

8-2.相続税の課税遺産総額を算出

続いて、遺産を取得した人の課税価格を合計し、そこから相続税の基礎控除額を差し引いて課税遺産総額を算出します。計算式は、以下のとおりです。

=各相続人の課税価格の合計−基礎控除額(3,000万円+600万円×法定相続人の数)

たとえば、相続人が配偶者、長男、長女の3人である場合、基礎控除額は3,000万円+600万円×3人=4,800万円となります。相続税の課税価格が合計で2億4,800万円である場合、課税遺産総額は2億4,800万円−4,800万円=2億円です。

基礎控除額を計算するときの法定相続人の数には、相続放棄をした人の数も含めます。また、法定相続人の中に養子がいる場合は、以下のとおり基礎控除額を算出する際に含められる人数が制限されます。

- 被相続人に実子がいる場合:養子のうち1名まで

- 被相続人に実子がいない場合:養子のうち2名まで

8-3.法定相続分に応じた金額で税額を計算

課税遺産総額を計算したあとは、法定相続分で取得したものとして各相続人の税額を計算し、それらを合計して相続税の総額を求めます。それぞれの計算式は、以下のとおりです。

- 法定相続分に応じた取得金額=課税遺産総額×法定相続分

- 各相続人の税額=法定相続分に応じた取得金額×税率−控除額

- 相続税の総額=各相続人の税額の合計

例】相続人が配偶者、長男、長女の3人であり、課税遺産総額が2億円であるケースで考えてみましょう。

このケースにおける法定相続分は、配偶者1/2、長男1/4、長女1/4となるため、法定相続分に応じた取得金額は以下のとおりです。

- 配偶者:2億円×1/2=1億円

- 長男:2億円×1/4=5,000万円

- 長女:2億円×1/4=5,000万円

続いて、各相続人の税額と相続税の総額を計算します。相続税率と控除額は、以下のとおりです。

| 法定相続分に応じた取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 0円 |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

以上をもとに各相続人の税額と相続税の総額を計算すると、結果は以下のとおりとなります。

- 配偶者:1億円×30%−700万円=2,300万円

- 長男:5,000万円×20%−200万円=800万円

- 長女:5,000万円×20%−200万円=800万円

- 相続税の総額:2,300万円+800万円+800万円=3,900万円

8-4.相続税の総額を実際に取得した遺産の割合に応じて按分

最後に、相続税の総額を、各相続人が実際に取得した遺産の割合に応じて按分し、それぞれの相続税額を算出しましょう。算出された相続税額から、税額控除を差し引いた残りが各相続人の納付税額となります。

例】相続人が配偶者、長男、長女の3人であり、相続税額が合計で3,900万円であり、各相続人の課税価格が以下である場合の納付税額を計算します。

- 配偶者:1億5,500万円

- 長男:6,200万円

- 長女:3,100万円

各相続人の納税額を計算した結果は、以下のとおりです。

- 配偶者:3,900万円×(1億5,500万円÷2億4,800万円)=2,437.5万円

- 長男:3,900万円×(6,200万円÷2億4,800万円)=975万円

- 長女:3,900万円×(3,100万円÷2億4,800万円)=487.5万円

上記の金額から、税額軽減や税額控除を適用した金額が納付税額となります。たとえば、配偶者の場合、法定相続分と1億6,000万円のどちらか大きい金額まで相続税がかからないため、納付税額は0円となります。

9.相続税については専門の税理士に相談をしよう

相続税法には相続税を計算するときのルールが詳細に記載されているため、相続税対策をする際は相続税法について充分に理解をする必要があります。

とはいえ、相続税法は法律であるだけでなく、改正されることもあるため、専門家でなければ理解するのは困難でしょう。そのため、相続税対策をする際は、相続税専門の税理士に相談することをおすすめします。

相続税専門の税理士法人であるチェスターは、相続税の節税対策や納税資金対策などをサポートする相続コンサルティングサービスを提供しております。また、相続税の申告業務をご依頼いただくことも可能です。

相続税対策を何から始めてよいかわからない方は、税理士法人チェスターまでお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編