個人事業主の相続税を抑える3つの方法と相続時に必要な手続

個人事業主が死亡したら、相続税を抑える方法として個人版事業承継税制や小規模宅地等の特例といった、税制優遇措置の活用を検討しましょう。

また法人化すると資産の名義を会社へ移せるため、相続財産が減少し、相続税を抑えられる場合があります。

なお個人事業主の死亡後には確定申告や税金に関するものをはじめ、多くの手続が発生します。実際に直面したときに慌てずに済むよう、事前に必要な手続をチェックしておきましょう。

この記事の目次 [表示]

1.個人事業主の相続税を抑える方法3つ-贈与税の節税対策としても活用できる

個人事業主の相続税を抑える方法は以下の3つです。

個人事業主が相続税を抑える方法

- 個人版事業承継税制を利用する

- 小規模宅地等の特例を利用する

- 法人化して個人の財産を減らす

相続する本人が死亡したあとさらに親族に事業を引き継がせる予定がある場合は個人版事業承継税制を検討しましょう。

宅地や事業用宅地を相続する人は、小規模宅地等の特例により相続税計算の元となる評価額を下げられます。

事業主の個人資産が大きい場合は、法人化して個人の財産を減らす対策も検討しましょう。

1-1.個人版事業承継税制を利用する

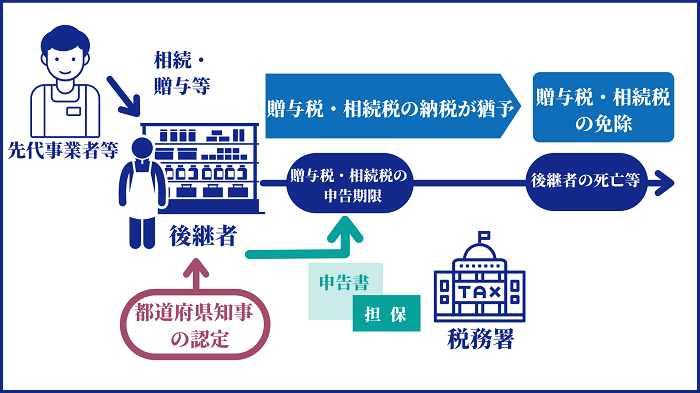

個人版事業承継税制は、個人事業者が事業承継をおこなう際、事業用資産に対する税負担を猶予する制度です。

参考:個人の事業用資産についての贈与税・相続税の納税猶予・免除(個人版事業承継税制)のあらまし

事業を引き継いだ後継者が死亡し、事業用の資産が次の世代に相続された際に、それまで猶予された税額が免除されます。

2019年1月1日から2028年12月31日までの相続、贈与が対象で、2019年4月1日から2026年3月31日までの間に個人事業承継計画の提出が必要です。

(令和6年度税制改正により、個人事業承継計画の提出期限は、2026年3月31日まで延長されています。)

〇 個人版事業承継税制は、青色申告(正規の簿記の原則によるものに限ります。)に係る事業(不動産貸付事業等を除きます。)を行っていた事業者の後継者として円滑化法の認定を受けた人が、個人の事業用資産を贈与又は相続等により取得した場合において、その事業用資産に係る贈与税・相続税について、一定の要件のもと、その納税を猶予し、後継者の死亡等により、納税が猶予されている贈与税・相続税の納付が免除される制度です。

〇 また、個人版事業承継税制の適用に当たっては、「中小企業における経営の承継の円滑化に関する法律」に基づく認定等が必要となりますが、認定等に係る申請書・報告書の提出に関する窓口・お問い合わせ先は、都道府県の担当課となります。

個人版事業承継税制については次の記事を参考にしてください。

参考:平成31年度税制改正・個人版事業承継税制の承継パターン|相続税のチェスター

1-2.小規模宅地等の特例を利用する

小規模宅地等の特例とは、被相続人が住宅や事業に使用していた宅地等の相続税を減額する制度です。

この制度を利用すれば、相続人の事業継続や生活に必要な宅地などに対する課税を軽減できます。

該当する宅地の区分と減額される割合、適用限度面積は以下のとおりです。

| 区分 | 減額される割合 | 適用限度面積 |

|---|---|---|

| 特定居住用宅地等 | 80% | 330㎡ |

| 特定事業用宅地等 | 80% | 400㎡ |

| 特定同族会社事業用宅地等 | 80% | 400㎡ |

| 貸付事業用宅地等 | 50% | 200㎡ |

※注意点

特定事業用宅地等、貸付事業用宅地等について、事業主が死亡する前3年以内に事業用とされた場合、 小規模宅地等の特例の対象外となる。

特定居住用宅地等と特定事業用宅地等を併用した場合、合計で730㎡までの面積が適用となります。

特定居住用宅地等の主な適用要件

- 被相続人の配偶者が土地を取得

- 該当する宅地に被相続人と同居していた親族が取得、申告期限まで所有しかつ居住している

- 被相続人に配偶者と同居親族がいない場合で、被相続人が死亡する以前3年以内に自身、自身の配偶者もしくは3親等内の親族が所有する家屋に居住したことがない親族である。(申告期限まで所有していること)

- 被相続人と生計を同一にしていた親族が取得し、申告期限まで所有しかつ居住している。

特定事業用宅地等の主な適用要件

- 被相続人または被相続人と生計を同一にしていた親族の一定の要件を満たした事業用宅地等を取得

- 申告期限まで土地を所有し続け、事業を続けている

特定居住用宅地等は、主に居住の目的で使用されている宅地であることが条件となります。

参考:土地を相続するとき、必ずチェックすべき小規模宅地等の特例とは?|相続税のチェスター

参考:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁ホームページ

1-3.法人化して個人の財産を減らす

個人事業主が事業を法人化すると、個人の財産を法人に移せるので個人の財産を減らせます。

財産が少なければ相続税も抑えられ、基礎控除額以下であれば非課税にすることも可能です。

※基礎控除額=3000万円+(600万円×法定相続人の数)

また法人化して役員報酬という形で生前に財産を親族に移しておけば、贈与税対策にもなります。

ただし、法人化して相続税がどれだけ抑えられるかは、事業・財産の内容や家族構成などによって異なるため、注意が必要です。

1-3-1.デメリットとリスク

法人化した場合、個人の事業よりも事務負担が増えます。法人化するための設立費用や資本金の準備といった、ある程度の予算が必要です。会社の設立後に維持費も確保しなくてはなりません。

また従業員の社会保険料負担や、赤字でも法人住民税の均等割の支払い義務があるなどのデメリットもあります。

法人化したことで費用負担が増え、業績が悪化するリスクがあることも知っておきましょう。

法人化した際のメリットとデメリットについては次の記事を参考にしてください。

個人事業を法人化するメリット・デメリットは?タイミングも解説|相続税のチェスター

2.個人事業主の相続時に必要な手続

個人事業主の相続時には、税務上多くの届出書類を提出しなくてはなりません。

提出先や期限を確認して、提出もれのないようにしましょう。

| 書類名称 | 提出先 | 期限 |

|---|---|---|

| 個人事業者の死亡届出書 | 被相続人の納税地の税務署 | 期限なし(死亡後速やかに) |

| 準確定申告書 | 被相続人の納税地の税務署 | 相続の開始を知った日の翌日から4ヵ月以内 |

| 青色申告承認申請書 | 相続人の納税地の税務署 | 死亡日により異なる |

| 土地や預金、有価証券の名義変更 | 法務局、銀行、証券会社や信託銀行等 | 速やかに(土地の名義変更は相続による取得を知った日から3年以内) |

| 消費税簡易課税制度選択届出書 | 相続人の納税地の税務署 | 死亡した年の年末まで |

| 青色事業専従者給与に関する届出書 | 相続人の納税地の税務署 | 事業承継から2ヵ月以内 |

| 廃業届出書 | 被相続人の納税地の税務署 | 死亡日から1ヵ月以内 |

| 開業届出書 | 相続人の納税地の税務署 | 相続の開始を知った日の翌日から1ヵ月以内 |

2-1.個人事業者の死亡届出書の提出

死亡した個人事業主が消費税の課税事業者であった場合、納税地の税務署に個人事業者の死亡届出書を提出します。

個人事業者の死亡届は市町村役場に死亡の事実を伝える死亡届とは異なる手続になるため注意しましょう。

2-2.準確定申告

準確定申告とは個人事業主が死亡したときに、1月1日から死亡までの被相続人の所得金額と税額を相続人が代わりに申告する制度のことです。

申告期限は相続の開始を知った日の翌日から4ヵ月以内です。

準確定申告の必要書類の例

- 準確定申告書

- 死亡した者の所得税及び復興特別所得税の確定申告書付表

- 納付書

- マイナンバー

- 被相続人の源泉徴収票

- 被相続人の控除証明書

- 被相続人の医療費の領収書

- 委任状

準確定申告では相続人全員の連署が必要となります。

準備する書類も多いため、期限内に提出できるよう注意しましょう。

準確定申告については次の記事を参考にしてください。

準確定申告とは?申告期限や手順・書類の書き方・不要なケースを税理士が解説|相続税のチェスター

参考:No.2022 納税者が死亡したときの確定申告(準確定申告)|国税庁

2-3.青色申告承認申請書の提出

被相続人が青色申告事業者であった場合、事業を引き継ぐ相続人は以下の期限までに青色申告承認申請書を提出しなければいけません。

死亡日により提出期限が異なるため注意しましょう。

| 死亡日 | 提出期限 |

|---|---|

| 1月1日から8月31日まで | 死亡日から4ヵ月以内 |

| 9月1日から10月31日まで | その年の12月31日まで |

| 11月1日から12月31日まで | 翌年の2月15日まで |

参考:A1-8 所得税の青色申告承認申請手続|国税庁

参考:事業を承継した相続人が青色申告者になるための青色申告承認申請書の提出期限|相続税のチェスター

2-4.土地や預金、有価証券の名義変更

土地など不動産は法務局で登記することにより名義を変更できます。

預金は銀行や信用金庫等で、有価証券は証券会社や信託銀行で名義変更手続をおこないます。

どちらも遺言がある場合や遺産分割協議をおこなう場合などで手続の流れや必要書類が異なるため、事前によく確認しましょう。

相続人のうち事業を引き継ぐ人は、遺産分割の際に事業用の土地などを相続できるように協議しましょう。

参考:亡くなる前に名義変更すべき財産をチェック!相続より生前贈与がよい理由|相続税のチェスター

2-5.消費税の簡易課税制度の選択

消費税の簡易課税制度とは、納付税額を計算する際に売上にかかる消費税額に一定の割合をかけて簡易的に計算する方法です。

メリットは納税額の計算事務負担が軽減できる点にあります。

簡易課税制度を利用するためには、制度を利用する期間の前日までに届出が必要です。

相続人がこの制度を利用する場合は、あらためて相続発生の年末までに届出書を提出しなければいけないため注意しましょう。

参考:D1-22 消費税簡易課税制度選択届出手続|国税庁

参考:No.6505 簡易課税制度|国税庁

2-6.青色事業専従者に関する届出書の提出

青色事業専従者とは、確定申告で青色申告をする事業者の専従者で、青色申告者と生計を一にしている配偶者または親族のことです。

相続人が事業を引き継ぐ際、相続人の家族や親族を専従者とする場合は青色事業専従者に関する届出書の提出を忘れないようにしましょう。

参考:A1-11 青色事業専従者給与に関する届出手続|国税庁

2-7.廃業届出書および開業届出書の提出

廃業届の正式名称は個人事業の開業・廃業等届出書です。

「事業は引き継いで続けるから廃業届は必要ない」という認識は間違いです。

被相続人の死亡にともない、廃業届を提出しなければいけません。

相続人の開業届は、被相続人の死亡より前に事業を開始して提出済みであれば不要です。

未提出の場合は事業開始から1ヵ月以内に提出しましょう。

提出の際はマイナンバーが必要なので、マイナンバーカードを持っていない人は通知カードや住民票の写しなどのマイナンバーがわかる書類が必要となります。

3.個人事業主の相続税に関する Q & A

個人事業主の相続では、通常と異なり事業に関する財産も存在します。

相続税の支払い期限や相続財産の範囲、また事業用の預金についてよくある質問をまとめました。

3-1. 相続税はいつまでに支払う必要がある?

相続税の申告期限は、被相続人の死亡を知った日の翌日から10ヵ月以内です。

相続税の支払いも同じ期限となっています。

被相続人の所得税を確定させる準確定申告とは別の手続が必要なため注意しましょう。

3-2.相続財産の範囲は?

個人事業主が死亡した場合、事業で使用していた預金や動産、不動産も相続財産に含まれます。

被相続人の死亡時点の評価額により相続税が計算されます。

もしも金融機関からの借入や事業上の買掛金などマイナスの財産がある場合は、注意が必要です。

債務の分担割合や放棄などについて、相続人間でよく話し合いましょう。

参考:相続財産とは何か?~民法と税法では範囲が異なる~|相続税のチェスター

3-3.被相続人の銀行口座は凍結する?

被相続人の銀行口座は、銀行が死亡の事実を知った時点で凍結されます。

個人事業主が生前に振り出していた小切手は振出人等の死亡という理由で不渡りになるため、預金からは引き落とされません。

生前に振り出した小切手は買掛金などと同じようにマイナスの財産として相続手続をおこないます。

参考:亡くなると預金は口座凍結される?凍結の解除方法と生前の対策を専門家が解説|相続税のチェスター

4.個人事業主の相続には多くの手続が発生-手間取る前に専門家に相談を

個人事業主の相続では個人版事業承継税制や小規模宅地等の特例を利用するなどの税金を抑える方法があります。

これらの方法で効果的に節税するためには、要件を詳しく知り、届出を確実におこなうことが必要です。

個人事業主の相続では税務署などに提出する届出も多いため、相続人の負担は大きくなります。

個人事業主の相続で不安や疑問点がある場合は、専門家に相談するとよいでしょう。

税理士法人チェスターは、これまで数多くの個人事業主の相続サポートをおこなってまいりました。

節税対策や相続による事業承継をスムーズにおこなうお手伝いをいたしますので、ぜひ一度ご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編