- TOP

- 法定相続分

法定相続分とは何か?計算方法や遺留分との違いを解説!

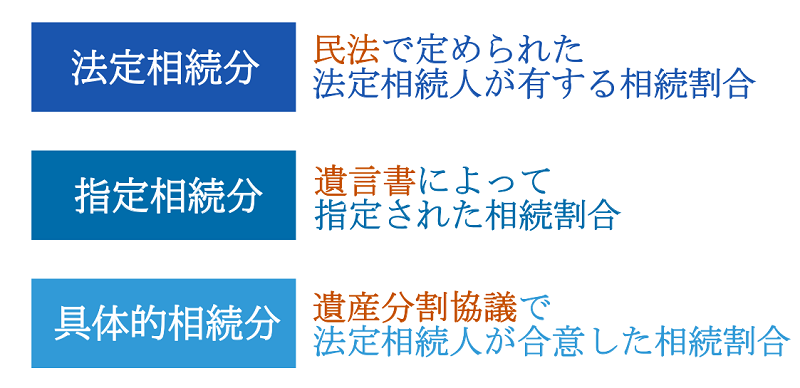

法定相続分とは、民法で定められた「法定相続人が有する相続割合」のことです。

法定相続分は、遺産の分け方を決める遺産分割協議において、各法定相続人が取得できる目安割合として用いられます。

そのため、誰が法定相続分を有する法定相続人で、具体的にどれだけの割合があるのかを知っておくことがポイントになります。

また、法定相続分は遺産の分け方を決めるときの目安割合となるだけではなく、様々な相続シーンで用いられます。

本記事では、法定相続分の基礎はもちろん、割合の計算方法や混同されやすい遺留分との違いなどを解説します。

1.法定相続分とは

法定相続分とは、民法第900条で定められている「法定相続人が有する相続分の割合」のことです。

複数人の法定相続人がいる場合に、「誰が」「どの割合」で遺産を相続できるのかを決める目安となる割合…と考えていただけるとわかりやすいでしょう。

法定相続分について、詳しくは「法定相続分は相続人の家族構成でこんなに変わる!【ケース別で解説】」でも解説しております。

1-1.法定相続分は主に遺産分割協議で用いられる

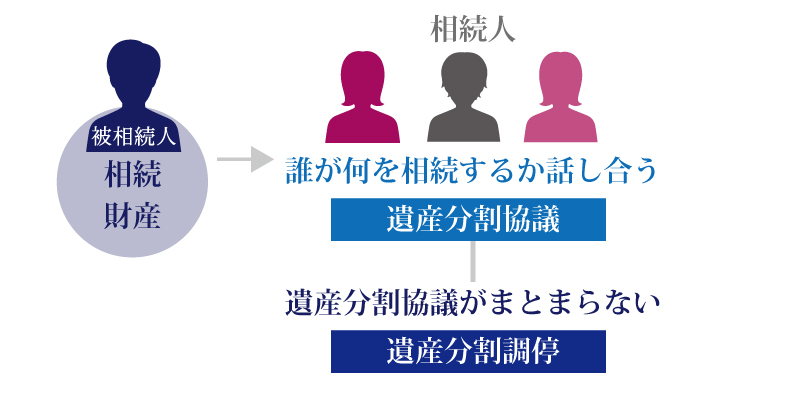

相続の発生後、被相続人(亡くなった人)の遺産は、法定相続人(遺族など)が引き継ぎます。

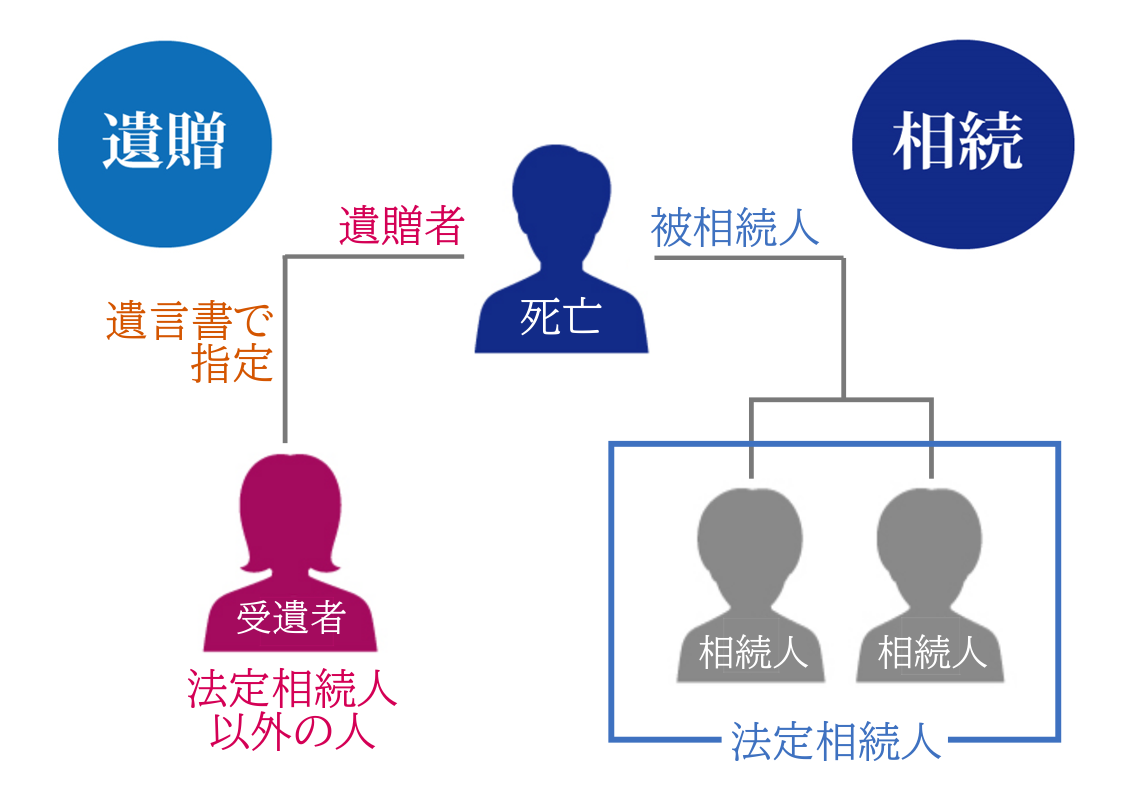

被相続人(亡くなった人)が遺言書を遺していれば、基本的には遺言書の内容によって相続人や受遺者に遺産分割されます(これを指定相続分と呼びます)。

しかし、遺言書がなく相続人が複数いる場合は「遺産分割協議」を行い、遺産をどのように分割するのかを、相続人全員で話し合って決める必要があります。

法定相続分はこの遺産分割協議の際に目安として用いられますが、他にも様々な相続手続きで用いられます(記事の後半でご紹介します)。

1-2.法定相続分はあくまで目安の割合

法定相続分は、遺産分割協議において、分割割合を決める「目安」として用いられる割合です。

法定相続人全員が合意するなら、法定相続分以外の割合で分割しても全く問題ありません。

この遺産分割協議において相続人が合意した、法定相続分とは異なる分割割合のことを「具体的相続分」と呼びます。

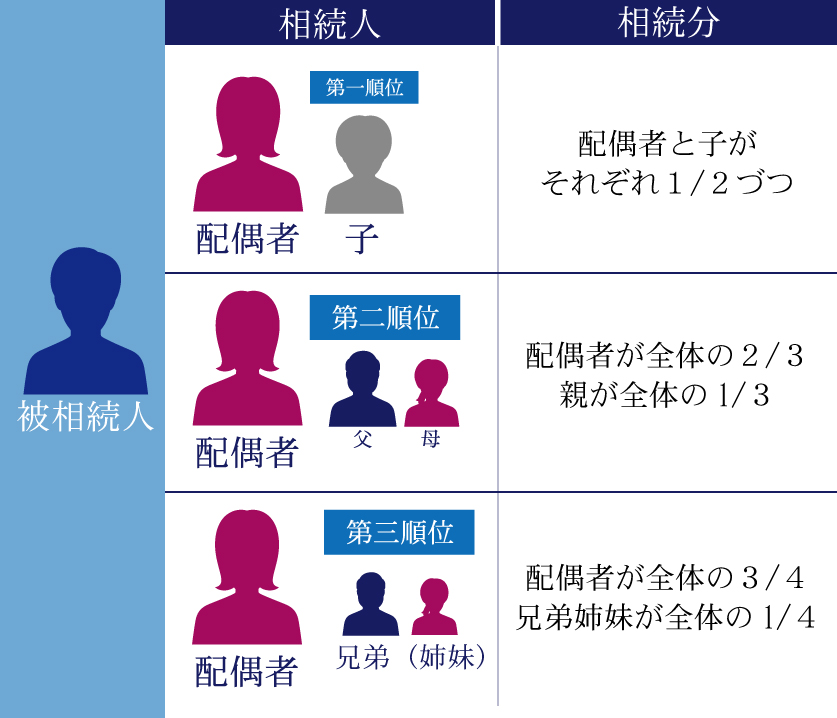

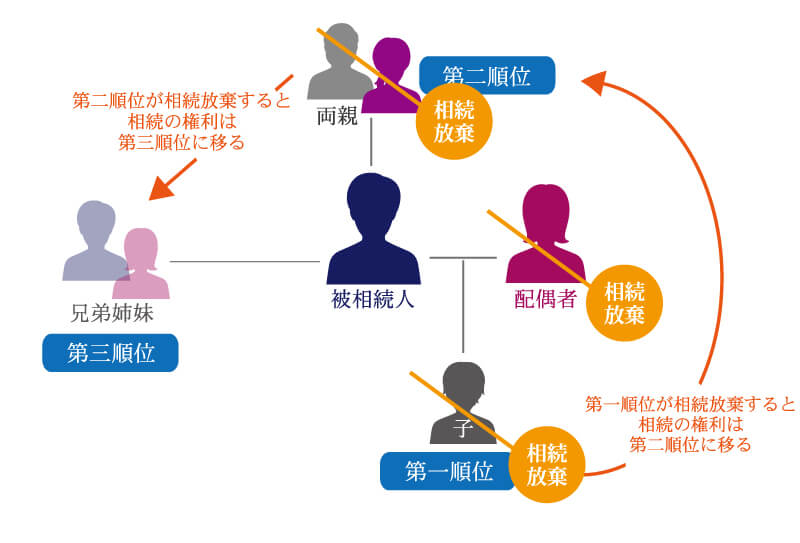

2.法定相続人には順位があります!!

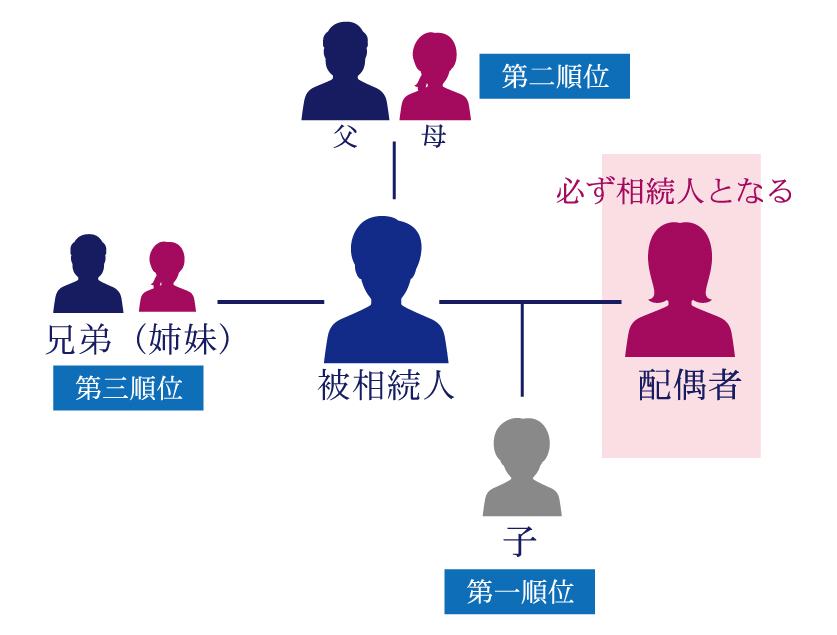

法定相続分を知るためには、まずは「誰が法定相続人になるのか」を理解した上で、それぞれ「法定相続分が何割あるのか」を計算する必要があります。

法定相続人になれるのは、被相続人の配偶者・子・父母・兄弟姉妹などの親族ですが、全員が相続人になれるわけではありません。

民法で「相続順位」という優先順位が定められており、親族の中で誰が相続人になれるのかが変わります。

つまり、親族であれば誰でも等しく遺産の相続権を主張できるわけではなく、被相続人との関係性や親族の状況によって、誰が法定相続人になるのかが決まるのです。

①配偶者は必ず相続人になる

②子・父母・兄弟姉妹では相続人になる優先順位が決まっている

③相続順位が高い親族がいる場合、下位の親族は相続人にならない

第一順位の子が法定相続人になる場合は、第二順位である父母や、第三順位である兄弟姉妹は、法定相続人にはなりません。

順位の高い親族が法定相続人になる場合、下位の順位の親族は法定相続人にはなれないのです。ここは勘違いしやすいところなので注意してください。

相続人の考え方について、詳しくは「相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!」をご覧ください。

2-1.【必ず相続人になる人】配偶者

相続発生時に法的に婚姻関係が成立している被相続人の配偶者は、必ず法定相続人になります(民法第890条)。

被相続人の配偶者は、被相続人の財産形成への貢献度が高いことから、遺産相続に関して他の法定相続人よりも大きな権利が認められています。

被相続人の子や父母など、他順位の法定相続人がいるか否かは関係なく、必ず法定相続人になります。

なお、別居中や離婚調停中の配偶者であっても、相続発生時に法的に婚姻関係が成立していれば法定相続人になれます。

2-2.【第一順位】被相続人の子(または代襲相続人である孫)

法定相続人になる優先順位がもっとも高い「第一順位」とされるのは、被相続人の「子(または代襲相続人である孫)」です(民法887条)。

被相続人に子(または代襲相続人である孫等)がいれば、その子は必ず法定相続人になります。

例えば、被相続人に配偶者と第一順位の子が2人いる場合、法定相続人は3人となります。

第一順位となる被相続人の子は、法定相続人に含むか否かで悩むことも多いため、民法の規定を確認しておきましょう。

2-2-1.胎児

民法においては、お腹の中にいる胎児はすでに生まれた子とみなすため、第一順位の法定相続人に含まれます(民法第886条)。

しかし、胎児が死産であった場合は、法定相続人には含みません。

胎児の相続について、詳しくは「胎児も相続できる?胎児の相続権・代襲相続・遺産分割・相続税申告について解説」をご覧ください。

2-2-2.養子縁組した子

民法においては、実子だけでなく、養子縁組した子(普通養子・特別養子)も第一順位の法定相続人に含まれます。

これは養子縁組が成立した日から、養親と養子は法的に親子関係が成立するためです。

養子も実子と同じ第一順位の法定相続人となり、同じ割合の法定相続分を有します。

養子縁組と相続について、詳しくは「養子縁組は相続と相続税に影響を及ぼす?気をつけたいポイントも解説」をご覧ください。

2-2-3.離婚した配偶者に引き取られた実子

被相続人が離婚をしており、元配偶者に子が引き取られている場合でも、その子は被相続人と血縁関係にある実子となります。そのため、第一順位の法定相続人に含まれます。

親同士が離婚をしても、親子間における血縁関係には変わりないということです。

前妻の子と相続について、詳しくは「前妻の子がいる相続でよくあるトラブルとは?連絡しないとどうなる?」をご覧ください。

2-2-4.認知された非嫡出子(婚外子)

被相続人が婚姻関係にない女性との間に子供(非嫡出子/婚外子)がおり、被相続人(父親)がその子を認知していた場合、認知された子は第一順位の法定相続人に含まれます。

なお、子供を認知する方法は父親の意思で行う「任意認知」の他にも、「遺言認知」や「死後認知(裁判による強制認知)」があります。

どの方法であれ認知が認められると、その子供は出生時にさかのぼって父親との親子関係が成立するため、第一順位の法定相続人となります。

非嫡出子と相続について、詳しくは「非嫡出子(婚外子)でも相続できる?知っておきたい7つのポイント」をご覧ください。

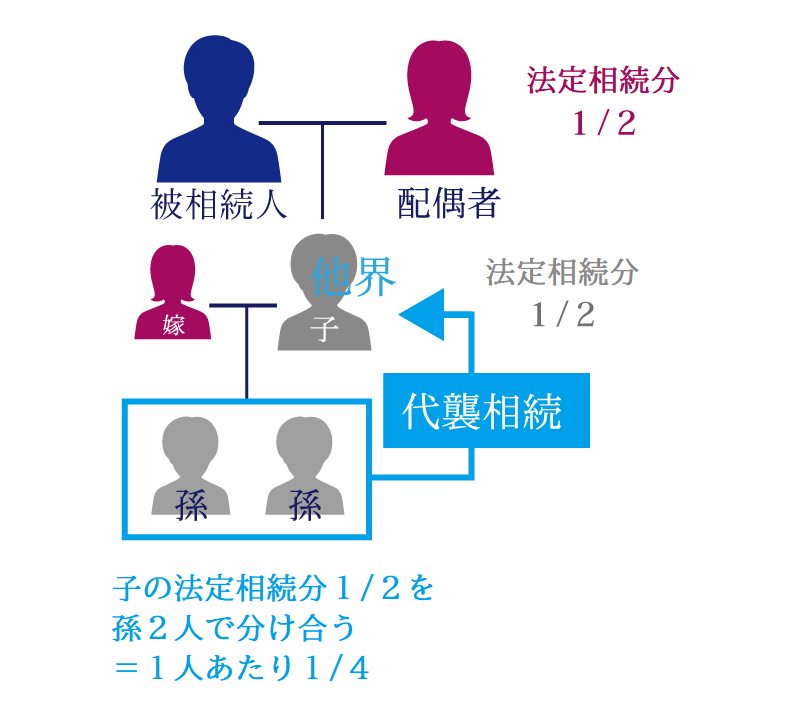

2-2-5.代襲相続人である孫(またはひ孫)

代襲相続とは、相続の発生時点ですでに第一順位の子が亡くなっている場合、その子の子が代わりに法定相続人になる制度のことです。

つまり、被相続人の子供がすでに亡くなっている場合は、孫が代襲相続人になるのです。

法定相続人としての権利は、代襲相続人でも本来の相続人と同じですので、代襲相続人が第一順位の法定相続人となります。

同様に、相続発生時点ですでに子と孫が亡くなっており、ひ孫が健在であれば、ひ孫が再代襲相続人になります。

代襲相続について、詳しくは「代襲相続とは?【図解】対象範囲や相続割合を分かりやすく解説」をご覧ください。

2-3.【第二順位】被相続人の父母(または祖父母)

相続人になる順位が子の次に高いのが、第二順位である被相続人の父母です(民法889条)。

被相続人に第一順位の相続人(子または代襲相続人となる孫)がいない場合、父母は第二順位の法定相続人として遺産を相続できます。

ただし、配偶者は必ず法定相続人になるため、第一順位の法定相続人(子や孫)がいない場合は、以下のどちらかのパターンになります。

| 法定相続人になる人 | |

|---|---|

| 被相続人に配偶者あり | 被相続人の配偶者+第二順位の父母 |

| 被相続人に配偶者なし | 第二順位の父母のみ |

また、相続発生時点で父母がすでに亡くなっている場合でも、父母の親(被相続人から見れば祖父母)がいれば、祖父母が法定相続人になります(親・祖父母が亡くなっており曾祖父母がいる場合も同様)。

すでに子が死亡している場合の孫の代襲相続と似ていますが、こちらは代襲とは呼ばれません。親や祖父母など、自分より前の世代で、直通する系統の親族のことを「直系尊属」と呼びます。

2-4.【第三順位】被相続人の兄弟姉妹(または代襲相続人である甥姪)

第一順位および第二順位の相続人がいない場合のみ、被相続人の兄弟姉妹が第三順位の法定相続人になります(民法第889条)。

こちらも、配偶者は必ず法定相続人になるため、第一順位・第二順位の法定相続人がいない場合は、以下のどちらかのパターンになります。

| 法定相続人になる人 | |

|---|---|

| 被相続人に配偶者あり | 被相続人の配偶者+第三順位の兄弟姉妹 |

| 被相続人に配偶者なし | 第三順位の兄弟姉妹のみ |

また、相続開始時点で兄弟姉妹が亡くなっている場合、その兄弟姉妹に子(被相続人から見れば甥姪)がいれば、甥姪が代襲相続人になります。

ただし、第一順位の直系卑属とは異なり、傍系卑属で代襲相続が認められるのは一代限りです。

そのため、第三順位の代襲相続人となるのは甥姪の世代までなので、甥姪の子は代襲相続人にはなれません。

3.法定相続人に該当しない人

法定相続人になりそうでも、実際には法定相続人に該当しない人がいます。

法定相続人に該当しない人には、法定相続分もありませんので、被相続人の財産を相続することはできません(遺言書で指定されていれば財産を取得可能)。

この章では、法定相続人に該当しない人をまとめましたので、参考にしてください。

3-1.内縁関係の夫や妻

内縁関係の夫や妻は、法定相続人には該当しません。

相続人となれる配偶者は、相続発生時に「法的に婚姻関係が成立している人」と定められているためです。

内縁のパートナーと相続について、詳しくは「内縁の妻へ相続は可能?相続の条件や方法とは」をご覧ください。

3-2.離婚した元配偶者

離婚した元配偶者は、法定相続人には該当しません。

先述した通り、相続人となれる配偶者は「法的に婚姻関係が成立している人」と定められているためです。

離婚した元配偶者と相続について、詳しくは「離婚したら元夫(妻)や子供は財産相続できる?死亡したケースやトラブル回避の対策を紹介」をご覧ください。

3-3.子供の配偶者

子供の配偶者は、法定相続人には該当しません。

子供の配偶者は民法で定められている相続権を有していないため、遺産分割協議にも参加できません。

しかし、子供の配偶者が被相続人の介護をしていた場合などは、法定相続人に対して特別寄与料を請求できます。

特別寄与料について、詳しくは「特別寄与料がもらえる要件とは?請求手続き・注意点・相続税の課税について詳しく解説」をご覧ください。

3-4.養子縁組していない再婚相手の連れ子

養子縁組をしていない再婚相手の連れ子は、法定相続人には該当しません。

被相続人が再婚をして、その再婚相手の「連れ子」を養育していたとしても、養子縁組をしない限り、法的な血縁関係は成立しないためです。

なお、被相続人が再婚相手の連れ子と養子縁組をしていれば、その連れ子は被相続人の法定相続人になれます。

再婚相手の連れ子と相続について、詳しくは「再婚した夫婦が相続で注意すべき点とは?連れ子や前妻の子は相続人になる?」をご覧ください。

3-5.孫や甥姪

一般的な相続において、孫や甥姪は法定相続人には該当しません。

孫や甥姪が法定相続人になるのは、代襲相続が発生した場合や、被相続人と養子縁組をしていた場合のみです。

孫と相続について、詳しくは「孫に遺産を相続させたい!相続税を下げるためには生前贈与?死後相続?」をご覧ください。

3-6.養子縁組の前に生まれた孫

相続発生前にすでに相続人である子供が亡くなっていた場合は、代襲相続が発生します。

しかし、被相続人が養親で相続人が養子である場合、代襲相続できる孫は「養子縁組の後に生まれた子(孫)」のみです。

養子縁組をする前に生まれた孫、つまり養子の連れ子である孫は、代襲相続人にはなれません。

養子の子と代襲相続について、詳しくは「養子の子が代襲相続人となるか」をご覧ください。

3-7.相続放棄をした法定相続人

本来の法定相続人であっても、相続放棄をした人は法定相続人には該当しません。

これは相続放棄をした時点で、最初から法定相続人ではなかったとして扱われるためです。

遺産分割協議に出る資格もありませんし、相続放棄をした人の子が代襲相続人となることもありません。

相続放棄について、詳しくは「相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説」をご覧ください。

3-8.相続欠格や相続廃除に該当する法定相続人

本来の法定相続人であっても、相続欠格や相続廃除に該当する人は法定相続人には該当しません。

相続欠格とは、重大な非行があったと認められた場合に、ただちに相続権を剥奪されることを言います。

相続廃除とは、被相続人が生前に家庭裁判所で手続きを行うことで、相続権を剥奪されることを言います。

詳しくは「相続欠格とは。相続人に重大な非行があると遺産を相続できない」や「相続廃除で相続させたくない相続人の権利をはく奪できる?」をご覧ください。

4.法定相続分の割合を計算してみよう【シミュレーション付】

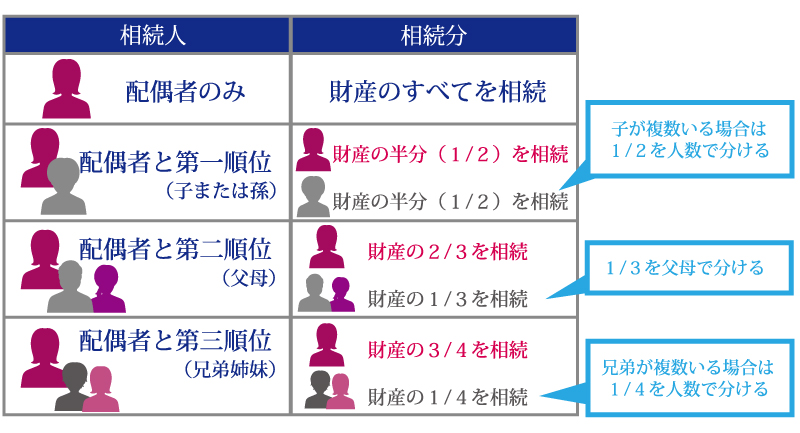

法定相続分の割合は、各法定相続人の順位とその組み合わせによって変わります。

なお、同順位の法定相続人が複数いる場合は、法定相続分を同順位の相続人の人数で均等割します。

この章ではシミュレーションモデルを元に具体例もご紹介しますので、参考にしてください。

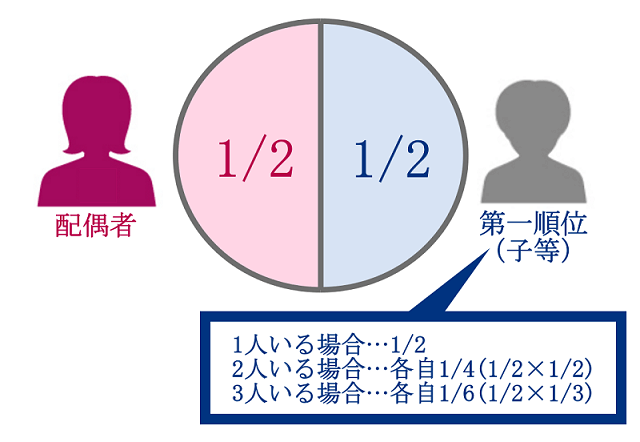

4-1.配偶者+子(第一順位)が相続人の場合

法定相続人が配偶者と子(第一順位)である場合、法定相続分は「配偶者1/2」「子1/2」です。

子が2人以上いる場合は、子の法定相続分1/2を、人数に応じて均等割とします。

例えば、遺産額が6,000万円で、法定相続人は「配偶者」と「子3人(長男・次男・三男)」の合計4人であったとしましょう。

この場合、配偶者の法定相続分は1/2(3,000万円)、子の法定相続分は1/2(3,000万円)です。

しかしこのケースでは子が3人いるため、子の法定相続分1/2(3,000万円)を3人で均等割する必要があります。子の法定相続分1/2×1/3(3人)なので、子1人あたりの法定相続分は1/6(1,000万円)です。

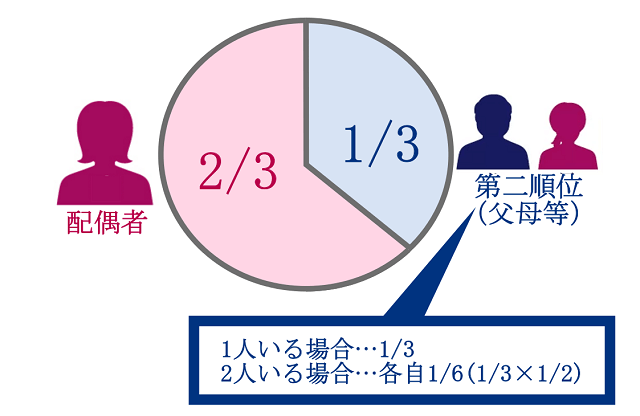

4-2.配偶者+父母(第二順位)が相続人の場合

法定相続人が配偶者と父母になる場合、法定相続分は「配偶者2/3」「父母1/3」です。

父親と母親の両方が法定相続人となる場合は、父母の法定相続分1/3を均等割するため、父母は1/6ずつになります。

例えば、遺産額6,000万円で、法定相続人は「配偶者」と「父親」の合計2人であったとしましょう。

この場合、配偶者の法定相続分は2/3(4,000万円)、父親の法定相続分は1/3(2,000万円)です。

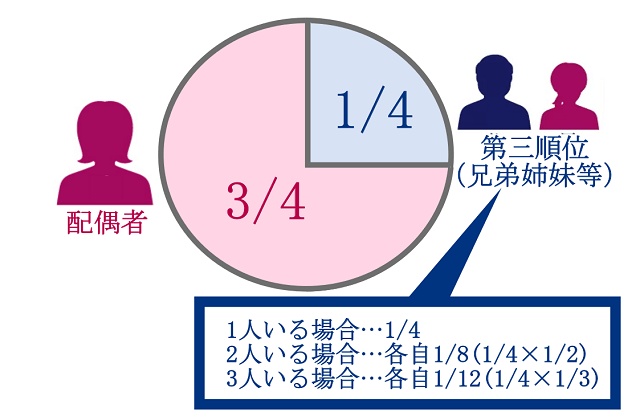

4-3.配偶者+兄弟姉妹(第三順位)が相続人の場合

法定相続人が配偶者と兄弟姉妹になる場合、法定相続分は「配偶者3/4」「兄弟姉妹1/4」です。

法定相続人となる兄弟姉妹が2人以上いる場合は、兄弟姉妹の法定相続分1/4を均等に分割します。

例えば、遺産額が6,000万円で、法定相続人は「配偶者」「兄」「妹」の合計3人であったとしましょう。

この場合、配偶者の法定相続分は3/4(4,500万円)、兄と妹はそれぞれ1/8(750万円)です。

4-4.配偶者のみが相続人の場合

法定相続人が配偶者のみの場合、配偶者の法定相続分は1/1(すべての遺産)です。

例えば、夫が亡くなって法定相続人が妻のみの場合、遺産額が6,000万円であれば妻の法定相続分は6,000万円になります。

4-5.子(第一順位)のみが相続人の場合

被相続人に配偶者がおらず、子のみが法定相続人になる場合、子の法定相続分1/1(すべての遺産)です。

ただし、子が2人以上いる場合は、人数で均等分割しなくてはなりません。

例えば、遺産額が6,000万円で子が3名の場合、子1人あたりの法定相続分1/3(2,000万円)です。

| 法定相続人 | 法定相続分 | 遺産額が6,000万円の場合の金額例 |

|---|---|---|

| 子1人 | 1/1 (全遺産) | 6,000万円 |

| 子2人 | 1/2ずつ | 各自3,000万円 |

| 子3人 | 1/3ずつ | 各自2,000万円 |

| 子4人 | 1/4ずつ | 各自1,500万円 |

4-6.父母(第二順位)のみが相続人の場合

被相続人に配偶者や子がおらず、父母のみが相続人になる場合、父母の法定相続分は1/1(すべての遺産)です。

ただし、父親と母親の両方が法定相続人になる場合は、均等割しなくてはなりません。

例えば、遺産額が6,000万円で、父親と母親の2人が法定相続人の場合、法定相続分はそれぞれ1/2(各自3,000万円)です。

| 法定相続人 | 法定相続分 | 遺産額が6,000万円の場合の金額例 |

|---|---|---|

| 親1人 | 1/1 (全遺産) | 6,000万円 |

| 親2人 | 1/2ずつ | 各自3,000万円 |

4-7.兄弟姉妹(第三順位)のみが相続人の場合

被相続人に配偶者・子・父母がおらず、兄弟姉妹のみが相続人になる場合、兄弟姉妹の法定相続分は1/1(すべての遺産)です。

ただし、法定相続人になる兄弟姉妹が2人以上いる場合は、人数で均等割しなくてはなりません。

例えば、遺産額が6,000万円で、被相続人の兄・姉・弟の3人が法定相続人の場合、各自の法定相続分はそれぞれ1/3(2,000万円)です。

| 法定相続人 | 法定相続分 | 遺産額が6,000万円の場合の金額例 |

|---|---|---|

| 兄弟姉妹1人 | 1/1 (全遺産) | 6,000万円 |

| 兄弟姉妹2人 | 1/2ずつ | 各自3,000万円 |

| 兄弟姉妹3人 | 1/3ずつ | 各自2,000万円 |

| 兄弟姉妹4人 | 1/4ずつ | 各自1,500万円 |

なお、腹違いである異母兄弟姉妹や、半血である異父兄弟姉妹の法定相続分については、被相続人と父母が同じ兄弟姉妹の1/2となりますのでご注意ください(民法第900条4項)。

5.法定相続分の計算を間違えやすいケース

法定相続分の基本的な考え方や計算方法は、前章でご紹介した通りです。

しかし実際の相続では、相続に関する他の規定が関係するため、法定相続分の計算を間違えやすいケースがいくつかあります。

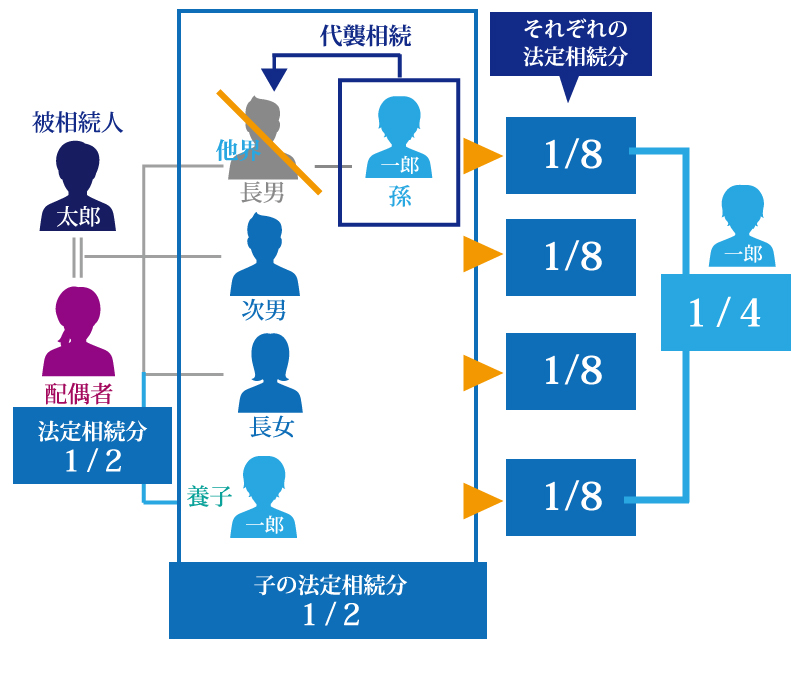

5-1.代襲相続が起きた場合

代襲相続が発生した場合、代襲相続人の法定相続分は本来の相続人の法定相続分と同じです。

ただし代襲相続人が2人以上いる場合には、本来の相続人の法定相続分を均等に分割するので、代襲相続人1人あたりの法定相続分は本来の相続人よりも少なくなります。

例えば、被相続人に配偶者と子が2人(長男・次男)いたものの、すでに次男が亡くなっており、次男の子供(被相続人の孫)2人が代襲相続人になったとします。

代襲相続人である孫2人は、あくまで次男の相続分1/4を代襲相続しているため、この1/4を2人で均等に分割することとなり、各自1/8ずつとなります。

長男・孫A・孫Bの法定相続分は、各自1/6ずつではありませんのでご注意ください。

5-2.同順位の法定相続人の誰かが相続放棄をした場合

被相続人に配偶者がおらず、第一順位である子が3人いれば、法定相続分は子供1人あたり1/3ずつです。

しかし、このうちの1人が相続放棄をすると、相続放棄をした人は「最初から法定相続人ではなかった」という扱いになります。

そのため、子2人のみが法定相続人となるため、法定相続分はそれぞれ1/2に変わります。

5-3.同順位の法定相続人全員が相続放棄した場合

例えば、配偶者と子が法定相続人になるケースにおいて、配偶者と子が相続放棄を選択したとしましょう。

この場合、配偶者も子も「最初から法定相続人ではなかった」と扱われるため、相続権は第二順位の父母に移ります。

配偶者と子が相続人ならば法定相続分は1/2ずつですが、相続放棄をすることで父母が相続人になると、法定相続分は父母で均等割をすることとなります。

このように相続放棄をした人がいると、法定相続人の人数だけではなく、法定相続分が変わる場合があるのです。

なお、相続放棄をした法定相続人には、代襲相続の規定が適用されません。相続放棄をした子に子(孫)がいたとしても、その子(孫)は代襲相続人にはならず、第二順位の父母が相続人になります。

5-4.養子縁組をしている場合

再婚した配偶者の連れ子を養子にする場合、孫を養子にする孫養子の場合、子の配偶者を養子にする場合など、さらには内縁関係にあった相手をなんらかの事情により養子にするなど、養子縁組が使われる場面は意外と多くあります。

いずれの場合においても、法定相続人の人数に変化が生じるため、法定相続割合に変化が生じます。

特に、孫が養子で代襲相続人にもなる二重資格者に該当する場合は、法定相続分の計算が非常に複雑になります。

これは二重資格者である場合、代襲相続人としての法定相続分と、養子としての法定相続分の両方を持つことになるためです。

二重資格者の法定相続分について、詳しくは「二重相続資格者がいた場合、法定相続人の数と法定相続分はどうなるの?図解解説付き」をご覧ください。

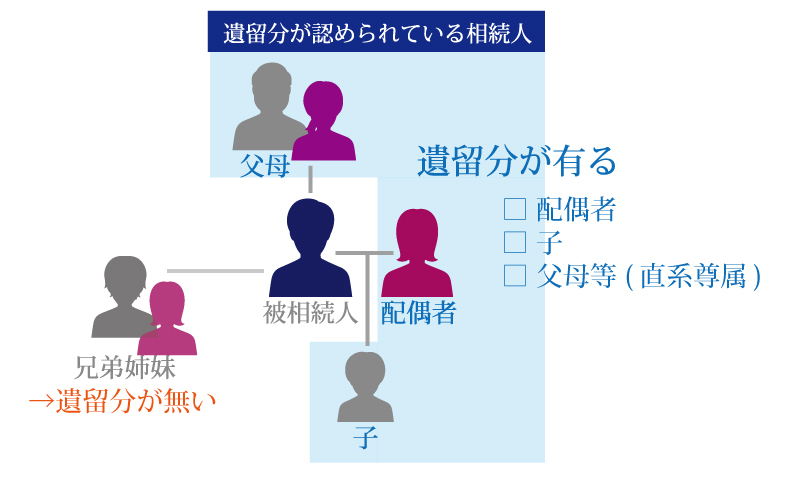

6.法定相続分と遺留分との違い

相続に関する規定の中で、法定相続分と間違えやすいものに「遺留分」があります。

法定相続分と遺留分はいずれも法定の割合を遺産額に掛けて計算する点が同じすし、遺留分額を計算する場合にも法定相続分が関係するため、間違えやすいです。

しかし、法定相続分と遺留分には、「対象となる人」「割合」「問題となる場面」に違いがありますので、混同しないよう気を付けましょう。

6-1.遺留分とは?

遺留分とは、一定の範囲の相続人に認められている、最低限相続できる割合のことです(民法第1042条~1050条)。

遺言書がある相続では、基本的に指定分割割合において、遺産分割がなされます。

遺産は、そもそも被相続人のものだった財産なのですから、被相続人の意志が最大限尊重されるのが当然だからです。

しかし、その財産の形成にあたっては、家族の協力も資するところがあったはずです。また、配偶者や未成年の子などにおいては、遺産が相続後の当面の生活を支える資金となる面もあります。

そこで、遺言においても侵すことのできない「最低限の権利」として、民法で遺留分が定められているのです。

6-2.対象となる人の範囲の違い

遺留分が認められるのは、配偶者・子などの直系卑属・父母などの直系尊属です。

兄弟姉妹(代襲相続人である甥姪)には、遺留分が認められていません。ここが、法定相続分と大きく違う点です。

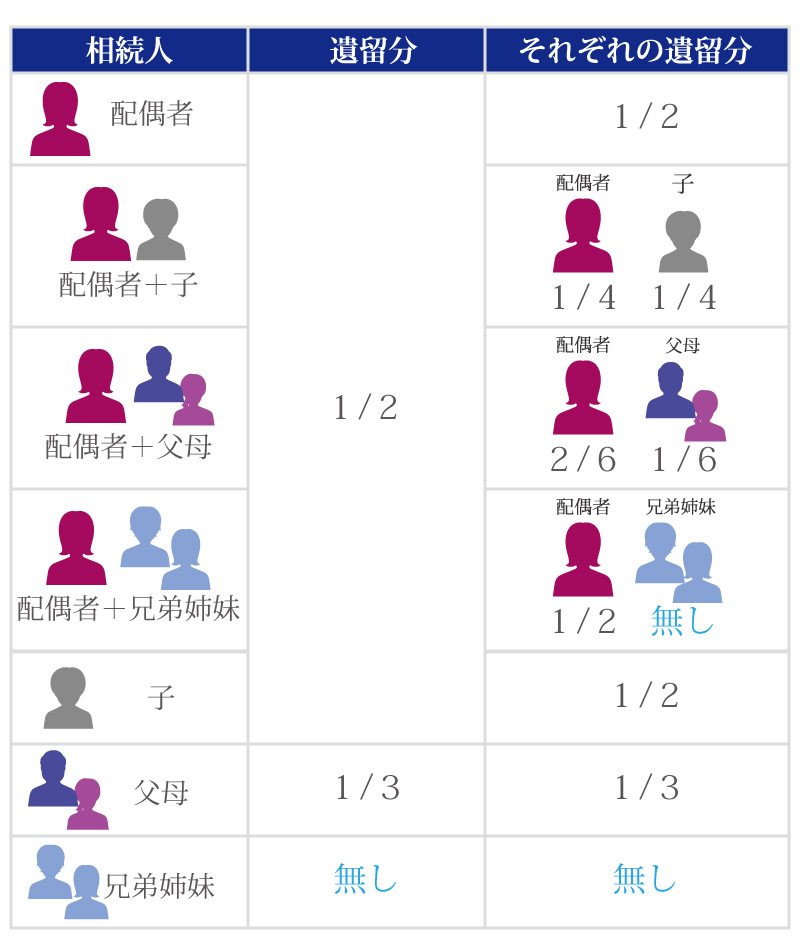

6-3.割合の違い

遺留分には、遺産額全体に対する「遺留分割合」が定められています。

そしてこの遺留分全体の割合に対して、相続人各自の法定相続分を掛けた割合が、各相続人の遺留分割合になります。

具体的な遺留分割合は、以下の表のとおりです。

遺留分を計算する順番は、以下のように定められていることに注意してください。

①遺産額全体に対する割合を求める

②各自の法定相続分を求める

③各自の遺留分割合を求める

6-4.問題になる場面の違い

法定相続分が関係するのは、主に遺産分割協議を行うときに「目安」として用いられます。

一方、遺留分とは最低限の遺産を相続できる権利であり、遺留分という権利が侵害されたときに問題になります。

そのため、遺産分割協議を行う際には、以下の2つのポイントを知っておかなくてはなりません。

- 法定相続分は具体的割合を決める際の目安として用いる

- ただし遺留分を侵害しないよう配慮する必要もある

遺留分が問題となるのは、特定の相続人に遺産を渡さない旨が遺言書に書かれている場合や、特定の相続人が生前贈与によって被相続人の財産の多くを受け取っていて他の相続人がほとんど遺産を相続できない場合などです。

6-5.遺留分が侵害されていたら?

仮に自己の遺留分が侵害されていたことが判明した場合は、「遺留分侵害額請求」によって、自己の遺留分を取り戻すことができます。

例えば、配偶者と子がいる相続で、遺言において「子にすべての財産を相続させる」と書かれていた場合でも、配偶者は遺留分の割合分だけは相続する権利があります。

そこで、実際に子がすべての財産を相続した場合には、配偶者が「遺留分侵害額請求」を申立てることより、子に対して精算金を請求できます。

遺留分侵害額請求について、詳しくは「遺留分侵害額請求(遺留分減殺請求)とは?備える方法・計算方法・時効・手続きの流れを紹介」をご覧ください。

7.法定相続分が関係する主な相続手続き

相続に関する手続きの中には、法定相続分が関係するものや、遺産の相続割合が法定相続分なのかそれ以外の割合なのかによって手続きの内容が変わるものがあります。

7-1.遺産分割調停

遺産分割協議で分割方法を決める際、すべての相続人が合意すればどのような割合で遺産を分けても問題ありません。

しかし、遺産分割協議で分割方法が決まらなかった場合は、裁判所に「遺産分割調停」の申立てを行い、調停や審判によって遺産の分割方法を決めることになります。

遺産分割協議で合意できず審判によって決める場合、裁判所は「法定相続分に従って遺産を分割するように」と命じることが一般的です。

ただし、寄与分や特別受益などの事情がある場合は、法定相続分での分割とならないこともあります。

遺産分割調停について、詳しくは「遺産分割協議がまとまらないときの、遺産分割調停とは?」をご覧ください。

7-2.相続税の計算

現在の日本における相続税の計算方法は、「法定相続分課税方式」が採用されています。

法定相続分課税方式とは、法定相続分にしたがって各相続人が遺産を相続したものと仮定して「相続税の総額」を求め、その後「実際の取得割合」に応じて相続税の総額を配分して、各相続人の納税額とする方式のことです。

この家族全体の相続税の総額を求める際には、実際に遺産を相続しない法定相続人や、相続放棄をした法定相続人についても、法定相続人の人数に含めて計算をしなくてはなりません。

仮に遺産額や相続人の数が同じでも、誰が相続人なのかによって税額計算で使う法定相続分が変わり、税額が変わる場合があります。

法定相続分の考え方は「民法」と「相続税法」で異なり、取扱いが複雑となりますので十分に注意してください。

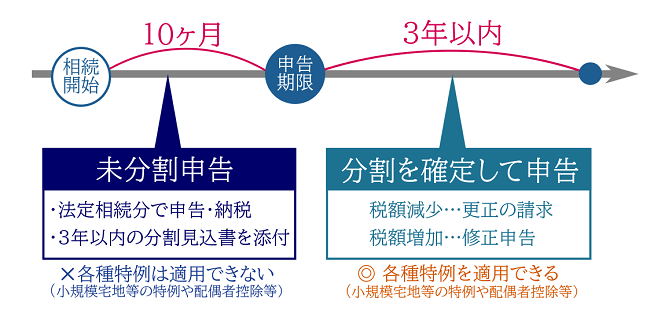

7-3.未分割申告

未分割申告とは、いったん法定相続分で遺産分割をしたものとして相続税の申告をすることです。

そして遺産分割協議がまとまってから、修正申告や更正の請求を行い、実際の納税額を調整します。

このような手間をかけて未分割申告をする理由は、申告要件が設けられている相続税の特例や控除を適用させるためです。

未分割申告の際に「申告期限後3年以内の分割見込書」を提出すれば、「相続税の配偶者税額軽減の特例(配偶者控除)」や「小規模宅地等の特例」の適用を受けられるようになります。

未分割申告について、詳しくは「相続税の申告期限までに遺産分割が間に合わない場合の未分割申告」をご覧ください。

7-4.相続登記

相続によって不動産を取得する場合、相続登記をおこなって不動産の名義を被相続人から相続人に変更する必要があります。

登記の手続きで必要になる書類は、「遺言に基づいて相続する場合」「遺産分割協議に基づいて相続する場合」「法定相続分に基づいて相続する場合」で異なります。

そのため実際に手続きをする場合は、ご自身のケースでどのような書類を揃えなければいけないのか、間違えないように注意が必要です。

相続登記について、詳しくは「相続登記の必要書類と取得の仕方、期限を一覧でわかりやすく紹介」をご覧ください。

8.法定相続分がない人に財産を取得させる方法

法定相続分がない人、つまり法定相続人に該当しない人に財産を取得させる方法はあります。

ただし、被相続人となる人が生前に準備を行わなくてはなりません。相続が発生してからでは対応できませんので、この点にはご注意ください。

8-1.生前に遺言書を書く

法定相続分がない人に財産を取得させる1つ目の方法は、生前に被相続人が遺言書を書くことです。

遺言での指定があれば、法定相続人に該当しない人にも遺産を渡すことができます。

これを「遺贈」といいますが、遺贈は相続ではないため、遺贈を受ける人は相続人とは呼ばれません(「受贈者」と呼ばれます)。

ただし遺言書を作成する際は、遺留分に配慮した指定相続分を書くことが大切です。

遺贈については「遺贈とは?相続との違いや包括遺贈と特定遺贈・注意点をご紹介」を、遺言書については「遺言書の書き方完全ガイド-遺言書の形式と内容に関する注意点を解説」をご覧ください。

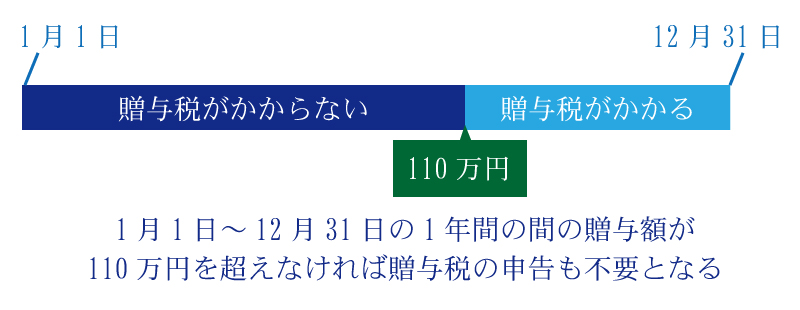

8-2.生前贈与をする

法定相続分がない人に財産を取得させる2つ目の方法は、生前贈与をすることです。

生前贈与をすれば贈与時に財産が移転するため、法定相続分がない人にも財産を引き継がせることが可能です。

法定相続分がない人に贈与をする場合は、贈与税が非課税となる特例や控除を適用できないケースが多いです。

そのため贈与税の原則である「暦年課税」による贈与を行うこととなりますが、年間110万円以上の贈与については贈与税が課税されますのでご注意ください。

贈与税について、詳しくは「贈与税とは?計算方法から非課税になる特例までを解説」をご覧ください。

9.遺産分割は必ずしも法定相続分の通りにはいかない

民法で規定された法定相続分の基本的な割合自体は、それほど難しい計算ではありません。

しかし、代襲相続や相続放棄が発生した場合や、親族関係が複雑な場合は、誰にどれだけの割合で法定相続分があるのか判断に迷う場面があります。

また、民法と相続税法では、法定相続分や法定相続人の考え方が大きく異なります。

遺産分割協議や相続税申告については、専門家のアドバイスを受けながら行うことをおすすめします。

9-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超の相続税申告実績を誇る、相続税専門の税理士事務所です。

相続に特化したチェスターグループに所属しており、相続手続きに特化した司法書士法人チェスターやCST法律事務所と共に、様々な相続ニーズにワンストップで対応させていただきます。

相続のことでお困りの方は、ぜひ一度税理士法人チェスターにお問い合わせください。