親の借金相続するべきか?判断するために必要な7つのポイント

親が残した借金は全て返済しなければいけないのでしょうか?相続放棄を期限内に行うことで、返済する必要がなくなります。

今回は、ご両親に借金がある場合の相続放棄の期限や方法をご説明しています。

この記事の目次 [表示]

1.まずは、債務の有無のチェック!

相続人となった時、被相続人の債務があるか、ないかを正確に把握することが大切です。相続放棄をするか否かは、もし債務があった場合、その金額はどれくらいあるのか、金額を正確に把握してから判断をするべきです。

2.債務の総額の正確な金額を把握するには

まず、債務を把握する方法として、金融機関(銀行など)の通帳を確認しましょう。その通帳を見て月々の返済額が明記されているので、借入の状況を把握できます。借入先が確認できれば、その金融機関に問い合わせをすることで、正確な金額が確認出来ます。よって、債務を把握することが出来るでしょう。

他にも、クレジットカード会社や、消費者金融からの借り入れがある場合、返済が滞った時点で必ず、督促状が届きます。その督促状には、金額が明記されていることが多いので、把握することが可能です。どのクレジットカード会社なのか、どの消費者金融なのかが分かるので、詳細を問い合わせることも可能になります。

また、個人的な金銭の貸し借りに関しては、「借用書」や「金銭消費賃借契約書」の有無で確認できます。実際、そういう書類などを作成せずに個人的な貸し借りが存在する場合もあります。そういった場合は、相手からの連絡を待つほか、方法がありません。

基本的には、このような方法で、被相続人が亡くなってからおよそ2カ月ほどで、全てを把握することが出来ます。通常、どの債務に関しても、借入れの返済は毎月のことなので、滞れば連絡があり、その時点で把握することが出来ます。注意したいのは、個人間の金銭の貸し借りに関しては、先方からの連絡を待たなければならない事です。

上記ですべてが把握出来ない可能性があるので、金融機関に関しては「全国銀行個人信用情報センター」、クレジットカード会社に関しては「CIC」、消費者金融に関しては「日本信用情報機構(JICC)」などで問い合わせが可能です。被相続人のデータを紹介し、借入の有無や、借入の総額などを教えてくれます。

3.金額が分かったら、一覧表にまとめましょう。

確認作業が終わったら、それを一覧表にして総額を把握しましょう。一覧表といっても、そう難しく考えることはありません。どこからいくら借り入れがあるのか、その残高をまとめて一覧表にすることで、債務の金額を把握しやすくしましょう。

4.把握出来たら、相続をするか否かを決めましょう。

全ての金額を把握出来たら、相続放棄するかどうかの判断をしましょう。相続放棄をすれば、被相続人の債務返済は必要なくなりますし、逆に相続放棄をしなければ、全ての債務返済は相続人がすることになります。もし、相続し、債務の返済をすることを決めた場合、今後の返済方法など、金融機関に連絡をして、詳細を決めなければいけません。

相続放棄もしくは限定承認を行わない相続は、プラスもマイナスも自動的に引き継ぐ「単純承認」となります。相続が起きたことを知ってから相続放棄・限定承認の期限となる3か月間を「熟慮機関(相続放棄ができる期間)」といいます。よく相続トラブルなどで「何千万円の借金を背負ってしまった」という話がありますが、あの話は適切な相続放棄を行っていないことが理由で発生してしまいます。

どうしても相続したい財産があるなら限定承認?限定承認の6つのポイント

5.相続人が複数いる場合の相続はどうなる?

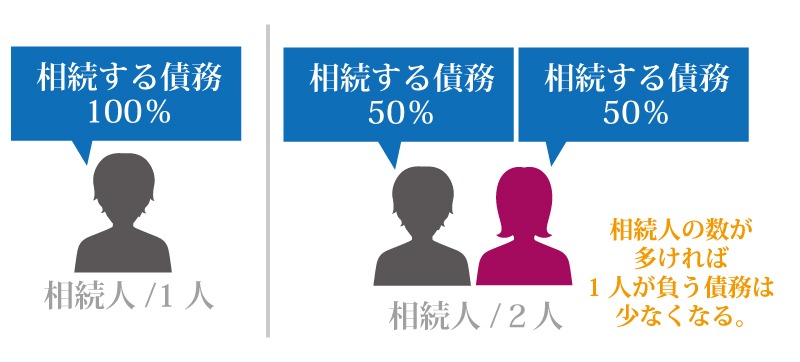

相続放棄をせずに、相続を決めた場合、相続人の人数も大きく関わってきます。仮に、自分一人が相続人だった場合は、債務の全額を相続することになりますが、数人の相続人がいる場合、その人数で金額を割った分の債務を負うことになります。相続人が2人であれば、債務も半分になり、3人いれば三分の一の債務を負うということになります。

ただし、相続人が相続放棄した場合、その人数には入らないので、必ず全ての相続人の中で相談をしてから決めた方が良いでしょう。

6.相続放棄はどうやってするの?

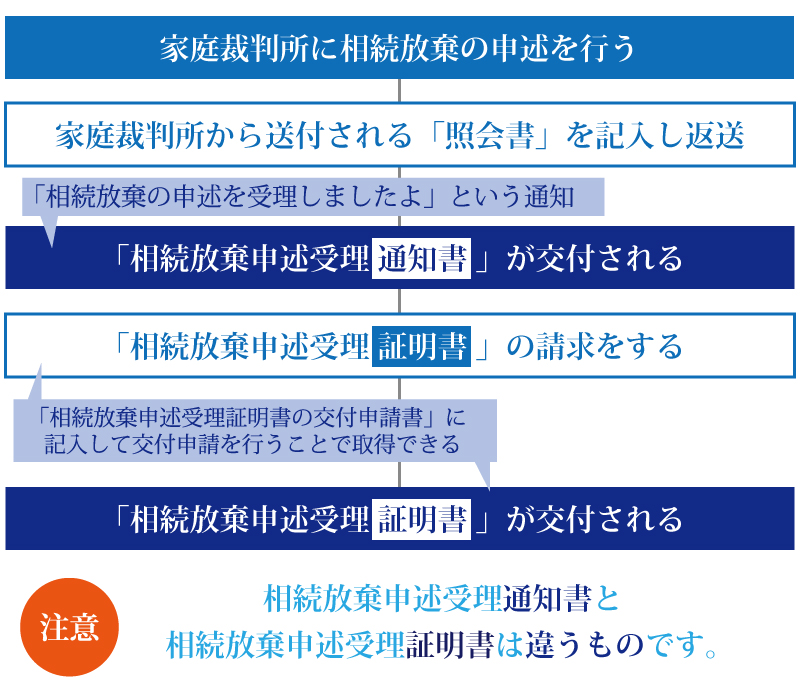

では、相続放棄を決断した場合は、どのようにすればよいのでしょうか。

被相続人(亡くなった方)の住民票の届けがある管轄の家庭裁判所に書類を提出して、届け出を認めてもらわなければいけません。提出書類として「相続放棄申述書」「被相続人の死亡が記載された戸籍謄本」「被相続人の住民票除票」「届け出をする人の戸籍謄本」「収入印紙800円」「郵便切手」などがあります。

7.相続放棄には3カ月という期限が!過ぎてしまった場合の対処法

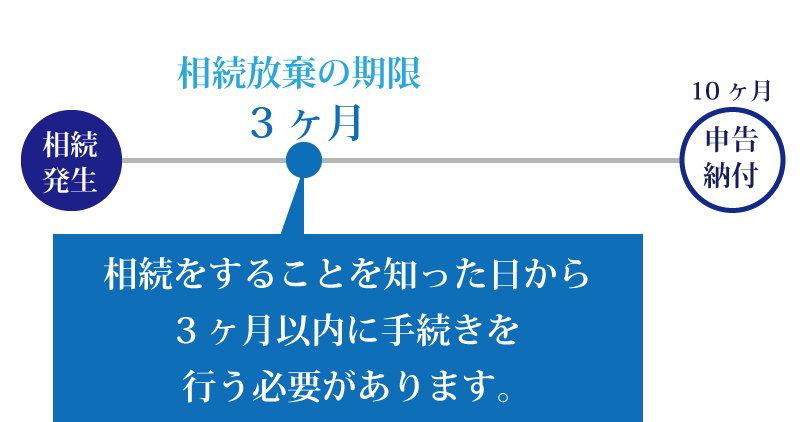

そして、絶対に忘れてはならないのは、3カ月という期限があることです。民法第915条に「自己のために相続の開始があったことを知ったときから3カ月以内」と記されています。

つまりは、相続をすることを知ってから、3カ月以内に熟考し、決断をし、手続きをしなけらばいけないということです。

原則として、この3カ月を過ぎてしまうと、相続放棄が出来なくなってしまいます。ですが、相続放棄は「相当の理由」があれば、裁判を行って3カ月を過ぎた後でも、相続放棄が認められるケースがあります。

「相当の理由」とは、被相続人の資産や債務がどれだけあるかを知ってから3カ月が経っていない事です。他にも理由はありますが、基本的に遺産状況を把握してから3カ月が経過していないことを立証することが出来れば、相続放棄が認められるケースがあります。

この手続きに関しては、相続放棄で実績のある弁護士や司法書士にお願いして進めることをお勧めします。実際に期限が切れてしまった場合でも、相続放棄が出来る可能性は十分ありますが、専門家でなければ対応しきれない部分も出てくるので、お願いすることが賢明です。もちろん専門家にお願いしても相続放棄が出来ないケースもありますので、できる限り3ヵ月以内に手続きを済ませるようにしましょう。

まとめ

相続の場合、絶対的に相続放棄した方が良い場合と、相放棄しない方が良い場合があります。時には専門家などの知恵を借りながら賢明な判断をしたいものです。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編