土地の名義変更をしないとどうなる?相続税・固定資産税についても解説

土地の名義変更(相続登記)自体で、相続税が発生するわけではありません。

相続税は、相続に伴って発生します。

遺産総額が一定額を超えている場合は、土地の名義変更をしていてもいなくても、相続税の課税対象となっている可能性があります。

本記事では、相続における課税のタイミングと、その後の土地の名義変更に必要な手続きについて、相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.相続税は土地の名義変更にともなって発生するものではない

相続税は、死亡(相続開始)時点で発生するものです。土地の名義変更にともなって発生するものではありません。

そのため、もし土地の名義変更をしなくても、遺産総額が一定額を超えている場合は相続税が発生します。

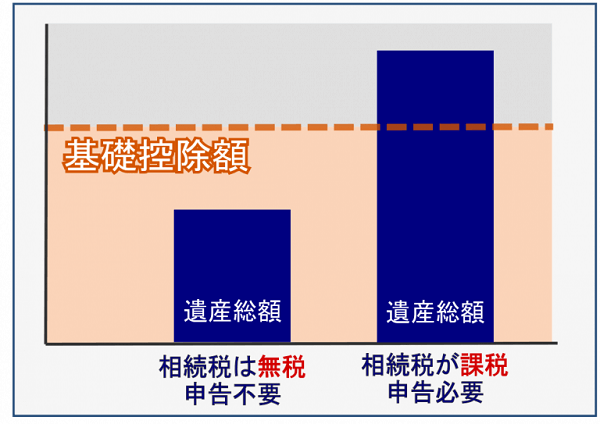

具体的には、相続開始時点における遺産の総額が、基礎控除額(3000万円+法定相続人1人につき600万円)を上回るときに、相続税がかかります。

▲遺産総額が基礎控除額を上回ると相続税の申告が必要

相続税は、被相続人が死亡したことを知った日(通常は被相続人が亡くなった日)の翌日から10ヶ月以内に納税する必要があります。

一方、相続した不動産の名義変更に関する法的義務や期限はありませんでした。それが、令和6年4月1日から相続登記が義務化されることで、義務化が始まったあとは、相続や遺贈(遺言によって法定相続人ではない人に遺産を贈ること)により不動産を取得したことを知った日から3年以内に相続登記の申請をしなければなりません。

相続後に不動産の名義変更の登記手続をしておかないと、次の相続での手続が複雑になったり、不動産の売却に手間がかかったりする可能性があります。権利関係を明確にし、手続をスムーズにするためにも、相続した不動産の名義変更は早めにおこなうようにしましょう。

参考:【相続登記の義務化】2024年4月施行!罰則・費用・対策まで完全網羅

2.相続した土地の相続税を確認するための5つのステップ

相続した土地について課税される相続税は、以下の5つのステップで確認できます。

相続した土地の相続税を確認するためのステップ

2-1.土地の評価額を調べる

相続税の計算において、土地の評価額は相続が開始された時点での時価に相当するものを基準に算出します。

時価に相当するものとは、実際に取引される価格ではなく路線価(ろせんか)を用いて算出されたものが金額を指します。

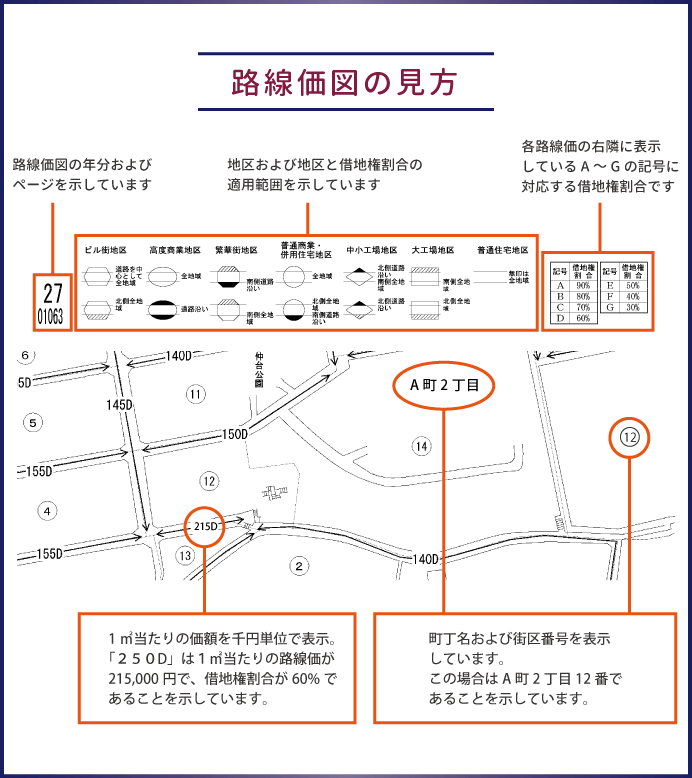

路線価とは、土地の相続税評価額を計算するときの基準となる価額のことです。

相続税路線価がない土地は、倍率方式を使用します。倍率方式とは、固定資産税評価額に地域で土地の地目(用途)ごとに定められた倍率をかけて評価する方式です。郊外の宅地・山林・畑・農地など、相続税路線価がない土地は倍率方式によって評価額が計算されます。

路線価方式や倍率方式で算出された相続税評価額は、実際の取引価格よりも低くなるのが一般的です。

路線価は国税庁の『路線価図・評価倍率表』で調べられます。国税庁のホームページで土地がある都道府県と市区町村名を選択すると、指定した路線価図が表示され該当の土地の路線価がわかります。

参考:国税庁「財産評価基準書」

▲道路に面している土地の1㎡あたりの路線価を示している

相続税路線価図には、その道路に面している土地の1㎡あたりの路線価が千円単位で示されています。

たとえば、該当の土地の面積が100㎡、土地の前面道路の路線価が『215D(1㎡ 21万5000円で借地権割合60%)』の場合、その土地の相続税評価額の算出方法は以下のとおりです。

| 計算式 | 金額 | |

|---|---|---|

| 相続税評価額 | 路線価21万5000円×100㎡ | 2150万円 |

上記計算式は、該当の土地が道路と1面のみ接している真四角の土地のみに適用される計算式です。土地によっては、評価額を計算する際に補正が必要になることがあります。実際にはいびつな形をした不整形地が多く、土地によっては複数の道路に接する場合もあるためです。

参考:【相続税路線価とは】調べ方・計算方法をわかりやすく解説!

2-2.亡くなった人の財産の総額を算出する

被相続人の財産を調べるときは、被相続人の相続開始時点におけるプラスの財産とマイナスの財産両方を調査します。相続税の課税対象となる、正味の遺産総額(相続財産)を算出する必要があるためです。

正味の遺産総額は、以下の計算式で算出できます。

正味の遺産総額を算出する計算式

土地の評価額+建物の評価額+金融資産(預貯金や有価証券)+死亡退職金+生命保険

-債務-葬儀費用

相続開始前一定期間内の贈与財産や、相続時精算課税制度の対象となった贈与財産がある場合は、遺産総額に含めて計算します。相続税の課税対象として正味の遺産総額に計上される財産は以下のとおりです。

| プラスの財産 | マイナスの財産 |

|---|---|

| 不動産(土地・建物) 戸建て・マンション・農地・店・貸地 | 借金 銀行や人からの借入金 |

| 不動産上の権利 借地権など | |

| 現金・預貯金・有価証券 小切手・株券・貸付金・国債など | その他 未払の医療費などの債務 |

| その他 ゴルフ会員権・著作権など | |

| 動産 車・骨董品・宝石など |

相続財産の総額を算出するためには、被相続人の所有していた財産をすべて調査する必要があります。被相続人が所有していた可能性のある財産については、被相続人の生前の話や関係者の話などを参考にすべて調査しましょう。財産は以下のような方法で調査できます。

| 財産 | 調査方法 |

|---|---|

| 預貯金 | 通帳・金融機関からの手紙・残高証明 |

| 有価証券 | 金融機関からの手紙・残高証明 |

| 不動産 | 権利証・固定資産税の通知書・登記事項証明書(登記簿謄本) |

被相続人の財産は、すべてが相続税の対象ではありません。相続税がかからない財産は、以下のとおりです。

1 墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物

ただし、骨とう的価値があるなど投資の対象となるものや商品として所有しているものは相続税がかかります。2 宗教、慈善、学術、その他公益を目的とする事業を行う一定の個人などが相続や遺贈によって取得した財産で、公益を目的とする事業に使われることが確実なもの

3 地方公共団体の条例によって、精神や身体に障害のある人またはその人を扶養する人が取得する心身障害者共済制度に基づいて支給される給付金を受ける権利

4 相続によって取得したとみなされる生命保険金のうち、500万円に法定相続人の数を掛けた金額までの部分

(中略)5 相続によって取得したとみなされる退職手当金等のうち、500万円に法定相続人の数を掛けた金額までの部分

(中略)6 個人で経営している幼稚園の事業に使われていた財産で一定の要件を満たすもの

なお、相続人のいずれかが引き続きその幼稚園を経営することが条件となります。7 相続や遺贈によって取得した財産で、相続税の申告期限までに国または地方公共団体や公益を目的とする事業を行う特定の法人に寄附したもの、あるいは、相続や遺贈によって取得した金銭で、相続税の申告期限までに特定の公益信託の信託財産とするために支出したもの

引用:国税庁「No.4108 相続税がかからない財産」

相続財産の調査については次の記事を参考にしてください。

参考:相続が発生したら遺産の調査をしましょう!!

2-3.相続人が何人いるか調べる

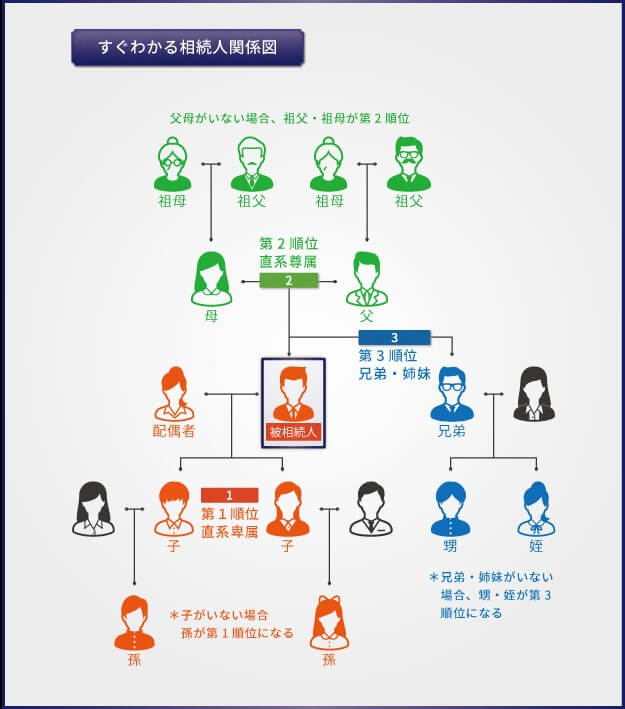

被相続人の法定相続人が何人いるのか調査します。相続税や基礎控除額の計算において、法定相続人の数を明確にする必要があるためです。

法定相続人とは、民法で遺産を相続できると定められた人を指します。配偶者は常に法定相続人であり(民法第890条)、その他の人については、以下のように順位が定められています。

| 相続順位 | 被相続人との関係 |

|---|---|

| 第1順位 | 子(養子を含む。子が亡くなっている場合は孫) |

| 第2順位 | 父母(父母が亡くなっている場合は祖父母) |

| 第3順位 | 兄弟姉妹(兄弟姉妹がいない場合は甥・姪) |

第1順位の人がいない場合は第2順位の人が、第2順位の人がいない場合は第3順位の人が相続人になります(民法第887条、第889条)。

▲法定相続人の第1順位は子

法定相続人を確定させるためには、以下の戸籍の取得が必要となります。

取得が必要な戸籍

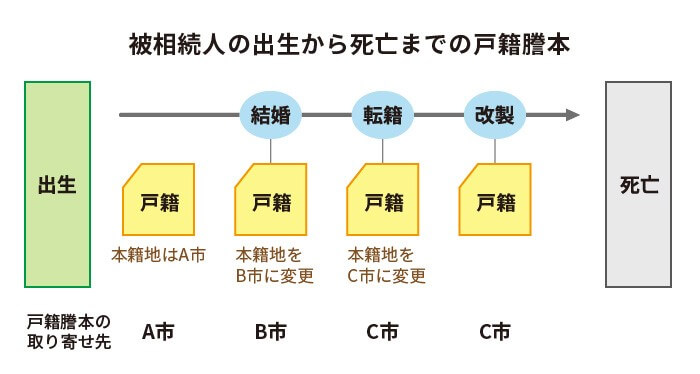

- 被相続人の出生から死亡までの戸籍(除籍、改製原戸籍)謄本

- 被相続人と相続人の関係がわかる戸籍(除籍、改製原戸籍)謄本

- 相続人の現在の戸籍謄本

▲被相続人の出生から死亡までの戸籍異動の流れ

被相続人の出生から死亡までの戸籍謄本は、被相続人が過去に本籍地としていた市区町村役場において取得できます。結婚や引越しなどで転籍をし、本籍地が複数回変わっている場合は、それぞれの市区町村役場で戸籍謄本を取得します。

2-4.相続税の基礎控除額を計算する

相続税の課税対象となる課税遺産の総額は、以下のように計算します。

課税価格の合計額 - 基礎控除額(3000万円 + 600万円 × 法定相続人の数)

= 課税遺産総額

引用:国税庁「No.4152 相続税の計算」

課税価格の合計(正味の遺産総額)が基礎控除額(3000万円 + 600万円 × 法定相続人の数)を超える場合は、相続税の申告が必要となります。基礎控除額を超えていない場合、申告は不要です。

ただし相続税控除の特例を適用したことで納税額が0円になった場合には、申告が必要になることがあります。

2-5.相続税の税額を計算する

相続税の税額は、課税価格の合計(正味の遺産総額)から基礎控除額を引いた「課税遺産総額」をもとに計算します。

しかし、課税遺産総額に単純に税率をかけて計算するのではなく、次のような手順で税額を計算します。

- 課税遺産総額を相続人が法定相続分に応じて相続したとして分割

- 法定相続分で分割した取得金額に税率をかけて各相続人の仮の相続税額を計算

- 各相続人の仮の相続税額を合計して相続税の総額を算出

- 算出した相続税の総額を各相続人が実際に取得した割合で分配

- 相続人ごとに税額控除や税額加算を適用

詳しい手順は以下の記事で解説しています。

参考:相続税の算出方法

また、相続税計算シミュレーションでは、正味の遺産総額と相続人の構成を入力するだけで相続税の総額の目安が計算できます。

2-5-1.配偶者には税額軽減がある

配偶者には、相続した財産に対する相続税を軽減する『相続税の配偶者控除(配偶者の税額軽減)制度』があります。相続税の配偶者控除を適用すると、配偶者が相続した財産が次のどちらか多いほうの金額までであれば、相続税はかかりません。

配偶者控除を適用した場合に相続税がかからない金額

- 1億6000万円

- 配偶者の法定相続分にあたる金額

配偶者控除の適用で、相続税の負担を抑えられる可能性があります。しかし、適用要件に該当しないと制度の利用ができません。

配偶者控除の利用を予定している場合は、以下の適用要件に該当するかどうか、確認しましょう。

配偶者控除の適用要件

- 戸籍上の配偶者であること

- 遺産を隠蔽していないこと

- 相続税の申告書を税務署に提出すること

また、将来発生する二次相続(配偶者の相続)を想定し遺産分割することも大切です。配偶者控除があるからといって、配偶者に遺産の大半またはすべてを相続させると、その配偶者が亡くなり二次相続が発生した際、子どもに課せられる相続税の負担が重くなる可能性があります。

なお、二次相続について詳しくは以下の記事で解説しています。

参考:【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説

3.不動産の相続税が支払えない場合にすべきこと

不動産に相続税が課税されるか計算し、相続税が高額になりそうな場合や、相続した不動産の相続税が支払えそうにない場合は以下のことを検討しましょう。

不動産の相続税が支払えない場合にすべきこと

3-1.相続放棄をする

不動産の相続税が支払えそうにない場合やプラスの財産よりもマイナスの財産のほうが多い場合などは、相続放棄を検討するとよいでしょう。相続放棄をすると、相続の権利を放棄し被相続人の相続財産を一切受け取らないことになるためです。

相続放棄をする場合は、家庭裁判所に相続放棄の申立てをする必要があります。申立てを検討している場合はなるべく早く手続しましょう。相続放棄の申立ては、自分が財産を相続できることを知ってから3ヶ月以内におこなう必要があるためです。

財産の調査や評価に時間がかかり、3ヶ月以内に財産の内訳が調査できない場合は、家庭裁判所に『相続の承認又は放棄の期間の伸長』の申立てをすることで期間を延長できます。

相続放棄の申立ては、被相続人の最後の住所を管轄する家庭裁判所におこないます。申立てには以下のような書類や印紙などが必要です。必要書類は申立人と被相続人の関係性により異なるため、家庭裁判所で確認しましょう。

相続放棄申立てに必要な書類

- 相続放棄の申述書

- 被相続人の住民票除票または戸籍附票

- 申述人の戸籍謄本

- 被相続人の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 収入印紙(800円分)

- 連絡用の切手(管轄裁判所により異なる) など

自分以外にも相続人がいる場合は、相続放棄する旨をあらかじめ伝えておくことが大切です。相続放棄をした人は最初から相続人ではなかったことになり、他に相続人がいればその人たちだけで遺産を分け合うことになるためです。自分以外の相続人が相続税を負担することになり、親族間のトラブルにならないようにしましょう。

相続財産ではない生命保険(死亡保険金)や死亡退職金は、受取人が被相続人以外に指定されている場合は、相続放棄をしても受け取れます。しかし、金額によっては相続税の支払いが必要になる可能性もある点には注意が必要です。

相続放棄の手続きについては次の記事を参考にしてください。

参考:相続放棄は自分でできる!手続き・費用・期間・注意点を解説

3-2.相続税を分割で支払う

相続税は、原則として相続の開始があったことを知った日(通常は被相続人が亡くなった日)の翌日から10ヶ月以内に現金での一括支払いで納めます。しかし、現金での支払いが難しい場合『相続税の延納制度』を利用することで相続税を分割払いできる場合があるのです。

次に掲げるすべての要件を満たす場合に、延納申請をすることができます。

(1) 相続税額が10万円を超えること。

(2) 金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内であること。

(3) 延納税額および利子税の額に相当する担保を提供すること。

ただし、延納税額が100万円以下で、かつ、延納期間が3年以下である場合には担保を提供する必要はありません。

(4) 延納申請に係る相続税の納期限または納付すべき日(延納申請期限)までに、延納申請書に担保提供関係書類を添付して税務署長に提出すること。

引用:国税庁「No.4211 相続税の延納」

それぞれに適用の条件が細かく定められているため、自分が上記の要件にすべて該当するかどうか正しく判断しましょう。

自己判断で要件を解釈して延納申請をしてしまうと、延納適用ができなくなる可能性もあります。条件を確認し、延納できるよう正しい申請が大切です。正しい判断の方法は以下の記事で紹介しています。

参考:相続税の延納とは│分割払いの4つの要件と手続き・利子税も解説

3-3.土地を売却し現金化して相続税を納める

相続税が高額で現金での支払いが難しい場合、相続した不動産を売却し現金化することで相続税を納める方法があります。

不動産を売却して相続税を支払う場合は、相続税の申告期限内に売却できるようすぐに売却活動を開始しましょう。売却するためには相続した人に名義変更する登記(所有権移転登記)や売り手を探す必要があり、売却に時間がかかる場合もあるためです。

相続した土地を売却したお金で、相続税の納税を検討している場合は、早めの行動が大切です。

不動産売却は株式会社チェスターにご相談ください。

4.亡くなった親の土地の名義変更を自分でおこなう手順

亡くなった親の土地の名義変更手続きをする際には、相続登記が必要です。相続登記の手順は、以下のとおりです。

亡くなった親の土地の名義変更を自分でおこなう手順

4-1.誰が相続するのか決める

土地の名義変更をする前に、誰が相続するかを決定します。

被相続人が遺言書を作成していた場合は、遺言書に従うのが原則です。遺言書がない場合や、遺言書と異なる分割をする場合には、相続人全員で遺産分割の話し合い(遺産分割協議)をしたうえで遺産分割協議書を作成し、相続する人を決定します。

相続した不動産を複数の相続人で共有し登記する場合は、共有となった相続人間でトラブルが発生しないよう対策しておくことが大切です。不動産を共有にすると、共有者間の意見が合わず、今後売却や運用などが困難になる場合があるためです。

また、現在共有者間で意見が一致していたとしても、将来さらに相続が発生した場合に揉めてしまう可能性もあります。将来の相続も想定したうえで、土地を相続する人を決めましょう。

4-2.法務局へ提出する書類を揃える

土地の名義変更登記には、管轄の法務局に登記申請書と必要書類の提出が必要になります。法務局に提出する登記申請書の書式と必要書類は、ケースによって異なります。

相続手続のケース

- 遺言書どおりに相続登記をする場合

- 遺産分割協議書によって相続登記をする場合

4-2-1.遺言書どおりに相続手続をする場合

遺言書のとおりに相続手続をおこない、相続登記する場合に必要な提出書類は以下のとおりです。

| 必要書類 | 提出理由 |

|---|---|

| 登記申請書 | 相続による名義変更手続きを申請するため |

| 被相続人の戸籍(除籍)謄本 | 被相続人の死亡を証明するため (法定相続情報証明制度を利用している場合は不要) |

| 被相続人の住民票の除票または戸籍の附票(除票) | 被相続人が所有する不動産であることを証明するため |

| 相続人(遺言書により不動産を相続する人)の戸籍謄本 | 相続人が生存していることを証明するため (法定相続情報証明制度を利用している場合は不要) |

| 相続人(遺言書により不動産を相続する人)の住民票 | 不動産の登記簿に記載する氏名と住所を確認するため |

| 遺言書 | 不動産を相続した人を確認するため (遺言書が「自筆証書遺言」と「秘密証書遺言」の場合は、検認済証明書が必要) |

| 不動産の固定資産課税明細書 | 法務局に納付する登録免許税を算出するため |

法定相続情報証明制度を利用する場合、法定相続情報一覧図の写しを提出することで、以下の書類については提出が不要となります。

法定相続情報証明制度を利用する場合に提出不要となる書類

- 被相続人の戸籍(除籍)謄本

- 被相続人の住民票の除票または戸籍の附票(除票) (法定相続情報一覧図に住所を記載した場合)

- 相続人(遺言書により不動産を相続する人)の戸籍謄本

法定相続情報証明制度について詳しくは以下の記事で解説しています。

参考:法定相続情報証明制度を利用した相続登記を解説!手続き方法/添付書類/注意点

4-2-2.遺産分割協議書によって相続手続をする場合

遺産分割協議書によって相続手続をおこない、相続登記する場合に必要な提出書類は以下のとおりです。

| 必要書類 | 提出理由 |

|---|---|

| 登記申請書 | 相続による名義変更手続きを申請するため |

| 被相続人の出生から死亡までの戸籍(除籍、改製原戸籍)謄本 | 被相続人の死亡と、法定相続人を確定するため |

| 被相続人の住民票の除票または戸籍の附票(除票) | 被相続人が所有する不動産であることを証明するため |

| 相続人全員の戸籍(除籍、改製原戸籍)謄本 | 相続人が生存(または死亡)していることを証明するため |

| 相続人(不動産を相続する人)の住民票 | 不動産の登記簿に記載する氏名と住所を確認するため |

| 遺産分割協議書 | 不動産を相続した人を確認するため |

| 遺産分割協議書に押印した人全員の印鑑証明書 | 相続人全員が遺産分割に同意していることを確認するため |

| 不動産の固定資産課税明細書 | 法務局に納付する登録免許税を算出するため |

法定相続情報証明制度を利用する場合は、法定相続情報一覧図の写しを提出することで、以下の書類については提出が不要となります。

法定相続情報証明制度を利用する場合に提出不要となる書類

- 被相続人の出生から死亡までの戸籍(除籍、改製原戸籍)謄本

- 被相続人の住民票の除票または戸籍の附票(除票)(法定相続情報一覧図に住所を記載した場合)

- 相続人全員の戸籍(除籍、改製原戸籍)謄本

4-3.申請の際に納めなければならない登録免許税の準備

相続による不動産の名義変更登記には、登録免許税を納める必要があります。登録免許税の金額は以下の計算式によって算出できます。

登録免許税の計算(相続による登記の場合)

不動産の固定資産税評価額×0.4%

収入印紙を貼った用紙を登記申請書に綴り、契印をして提出することで納付が完了します。収入印紙は郵便局や法務局などで購入が可能です。金融機関で登録免許税を納付して、収入印紙の代わりにその領収書を貼付することもできます。

固定資産課税明細書(または市町村で取得できる固定資産評価証明書)に記載された評価額が不動産の固定資産税評価額となります。固定資産税評価額の1000円未満の端数は切り捨てますが、1000円未満の場合は1000円に切り上げます。登録免許税の税額は、上記の計算式で計算した金額です。100円未満の端数は切り捨て、1000円未満である場合は1000円となります。

登録免許税を納付しなければ、登記申請は却下されてしまうため、収入印紙や登録免許税の領収証は申請までに準備しましょう。

参考:前橋地方法務局「相続税登録免許税の計算ポイント」

5.土地の名義変更の手続は司法書士に依頼できる

相続登記の手続は自分でもできますが、司法書士に依頼することでスムーズに進められます。登記申請書の作成には、権利関係や相続関係が複雑で専門知識が必要となる場合があるためです。誤った登記申請で再提出が必要になるリスクを回避するためにも、司法書士への依頼を検討しましょう。

5-1.司法書士に依頼する際にあったほうがよい書類

相続登記の手続を専門家に依頼する場合、自分が用意できる範囲で必要書類を準備してからの依頼をおすすめします。遺言書や遺産分割協議書など相続に関する書類がある場合は、司法書士との面談の前に準備しておきましょう。

資料がない状態で依頼もできますが、事前に準備をしてから依頼すると不動産や相続人の特定がしやすくなり、相続手続が早く進みます。

5-2.司法書士の報酬の相場-6万円から10万円程度

相続登記の司法書士報酬は6万円から10万円前後が相場です。しかし場合によっては司法書士報酬が増額になる可能性があります。以下のようなケースに該当する場合は、事前に報酬額を確認しておくことをおすすめします。

司法書士報酬を事前に確認した方がよいケース

- 不動産の物件数が多い(管轄の登記所が異なる)

- 不動産の相続関係や権利関係が複雑

- 早急な対応が必要

上記のケース以外にも、必要書類の取得代行や遺産分割協議書の作成など、相続登記に必要な作業をどこまで依頼するのかによっても金額が異なります。司法書士報酬について心配があれば、複数の司法書士事務所に事前見積もりを依頼し比較してみましょう。

6.相続した土地の権利を守るなら名義変更は必須

相続した土地は名義変更をしないと、自分の所有物とは認められず所有権の主張ができません。

たとえば、相続した不動産を売却しようとしても、被相続人へ名義変更していない場合は不動産の売却ができないのです。

また、名義変更をしていない間に次の相続が発生すると、相続関係が複雑になり相続人の間でトラブルが発生してしまう可能性もあります。

相続した土地の権利を守り、今後の土地の承継をスムーズに進めるためにも、名義変更は必ずおこないましょう。

相続登記については、令和6年4月1日から義務化されました。相続登記の義務化は、過料の罰則をともなう制度です。今後罰則を受けないためにも相続した不動産の名義変更をおすすめします。

家・土地の名義変更をすべき理由や名義変更にかかる費用など、詳しくは以下の記事で解説しています。

参考:家の名義変更手続きガイド!所有者死亡後いつまで?費用は?

7.土地の名義変更や相続税については、専門家に相談しよう

土地を相続したときの相続税がいくらになるかは、5つのステップで確認できます。相続税の申告が必要な場合は、申告手続を忘れないようにしましょう。

また、相続登記手続は専門家に依頼せずに自分でおこなうことで、支出を抑えられます。しかし、不動産の権利関係や相続関係は非常に複雑です。登記申請書の作成や提出書類の準備に専門的な知識が必要となり、登記手続がスムーズに進まず労力と時間がかかってしまう場合もあるのです。

相続した不動産の正しい評価や、スムーズな名義変更手続をおこなうためには、相続を専門としている司法書士法人チェスター、税理士法人チェスターに相談することをおすすめします。相続トラブルに発展してしまった場合には相続関係に強い法律事務所へご相談ください。相続の専門家が一人ひとりの悩みに寄り添い解決に導きます。チェスターでは法律事務所との連携も可能です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編