独身の兄の遺産を相続する人を事例でチェック-財産を調べる方法も

独身でも子どもがいるか、両親が存命かなどの状況によって、独身の兄の遺産を相続する人は異なります。

兄弟姉妹が法定相続人となるのは、亡くなった兄に子どもがおらず、直系尊属である両親や祖父母などもすでに亡くなっている場合です。

また、兄弟姉妹が相続する場合は相続税が2割加算されます。

この記事では、兄の遺産を相続することになった場合の相続税の計算方法や、財産を正確に把握する方法を相続税専門の税理士が解説します。

この記事の目次 [表示]

1.独身の兄の遺産を相続するのは誰か-6つの事例で確認

独身の兄が死亡した場合の相続人は、相続開始時点での家族構成によってその範囲が異なります。亡くなった被相続人の遺産を相続できる相続人と相続分は、民法において以下のとおり定められているためです。なお、被相続人に配偶者がいる場合は、必ず相続人となります。

| 順位 | 相続人 | 被相続人との関係 |

|---|---|---|

| 第一順位 | 子 | 子ども(養子も含む。子どもが死亡している場合は孫に、孫も死亡している場合はひ孫に代襲相続) |

| 第二順位 | 直系尊属 | 父母(父母が死亡している場合には祖父母) |

| 第三順位 | 兄弟姉妹 | 兄弟姉妹(兄弟姉妹が死亡している場合は甥姪に代襲相続) |

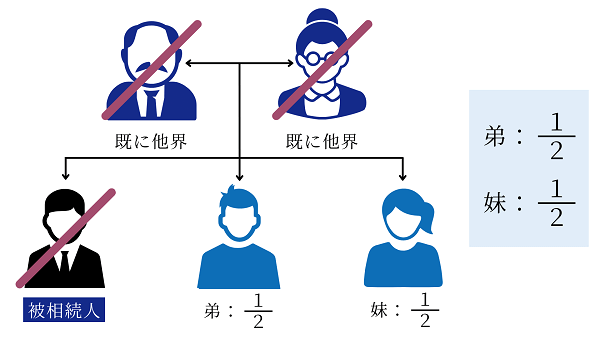

1-1.子がおらず両親も存命でない場合は兄弟姉妹で均等に分け合う

被相続人である兄に子がおらず両親も存命でない場合、法定相続分は第三順位である兄弟姉妹で均等に分割します。

▲被相続人に子がおらず両親も存命でない場合

図のように兄が死亡した時点で父母(祖父母)が死亡、弟妹2人が相続人の場合、相続分は弟と妹がそれぞれ1/2ずつです。

1-1-1.兄に実子はいなくても養子がいる場合は兄弟姉妹の取り分はなし

被相続人である兄が死亡した時点で、存命の実子がいなくても養子がいる場合は、兄弟姉妹の取り分はありません。養子も実子と同じく、第一順位の相続人とされているためです。

▲兄に実子はいなくても養子がいる場合

図のように兄が死亡した時点で養子縁組をした子がいる場合、父母と弟妹が存命でも養子のみが相続人となります。

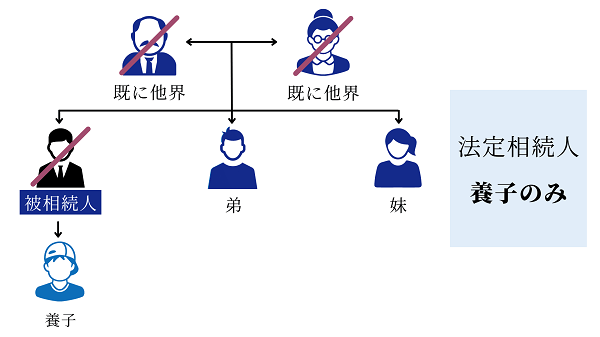

1-2.子はいないが両親が存命の場合は兄弟姉妹の取り分はなし

被相続人の兄が独身で子(養子)がおらず、父母が存命の場合、兄弟姉妹の取り分はありません。父母は第二順位の相続人である「被相続人の直系尊属」にあたり、兄弟姉妹よりも優先して相続権を得られるためです。

▲兄が死亡した時点で独身で子(養子)がいなく父母が存命の場合

図のように兄が死亡した時点で父母と弟妹が存命の場合、父母のみが相続人となり相続分は父と母がそれぞれ1/2ずつとなります。

1-3.配偶者はいないが子がいる場合では兄弟姉妹の取り分はなし

被相続人である兄に配偶者がいなくても、実子がいる場合は兄弟姉妹の取り分はありません。子は第一順位の相続人とされているためです。

内縁の妻との間の子など非嫡出子(法律上の婚姻関係にない人との子)は、認知されていれば相続人となりますが、認知されていない場合、その子に相続権はありません。死亡後に死後認知の申立てをおこない、認められれば相続権が発生します。

すでに離婚した配偶者との間に生まれた子がいる場合、離婚した配偶者には相続権はありませんが、その配偶者との間の子には相続権があります。

死後認知について詳しくは以下の記事で紹介していますので、確認してみてください。

参考:死後認知とは?メリット・時効・相続手続き・相続税への影響について

参考:認知調停|裁判所

なお、子がすでに死亡して孫がいる場合は、代襲相続により孫が相続人(代襲相続人)となります。

代襲相続とは、被相続人の子や兄弟姉妹である法定相続人が、死亡・相続欠格・相続廃除などに該当し相続権のない場合に、その法定相続人の子が代わりに遺産を相続する制度のことです。

参考:【図解】代襲相続とは?孫や甥・姪が代襲相続人になる場合や相続割合を解説

1-4.子・両親がおらずすでに死亡した兄弟姉妹がいる場合は甥姪に相続権が渡る

被相続人である兄に子や孫がいないまたは死亡しており、両親も存命でない場合は、兄弟姉妹が相続人になります。

このとき、兄弟姉妹ですでに死亡している人がいる場合には、その人の子(甥姪)が代襲相続で相続人となります。

なお、兄弟姉妹の死亡による代襲相続は、原則として1代限りです。相続開始の時点で甥や姪がすでに亡くなっている場合、代襲相続は発生しません。

1-5.身寄りがおらず法定相続人がいない場合は最終的には国庫に帰属

被相続人である兄に子や孫がいないまたは死亡しており、両親と祖父母・兄弟姉妹の全員が死亡し甥姪が死亡またはいない場合は、誰にも相続権がありません。

法定相続人のいない被相続人が遺言書を作成しておらず、特別縁故者からの申立てがない場合は、最終的に遺産は国庫に帰属します。

特別縁故者とは、被相続人に法定相続人がいない場合に、特別に被相続人の財産を取得できる人のことです。被相続人の生前に家族同然のように暮らしてきた人や身の回りの世話をしていた人などが該当します。

特別縁故者について、詳しくは以下の記事で解説しています。

参考:特別縁故者とは?要件や相続財産分与手続きの流れ、必要書類まで解説

1-6.法的効力のある遺言書が残されていた場合は遺言書の内容に従う

被相続人である兄が遺言書を作成していた場合は、遺言書の内容に従います。

相続では、被相続人の遺言書に記載された相続分の指定が、法定相続分よりも優先されます。たとえば、相続開始の時点で両親が存命でも、遺言書に「兄弟姉妹に相続させる」と記載されていれば、基本的にはその記載内容が優先されるということです。

ただし、配偶者・子・直系尊属(父母など)には「遺留分」があります。遺言書に全財産を兄弟姉妹に与えるという旨を記載しても、遺留分侵害額請求により法律で定められる最低限の取り分の範囲で金銭の支払いを請求される可能性があります。

また、必ず遺言書のとおりに分割する必要はありません。法定相続人と被相続人の遺言書において指定された受遺者の全員で遺産分割協議書を作成し、遺言書とは異なる相続分での遺産分割ができます。

参考:遺言書の効力とは?有効期間や無効にしないための注意点を解説

2.兄の遺産を相続するときに知っておきたいこと

兄が死亡し兄弟姉妹である自分が法定相続人となった場合、以下のことを理解しておきましょう。

兄の遺産を相続するときに知っておきたいこと

- 兄弟姉妹が法定相続人となり相続する場合は相続税が2割加算される

- 法定相続人でも兄弟には遺留分は認められない

2-1.兄弟姉妹が法定相続人となり相続する場合は相続税が2割加算される

兄が死亡し兄弟姉妹が法定相続人となり相続する場合は、相続税が2割加算されます。

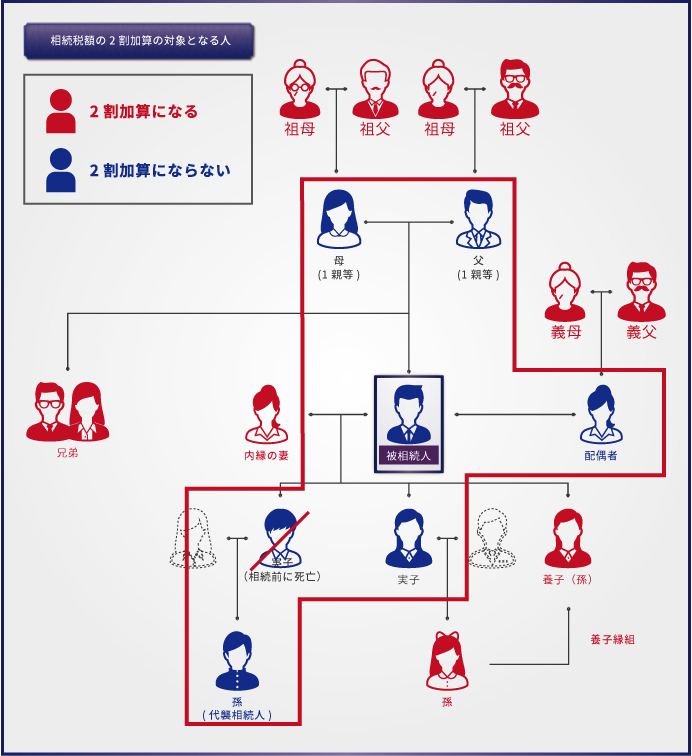

相続税の2割加算とは、被相続人の一親等の血族および配偶者以外の人が相続する場合に、通常の相続税にさらに2割が加算されることです。第三順位である兄弟姉妹が相続人となることは偶然性が高く、負担の調整が必要と考えられているためです。

▲相続税額の2割加算の対象となる人

相続税が2割加算されるのは、「配偶者および一親等の血族および代襲相続人の孫」以外の人です。

具体例をもとに計算方法を確認しましょう。以降登場する人物を以下のように呼称します。

- 被相続人:A

- Aの妹:B

- Aの弟:C

Aが死亡したとき、法定相続人は妹Bと弟Cの2人で、相続財産8000万円を法定相続分で分割したと仮定します。

課税遺産総額は(正味の遺産額から基礎控除額を引く)、以下のとおり3800万円です。

| 課税遺産総額 | 計算式 |

|---|---|

| 3800万円 | 8000万円-4200万円(基礎控除額:3000万円+600万円×法定相続人2人) |

妹Bと弟Cの法定相続分は1/2ずつです。この法定相続分にしたがって妹Bと弟Cが遺産を相続する場合、2割加算が適用されることで相続税の負担がどのように増えるのかを計算します。

各相続人の法定相続分に応じた取得金額は以下のとおりです。

| 法定相続分に応じた取得金額 | 計算式 |

|---|---|

| 妹B:1900万円 | 3,800万円×1/2 |

| 弟C:1900万円 | 3,800万円×1/2 |

法定相続分に応じた取得金額をもとに相続税額を算出します。各相続人の仮の相続税は以下のとおりです。

| 仮の相続税 | 計算式 |

|---|---|

| 妹B:235万円 | 1900万円×15%(税率)-50万円(控除額) |

| 弟C:235万円 | 1900万円×15%(税率)-50万円(控除額) |

相続税総額は以下のとおりです。

| 相続税総額 | 計算式 |

|---|---|

| 470万円 | 235万円(妹B)+235万円(弟C) |

相続税の総額を実際の相続割合であん分します。

| 各相続人の相続税額 | 計算式 |

|---|---|

| 妹B:235万円 | 470万円×1/2 |

| 弟C:235万円 | 470万円×1/2 |

妹Bと弟Cは2割加算の対象者になるため、相続税に2割加算します。2割加算後の相続税額は以下のとおりです。

| 相続税額 | 計算式 |

|---|---|

| 妹B:282万円 | 235万円+235万円×20% |

| 弟C:282万円 | 235万円+235万円×20% |

相続税の2割加算について詳しくは以下で解説していますので、あわせて参考にしてみてください。

参考:相続税の2割加算の対象者は?【税理士監修】計算方法をくわしく解説

2-2.法定相続人でも兄弟には遺留分は認められない

兄弟姉妹が法定相続人となる場合、遺留分が認められていません。

遺留分とは、遺言書によって被相続人の財産を取得できなかった一定範囲の相続人のために、保障される最低限の相続分割合のことです。第三順位の兄弟姉妹は血縁関係が遠いため、相続分の保障が必要ないと考えられています。

遺留分について詳しくは以下の記事を参考にしてみてください。

参考:兄弟姉妹に遺留分なし!その理由とは?兄弟姉妹が遺産を取得する方法

3.遺産を調べる手順-独身の兄の財産を正確に把握する

独身の兄が死亡した場合、兄の財産を調査します。遺産が相続手続き後に見つかることのないように、財産を正確に調査する必要があります。

相続財産には、預貯金や不動産といったプラスの財産だけでなく、借金やローンなどのマイナスの財産も含まれます。

また、相続財産の総額が基礎控除額(3,000万円+600万円×法定相続人の数)を超える場合、相続税の申告が必要です。申告期限は、相続の開始があったことを知った日(通常は被相続人の死亡日)の翌日から10ヶ月以内です。

相続財産の申告漏れが発覚した場合、加算税や延滞税が課される可能性があるため、兄が亡くなったときは以下の点に気をつけて調査をおこない、遺産総額を正確に把握しましょう。

3-1.遺品から預金通帳や郵便物などを調べる

兄の遺品から預金通帳や郵便物、キャッシュカード、権利証、納税通知書などを探し、兄の財産を把握します。特に兄が一人暮らしをしていた場合は調査が難航する可能性があるため、なるべく早めに計画を立て調査しましょう。

親族がおらず正確な財産の把握が難しい場合は、専門家に依頼することを検討してください。

3-2.被相続人と相続人の戸籍謄本や印鑑証明書などを集める

相続税の申告をはじめとする相続手続きには、相続人の戸籍謄本や印鑑証明書が必要です。遺言書および遺産分割協議書がない場合の、相続手続きにおける主な必要書類は以下のとおりです。

| 必要書類 | 請求先 | 概要 | 費用 |

|---|---|---|---|

| 被相続人の戸籍(除籍・改製原戸籍)謄本(原本) | 市区町村役場 | 被相続人の出生~死亡までの戸籍(除籍・改製原戸籍) | 戸籍謄本:1通450円 除籍謄本:1通750円 改製原戸籍謄本:1通750円 |

| 全相続人の戸籍謄本または抄本(原本) | 市区町村役場 | 被相続人との関係がわかる戸籍謄本(または戸籍抄本)、被相続人の戸籍(除籍・改製原戸籍)で確認できる場合は不要 | 戸籍謄本(抄本):1通450円 |

| 全相続人の印鑑登録証明書(原本) | 市区町村役場 | - | 1通300円程度 |

| 代表相続人の実印 | - | 相続人を代表して相続手続きする人(取得する人)の実印 | - |

| 相続に関する依頼書 | 銀行窓口 | - | - |

| 被相続人の資産情報 | - | 預金口座通帳、証書類、キャッシュカード、貸金庫の鍵など | - |

戸籍や印鑑証明書など、市区町村役場で発行された書類の発行日が古い場合は、金融機関から再発行を依頼される可能性があります。戸籍謄本は発行より1年以内のもの、印鑑証明書は発行より3ヶ月以内のものを準備しておきましょう。

3-3.該当の銀行や証券会社などに問い合わせる

銀行や証券会社にある遺産を把握するためには、兄と生前取引のあった金融機関に残高証明書の発行依頼をおこないます。残高証明書の発行を依頼する場合は、必要な書類を用意して金融機関へ持参し、銀行所定の発行依頼書に必要事項を記載します。

残高証明の発行に必要となる主な書類は、以下のとおりです。

| 必要書類 | 概要 |

|---|---|

| 被相続人の戸籍(除籍)謄本(原本) | 口座の名義人(被相続人) |

| 請求者が相続人・遺言執行者・相続財産管理人であることが確認できる書類(原本) | 被相続人との関係がわかる戸籍(除籍・改製原戸籍)、遺言書(公正証書遺言、検認済証明書、遺言書情報証明書)、審判書(遺言執行者選任、相続財産管理人選任)など ※金融機関によって異なる |

| 請求者の印鑑登録証明書(原本) | 市区町村役場にて取得 |

| 請求者の実印 | - |

| 被相続人の資産情報 | 預金口座通帳、証書類、キャッシュカード、貸金庫の鍵など(被相続人と金融機関の取引がわかるもの) |

定期預金の残高証明書を依頼する場合は、定期預金の種類によって利息の計算が異なります。利息計算書もあわせて依頼しましょう。

必要書類は金融機関によって異なることがあるため、事前に確認しておきましょう。

4.独身の兄に負の財産があった場合には相続放棄も検討

兄にローンや未払金など多額の負の遺産がある場合は、相続放棄を検討しましょう。相続放棄をすると、亡くなった兄が残した多額の債務を返済する必要がなくなります。

ただし、一度相続放棄すると、被相続人が所有していたその他の財産を相続できなくなります。また相続人全員が相続放棄した場合は、相続人不存在となり、財産は債権者、受遺者、特別縁故者に分配されたのち国庫に帰属することになります。相続放棄が必要かどうか慎重な判断が必要です。

4-1.相続放棄する場合は家庭裁判所で手続きをおこなう

相続放棄手続きをおこなうには、家庭裁判所に相続放棄申述書を提出し、相続放棄を認めてもらう必要があります。手続きの流れは以下のとおりです。

相続放棄の流れ

- 相続放棄申述書を作成する

- 必要書類を揃えて家庭裁判所へ申し立てる

参考:相続の放棄の申述|裁判所

相続放棄申述書のフォームは、家庭裁判所のホームページで入手可能です。

申述書には、以下の事項を記載する必要があります。相続放棄の手続きに欠かせない書類のため、正確に作成しましょう。

| 相続放棄申述書記載事項 | |

|---|---|

| 裁判所名 | 被相続人が最後に住んでいた地域を管轄する家庭裁判所 |

| 申述日 | 申述をおこなう日付 |

| 申述人氏名 | 申述人氏名の記入・押印 |

| 申述人の情報 | 相続放棄する人の住所・本籍地・生年月日 被相続人との関係など |

| 被相続人の情報 | 被相続人の氏名・死亡日 死亡日時点の本籍地・住民票上の住所・職業など |

| 相続の開始を知った日 | 被相続人死亡の当日・死亡の通知をうけた日・先順位者の相続放棄を知った日など |

| 相続放棄の理由 | 『遺産を分散させたくない』『債務超過のため』『その他』などのうちどれかを選択 |

| 相続財産の概略 | 被相続人の死亡日時点の資産を負債も含めすべて記載 |

相続放棄手続きについては、以下の記事で詳しく解説しています。あわせて確認してみてください。

参考:【相続放棄とは】費用・流れ・注意点をわかりやすく解説!

4-2.相続放棄によって相続人がいない場合は債権者や特別縁故者などに分配される

相続放棄によって法定相続人がいない場合、相続財産は債権者や特別縁故者などに分配され、それでも残った分については国庫に帰属します。

相続人がいない場合、相続財産清算人の選任を家庭裁判所に申し立てます。その後、相続財産清算人により財産や相続人の調査がおこなわれ、債権者や受遺者、法定相続人が現れなかった場合に、相続人不存在が確定します。

相続人不存在が確定すると、申し出があれば特別縁故者に被相続人の財産が分与されます。それでも財産が残れば最終的に国に帰属する、という流れです。

5.独身の兄の遺産相続にまつわるQ&A

独身の兄の遺産相続に関して、よくある質問をまとめました。回答を確認し相続に関する心配を解消しましょう。

独身の兄の遺産相続にまつわるよくある質問

5-1.独身の兄に直系の家族がいない場合の相続手続きは兄弟姉妹がするの?

兄に直系の家族がおらず兄弟姉妹が法定相続人となる場合、兄弟姉妹が相続手続きをおこないます。相続人は被相続人の一切の権利義務を承継するため、相続する場合は被相続人の財産をすべて調査し、相続税申告が必要かどうか判断する必要があります。

相続税の申告が必要な場合は、期限内に正しく申告をおこないましょう。財産の把握が難しい場合や忙しく申告期限までに申告が難しい場合は、相続税専門の税理士などの専門家に依頼することをおすすめします。

5-2.独身の兄が実家を相続していた場合、亡くなったあと実家はどうなる?

独身の兄が親から実家を相続していた場合、今度はその兄の相続人が相続します。実家に住まないからといって放置していると、倒壊や外壁落下、景観の悪化などで近隣住民に迷惑をかけてしまうかもしれません。

また、市区町村からの指導・勧告の対象になり、それにしたがわない場合は固定資産税の負担が最大6倍に増える可能性もあるため、適切に管理・メンテナンスすることが大切です。

誰も使う予定がなく、空き家以外に相続財産がない場合は、相続放棄を検討しましょう。

5-3.死亡保険金の受取人が兄弟姉妹の場合の相続税はどれくらい?

死亡した兄が生命保険を契約し、その兄弟姉妹が受取人に指定されていた場合、受け取った保険金に税金が課される可能性があります。税金の種類は、その保険料の支払いを負担していた人が誰かによって異なります。

亡くなった兄が契約者(保険料負担者)、被保険者(保険の対象となる人)である生命保険の死亡保険金は相続税の課税対象です。

一方、受取人が相続人である場合、死亡保険金の非課税枠(500万円×法定相続人)を適用できます。受け取る死亡保険金の金額が非課税限度額を超える場合、受け取った金額に応じて相続税が課税されます。

死亡保険金も2割加算対象であることに留意し、相続税申告の計算をおこないましょう。

参考:生命保険(死亡保険金)に相続税がかかるケースとは│計算方法も解説

6.独身の兄の遺産相続でトラブルが起こる前に専門家に相談を

兄弟姉妹が法定相続人となるのは、亡くなった兄に子どもがおらず、直系尊属である両親や祖父母が亡くなっている場合です。血縁関係が複雑な場合は、判断が難しいケースも少なくありません。相続人になったことを知ったら、早めに遺産の内容と相続人を確認しましょう。

兄が亡くなって相続が発生し、相続財産を正確に把握できるか心配な場合は司法書士法人チェスターへお問い合わせください。相続関係の実績豊富な司法書士がサポートいたします。相続税に関するお悩みがある人は税理士法人チェスターへお問合せください。相続問題に特化した税理士により、さまざまな疑問を解決することが可能です。

チェスターグループが、相続の疑問や不安を多方面から解決いたします。まずはお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編