法定相続人がいない場合(相続人不存在)の遺産の行方と生前対策

結婚しない人の増加や少子高齢化などにより、法定相続人がいない相続が増えています。

法定相続人がいない場合の相続手続きは、通常の相続手続きとは異なる点が多いため注意が必要です。

周りの人が遺産を勝手に処分することはできず、家庭裁判所に申し立てて相続財産清算人を選任しなければなりません。遺産は債権者や故人の世話をした人(特別縁故者)に与えられ、それでも余った遺産は国に納められます。

この記事では、法定相続人がいない場合の相続の手続きについて解説します。

あわせて、法定相続人となる人がいない場合に生前に準備できることもご紹介します。

この記事の目次 [表示]

1.法定相続人がいない場合(相続人不存在)とは

亡くなった被相続人の遺産は法定相続人が相続します。しかし、何らかの事情で法定相続人がいない場合もあります。

法定相続人がいない状態を「相続人不存在」といいます。

具体的には次のようなときに相続人不存在となります。

- 法定相続人に当てはまる人がいない

- 法定相続人に相続できない理由がある

なお、法定相続人が行方不明で連絡が取れない場合は、相続人不存在にはあたりません。詳しくは次の章「2.法定相続人がいないと誤解されがちなパターン」で解説します。

1-1.法定相続人に当てはまる人がいない

法定相続人は、被相続人の配偶者と、子、直系尊属、兄弟姉妹のいずれかが該当します。

被相続人の配偶者は必ず法定相続人(配偶者相続人)となります。

配偶者以外の血族には順位があり、子が第1順位、直系尊属が第2順位、兄弟姉妹が第3順位の法定相続人(血族相続人)となります。第2順位以下の人は先順位の人がいない場合に法定相続人となります。

したがって、相続人不存在となるのは、被相続人が独身で子がおらず、両親(直系尊属)はすでに亡くなっており、兄弟姉妹もいないという場合です。

兄弟姉妹は亡くなったものの甥や姪がいる場合は、甥や姪が代襲相続人となるため、相続人不存在とはなりません。

法定相続人の範囲についてより詳しい解説は、下記の記事をご覧ください。

相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!

1-2.法定相続人に相続できない理由がある

法定相続人が次のいずれかに当てはまる場合は、遺産を相続する権利を失います。

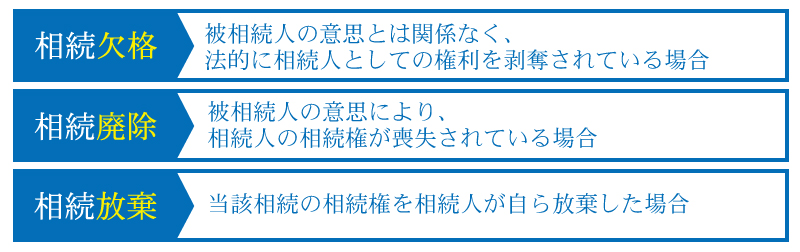

- 相続欠格

- 相続廃除

- 相続放棄

もし、法定相続人の全員が上記のいずれかの状態に当てはまる場合は、相続人不存在となります。

全員が相続欠格や相続廃除となるケースはめったにありませんが、被相続人が債務超過であるなど全員が相続放棄をするケースはあります。

1-2-1.相続欠格とは

相続欠格とは、被相続人の意思とは関係なく、法的に相続人としての権利を剥奪されることをいいます。

相続欠格となるのは、重大な非行により相続に関して不当に利益を得ようとした場合です。

具体的には、故意に被相続人を殺害して刑に処せられた場合や、被相続人を騙したり脅したりして遺言書を書かせた場合などが該当します。

なお、相続欠格では代襲相続が認められます。相続権を失った法定相続人に子がいる場合は、子が代襲相続人となります。

相続欠格について詳しい解説は、下記の記事を参照してください。

犯罪者の相続権と遺産相続はあるのか?「相続欠格」についてわかりやすく解説

1-2-2.相続廃除とは

相続廃除とは、被相続人の意思により、相続人の相続権が喪失されることをいいます。

被相続人を虐待する、または被相続人に重大な侮辱を加えるなど著しい非行があった場合には、被相続人は法定相続人を廃除することができます。

相続廃除するには、生前に家庭裁判所に申し立てるか遺言で指定して、家庭裁判所の審判を受ける必要があります。

相続廃除でも代襲相続が認められます。廃除された法定相続人に子がいる場合は、子が代襲相続人となります。

相続廃除について詳しい解説は、下記の記事を参照してください。

1-2-3.相続放棄とは

相続放棄とは、相続権を相続人が自ら放棄することをいいます。死亡から3か月以内に家庭裁判所に申し立てをします。

被相続人に多額の借金がある場合は、法定相続人は借金の返済を免れるために相続放棄をすることが多いです。

相続欠格や相続廃除の場合とは異なり、相続放棄では代襲相続が認められません。相続放棄をした人は、はじめから相続人でなかったことになるからです。

相続放棄した法定相続人に子がいても、子が相続することはできません。

相続放棄については、下記の記事で詳しく解説しています。

相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説

2.法定相続人がいないと誤解されがちなパターン

ここまでご紹介してきた「法定相続人がいない場合」の「いない」とは、はじめからいなかったか、すでに死亡してもういないことを意味します。

たとえば、法定相続人が行方不明になっていて連絡が取れない場合は、法定相続人がいないことにはなりません。

2-1.法定相続人が行方不明の場合

法定相続人が行方不明になっている場合の手続きは、相続人不存在の場合とは異なります。

行方不明になってから数か月~数年程度であれば、不在者財産管理人を立てたうえで相続の手続きを行います。

不在者財産管理人とは、行方が分からない人の財産を本人に代わって管理する人のことで、家庭裁判所に申し立てて選任します。

7年以上の長期にわたって行方不明になっている場合や災害に遭った場合など、すでに死亡している可能性が高い場合は、家庭裁判所に失踪宣告を申し立てます。失踪が宣告されるとその人は死亡したとみなされます。

法定相続人の失踪が宣告された場合は、他に法定相続人がいなければ相続人不存在となります。

不在者財産管理人の選任や失踪宣告の申し立てについては、下記の記事をご覧ください。

3.法定相続人がいない場合の相続手続きとは

法定相続人がいない場合の相続では、まず、相続財産清算人の選任を家庭裁判所に申し立てます。

周りの人が勝手に財産を処分してはいけません。

家庭裁判所では、法定相続人に当てはまる人が本当にいないかどうかの確認が行われます。

その結果、法定相続人となる人が現れなかった場合に相続人不存在が確定することになります。

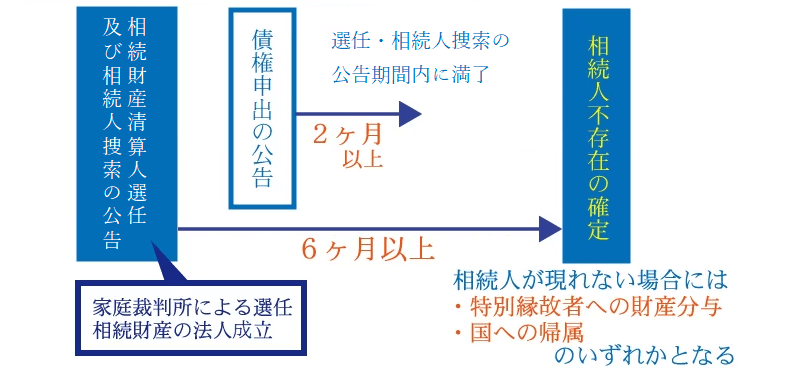

法定相続人がいない場合の相続手続きの流れは、次のとおりです。

- 相続財産清算人選任・相続人捜索の公告

- 債権申出の公告

- 相続人不存在の確定

相続人不存在が確定すると、被相続人の財産は、申し出があれば特別縁故者に分与されます。それでも財産が残れば最終的に国に帰属することになります。

相続財産清算人の選任手続きや選任後の相続手続きについては、下記の記事でも詳しく解説しています。あわせてご覧ください。

「相続財産清算人」の選任手続き・流れ・報酬

(相続財産清算人は、以前は「相続財産管理人」と呼ばれていましたが、民法の改正により令和5年4月1日から名称が変更されました。)

3-1.相続財産清算人選任・相続人捜索の公告

亡くなった被相続人と利害関係のある人(債権者など)は、相続財産清算人の選任を家庭裁判所に申し立てます。

民法上、法定相続人がいない人の財産は法人となります(民法第951条)。相続財産清算人は、これらの財産を調査、管理し、換金等の手続きを行います。

相続財産清算人は誰でもなることができますが、地域の弁護士から選任されることが多いです。申し立てのときに候補者を挙げることもできますが、必ず候補者から選任されるわけではありません。

なお、相続財産清算人の報酬は相続財産から支払われます。相続財産が十分でない場合は、選任のときに予納金(数十万円から百万円程度)を納めなければならないことがあります。

相続財産清算人が選任されると、相続財産清算人が選任されたことと相続人がいれば申し出るよう官報で公告されます(選任・相続人捜索の公告)。この公告の期間は6か月以上必要です。

この公告によって相続人が現れた場合は、相続人に相続財産が与えられます。

3-2.債権申出の公告

選任・相続人捜索の公告と並行して、相続財産清算人は債権申出の公告を行います。

債権申出の公告は、債権者・受遺者に対して申し出をするよう促すものです。公告の期間は2か月以上必要ですが、上記の選任・相続人捜索の公告の期間内に終了するようにしなければなりません。債権者・受遺者は、この期間内に申し出て相続財産から支払いを受けることができます。

ここで相続財産をすべて使い切ってしまえば、相続手続きは終了します。

3-3.相続人不存在の確定

選任・相続人捜索の公告の期間内に相続人が現れなかった場合は、相続人がいないこと(相続人不存在)が確定します。

選任・相続人捜索の公告の期間は6か月以上であるため、相続人不存在となることが確定するまでには少なくとも6か月かかることになります。

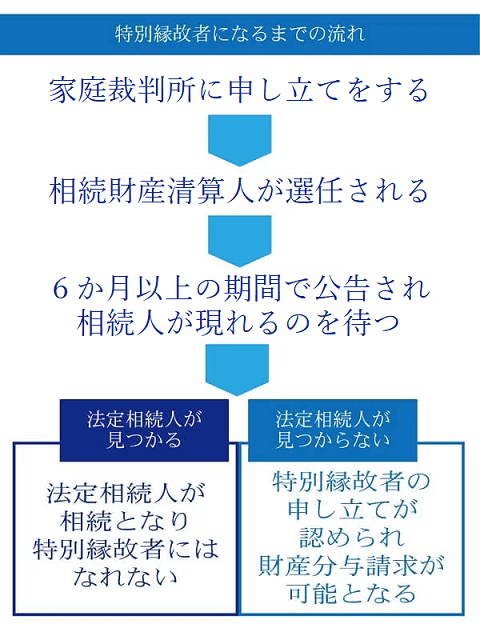

4.特別縁故者への財産分与

相続人不存在が確定した後、被相続人の財産は次のいずれかの方法で清算されます。

- 特別縁故者への財産分与

- 国庫への帰属

特別縁故者とは、生前に被相続人と親密な関係にあった人のことです。

具体的には、次のいずれかに当てはまる人をさします。

- 被相続人と同一生計にあった人

- 被相続人の療養看護を行っていた人

- その他被相続人と特別な縁故があった人

特別縁故者が財産分与を受けるためには、選任・相続人捜索の公告の期間が終了してから3か月以内に家庭裁判所に「特別縁故者に対する相続財産分与の申立て」を行う必要があります。

特別縁故者への財産分与について詳しい内容は、下記の記事を参照してください。

特別縁故者の要件とは?手続きの流れ・必要書類・かかる費用などを紹介

4-1.財産を受け継いだら相続税の申告が必要

財産分与により特別縁故者が財産を受け継いだ場合は、被相続人の財産を遺贈されたことになります。

そのため、受け継いだ財産は相続税の課税対象となり、相続税の申告を行う必要があります。

通常、相続税申告の期限は、被相続人の死亡の翌日から10か月以内ですが、特別縁故者の相続税申告は、特別縁故者の財産分与の審判確定日の翌日から10か月以内となります。

なお、特別縁故者が財産分与を受けた場合の相続税は2割加算されます。

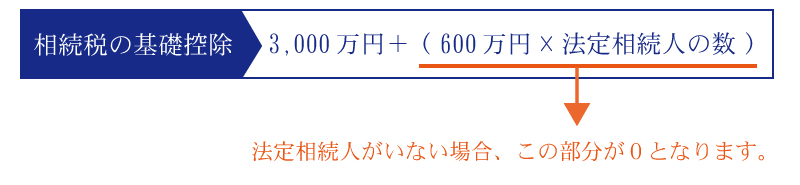

4-2.法定相続人がいない場合の基礎控除は?

相続税の計算では、遺産総額から基礎控除を引いた金額が課税の対象となります。

相続税の基礎控除は相続人ごとに適用されるものではなく、法定相続人がいない場合でも適用できます。

基礎控除の計算式は「3,000万円+(600万円×法定相続人の数)」であるため、法定相続人がいない場合の基礎控除は3,000万円+(600万円×0)=3,000万円となります。

なお、法定相続人がいない場合は、死亡退職金や死亡保険金の非課税限度額は適用できません。

これらの非課税限度額は、法定相続人が死亡退職金や死亡保険金を受け取った場合に適用できます。

5.特別縁故者もいなければ財産は国に帰属する

相続人不存在であって特別縁故者もいない場合は、遺産は国に帰属することになります(民法第959条)。

法定相続人がいない相続が増えていることで、遺産が国に納められるケースも年々増加傾向にあるようです。

(残余財産の国庫への帰属)

第九百五十九条 前条の規定により処分されなかった相続財産は、国庫に帰属する。この場合においては、第九百五十六条第二項の規定を準用する。

5-1.死亡した共有者に法定相続人がいない場合はどうなるのか

土地や建物といった不動産は、親族どうしで共有するケースがあるほか、お互いに相続関係がない親族や知人などと共有する場合もあります。

財産の共有者が死亡して法定相続人がいない場合は、ここまで解説してきた流れで相続財産清算人の選任や特別縁故者への財産分与の申立てを行います。

債権者や特別縁故者への財産分与が行われてもなお残余財産があり、その中に共有財産がある場合は、民法第255条に従い他の共有者に帰属することになります。

(持分の放棄及び共有者の死亡)

第二百五十五条 共有者の一人が、その持分を放棄したとき、又は死亡して相続人がないときは、その持分は、他の共有者に帰属する。

6.法定相続人がいない場合に生前からできること

法定相続人がいない場合(相続人不存在)の相続では、財産は最終的に国に納められることになります。

また、遺産を処分するには相続財産清算人を選任する必要があり、手続きに時間がかかります。

法定相続人となる人がおらず特別に遺産を継がせたい人がいる場合や、死後の手続きを円滑に進めてもらいたい場合は、生前の準備が欠かせません。

この章では、法定相続人となる人がいない場合に生前から準備できることをご紹介します。

6-1.遺言書を作成しておく

特定の人に遺産を継がせたい場合は、遺言書を作成しましょう。

遺産を継がせたい人に、特別縁故者として財産分与の申し立てをしてもらうという方法もありますが、特別縁故者が財産分与を受けるまでには1年近い時間がかかります。また、申し立てをしても、必ず特別縁故者として認められる保証もありません。

そのため、遺言書で特定の人に遺産を継がせるよう指定することをおすすめします。遺言書に書かれた内容を実行する遺言執行者も指定しておくとよいでしょう。

遺言書でできることや、遺言書の作成方法については、下記の記事をご覧ください。

公正証書で遺言を作成しておくと、内容の不備等による無効を防ぐことができます。

遺言書にはどんな効力がある?効力を持たせるための注意点も解説

6-2.死後事務委任契約を結んでおく

法定相続人がいない場合は、葬儀の手配や役所への届け出など、相続以外の死亡後の手続きを行う人もいないことがあります。

死後事務委任契約では、葬儀の実施、役所への届け出、医療費の精算、自宅の退去など自身が死亡したときの事務手続きを生前に第三者に委任します。相続財産清算人の選任の申し立ても委任することができます。

死後事務委任契約について詳しいことは、下記の記事をご覧ください。

7.まとめ

以上、法定相続人がいない場合の相続の手続きについて解説しました。

法定相続人がいない場合は、遺産は債権者や特別縁故者に渡され、余った遺産は国に帰属することになります。ご自身の遺産を希望どおりに継がせるためには、遺言書を作成するとよいでしょう。

相続人不存在となる相続がすでに発生している場合や、今後発生することが予想される場合は、相続に詳しい弁護士や司法書士に相談することをおすすめします。

この記事を掲載している相続税専門の税理士法人チェスターは、グループ内に弁護士事務所や司法書士法人があり、相続についてあらゆるご相談を承っております。ぜひ一度ご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編