孫に相続させる方法とは?いくらまで非課税?生前贈与の方法も解説

自分の遺産を孫に相続させたい場合は、生前に対策をしておく必要があります。孫には、基本的に遺産を相続する権利がないためです。

孫に遺産を取得させる方法としては、遺言書の作成や養子縁組が挙げられます。また、健在なうちに孫に財産を贈与するのも1つの方法です。

今回は、孫に遺産を継がせる方法や生前にできる対処方法を相続税専門の税理士が詳しく解説します。孫に財産をわたすときに注意すべきポイントも解説していますので、ぜひ参考にしてみてください。

この記事の目次 [表示]

1.孫は原則として法定相続人にはならない

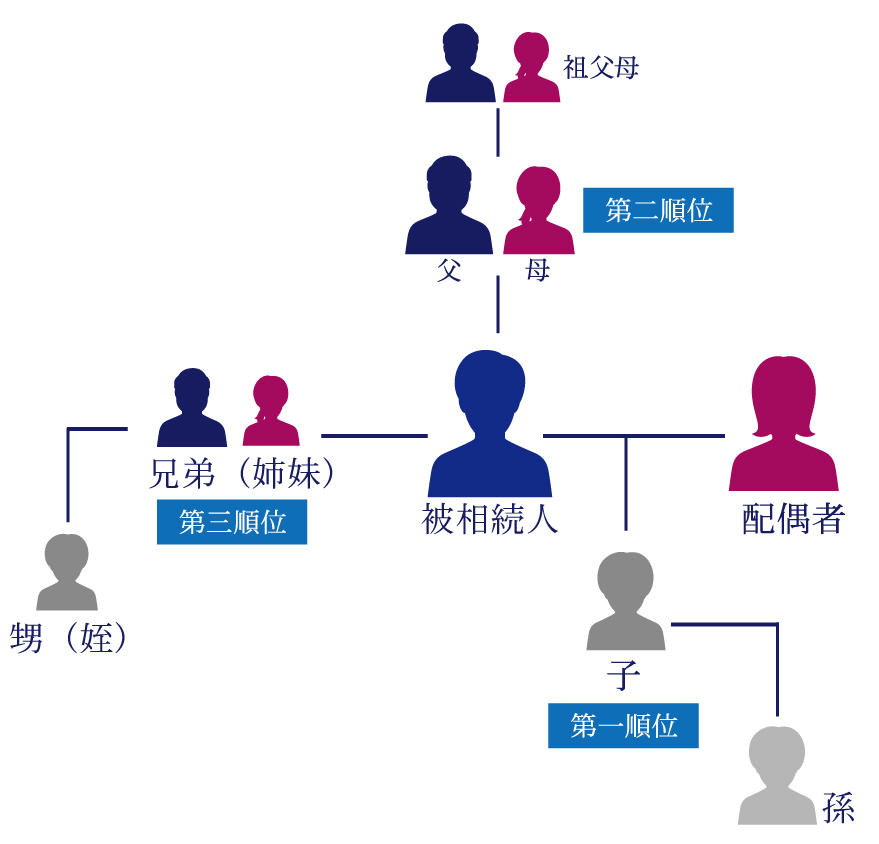

亡くなった人(被相続人)の遺産は、原則として「法定相続人」が相続します。法定相続人になれる人と順位は民法で定められているため、被相続人の親族であれば誰でもなれるわけではありません。

まず押さえておきたいのは、被相続人の孫は原則として法定相続人にならないということです。孫が法定相続人となるのは、相続の開始時点で被相続人の子がすでに死亡していたときなど、限られたケースのみです。

この章では、相続人になれる人と順位について詳しく解説します。

1-1.法定相続人の決まり方

まず、被相続人の配偶者は、必ず相続人になります。夫が亡くなった場合は妻が、妻が亡くなった場合は夫が遺産を相続できます。

この場合の配偶者は、法律上の婚姻関係にあることが必要です。内縁の妻・夫や離婚した元の配偶者は相続人になりません。

配偶者以外の親族は、民法で決められた以下の順位にしたがって相続人になります。先の順位の人が1人でもいれば、次の順位の人は相続人になりません。

- 第1順位:死亡した人の子

- 第2順位:死亡した人の直系尊属(父母や祖父母など)

- 第3順位:死亡した人の兄弟姉妹

※参考:国税庁「No.4132 相続人の範囲と法定相続分」

配偶者以外の親族では、まず被相続人の子が相続人になります。

相続の開始時点で被相続人に子がいない場合は、法定相続人になるのは、父母や祖父母などの直系尊属です。

直系尊属については、被相続人に近い親等の人から順に法定相続人になります。被相続人の父母が存命であれば、その父母が法定相続人となり、死亡している場合は祖父母に相続権が移ります。

直系尊属について詳しい解説は、下記の記事をご覧ください。

(参考)相続時に耳にする直系尊属って誰のこと?直系尊属を説明します!

被相続人に子や直系尊属がいない場合は、被相続人の兄弟姉妹が相続人になります。

1-2.代襲相続が発生すれば孫が法定相続人となる

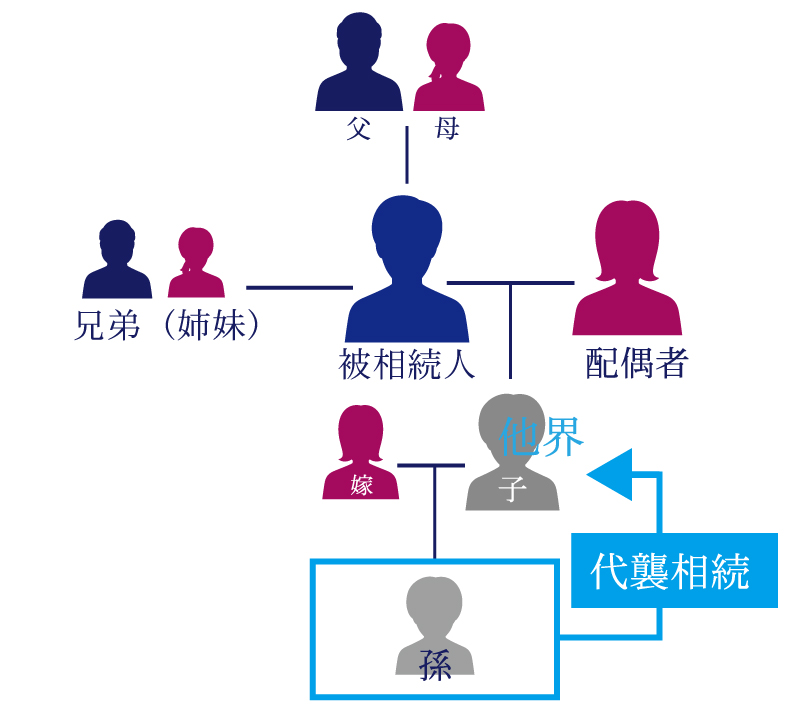

相続開始の時点で被相続人の子が健在であれば、孫は相続人になりません。しかし、被相続人の子がすでに死亡している場合は、その人の子(被相続人の孫)が相続人になります。これを「代襲相続」といいます。

たとえば、父親の一郎さんが80歳のときに、1人息子の和夫さんがガンによって50歳で先に亡くなったとしましょう。一郎さんの妻はすでに他界しています。また、和夫さんには美紀さんと隼人さんという2人の子がいました。

もし、一郎さんが亡くなって相続が発生したときに和夫さんが生きていれば、法定相続人は和夫さん1人です。しかし、一郎さんより和夫さんが先に亡くなってしまっている場合は、代襲相続が発生し、被相続人の孫にあたる美紀さんと隼人さんが遺産を相続する権利を得ます。

このように、孫は基本的に法定相続人にはなりませんが、被相続人の子が相続の発生時に亡くなっており、代襲相続が発生すれば遺産を相続することが可能です。

また、被相続人の子が死亡した場合の代襲相続では、相続開始の時点で孫が死亡している場合は曾孫、曾孫が死亡している場合は玄孫といったように、世代が続く限り相続権が移っていきます。

ただし、孫が代襲相続する状況は、意図的に作り出せるものではありません。条件がそろわない限り、代襲相続による孫への相続はできないと考えてよいでしょう。

2.死後の相続で孫に遺産を継がせる方法2選

前の章でお伝えしたように、通常、孫は相続人になりません。また、代襲相続はあくまで親よりも先に子が亡くなった場合に孫が財産を相続する制度です。

そのため、相続人となる子が生きている状況で、孫に財産を相続させたいのであれば、遺言書の作成や養子縁組を検討するとよいでしょう。

2-1.「孫に遺贈する」と記載した遺言書を作成する

相続で孫に遺産を継がせるためにまずできることは、遺言書の作成です。遺言書で孫に遺産をわたすという意思表示をすれば、基本的にはそのとおりに承継されます。遺産相続では、財産の所有者である被相続人の意志がもっとも尊重されるためです。

遺言書には「孫に相続させる」ではなく「孫に遺贈する」と書きます。遺贈とは、遺言によって法定相続人ではない人に、遺産を継がせることです。孫は法定相続人ではないため、遺言で遺産を継がせる場合は遺贈となります。

遺言書の種類には、遺言者本人が自筆で作成する「自筆証書遺言」や、公証役場で遺言者と公証人が作成をする「公正証書遺言」があります。

自筆証書遺言であれば作成に費用がかからず、記載内容の修正も簡単です。しかし、遺言者自身が遺言書を保管する場合、盗難や紛失のリスクがあります。また、記載内容に不備があり、遺言書が効力を発揮しないかもしれません。

一方、公正証書遺言は公証人が作成をするため、記載内容の不備で遺言書が無効になるリスクが低いです。作成後は、遺言書の原本が公証役場で保管されるため、盗難や紛失の心配もありません。その代わり、公正証書遺言の作成には、通常数万~数十万円ほどの費用がかかります。

遺言書の種類ごとのメリットやデメリットをよく理解し、自分自身に合ったものを選択することが大切です。

自筆証書遺言や公正証書遺言について詳しくは、下記の記事をご覧ください。

(参考)【ひな形付き】自筆証書遺言の書き方・メリット&デメリット

(参考)公正証書遺言とは?法的効力・作成方法・費用・必要書類を解説

2-2.孫と養子縁組をして親子関係となる

相続で孫に遺産を継がせるためには、孫と養子縁組をするという方法もあります。孫を養子にすれば、実の子と同じように第1順位の法定相続人となり、遺産を相続する権利を得られます。

孫が2人以上いる場合は、遺産を相続させたい孫とだけ養子縁組をして遺産を継がせることもできます。

また、孫と養子縁組をして法定相続人を増やすと、相続税の基礎控除額が増え、税負担を軽減することができます。

養子縁組をした孫は、相続税の基礎控除額「3,000万円+(600万円×法定相続人)」を計算する際の法定相続人に、下記の人数を含めることが可能です。

- 被相続人に実子がいる場合:1人まで

- 被相続人に実子がいない場合:2人まで

たとえば、被相続人に実子が2人、孫が1人いるとしましょう。

孫と養子縁組をしない場合、法定相続人は実子の2人となるため、相続税の基礎控除額は「3,000万円+(600万円×2人)=4,200万円」となります。

一方、孫と養子縁組をした場合、基礎控除額は「3,000万円+(600万円×3人)=4,800万円」に増加するため、相続税の負担を軽減する効果が期待できます。

養子縁組をする際は、届出書に必要事項を記載して養親と養子になる人、証人の2人がそれぞれサインをし、本人確認書類などとあわせて市区町村役場の窓口に提出をするのみです。

ただし、養子縁組の結果、名字が変わってしまうことや戸籍内容に変更を生じることもあります。また、相続税の課税を逃れるためだけに養子縁組をしたのではないかと税務調査で否認されるリスクはゼロとはいえません。

養子縁組を利用した節税対策は、相続税専門の税理士ともよく相談し、慎重に検討をすることが大切です。

3.孫が遺産を受け取れる割合は?

死後の相続で孫が受け取れる遺産の割合は、遺産を受け継ぐ方法によって異なります。

なお、祖父母の遺産を孫が相続するケースについて、くわしくは「【祖父母からの相続】孫が相続するケースをプロが解説」もご参照ください。

3-1.遺言で指定されている場合

遺言による遺贈の場合は、孫は遺言で指定された遺産を受け取ることができます。

遺贈には「特定遺贈」と「包括遺贈」の2種類があります。

特定遺贈は「預貯金1,000万円を孫に遺贈する」のように、特定の財産を指定して継がせる方法です。一方の包括遺贈は、「遺産全体の2割を孫に遺贈する」のように、遺産全体の一定割合を継がせる方法を指します。

遺言書に「遺産のすべてを孫に遺贈する」と書くことも可能です。しかし、遺留分に注意が必要です。

兄弟姉妹を除く法定相続人には「遺留分」(最低限相続できる遺産の割合)があります。遺産をもらえなかった相続人から請求があれば、孫はその人に遺留分にあたる額の金銭を支払わなければなりません。

詳しくは、「4.孫に遺産をすべて継がせることは難しい」で解説します。

3-2.養子として相続する場合

孫が被相続人の養子となっている場合は、実の子と同じように遺産を相続します。

たとえば、配偶者と子が相続人になる場合の相続分は、配偶者と子で1/2ずつです。子のほかに養子となった孫がいる場合は、1人あたりの相続分は1/2を人数で等しく分けた割合となります。

3-3.代襲相続の場合

相続人となるはずの子がすでに死亡して、代襲相続により孫が相続人になる場合は、死亡した人の相続分を引き継ぎます。

代襲相続する孫が2人以上いる場合は、死亡した人の相続分を人数で等しく分けます。

死亡した人の相続分が1/4で代襲相続する孫が3人いる場合は、孫1人あたりの相続分は1/12となります。

4.孫に遺産をすべて継がせることは難しい

先述のとおり、配偶者、子など一定の相続人には、最低限相続できる遺産の割合である「遺留分」があります。

遺言で孫が遺産をすべて受け取ったために遺産をもらえなかった相続人は「遺留分侵害額請求」をすることで孫から遺留分を取り戻すことができます。

遺留分の割合は、法定相続人に配偶者や子がいる場合は遺産総額の2分の1ずつ、父母や祖父母などの直系尊属のみの場合は遺産総額の3分の1となります。

【参考:遺留分割合】

他の相続人から請求があれば、孫はその人に遺留分にあたる額の金銭を支払わなければなりません。また、基本的には当事者どうしの話し合いになるため、トラブルになるケースが多々あります。

したがって、遺言で指定しても、実際に孫に遺産をすべて継がせることは難しいでしょう。

遺言を作成して孫に財産を遺贈する場合でも、他の相続人の遺留分を守る内容の遺言を作成することが重要です。

遺留分侵害額請求については、下記の記事をご覧ください。

(参考)遺留分侵害額請求とは?手続き・時効・費用をわかりやすく解説

5.孫への相続はいくらまでなら非課税?

孫が遺産を受け取ったときは、相続人でなくても相続税を申告・納付する義務があります。

ただし、遺産の総額が一定額以下であれば相続税はかからず、申告の必要はありません。

遺産のうち相続税がかからない限度額(基礎控除額)は、以下の式で計算します。

- 相続税の基礎控除額=3,000万円+600万円×法定相続人の数

相続人が3人いる場合は、基礎控除額は「3,000万円+(600万円×3人)=4,800万円」となります。この場合、遺産の総額が4,800万円以下であれば相続税はかかりません。

基礎控除額は、実際に遺産を受け取ったかどうかに関係なく、原則として法定相続人の数に基づいて計算します。具体的には以下の点に注意が必要です。

- 法定相続人でなく遺言で遺産を受け取った孫は、法定相続人の数に含めません。

- 養子縁組や代襲相続で相続人になった孫は、法定相続人の数に含めます。

- 相続放棄した人がいても、放棄していないことにして法定相続人の数を数えます。

- 法定相続人の数に含める養子の数は、実の子がいる場合は1人まで、実の子がいない場合は2人までとなります。

(相続できる人を定める民法の規定には、養子の数の制限はありません。)

5-1.孫が代襲相続以外で遺産を受け取ると相続税は2割加算される

孫が代襲相続以外の方法で遺産を受け取ると、相続税の税額が2割加算されるため注意が必要です。2割加算の対象になるケースとならないケースは、以下のとおりです。

【相続税が2割加算されるケース】

- 遺言で孫が財産を受け取るとき

- 養子縁組をした孫(いわゆる孫養子)が財産を相続するとき

- 孫が生命保険の保険金受取人に指定されており死亡保険金を受け取るとき

【相続税が2割加算されないケース】

- 代襲相続人の孫が財産を相続するとき

遺言の作成や孫との養子縁組は特別に財産をわたす行為であることから、相続税が通常よりも2割加算されることになります。

一方、代襲相続の場合は、子が先に亡くなってしまうという不遇の事情を踏まえ、孫が本来の相続人の立場を継承しただけに過ぎないことから、相続税は2割加算されません。

ただし、孫が遺産を受け取ることで税額が2割加算されたとしても、結果として節税になる可能性はあります。遺産を親から子へ、子から孫へと2回にわたって相続させれば、相続税は2回課税されますが、祖父母から孫へ直接継がせれば、相続税の課税は1回で済むためです。

孫へ遺産を継がせる場合の相続税の試算は、相続税に詳しい税理士に相談することをおすすめします。

相続税の2割加算について詳しくは、以下の記事で解説していますので、あわせてご覧ください。

(参考)相続税の2割加算の対象者は?【税理士監修】計算方法をくわしく解説

6.生前贈与で孫に財産を継がせる方法5選

孫に財産を継がせる方法は、遺贈や相続だけではありません。生前に財産を贈与するという方法もあります。

生前贈与であれば、孫に確実に財産を渡せるだけでなく、相続発生時の遺産が減ることで、相続税の負担を軽減する効果も期待できます。

この章では、生前贈与で孫に財産を継がせる方法として、以下の5つをご紹介します。

- 暦年贈与

- 教育資金の一括贈与

- 住宅取得等資金の贈与

- 結婚・子育て資金の一括贈与

- 相続時精算課税制度

生前贈与で孫に財産をわたすときのポイントは「贈与税がかからないようにする」ことです。

1年間で贈与された財産の金額が合計で110万円を超えると贈与税がかかります。贈与税の税率は相続税の税率よりも高く設定されているため、計画的に財産を贈与しなければかえって税負担が重くなることがあります。

生前贈与をする場合は、ここでご紹介する方法も活用し、できるだけ贈与税の負担が重くならないようにすることが大切です。

6-1.暦年贈与

暦年贈与による方法とは、贈与税の基礎控除額である年間110万円の範囲内で毎年贈与をすることです。

たとえば、孫に毎年110万円ずつの財産を10年間にわたって贈与した場合、孫が同じ年に他に贈与を受けていなければ最大で1,100万円までの贈与について贈与税はかかりません。

暦年贈与をする場合は「定期贈与」とみなされないようにすることが大切です。定期贈与とは、一定期間、定期的に一定の財産を贈与することを指します。たとえ年間110万円以内の贈与を繰り返しても、定期贈与に該当すると、贈与税が課税される可能性があります。

たとえば、3年間にわたって毎年100万円ずつの財産を贈与するとしましょう。毎年の贈与額は年間110万円を下回っているため、本来であれば贈与税はかかりません。

しかし、税務当局から、これが「最初から3年間にわたって計300万円の財産をわたす贈与契約であった」と判断されると、定期贈与になり300万円から110万円を引いた190万円に贈与税が課税されます。

定期贈与とみなされるのを避けるためには、贈与の時期や金額を毎年変え、その都度贈与契約書を作成する方法があります。

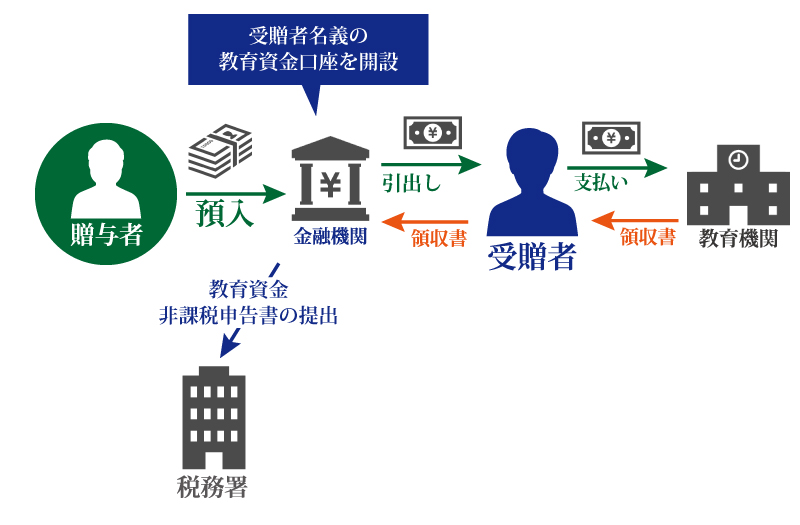

6-2.教育資金の一括贈与

教育資金として孫に財産を贈与する場合は、「教育資金一括贈与の非課税制度」を利用することができます(令和8年3月31日まで)。

この制度であれば、信託銀行などに開設した専用口座を経由して30歳未満の子や孫に贈与すると、最大1,500万円まで贈与税が非課税になります。ただし、塾や習い事など学校等以外への支出は非課税限度額が500万円までとなり、教育費以外に使った場合は贈与税の課税対象になります。

教育資金一括贈与の非課税制度の詳しい内容は、下記の記事をご覧ください。

(参考)教育資金の一括贈与は本当にお得?条件・期限などを解説

6-3.住宅取得等資金の贈与

住宅取得資金として孫に贈与する場合は、「住宅取得等資金贈与の非課税の特例」を利用することができます。

この特例は、令和6年1月1日から令和8年12月31日までのあいだに18歳以上の子や孫にマイホームの購入・増改築の資金を贈与する場合に、一定額まで贈与税が非課税になります。(年齢は贈与があった年の1月1日の時点で判定します。)

非課税限度額は住宅の種類により以下のとおり区分されます。

住宅取得等資金贈与の非課税限度額

| 省エネ等住宅 | 一般の住宅 |

|---|---|

| 1,000万円 | 500万円 |

住宅取得等資金贈与の非課税の特例の詳しい内容は、下記の記事をご覧ください。

(参考)【親の支援で住宅購入】1,000万円まで非課税になる特例とは?

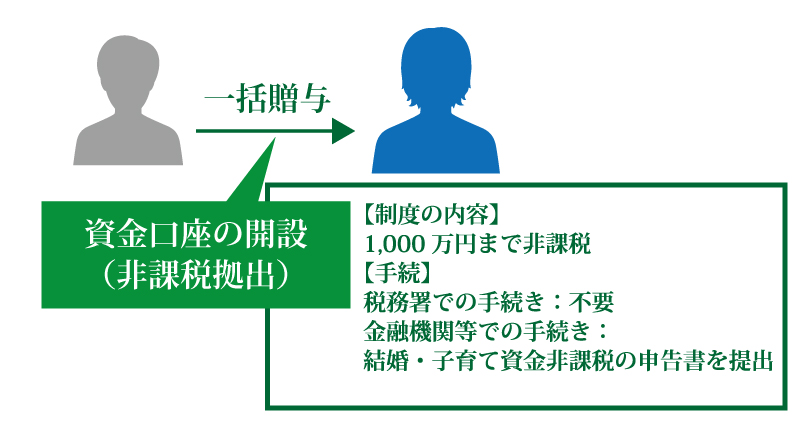

6-4.結婚・子育て資金の一括贈与

結婚や子育てのための資金として孫に財産を贈与する場合は、「結婚・子育て資金一括贈与の非課税制度」を利用することができます(令和9年3月31日まで)。

この制度を利用すると、信託銀行などに開設した専用口座を経由して18歳以上50歳未満の子や孫に贈与することで、1,000万円まで贈与税が非課税になります。(令和4年3月31日以前の贈与では、贈与を受ける子や孫の対象年齢は20歳以上50歳未満でした。)

ただし、結婚のための支出は非課税限度額が300万円までとなり、結婚や子育て以外に使った場合は贈与税の課税対象になります。

結婚・子育て資金一括贈与の非課税制度の詳しい内容は、下記の記事をご覧ください。

(参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

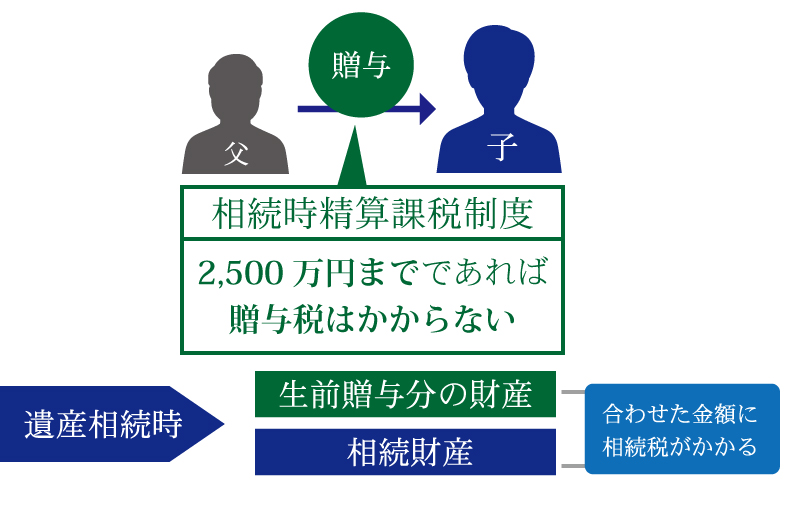

6-5.相続時精算課税制度

相続時精算課税制度は原則として、18歳以上の子や孫が60歳以上の父母や祖父母から贈与を受ける場合に適用できます。(年齢は贈与があった年の1月1日の年齢で判定します。令和4年3月31日以前の贈与では、贈与を受ける子や孫の対象年齢は20歳以上でした。)

相続時精算課税制度には、2,500万円の特別控除があります。贈与された財産の金額が、累計で2,500万円を超えるまで、何度でも無税で贈与することが可能です。

また、令和6年1月1日以降に相続時精算課税制度を用いて贈与した財産には、年間110万円の基礎控除額が適用されます。

相続時精算課税制度で贈与した財産は、基本的に贈与者が死亡したときに相続税の課税対象になりますが、基礎控除額の部分は課税対象になりません。

基礎控除後の贈与財産が特別控除額2,500万円を超えた場合、その贈与財産には一律20%の贈与税がかかりますが、贈与者が亡くなったときの相続で相続税額から贈与税相当額の金額が控除されます。

相続時精算課税制度について詳しい解説は、下記の記事をご覧ください。

(参考)【相続時精算課税制度とは】メリット&デメリット、手続きまで解説

7.孫を生命保険の受取人にして財産をわたす方法もある

孫に財産を継がせるためには、相続と生前贈与以外に「孫を生命保険の受取人にする」のも1つの方法です。

自身が契約者(保険料負担者)、被保険者(保険の対象となる人)となり、孫を保険金受取人とした保険に加入します。自身が死亡したときは、孫に死亡保険金が支払われます。

死亡保険金は受取人の固有財産であるため、相続財産として他の相続人と分け合う必要はありません。みなし相続財産として相続税の課税対象にはなりますが、生前に養子縁組をしており孫が法定相続人になっているのであれば、「500万円×法定相続人の数」まで非課税となります。

生命保険を利用すれば、孫に確実に財産を継がせることができます。

孫を死亡保険金の受取人にする方法には「生命保険に新規加入する」「受取人を変更する」があります。また、割合を定めて複数の人を受取人にすることも可能です。

生命保険を活用した相続対策と保険金受取人の変更については、下記の記事で詳しく解説しています。

(参考)節税対策として生命保険が優れている理由とは?相続税金対策に注意すべきこと

8.孫に相続や生前贈与で財産をわたすときの注意点

孫に相続や生前贈与で財産をわたす場合は、以下の点に注意が必要です。

- 親族との関係が悪化することがある

- 孫の相続税が高くなる可能性がある

- 老後の資金が不足する可能性がある

1つずつ解説します。

8-1.親族との関係が悪化することがある

遺言や養子縁組で孫に多額の遺産をわたすと、基本的にはほかの相続人の取り分が減少してしまうでしょう。その結果「孫がいなければ自分はもっと多くの遺産を受け取れたのに」と思われ、親族間で孫が孤立するなどのトラブルが生じる恐れがあります。

たとえば、法定相続人が長男と次男であるとしましょう。長男には子(被相続人の孫)がいますが、次男には子がいません。

被相続人は遺言に「遺産の全体の3分の1を孫(長男の子)に遺贈する」と書いていたため、残りの3分の2を長男と次男で半分(全体の3分の1)ずつ分けることになりました。

これにより、次男は遺言がなければ遺産の2分の1を相続できたところ、実際の取り分は3分の1に減ってしまい、それを快く思わなかったため、遺贈を受けた孫との関係が悪化してしまったのです。

また、遺言で孫に多額の財産を与えたことで、他の相続人の遺留分を侵害し、遺留分侵害額請求をされるとトラブルに発展する可能性もあります。

親族間の関係悪化やトラブルを避けるためには、生前に親族と充分に話合いをし、遺言の内容について理解を得ておくことが望ましいです。孫に財産を残す理由を丁寧に説明し、他の相続人の了承を得たうえで遺言書を作成すれば、遺産相続の際にトラブルが生じにくくなるでしょう。

8-2.孫の相続税が高くなる可能性がある

先述のとおり、遺言による遺贈や養子縁組による相続で孫が財産を受け取ると、孫の相続税額が2割増しとなります。たとえば、加算前の相続税額が500万円である場合、2割加算が適用されると納税額は「500万円+500万円×20%=600万円」となり、100万円も多く納税することになります。

また、法定相続人ではない孫が生命保険の死亡保険金を受け取る場合、非課税枠である「500万円×法定相続人の数」が適用できません。

たとえば、被相続人の子2人が法定相続人である場合、受け取った死亡保険金のうち500万円×2人=1,000万円まで相続税は非課税となります。しかし、保険金の受取人を、すべて法定相続人ではない孫にしていた場合、非課税枠は適用されないため、死亡保険金のすべてが相続税の課税対象になります。

さらには、孫が相続や遺贈で財産を取得したときや死亡保険金を受け取ったときは、「生前贈与加算」の対象になる点にも注意が必要です。生前贈与加算とは、被相続人が亡くなる前の一定期間に相続人に生前贈与された財産を、相続財産に持ち戻して相続税を計算する制度のことです。

生前贈与加算では、過去に基礎控除額の範囲内で行った暦年贈与も持ち戻しの対象になり、相続税が高くなってしまう可能性があります。

生前贈与加算の対象期間は、これまで相続開始前の3年以内でしたが、令和6年1月1日以降に発生する相続からは、順次7年以内に延長されます。

孫に財産を残す場合は、相続税専門の税理士に相談し、事前に相続税をシミュレーションしておくことが大切です。もし孫の相続税額が増えるようであれば、生前贈与など他の方法も検討し、税負担を抑えるように努めましょう。

生前贈与加算については、下記の記事で詳しく解説していますので、あわせてご覧ください。

(参考)生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説

8-3.老後の資金が不足する可能性がある

孫のためとはいえ、無計画に生前贈与をしてしまうと、自分自身の老後資金が不足してしまいかねません。

老後生活では、一般的に主な収入源が年金となって世帯収入は減少します。その一方で、引き続き生活費がかかるだけでなく、高齢になり病気のリスクが高まり身体能力が低下することで、医療費や介護費用の負担が膨らみやすくなります。

また、持ち家を所有している場合、屋根や外壁などの修理で数百万円の費用がかかることがあります。足腰が弱ったことで、手すりの設置や段差の解消などに費用がかかるかもしれません。

有料老人ホームに入居する場合は、まとまった金額の入居一時金がかかることがあり、毎月の利用料も支払っていくことになります。

多額の財産を生前贈与した結果、手元に残る資金が少なくなり、子や孫を頼ることになってしまっては本末転倒でしょう。

孫に生前贈与をするとしても、自分自身や配偶者が老後生活を送るうえで必要な資金は十分に確保することが大切です。相続税専門の税理士やファイナンシャルプランナーなどの専門家にも相談し、資産計画を立てたうえで、孫に財産を贈与するとよいでしょう。

9.孫への遺産の渡し方も対策や方法はさまざま

孫に財産を継がせる方法には、遺言書の作成や養子縁組のほか、生前贈与や生命保険の活用などさまざまな選択肢があります。

それぞれの特徴を理解したうえで、親族間のトラブルや相続税負担の増加、老後資金の不足といった事態が起こらないよう、自分自身に合った方法を選択しなければなりません。

とはいえ、相続や相続税に関する深い知識がなければ、最適な承継方法を選ぶのは難しいでしょう。

そこで、孫への遺産承継をお考えの方は、相続税に強い税理士にご相談ください。

相続税専門の税理士法人チェスターでは、相続税申告のほか生前贈与に関するご相談も承っております。

税理士法人チェスターでは相続税申告や生前贈与でお困りの方のために無料個別相談を受け付けております

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編