相続税の節税対策20選・生前贈与から相続発生後の対策まで一挙解説!

相続税は高額になることが多いですが、対策をすることで節税できる余地が大きいことも特徴です。

節税は合法的に税額を減らす対策で脱税とは全く異なりますが、行き過ぎた節税対策は税務調査によって否認されるリスクがあります。

自己流で節税対策をすると十分な効果が得られないばかりでなく、税務調査によって否認されるリスクもありますので、税理士のアドバイスを受けることが大切です。

この記事では、相続税専門の税理士がおすすめする相続税の節税対策として20のケースをご紹介します。

多額の遺産があって相続税が心配になっている人はぜひ参考にしてください。

相続税対策の前に「相続税計算シミュレーション」で税額を把握しましょう

相続税の節税対策をするには、まず、現状で相続税がいくらかかるかを知っておく必要があります。

ここでご紹介する「相続税計算シミュレーション」では、おおよその遺産総額や配偶者の遺産取得割合、法定相続人の人数などを入力するだけで相続税の総額が計算されます。

現状で相続税がいくらかかるかがすぐにわかるので、ぜひ活用してください。

(参考) 相続税計算シミュレーション

この記事の目次 [表示]

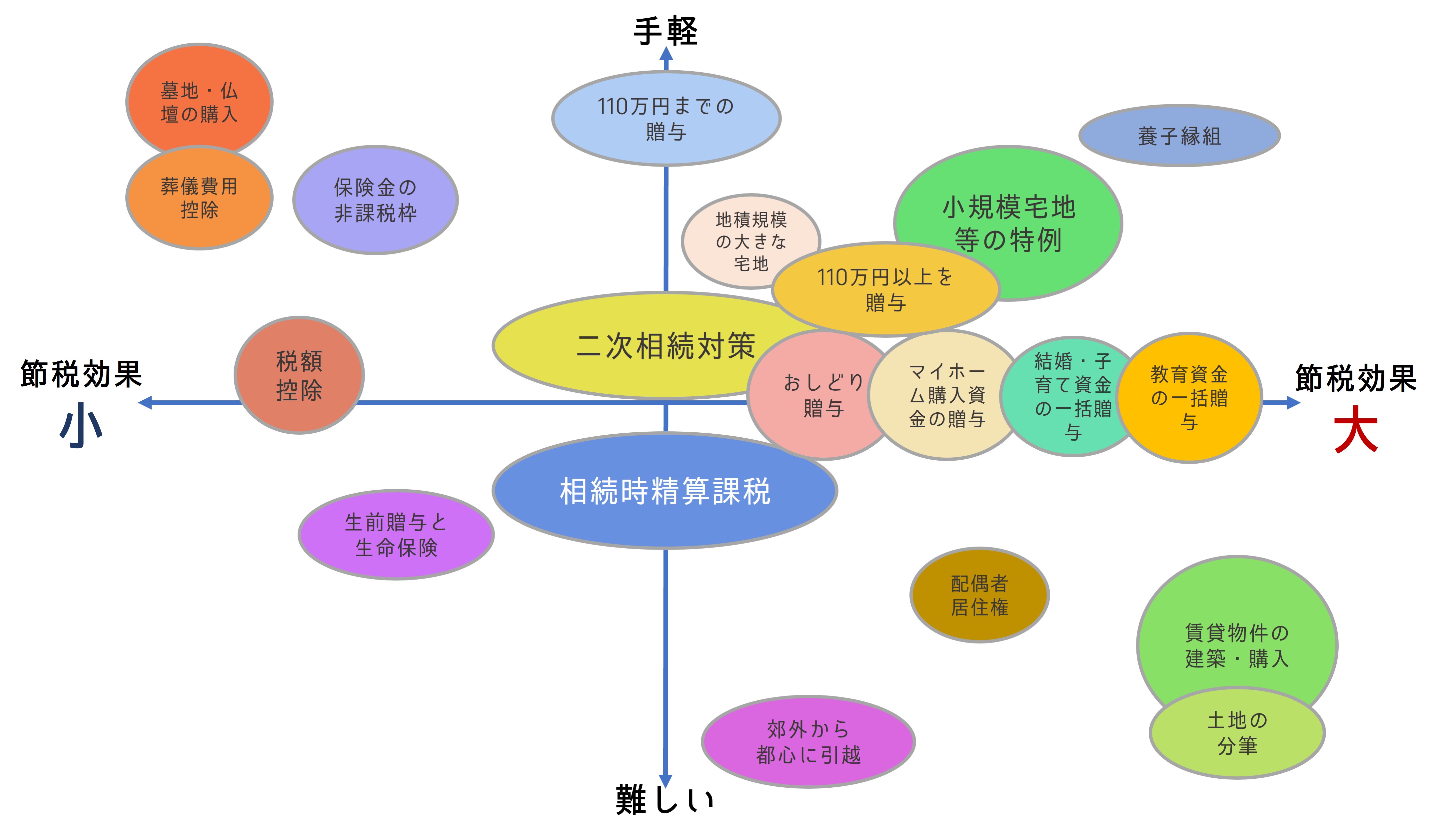

1.相続税の節税対策を「節税効果」「手軽さ」で分類

これから相続税の節税対策として20のケースをご紹介します。

ただ、20のケースの節税対策を順番にお伝えしても「どれぐらい節税効果があるのか」、「手軽にできるかどうか」がわかりづらいかもしれません。

そこで、個々の節税対策をご紹介する前に、「節税効果」と「手軽さ」を図で示した判定シートをご覧いただきます。

不動産を活用した節税対策は効果が大きいですが、数千万円~数億円の資金が必要になるため、手軽にできる対策とはいえません。

一方、少額の生前贈与は手軽にできますが、節税効果は限られてしまいます。

それぞれの対策の効果と手間を見極めて、どの節税対策に取り組むかを考えてみましょう。

- 毎年コツコツ110万円ずつ贈与する

- 配偶者に自宅を贈与する(おしどり贈与)

- 子や孫にマイホームの購入資金を贈与する

- 子や孫に教育資金を一括贈与する

- 子や孫に結婚・子育て資金を一括贈与する

- 相続時精算課税で子や孫に贈与する

- あえて贈与税を負担して毎年110万円以上贈与する

- 死亡保険金の非課税枠を利用する

- 生前贈与に生命保険を組み合わせて無駄遣いを防ぐ

- 賃貸物件(マンション・アパート)を建築・購入する

- 郊外から都心に引っ越して小規模宅地等の特例を活用する

- 広い土地は「地積規模の大きな宅地の評価」を適用する

- 養子縁組をして相続人を増やす

- 墓地や仏壇・仏具を生前に購入する

- 葬儀にかかった費用はもれなく控除する

- 次の相続も考慮してトータルで相続税を節税する

- 小規模宅地等の特例は有利になるように適用する

- 土地を分筆して相続税評価額を大きく引き下げる

- 配偶者居住権を活用して次の相続も含めて節税する

- 相続税の税額控除を適用する

2.生前贈与を活用した相続税の節税対策

生前贈与を活用した相続税の節税対策の一つとして、生前に財産を贈与して相続開始時の財産を減らすことが有効です。

贈与税がかからない方法で贈与することが基本ですが、相続税と贈与税を比較したうえであえて贈与税を負担する方法もあります。

相続税の節税のために生前贈与をするときは、贈与の額が多くなりすぎないように注意しましょう。

多額の生前贈与をして、自身の老後の生活に困るケースも少なくありません。

税理士のアドバイスを受けて、適切な金額を贈与しましょう。

2-1.毎年コツコツ110万円ずつ贈与する

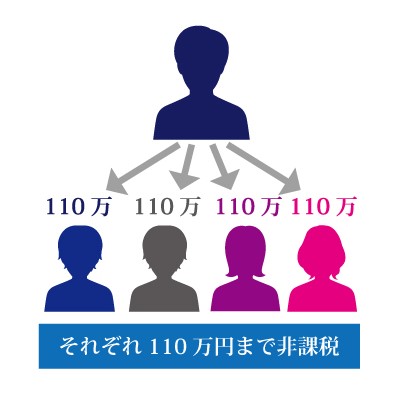

毎年110万円以下の金額をコツコツ贈与していく節税対策は、生前贈与を活用した相続税の節税対策としてよく知られています。

贈与税には110万円の基礎控除額があり、1年間に受けた贈与が110万円を超えるときに贈与税が課税されます。

つまり、1年間に受けた贈与が110万円以下であれば贈与税は課税されません。

これを利用して110万円以下の金額を長期にわたって贈与していくと、贈与税を負担することなくまとまった金額の財産を受贈者に移転することができます。贈与税の基礎控除は贈与された人1人あたりの金額であるため、複数の人に贈与するとより多くの金額を無税で贈与できます。

毎年110万円ずつ生前贈与する節税対策では、次のような点に注意しましょう。

- ①銀行振込で送金する

- ②毎年の贈与のつど贈与契約書を作成する

- ③送金先の預金口座は受贈者が管理する

- ④贈与から一定期間内(3年から7年以内)に贈与者が死亡した場合は贈与財産が相続税の課税対象になる

上記の注意点について、さらに詳しく解説します。

①贈与したという事実を証明できるように、現金を手渡しするのではなく銀行振込を利用して送金しましょう。

②毎年贈与をするときであっても、そのつど贈与契約書を作成しましょう。

なお、数年分の贈与をまとめた契約をすると、贈与税がかかる場合があります。

たとえば、「10年にわたって毎年110万円を贈与する」という内容で契約すると、税務調査で、契約の時点で1,100万円の贈与があったと判断され、贈与税が高額になるリスクがあります。

③送金先の預金口座は受贈者(贈与された人)が管理するようにしましょう。

たとえば、父親が息子名義の預金口座に送金しても、通帳やキャッシュカードを父親が自ら管理していた場合は贈与したとは認められない場合があります。その預金口座は、父親の死亡時に相続税の課税対象と認定される可能性が高いです。

④贈与から3年以内に贈与者が死亡した場合は、生前贈与であっても相続税の課税対象になるため注意が必要です。なお、税制改正により、令和6年1月1日以降に贈与された財産は、生前贈与加算の対象となる期間が順次延長され、令和13年1月1日以後の贈与から7年以内となります。

毎年110万円ずつ生前贈与する節税対策について詳しい解説は、下記の記事をご覧ください。

(参考)生前贈与の非課税枠は年間110万円以内!注意点や節税対策を解説

2-2.配偶者に自宅を贈与する(おしどり贈与)

長年連れ添った配偶者に自宅を贈与する「おしどり贈与」も、生前贈与を活用した相続税の節税対策として知られています。

配偶者に自宅あるいは自宅の購入資金を贈与する場合は、贈与税の配偶者控除により2,000万円まで贈与税が非課税になります。

基礎控除110万円とあわせると、2,110万円までは贈与税がかかりません。

ただし、贈与税の配偶者控除には次のような条件があります。

- 夫婦の婚姻期間が20年以上であること。

- 贈与する財産は居住用不動産または居住用不動産を購入するための資金であること。

- 贈与を受けた配偶者は翌年の3月15日までに現実にそこに住み、引き続き住む見込みであること。

- 一定の書類を添付して、贈与税の申告をすること。

おしどり贈与について詳しい内容は、下記の記事や国税庁ホームページをご覧ください。

(参考)おしどり贈与とは?特別受益になる?要件やメリット、注意点も解説

(参考)国税庁「No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除」

以前は、おしどり贈与が行われると、配偶者は前もって遺産をもらったとみなされ、遺産分割の対象とされ、相続で十分に遺産をもらうことができませんでした。

しかし、平成30年の民法改正により、おしどり贈与で贈与した自宅は遺産相続では考慮しないことになりました。

これにより、配偶者は住まいを確保したうえで相続でも十分に遺産をもらうことができるようになりました。

(参考)配偶者に贈与された自宅は遺産分割の際に持戻しをしない

配偶者に自宅を贈与するときは、配偶者の財産が多くなりすぎないように注意しましょう。

贈与した人が死亡したとき(一次相続)に相続税を節税できても、配偶者が死亡したとき(二次相続)の相続税が多額になる可能性があるからです。

2-3.子や孫にマイホームの購入資金を贈与する

子や孫がマイホームを購入するときに行う資金援助も相続税の節税対策になります。

直系尊属(親や祖父母など)から資金の贈与を受けて住宅を購入した場合は、贈与された資金は一定の限度額まで贈与税が非課税になります。

購入だけでなく、新築や増改築の場合も同様に非課税になります。

非課税限度額は、住宅の性能に応じて以下のように定められています。

住宅取得等資金の非課税限度額(令和4年1月1日以後に贈与を受けた場合)

| 省エネ等住宅 | 一般の住宅 |

|---|---|

| 1,000万円 | 500万円 |

住宅取得等資金贈与の非課税の特例にはさまざまな要件がありますが、ここでは主なものをご紹介します。

- 直系尊属から金銭を贈与された。

- 贈与を受けた年の1月1日現在で18歳以上である。

(令和4年3月31日以前に贈与を受けた場合は、贈与を受けた年の1月1日現在で20歳以上。) - 贈与を受けた年の合計所得金額が2,000万円以下である。

(対象となる住宅の床面積が40㎡以上50㎡未満の場合は、贈与を受けた年の合計所得金額が1,000万円以下。) - 贈与を受けた年の翌年3月15日までに贈与された資金の全額を充てて家屋を取得・新築・増改築する。

- 贈与を受けた年の翌年3月15日までにその家屋に居住する。または遅滞なくその家屋に居住することが確実である。

対象になる住宅の主な要件

- 登記簿上の床面積(マンションは専有面積)が40㎡以上240㎡以下で、かつ床面積の半分以上を住居として使用する。

- 新耐震基準に適合している(令和4年1月1日以後に贈与を受けた場合)

住宅取得等資金贈与の非課税の特例について詳しい内容は、下記の記事や国税庁ホームページをご覧ください。

(参考)【親の支援で住宅購入】1,000万円まで非課税になる特例とは?

(参考)国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

この特例は令和8年12月31日までの時限措置ですが、これまで延長が繰り返されています。

最新の情報は国税庁ホームページなどで確認してください。

2-4.子や孫に教育資金を一括贈与する

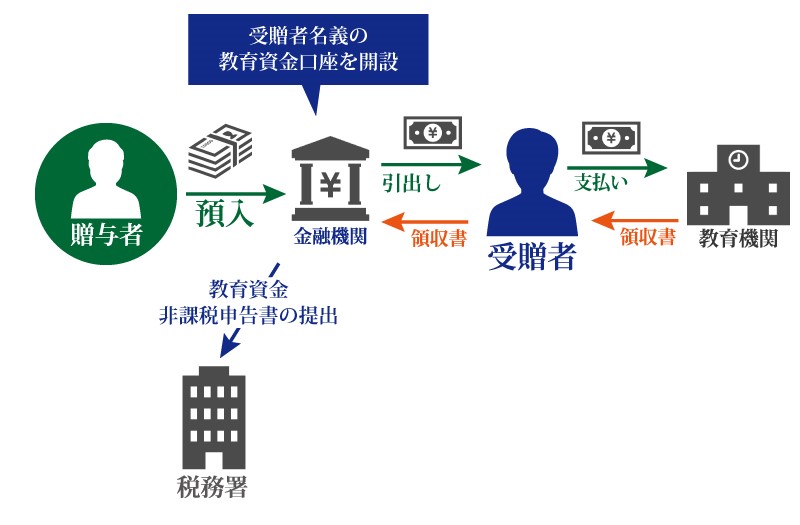

教育資金一括贈与の非課税制度を利用して30歳未満の子や孫に資金を一括で贈与した場合は、1,500万円まで贈与税が非課税になります。

子や孫の教育資金は、そのつど贈与するのであればこの制度を利用しなくても贈与税はかかりません。

しかし、贈与者が認知症等で判断能力がなくなった場合、贈与を行うことはできません。この点、教育資金一括贈与の非課税制度を利用して、前もってまとまった金額を一括で贈与しておけば、子や孫が金銭の交付を受ける時点で、贈与者の判断能力が失われていたとしても贈与税がかからない点が特長です。

この制度を利用するには、信託銀行などの金融機関に専用の教育資金口座を開設して、その口座を経由して贈与を行います。

贈与を受けた子や孫は、必要に応じて教育資金口座から資金を引き出します。

用途は学校教育だけでなく、学習塾や習い事など幅広く認められていますが、学校以外の費用で非課税になるのは500万円までです。

平成31年4月1日以後は所得の要件が追加され、贈与を受ける子や孫の前年の所得が1,000万円を超える場合は非課税制度を適用することができません。

教育資金一括贈与の非課税制度の詳しい内容は、下記の記事や国税庁ホームページをご覧ください。

(参考)教育資金の一括贈与は本当にお得?条件・期限などを解説

(参考)国税庁「No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税」

この制度は令和8年3月31日までの時限措置です。

最新の情報は国税庁ホームページなどで確認してください。

2-5.子や孫に結婚・子育て資金を一括贈与する

結婚・子育て資金一括贈与の非課税制度を利用して、18歳以上(※)50歳未満の子や孫に資金を一括で贈与した場合は、1,000万円まで贈与税が非課税になります。

(※:贈与が令和4年3月31日以前の場合は20歳以上。)

結婚や子育てのための資金は、扶養の範囲でそのつど贈与するのであればこの制度を利用しなくても贈与税はかかりません。

結婚・子育て資金一括贈与の非課税制度は、前もってまとまった金額を一括で贈与したい場合に効果があります(上記の教育資金の一括贈与と同様の特長があります)。

この制度を利用するには、教育資金一括贈与の非課税制度と同様に、信託銀行などの金融機関に専用口座を開設して、その口座を経由して贈与を行います。

贈与された資金の用途は、婚礼費用、不妊治療、分娩費、幼稚園・保育料など幅広く認められています。

ただし、結婚に関する費用で非課税になるのは300万円までです。

平成31年4月1日以後は所得の要件が追加され、贈与を受ける子や孫の前年の所得が1,000万円を超える場合は非課税制度を適用できません。

結婚・子育て資金一括贈与の非課税制度の詳しい内容は、下記の記事や国税庁ホームページをご覧ください。

(参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

(参考)国税庁「No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」

この制度は令和9年3月31日までの時限措置です。

最新の情報は国税庁ホームページなどで確認してください。

2-6.相続時精算課税で子や孫に贈与する

相続時精算課税は生前贈与と相続を一体のものとして課税する制度です。

生前贈与された財産は2,500万円まで贈与税がかかりませんが、贈与者の死亡時には生前贈与財産と相続財産を合わせた金額に相続税が課税されます。生前贈与財産が2,500万円を超えて贈与税を納めていた場合は、相続税から控除することで精算されます。

贈与者の死亡時に相続税がかかるので、相続時精算課税は相続税の節税対策にならないようにも思えますが、将来値上がりする可能性がある財産を贈与する場合には有効です。

生前贈与財産を相続税の対象に加えるときは、贈与時の価額で計算します。

つまり、贈与から相続までの間に値上がりした財産は贈与時の低い価額で相続税の対象に加えるため、相続税を抑えることができます。

また、賃貸不動産などを早めに贈与しておけば、それ以後の家賃収入は贈与を受けた人のものになり、贈与する人の財産の増加を抑えることができます。

相続時精算課税は、60歳以上の父母または祖父母から贈与を受けた18歳以上(※)の子や孫が選択できます。(年齢は贈与があった年の1月1日時点で判定します。)

(※:贈与が令和4年3月31日以前の場合は20歳以上。)

令和8年12月31日までは、マイホーム取得等の資金であれば父母・祖父母が60歳未満でも選択可能です。

相続時精算課税の選択は、贈与者ごとに決めることができます。

たとえば、父からの贈与には相続時精算課税を選択し、母からの贈与には選択しないということもできます。

贈与財産のうち2,500万円までは特別控除により贈与税はかからず、2,500万円を超える部分は一律20%で贈与税が課税されます。令和6年1月1日からは、2,500万円の特別控除とは別に、年間110万円の基礎控除が新設されました。

相続時精算課税について詳しい内容は、下記の記事や国税庁ホームページをご覧ください。

(参考)【相続時精算課税制度とは】メリット&デメリット、手続きまで解説

(参考)国税庁「No.4103 相続時精算課税の選択」

(参考)国税庁「No.4503 住宅取得等資金の贈与を受けた場合の相続時精算課税選択の特例」

なお、一度相続時精算課税を選択すると、指定した贈与者からの贈与はすべて相続時精算課税の対象となります。

2-7.あえて贈与税を負担して毎年110万円以上贈与する

ここまで、主に贈与税を負担しないで生前贈与する方法をご紹介しましたが、贈与税が非課税になる特例や制度を適用するにはさまざまな要件があります。毎年110万円以下の贈与に細かい要件はありませんが、まとまった財産を贈与するには時間がかかります。

財産が2億円以上ある場合は、あえて贈与税を負担して、まとまった額を生前贈与することも一つの方法です。

下記の表は、財産が5億円ある場合の税額シミュレーションの結果です。

「相続税対策をしなかった場合」と、「贈与税がかからないように毎年110万円を贈与した場合」、「贈与税を払って毎年500万円を贈与した場合」の三通りで比較しています。この例では、「贈与税を払って毎年500万円を贈与した場合」の税負担が最も低くなります。

※特例税率を使用、生前贈与加算は7年間適用した場合。

財産が5億円ある場合の税額シミュレーション

| 相続税対策をしなかった場合 | 2人の子に毎年110万円を10年間贈与 | 2人の子に毎年500万円を10年間贈与 | |

|---|---|---|---|

| 贈与税 | 0円 | 0円 | 970万円 |

| 相続税 | 1億5,210万円 | 1億4,823万円 | 1億3,770万円 |

| 合計 | 1億5,210万円 | 1億4,823万円 | 1億4,061万円 |

いくら生前贈与すればよいかは、生前贈与でかかる贈与税の負担率(遺産に対する税額の割合)と、将来かかると見込まれる相続税の負担率を比較して検討します。具体的なシミュレーションは、相続税専門の税理士に依頼するとよいでしょう。

3.生命保険を活用した相続税の節税対策

相続税を節税するには、生命保険に加入するという方法もあります。

死亡時に相続人に支払われる保険金には相続税の非課税枠があるため、同額の現金を相続させる場合に比べて節税することができます。

このほか、生前贈与による節税対策を効果的にするため生命保険を組み合わせる場合もあります。

なお、生命保険の死亡保険金は受取人の固有財産であり、遺産分割の対象にはなりません。

生命保険は、特定の誰かに確実に財産を渡したいといった目的でも活用できます。

3-1.死亡保険金の非課税枠を利用する

故人が生命保険の被保険者(保険の対象者)であり自ら保険料を負担していた場合は、死亡時の保険金は相続税の課税対象になります。

相続人が死亡保険金を受け取るときは非課税枠(非課税限度額)があり、死亡保険金のうち「500万円×法定相続人の数」の金額は相続税が非課税になります。法定相続人が4人いれば非課税枠は2,000万円となり、死亡保険金のうち2,000万円を超える部分が相続税の対象になります。

なお、相続人でない人(孫など)が死亡保険金を受け取った場合は、非課税枠はありません。

(参考)国税庁「No.4114 相続税の課税対象になる死亡保険金」

相続税の節税対策で生命保険を活用する場合は、手持ちの資金で保険料を一括払いする「一時払終身保険」に加入します。

保険料を月払いにすると、保険に加入してすぐに死亡した場合は、支払った保険料に比べて多額の死亡保険金を得ることができます。

課税対象の財産が大幅に増えて、相続税の節税対策としては効果は大きくありません。

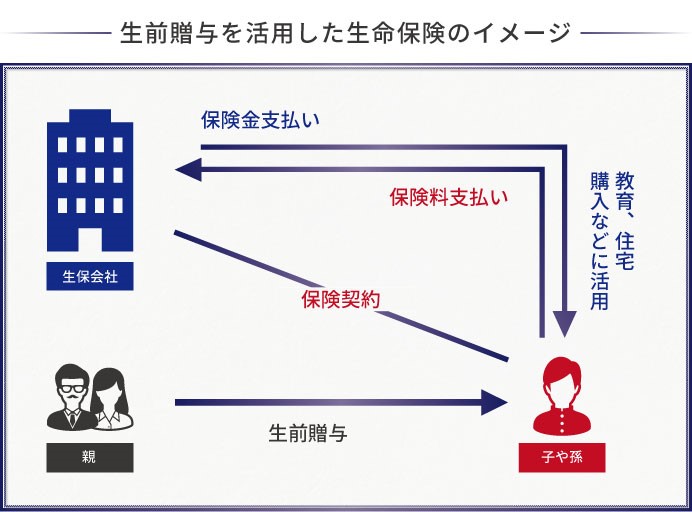

3-2.生前贈与に生命保険を組み合わせて無駄遣いを防ぐ

前章の「2-1.毎年コツコツ110万円ずつ贈与する」でご紹介した生前贈与による節税対策をより効果的にするため、生命保険を組み合わせることができます。

毎年110万円を贈与すると、もらった子や孫はそのお金をすぐに使ってしまうかもしれません。

まだ若い子や孫がまとまったお金を自由に使ってしまうことが心配な人もいるでしょう。

そこで、贈与を受けた子や孫が無駄遣いをしないように、生前贈与に生命保険を組み合わせます。

親から子に毎年110万円以下の金額を贈与して、そのお金をすべて生命保険の保険料の支払いに充てることにします。

生命保険は子の名義で契約し、被保険者(保険の対象者)は親にします。

親が死亡するまでお金は使えませんが、死亡時に保険金を受け取ることができます。

なおこの方法では、保険料を支払う人と保険金を受け取る人が同じになるため、死亡保険金は一時所得として所得税の対象になります。

4.不動産を活用した相続税の節税対策

不動産を活用した相続税の節税対策は誰でも簡単にできるわけではありませんが、節税の効果は絶大です。

不動産の税制上の評価額と時価の違いに着目した対策のほか、自宅の土地に対する相続税の特例を効果的に利用する対策などがあります。個々の状況に応じて最適な方法を選ぶとよいでしょう。

4-1.賃貸物件(マンション・アパート)を建築・購入する

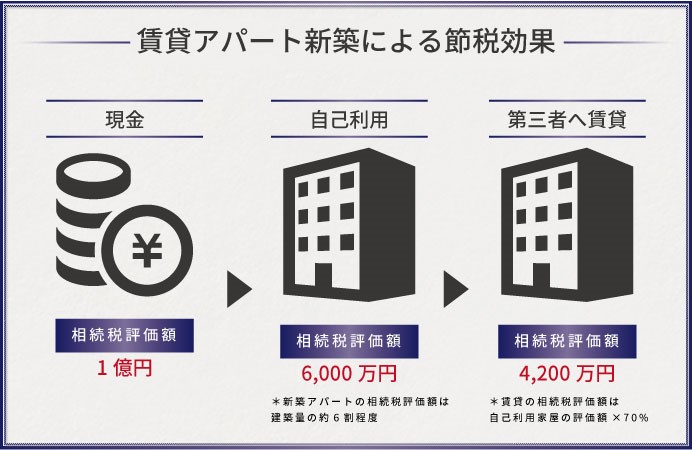

マンションやアパートを保有して入居者に賃貸すると、相続税を大幅に節税することができます。

不動産の相続税評価額(相続税を計算するときの財産の評価額)は時価に比べて低くなります。

また、不動産を賃貸すると、入居者がいることでオーナーは自由に利用や処分ができなくなるため、相続税評価額はさらに低くなります。

1億円で賃貸アパートを新築した場合は、不動産の実質的な価値が変わらないとしても、相続税評価額は4,000万円程度になるというケースがあります。

賃貸物件を相続税の節税対策に活用するには、手持ちの財産の内容に応じて次のような方法が考えられます。

- すでに所有している土地に賃貸物件を建築する

- 手持ちの資金で賃貸物件を購入する

- 所有している土地を売却して別の場所で賃貸物件を購入する

建築・購入する賃貸物件は、マンションとアパートのどちらでもよいですが、収益が確保できる物件を選ぶ必要があります。

相続税を節税できたとしても、賃貸で赤字を計上して財産を減少させてしまっては本末転倒です。

郊外のアパートは戸数が増えて競争が激化しているため、収益を得ることが厳しい場合もあります。

タワーマンションは、以前は時価と評価額の差が大きかったため相続税の節税対策に適していました。令和6年1月1日以降はマンションの評価額の算定方法が変わったため、それまでのような節税効果を得ることは難しくなっていますが、一定の節税効果はあります。

不動産を活用した相続税対策については、下記の記事もご覧ください。

(参考)マンションが相続税対策になるのはなぜ?適した物件や注意点を解説

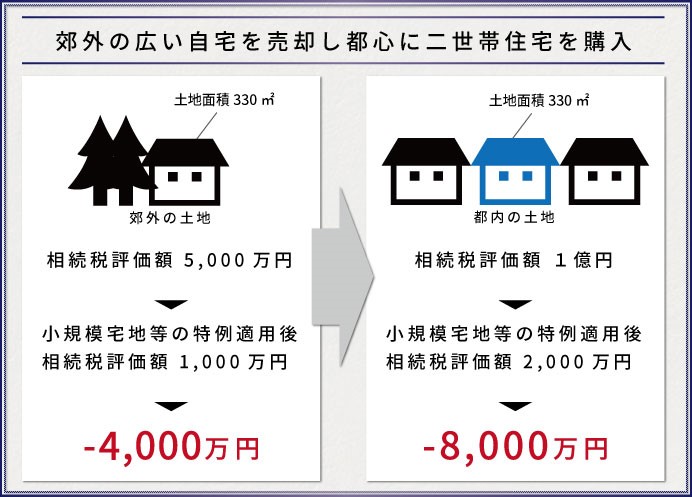

4-2.郊外から都心に引っ越して小規模宅地等の特例を活用する

相続税の小規模宅地等の特例は、自宅や事業用の敷地について相続税評価額を大幅に減額することができる制度です。

自宅の敷地については、配偶者や同居の親族などが相続した場合に、330㎡までの部分の相続税評価額を80%減額できます。

この制度をより有効に活用するには、自宅を地価の高い場所に移すという対策が考えられます。

小規模宅地等の特例の適用には面積の制限がありますが、金額の制限はなく、地価が高いほど節税効果が大きくなります。

下の図で示すように、面積が同じ330㎡であっても、相続税評価額が5,000万円の郊外の土地より1億円の都心の土地の方が評価額の減額幅は大きくなります。

小規模宅地等の特例を適用するには細かい要件があるため、よく確認しておくことをお勧めします。

自宅を配偶者が相続する場合は特に要件はありませんが、子が相続する場合は、生前に被相続人と同居していて相続後もその自宅に住み続けることが要件になっています。亡くなった被相続人に配偶者や同居の相続人がいない場合は、持ち家のない相続人が相続する場合にも適用できます(「家なき子特例」と呼ばれます)。

このほかの注意点としては、住環境の大きな変化を伴うことがあげられます。

高齢になると、自宅を移したり子供と同居を始めたりといった環境の変化が負担になることもあります。

小規模宅地等の特例について詳しい内容は、下記の記事や国税庁ホームページをご覧ください。

(参考)【小規模宅地等の特例】相続税評価額を最大80%減額!適用要件・計算方法を解説

(参考)国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

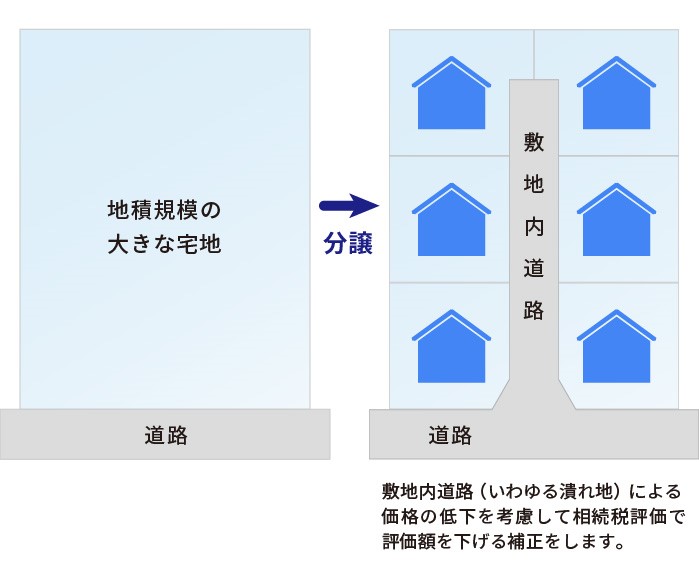

4-3.広い土地は「地積規模の大きな宅地の評価」を適用する

「地積規模の大きな宅地の評価」では、面積が一定の基準を超える宅地の相続税評価額を引き下げることができます。

条件を満たす広い土地があれば、相続税の節税対策として活用できます。

面積が広い宅地は個人が利用することは困難で、宅地を分譲する開発業者に売却することが多くなります。

宅地を分譲するときは、敷地内に道路を開設するため利用できる面積が少なくなり、土地の価値は下がってしまいます。

地積規模の大きな宅地の評価では、分譲で生じる敷地内道路(いわゆる潰れ地)による価格の低下を考慮して、評価額を引き下げる補正を行います。

地積規模の大きな宅地の評価を適用できる宅地の主な要件は以下のとおりです。

- 面積が1,000㎡以上(三大都市圏では500㎡以上)

- 路線価地域では地区区分が「普通商業・併用住宅地区」・「普通住宅地区」(倍率地域でも適用可)

- 指定容積率が400%未満(東京23区は300%未満)

容積率が高い土地はマンションの建築に適しているため、地積規模の大きな宅地の評価による評価減の対象にはなりません。

地積規模の大きな宅地の評価について詳しい内容は、下記の記事や国税庁ホームページをご覧ください。

(参考)地積規模の大きな宅地の評価~遺産相続の場合の注意点

(参考)国税庁「No.4609 地積規模の大きな宅地の評価」

5.そのほか生前にできる相続税の節税対策

ここまで、相続税の節税対策の3つの柱ともいえる「生前贈与」、「生命保険」、「不動産」を活用した方法をご紹介してきました。

この章では、そのほか生前にできる相続税の節税対策として、「養子縁組」と「仏壇・仏具の購入」をご紹介します。

5-1.養子縁組をして相続人を増やす

相続税には基礎控除があり、遺産のうち基礎控除額を超える部分について相続税が課税されます。

また、死亡保険金と死亡退職金には非課税限度額があります。

相続税の基礎控除額と死亡保険金・死亡退職金の非課税限度額はそれぞれ以下の式で求められます。

法定相続人が多いほどこれらの金額は大きくなり、相続税の対象になる財産は少なくなります。

- 相続税の基礎控除額=3,000万円+600万円×法定相続人の数

- 死亡保険金の非課税限度額=500万円×法定相続人の数

- 死亡退職金の非課税限度額=500万円×法定相続人の数

法定相続人は養子も対象になるため、たとえば孫を養子に迎えるなどして法定相続人を増やせば、相続税の対象になる財産を減らすことができます。

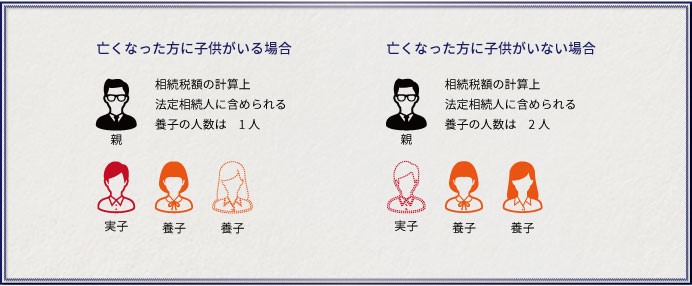

ただし、養子を何人でも増やせるわけではありません。

民法では養子の数に制限はありませんが、相続税法では法定相続人に加える養子の数に制限があります。

被相続人に実子がいる場合は1人のみ、実子がいない場合は2人まで法定相続人に加えることができます。

なお、養子縁組の目的が明らかに相続税対策のためだけであると判断されたときは、養子は法定相続人として認められない場合があります。たとえば、相続の直前に養子縁組をしたものの、養子には遺産を相続させない場合などです。養子縁組をする以上は、養子にも一定の財産を相続させることが必要です。

相続税対策として養子縁組を考えるときは、下記の記事もご覧ください。

メリットのほかデメリットについても詳しく解説しています。

(参考)養子縁組で相続はこう変わる!相続人の範囲・デメリットも解説

5-2.墓地や仏壇・仏具を生前に購入する

墓地や仏壇・仏具が必要であれば、生前に購入し支払いが終わっていると、相続税の節税対策になります。

墓地や仏壇・仏具など祖先をまつって日常的に礼拝するものには相続税はかかりません。

亡くなった後で相続人が買うよりは、生前に自ら買っておくことで相続税の対象になる財産を減らすことができます。

ただし、骨董的価値のあるものや、過度に高価なものは税務調査によって相続税が課税される可能性があるため注意が必要です。

また、生前に純金の仏像や仏具を買って、相続人が相続後すぐに転売してしまうような場合も、相続税が課税される可能性が高いといえます。

(参考)お墓や仏壇は生前に準備!祭祀財産が節税対策に役立つ

(参考)仏具は相続税対策にならない!?【税理士解説】3つの注意点

6.相続発生後でも間に合う相続税の節税対策

ここまでご紹介した相続税の節税対策は、死亡して相続が起きる前、つまり生前に行うものでした。

しかし、故人が急に亡くなった場合など、生前に十分な節税対策ができないこともあります。

この章では、相続が起きてからでも間に合う相続税の節税対策をご紹介します。

6-1.葬儀にかかった費用はもれなく控除する

葬儀にかかった費用は相続税の課税対象の財産から控除することができます。

相続放棄した人が葬儀の費用を負担した場合も控除が認められます。

葬儀にかかった費用を支払うときは、領収書をもらうようにしましょう。

お布施や心付けなど領収書をもらうことができないものは、いくら支払ったかをメモしておきます。

葬式費用として控除が認められるものは告別式までの費用であり、初七日以降の法要の費用は対象になりません。

相続税の課税対象から控除できる葬式費用の範囲については、下記の記事や国税庁ホームページをご覧ください。

(参考)相続税から葬儀費用は控除できる?該当するもの・注意点や申告方法も解説

(参考)国税庁「No.4129 相続財産から控除できる葬式費用」

なお、故人の医療費でまだ支払っていないものや未払の税金がある場合は、その金額も相続税の課税対象から控除することができます。医療費や税金を相続人が支払った場合は、領収書を取っておきましょう。

6-2.次の相続も考慮してトータルで相続税を節税する

相続税には配偶者の税額軽減という特例があり、多くの場合で配偶者は相続税がかからないようになっています。

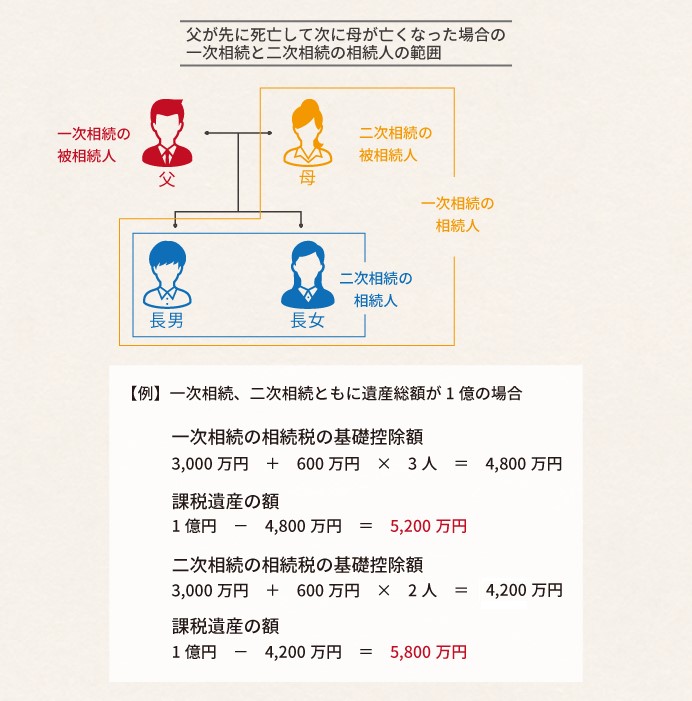

配偶者が多くの遺産を相続すると相続税を低く抑えることができますが、次に配偶者が死亡したときには相続税が高くなってしまいます。これは、次の相続(二次相続)では配偶者の税額軽減がないことに加えて、相続人が1人減って基礎控除額が少なくなることが理由です。

たとえば、先に父が死亡した場合は、次に母が死亡したときの相続も考慮して遺産の分け方を考える必要があります。

次の相続も考慮して遺産の分け方を考えることを「二次相続対策」といいます。

二次相続対策では、配偶者が所有している財産の種類や金額に応じて相続する遺産額を決めて、配偶者の財産額が多くなりすぎないようにします。

二次相続対策の考え方や税額のシミュレーションについては、下記の記事で詳しく解説しています。

個別の状況に応じたシミュレーションは相続税専門の税理士に依頼するとよいでしょう。

(参考)「二次相続対策」とは?知らないと損をする。将来を見据えた節税対策

相続税の配偶者の税額軽減については、下記の記事や国税庁ホームページをご覧ください。

(参考)【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説

(参考)国税庁「No.4158 配偶者の税額の軽減」

6-3.小規模宅地等の特例は有利になるように適用する

相続税の小規模宅地等の特例を適用すると、自宅や事業用の敷地について相続税評価額を大幅に減額することができます。(「4-2.郊外から都心に引っ越して小規模宅地等の特例を活用する」も参照してください。)

不動産の賃貸も事業として認められ、賃貸物件の敷地に小規模宅地等の特例を適用することができます。

適用できる面積と減額割合は、宅地の利用区分に応じて次のように定められています。

小規模宅地等の特例の限度面積・減額割合

| 宅地の利用区分 | 限度面積 | 減額割合 |

|---|---|---|

| 自宅の敷地(特定居住用宅地等) | 330㎡ | 80% |

| 事業用地(特定事業用宅地等) | 400㎡ | 80% |

| 賃貸物件の敷地(貸付事業用宅地等) | 200㎡ | 50% |

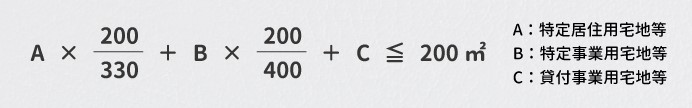

自宅の敷地と事業用地の両方に小規模宅地等の特例を適用する場合は、それぞれの限度面積の上限まで適用することができます。

しかし、賃貸物件の敷地が含まれる組み合わせではそれぞれの限度面積まで適用することはできず、以下の計算式を満たす範囲にとどまります。

複数の利用区分の宅地に小規模宅地等の特例を適用するときの限度面積

(ただしA(特定居住用宅地等)とB(特定事業用宅地等)のみ対象の場合は330㎡+400㎡の合計730㎡まで適用可能)

遺産に自宅と賃貸物件があって、その両方に小規模宅地等の特例を適用する場合は、上記の計算式を満たす範囲内で適用面積を定めます。

地価が高い方の宅地について広い面積で適用すれば、相続税の節税効果が大きくなります。

個別の状況に応じたシミュレーションは計算が複雑になるため、相続税専門の税理士に依頼することをおすすめします。

6-4.土地を分筆して相続税評価額を大きく引き下げる

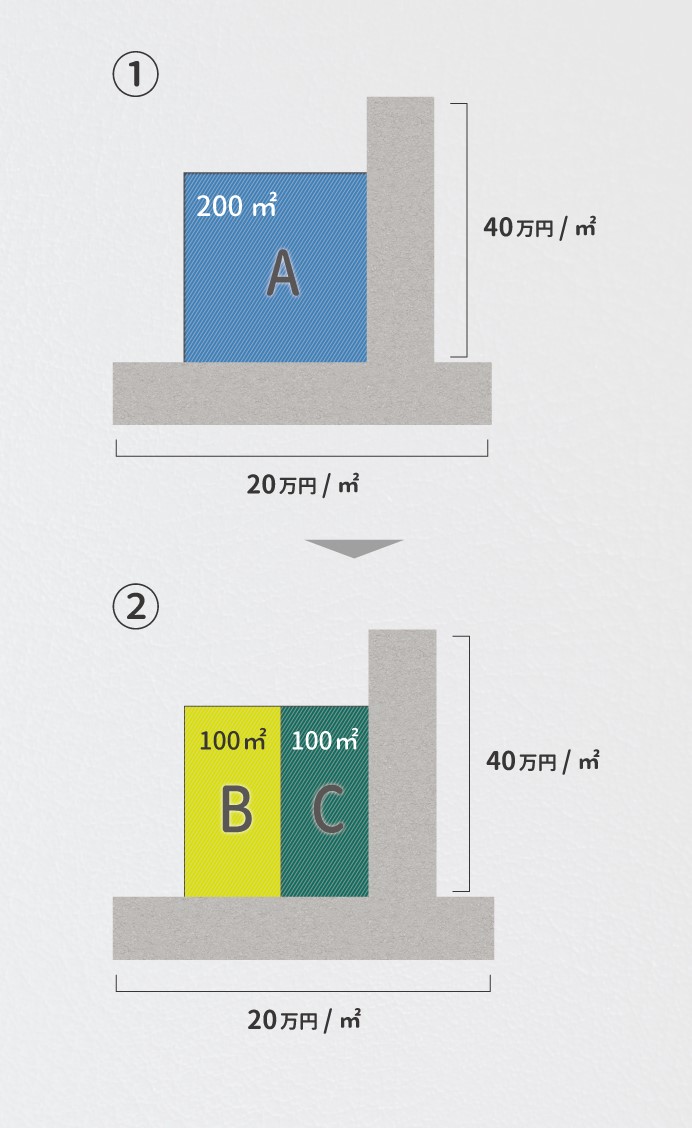

土地を分筆することで土地の相続税評価額を引き下げられるケースがあります。

下の図のように、交差点の角にあって二つの道路に面している宅地Aは、路線価が高い方(1㎡あたり40万円)の道路を基準に相続税評価額を計算します。

- 宅地Aの相続税評価額:40万円×200㎡=8,000万円

(計算を単純にするため、奥行価格補正等の補正や側方路線影響加算は考慮しません。以下同様です。)

この宅地を、一方は路線価の低い方(1㎡あたり20万円)の道路にのみ面するように、宅地BとCに分筆します。

宅地Bは路線価が半分になり、評価額を大きく引き下げることができます。

- 宅地Bの相続税評価額:20万円×100㎡=2,000万円

- 宅地Cの相続税評価額:40万円×100㎡=4,000万円

- 宅地全体の相続税評価額:2,000万円+4,000万円=6,000万円

なお、分筆後の土地が極端に狭かったり道路に接していなかったりと、宅地として利用できないような場合は、分割が著しく不合理であると判断されます。このように不合理な分割を行った場合は、分筆する前の土地を一つの宅地として相続税評価額を求めることになり、節税効果がなくなってしまいます。

(参考)不合理分割とは

土地の分筆による相続税の節税対策は誰でも簡単にできる方法ではないため、相続税に詳しい税理士に相談して進めるようにしましょう。

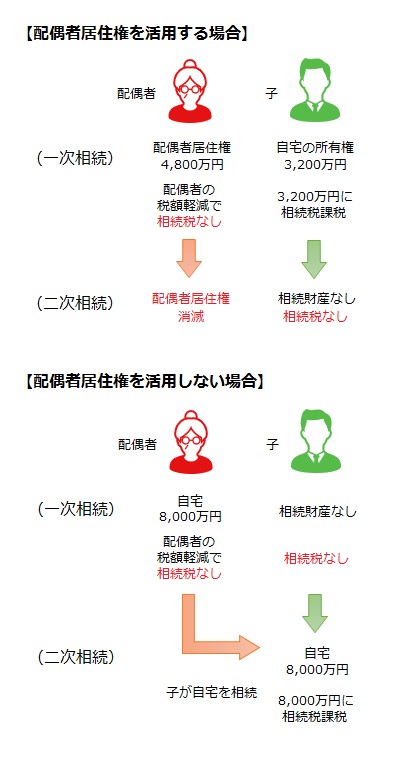

6-5.配偶者居住権を活用して次の相続も含めて節税する

配偶者居住権は、故人の自宅を相続できなくても配偶者が引き続き住むことができる権利です。

民法の改正により、令和2年4月1日以降の相続から認められるようになりました。

遺産の大部分が自宅であった場合、遺産相続のために自宅の処分を迫られるなど、配偶者の生活が脅かされることがありました。

配偶者居住権が創設されたことで、自宅の権利を所有権と配偶者居住権に分けて相続することができ、配偶者は配偶者居住権を相続することで、住まいとお金の両方を得ることができます。

配偶者居住権は配偶者の生活を保障する目的で創設されたものですが、相続税の節税に役立てることもできます。

たとえば、最初の相続(一次相続)で、配偶者が配偶者居住権を相続して、子が所有権を相続します。

このとき、配偶者は相続税がかからず、子は自宅の所有権にかかる相続税を納めます。

次に配偶者が死亡したときには配偶者居住権は消滅し、自宅について子が相続するものはありません。

配偶者に他に財産がなければ、配偶者が死亡したときの相続(二次相続)では相続税は発生しません。

配偶者居住権を活用せずに配偶者が自宅を相続した場合は、一次相続では配偶者の税額軽減により、相続税がかかりません。

しかし、二次相続では所有権と配偶者居住権に分ける前の自宅の価額をもとに相続税を計算するため、配偶者居住権に係る税負担が重くなります。

配偶者居住権を活用した相続税の節税対策については、下記の記事で計算例を示して詳しく解説しています。

(参考)配偶者居住権とは?活用するべきケースと要件・注意点も解説

配偶者居住権を活用するには、自宅を含めた遺産の分け方から検討することが必要です。

相続が起きてからでも間に合う対策ですが、できるだけ早く税理士に相談することをおすすめします。

6-6.相続税の税額控除を適用する

相続税には相続人ごとに税額を控除する制度があります。

これらの控除をもれなく適用することで相続税を節税することができます。

相続税の税額控除には、先にご紹介した配偶者の税額軽減のほか、以下のものがあります。

- 贈与税額控除:相続前3年以内の贈与財産は相続税の対象になるため、贈与時に納付した贈与税を控除する。(この「3年以内」は令和9年以降段階的に「7年以内」まで延長。)

- 未成年者控除:未成年の相続人の相続税から「18歳までの年数×10万円」の金額を控除する(相続開始が令和4年3月31日以前の場合は「20歳までの年数×10万円」の金額を控除する)。

- 障害者控除:障害がある相続人の相続税から「85歳までの年数×10万円」の金額を控除する(特別障害者の場合は「85歳までの年数×20万円」の金額を控除する)。

- 相次相続控除:10年以内に相続が続いた場合に一定額を控除する。

- 外国税額控除:国外にある財産について相続税に相当する税が課されている場合に一定額を控除する。

- 相続時精算課税制度の贈与税額控除:相続時精算課税制度を適用して贈与を受けた場合に、贈与時に納付した贈与税を控除する。

7.まとめ・相続税の節税は「相続税専門の税理士」に相談を

ここまで、相続税の節税対策として20のケースをご紹介しました。

相続税の節税対策は生前贈与、生命保険、不動産を活用して生前に行うものが多いですが、相続が発生してからでも間に合う対策もあります。自身の状況に合った節税対策を選ぶようにしましょう。

途中で何度か指摘しましたが、相続税の節税対策を検討・実行するには税理士のアドバイスが欠かせません。

書籍やネット記事などを読んで自分だけで行うと、税務署に否認されたり、財産が減少したりして失敗する可能性が高くなります。

また、相談先は税理士であれば誰でもよいわけではなく、相続税専門の税理士を選ぶことが重要です。

相続税に強い税理士は、次の5つのポイントに着目して探すことをおすすめします。

- 相続税の申告実績が豊富にあるか

- 相続税だけが専門なのか

- 相続税に関する書籍を出版しているか

- 税務調査の実施割合が低いか

- 報酬体系が明確になっているか

相続税に強い税理士はこれらの情報を積極的に公開しているので、ネットで検索しても十分に調べることができます。

相続税専門の税理士のアドバイスを受けると、失敗のない効果的な節税対策ができるでしょう。

税理士法人チェスターは、相続税を専門にしている税理士法人です。年間3,000件を超える申告を行っており、業界トップクラスの実績があります。

相続が発生したときの相続税の節税対策のほか、生前に行う節税対策に関するご相談も承ります。

相続税の節税対策をお考えの方は、ぜひお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編