【遺産分割協議書】ひな形・テンプレートからの書き方と注意点

亡くなった人(被相続人)が遺言書を作成していなかった場合、相続人同士で遺産分割協議をして遺産の引き継ぎ方を決めます。遺産分割協議書は、遺産分割協議で合意した内容を記載する書類です。

遺産分割協議書は、相続人自身でも作成できます。ただし、記載内容に不備があると遺産分割協議書が無効となってしまうため、専門家にも相談のうえ必要事項は漏れなく記載することが大切です。

今回は、遺産分割協議書の作り方や記載すべき項目、専門家に相談したほうが良いケースなどを、相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.遺産分割協議書を自分で作ることはできる?

遺産分割協議書は相続人自身でも作成できますが、できる限り専門家に相談した方が良いでしょう。専門家でなければ、気が付きにくい注意点があるためです。

たとえば、専門家の力を借りずに遺産分割協議書を作成すると、被相続人が残した借入金や未払金などの債務の取り扱いを誤ってしまうかもしれません。

債務は基本的に遺産分割協議の対象にならず、各相続人が法定相続分に応じて相続するものとされています。そのため「債務のすべては長男の〇〇が相続する」などと遺産分割協議書に記載をしても、その通りには分割されません。

※相続人全員と金融機関などの債権者の承諾があれば、特定の相続人が債務を引き受けることは可能

そのため、遺産分割協議の内容がある程度まとまった段階で、弁護士をはじめとした専門家に相談し、分割内容に問題がないかを確認したうえで遺産分割協議書を作成するとよいでしょう。

2.遺産分割協議書のひな形

遺産分割協議書には法的に定められた形式はありませんが、記載内容に不備があると無効になる可能性があります。そこで、遺産分割協議書を作成する際はひな形を活用するとよいでしょう。

ただし、ひな形を用いたとしても遺産分割協議で合意した内容が適切かどうかまでは判断できないため、弁護士をはじめとした専門家にも相談することをおすすめします。専門家のアドバイスを受けて作成することで、遺産分割協議書を正確かつ有効なものにできます。

遺産分割協議書のひな形は、以下からダウンロードできますので、ぜひご活用ください。

また、遺産分割協議書の作成を書き方や注意点について詳しくは、以下の記事で解説していますのであわせてご覧ください。

(参考)遺産分割協議書の書き方とは?注意点・文例・提出先も詳しく紹介

3.遺産相続手続きの流れ

遺産相続の手続きは、以下の流れで進めます。

- 相続人の確定

- 相続財産の確定

- 遺産分割協議

- 遺産分割協議書の作成

- 名義変更手続き

- 相続税の申告・納税

相続税の申告期限は「相続の開始を知った日(通常は相続人が亡くなった日)の翌日から10か月以内」であり、期限内に上記手順をすべて終えなければなりません。そのため、相続が開始されたときは、迅速に手続きをすすめることが大切です。

流れを1つずつみていきましょう。

3-1.相続人の確定

被相続人が亡くなって相続が発生したとき、相続財産は相続人全員で共有している状態となります。そのため、相続が開始されたら、誰が相続人であるかを調査しましょう。

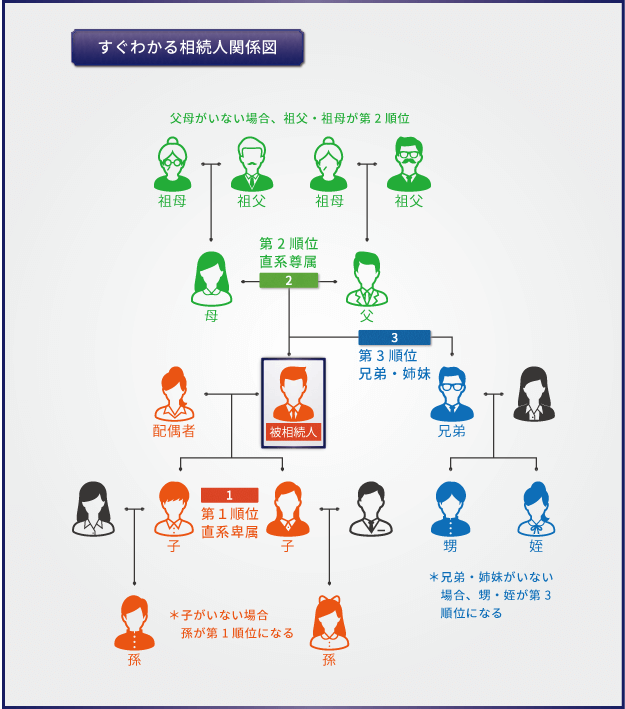

民法では、遺産を相続できる権利がある人(法定相続人)が定められています。法定相続人になれる人や順位は、以下のとおりです。

- 常に相続人となる人:配偶者

- 第1順位:子(子が死亡している場合は孫)

- 第2順位:父母や祖父母などの直系尊属(父母が両方とも死亡している場合は祖父母)

- 第3順位:兄弟姉妹(兄弟姉妹が死亡している場合は甥・姪)

前の順位に該当する人がいない場合は、次の順位の人物に相続権が移ります。たとえば、亡くなった人に子どもがおらず、両親と兄弟が存命であるとしましょう。この場合、相続人になれるのは第2順位の両親です。第3順位の兄妹は、相続人になれません。

相続の開始時点で相続人に該当する人が亡くなっている場合は、その人の子どもや孫(被相続人からみた孫・ひ孫・姪・甥)などが相続をします。これを「代襲相続」といいます。

相続人を確定させるためには、被相続人の出生から死亡までが連続するように、すべての戸籍謄本を集めなければなりません。また、亡くなった人に子どもがいない場合は、個人の両親の出生から死亡までの戸籍謄本も取得します。

亡くなった人が本籍地を異動している場合、複数の市役所での手続きが必要になり取得に時間がかかることがあります。相続人を確定させないことには次のステップに進めないため、戸籍の取得は早めに取りかかりましょう。

3-2.相続財産の確定

続いて被相続人が残した財産の種類や金額を調査します。相続財産に漏れがあると、遺産相続がスムーズにできず、また相続税を正確に申告することもできないため、入念に調査をしましょう。

相続財産に含まれるものの例は、以下のとおりです。

〇相続財産の例

- 現金・預貯金

- 不動産の所有権・借地権・借家権

- 金融商品(株式・投資信託・債券など)

- 自動車・貴金属・骨董品

- 骨董品・貴金属

- 借入金・ローン

- 未払いの税金や医療費 など

現金や不動産などのプラスの財産だけでなく、借入金や未払金などのマイナスの財産も含まれます。

相続財産を特定するときは、金融機関の通帳や証券会社からの運用報告書、保険会社から郵送された書類、不動産の権利書などを確認します。また、必要に応じて預貯金口座の残高証明書や不動産の固定資産税評価書などを取得します。

一方で、以下のような財産や権利は、相続財産に含まれません。

〇相続財産ではないものの例

- 仏壇・仏具・お墓・神棚・位牌

- 相続人が受取人である死亡保険金・死亡退職金

- 遺族年金

相続人が受取人である死亡退職金や、被相続人の勤務先から支給された死亡退職金は「受取人固有の財産」であるため相続財産ではなく、遺産分割協議の対象になりません。

相続財産の調査方法については、以下の記事で詳しく解説していますのでご覧ください。

(参考)故人の財産調査が必要な3つの理由と具体的な方法を徹底解説!

3-3.遺産分割協議

相続財産が確定できたあとは、遺産分割協議をして各相続人が引き継ぐ財産を決めます。遺産分割協議には、原則として相続人全員が参加します。

また、分割方法を決めるためには相続人全員の同意が必要です。1人でも反対している人がいると協議は成立しないため、多数決をはじめとした他の方法で決めることはできません。

各相続人が引き継ぐ割合の目安となるのが、民法で定められている基準である「法定相続分」です。法定相続分は、以下のとおり法定相続人に応じて決まります。

| 法定相続人の例 | 法定相続分 |

|---|---|

| 配偶者+子ども | ・配偶者:1/2 ・子ども:1/2 |

| 配偶者+親 | ・配偶者:2/3 ・親:1/3 |

| 配偶者+兄弟姉妹 | ・配偶者:3/4 ・兄弟姉妹:1/4 |

法定相続分は、あくまで遺産を分割するときの目安に過ぎません。そのため、遺産分割協議で相続人全員の合意があれば、法定相続分とは異なる割合で遺産を分けることができます。

3-4.遺産分割協議書の作成

遺産分割協議の内容に合意したあとは、遺産分割協議書を作成します。遺産分割協議書の作成は法的に義務付けられているわけではありませんが、相続人同士のトラブルを防ぐためにも作成しておくことをおすすめします。

遺産分割協議の合意内容を書面に残していないと、あとで相続人の誰かが「そんな分け方に賛成した覚えはない」「そのように言った記憶はない」などと言い出してトラブルになるかもしれません。

また、不動産や自動車の名義変更手続きや、預貯金口座の解約手続きなどをする際は、遺産分割協議書と遺言書のどちらかが必要です。

被相続人が遺言を残していなかったのであれば、相続人同士で合意した遺産分割協議の結果を、必ず遺産分割協議書にまとめておきましょう。

3-5.名義変更手続き

亡くなった人が所有していた預貯金や有価証券、自動車などを相続した人は、名義変更や解約などの手続きをする必要があります。また、不動産を相続した場合は「相続登記」をして、所有者の名義を故人から相続人に変更します。

手続き先の例は、以下のとおりです。

| 名義変更が必要な財産 | 手続き先 |

|---|---|

| 預貯金・有価証券(株式・投資信託など) | 取引先の銀行や証券会社などの金融機関 |

| 不動産 | 法務局 |

| 自動車 | 普通車:運輸支局または自動車検査登録事務所 軽自動車:軽自動車検査教会の事務所・支所 |

遺産分割協議の通りに手続きをする場合、以下の書類は基本的に必要となります。

- 遺産分割協議書(法定相続人全員の署名・捺印があるもの)

- 被相続人の除籍謄本、戸籍謄本または全部事項証明書(出生から死亡までの連続したもの)

- 相続人全員の戸籍謄本または全部事項証明書

- 相続人全員の印鑑証明書

手続きに必要な書類は、遺産の種類によって異なります。たとえば、不動産の相続登記では上記の書類に加えて、登記申請書や対象となる不動産の登記簿謄本(登記事項証明書)などが必要です。また、自動車の名義変更では、車検証を準備します。

3-6.相続税の申告

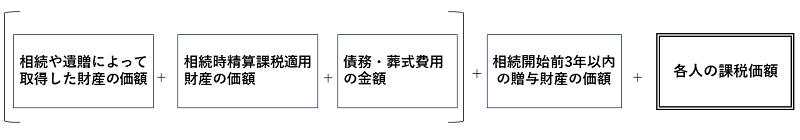

遺産分割協議の内容がまとまったら、各相続人の課税価格の合計額や相続税額を計算します。各相続人の課税価格の合計額は、以下のとおりに計算をします。

※1.「相続や遺贈によって取得した財産の価額」には、受取人が相続人である死亡保険金などのみなし相続財産の価額が含まれ、非課税財産の価額は除かれる

※2. 「債務・葬式費用の金額」を差し引いた結果が赤字のときは「0」とし、その上で「相続開始前3年以内の贈与財産の価額」を加算

相続時精算課税制度は、60歳以上の父母や祖父母などから、18歳※以上の子どもや孫などに財産を贈与するときに選択できる制度です。※令和4年(2022年)3月31日以前は20歳

相続時精算課税制度を適用すると、累計2,500万円までの財産を贈与税がかかることなく贈与できます。ただし、財産を贈与した人がなくなって相続が発生したとき、非課税で贈与された財産は相続税の課税対象となります。

各相続人の課税価格の合計額が、相続税の基礎控除額である「3,000万円+(600万円×法定相続人)」を超える場合は、申告と納税の手続きが必要です。

たとえば、法定相続人が3人である場合、各相続人の課税価格の合計額が「3,000万円+(600万円×3人)=4,800万円」を下回っているのであれば、相続税の申告は不要です。

ただし「配偶者の税額軽減」や「小規模宅地等の特例」など、相続税を軽減する特例措置や制度を適用したことで、課税価格の合計額が相続税の基礎控除額以下となる場合は申告をしなければなりません。

相続の手続きや流れについて詳しくは、以下の記事で解説していますので合わせてご覧ください。

(参考)遺産相続(財産相続)の手続きの流れ、よくあるトラブルについて解説

4.遺産分割協議書の財産の書き方

遺産分割協議書に記載すべき項目は、相続財産の種類に応じて異なります。ここでは、遺産分割協議書に記載すべき項目と書き方の例を相続財産の種類ごとにご紹介します。

4-1.不動産

不動産の場合、遺産分割協議書には以下の項目を記載します。

| 不動産の種類 | 記載する項目 |

|---|---|

| 土地 | ・所在地 ・地番 ・地目(土地の種類) ・地籍(土地の面積) |

| 建物 | ・所在地 ・家屋番号 ・種類 ・建物の構造 ・床面積 |

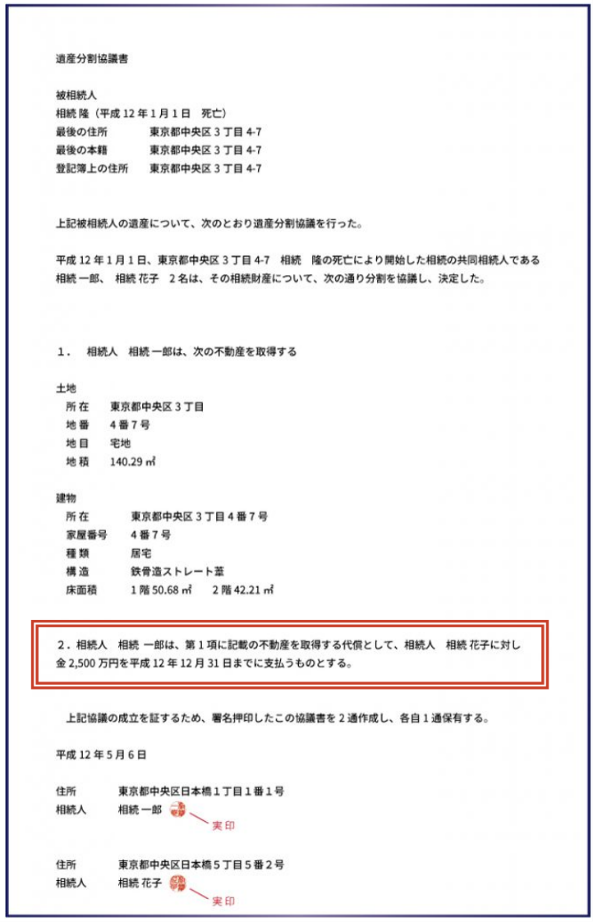

たとえば、戸建て住宅を相続した場合、遺産分割協議書には以下のように記載をします。

遺産分割協議書に記載すべき項目は「全部事項証明書(登記簿謄本)」の表題部にすべて記載されているため、間違えないように書き写しましょう。 全部事項証明書は、最寄りの法務局で入手できる他「登記・供託オンライン申請システム」で電子申請をすることも可能です。

なお、不動産が共有状態であった場合は、遺産分割協議書に持分を記載する必要があります。

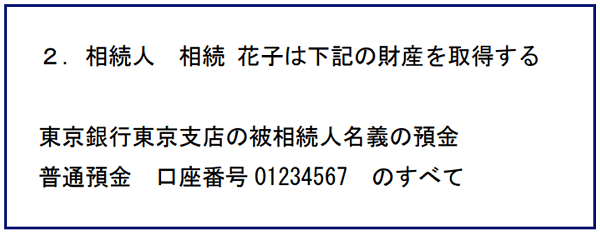

4-2.預貯金

預貯金については、以下の項目を記載します。

- 金融機関名

- 支店名

- 預金種別(普通・貯蓄・定期など)

- 口座番号

- 口座の名義人

遺産分割協議書の記載例は、以下のとおりです。

同じ金融機関に複数の金融機関口座があると、どの口座を示しているか特定できないため、口座番号や名義人も忘れずに記載しましょう。一方で、口座の残高は記載する必要はありません。

4-3.有価証券

株式や投資信託などの有価証券については、遺産分割協議書に以下の項目を記載します。

- 証券口座がある金融機関名

- 支店名

- 口座番号

- 口座名義人

- 内訳(証券の種類・銘柄・数量)

記載例は、以下のとおりです。

商品の内訳は、金融機関から残高照会書を取り寄せると確認できます。

4-4.自動車

自動車の場合は、車検証(自動車車検証)をもとに遺産分割協議書に以下の項目を記載します。

- 自動車登録番号(ナンバー)

- 車体番号

記載例は、以下のとおりです。

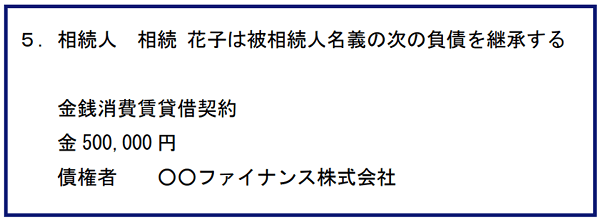

4-5.債務

被相続人が残した借入金や未払金などの債務は、各相続人の法定相続分に応じて負担するとされているため基本的には遺産分割の対象にはなりません。ただし、相続人の全員と債権者の承諾があれば、法定相続分とは異なる割合で債務を承継する人を決めることは可能です。

特定の相続人が債務を承継する場合は、遺産分割協議書に以下の項目を記載します。

- 債権者(例:借入先の金融機関)

- 契約内容

- 債務の残高

記載例は、以下のとおりです。

4-6.把握できなかった財産が後日見つかった場合

相続財産を入念に調査したとしても、遺産分割協議が合意したあとで財産の存在が発覚することもあります。新たな相続財産が発覚したときの主な対処方法は、以下のとおりです。

- 改めて遺産分割協議をする

- 相続する人を決めておく

- 相続人全員が法定相続分で分割する

1つずつみていきましょう。

4-6-1.改めて遺産分割協議を行う

1つ目の対処方法は、相続人同士で改めて遺産分割協議をして、新たに発覚した相続財産の分け方を決めることです。

再び遺産分割協議をする場合、状況や事情に応じて遺産を分割できます。ただし、新たに見つかった財産の分割内容を記載した遺産分割協議書を新たに作成し、相続人全員の署名と押印が必要です。

4-6-2.相続する人を決めておく

2つ目の対処方法は、あらかじめ後から見つかった相続財産を相続する人や取り扱いを決めておく方法です。

たとえば「新たに発覚した相続財産についてはすべて妻の〇〇が相続する」などと決めておき、遺産分割協議書に記載をしておきます。

新たに発覚した相続財産の分け方をあらかじめ決めておけば、再び遺産分割協議をする必要はありません。一方で、新たに発覚した相続財産の金額が多いと、相続人間で不公平が生じてトラブルに発展する恐れもあります。

4-6-3.相続人全員が法定相続分で分割する

3つ目の方法は、新たに発覚した相続財産を法定相続分に応じて分割するという方法です。

法定相続分で分割する場合、遺産分割協議をする必要はありません。遺産分割協議書の作成も不要であるため、もっとも手間や時間がかからないといえます。

ただし、最初の遺産分割協議で法定相続分とは異なる割合で相続をしていた場合、かえって不公平となるかもしれません。

遺産分割協議をしたあとに財産が見つかった場合の対処方法は、以下の記事で詳しく解説していますので、あわせてご一読ください。

5.分割しにくい財産があった場合の書き方

不動産や美術品などの分割しにくい財産があった場合は「代償分割」や「換価分割」をする方法があります。 ここでは、代償分割と換価分割の内容や、遺産分割協議書に追記すべき項目をみていきましょう。

5-1.代償分割

代償分割は、財産を特定の相続人が相続し、他の相続人に金銭等を支払って精算する方法です。他の相続人に対して支払う金銭は「代償金」といいます。現金ではなく不動産や権利などで代償することも可能です。

たとえば、相続人が長男と長女の2人であるとしましょう。遺産は、2,000万円の不動産と1,000万円の現金です。長男が不動産を相続すると、長女は1,000万円の現金しか相続できません。代償分割では、不動産を相続した長男が長女に500万円の代償金を支払うことで、それぞれの相続分を均等にします。

代償分割をする場合は、代償金として支払う金額と期日を必ず記載しておきましょう。遺産分割協議書に代償分割の記載がないと、代償金を受け取った相続人に贈与税が課せられることがあるためです。

代償分割をしたときに遺産分割協議書に追記する文章については、以下の赤枠部分を参照してください。

代償分割について詳しくは、以下の記事で解説していますので合わせてご覧ください。

(参考)代償分割とは?遺産を分割する方法や相続税の課税価格の計算方法

5-2.換価分割

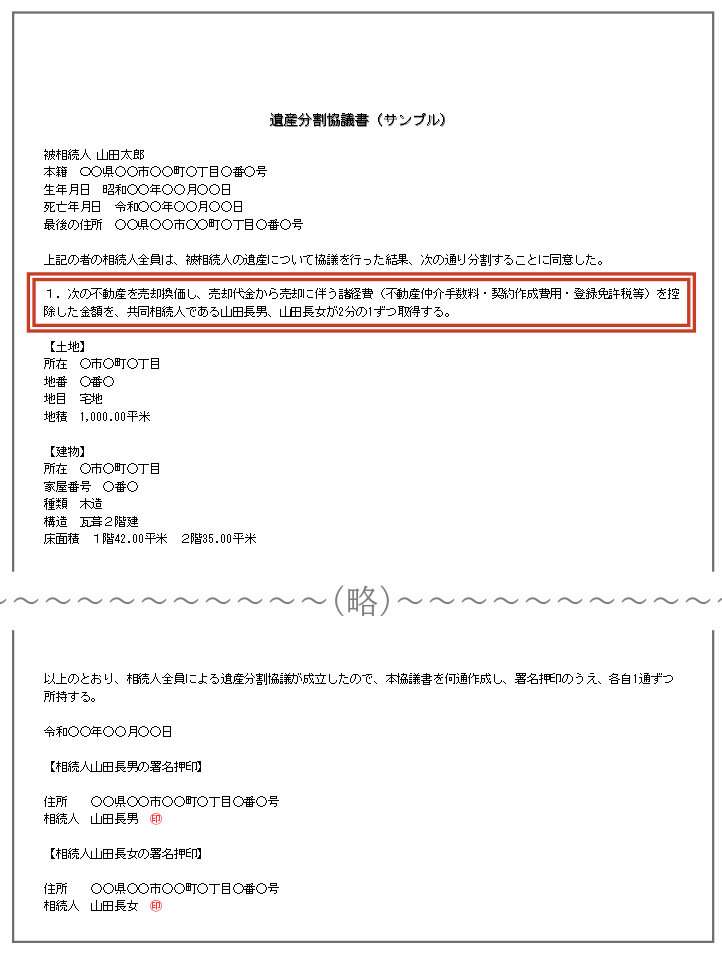

換価分割は、財産を売却して現金に換えたうえで分割をする方法です。

たとえば、相続人が長男と長女、次女の3人であり、相続財産のほとんどを3,000万円の不動産が占めていたとしましょう。

法定相続分は1/3ずつであるため、特定の相続人が不動産を相続すると、他の相続人で不公平が生じてしまいます。そこで、不動産を売却して現金に換えることで、1人ずつ1,000万円ずつ相続できるため平等に分けやすくなります。

換価分割をした場合は「換価目的で不動産を売却すること」「売却代金の分割率」を記載する必要があります。記載例は、以下のとおりです。

換価分割の内容や遺産分割協議書の書き方について詳しくは、以下の記事をご覧ください。

(参考)換価分割とは?遺産分割協議書の書き方や譲渡所得税等の税務

6.相続人に未成年者や認知症の人がいた場合の書き方

遺産分割協議に特別代理人や成年後見人が参加する場合は、遺産分割協議書に追記する必要があります。

6-1.特別代理人がいる場合

相続人が未成年者である場合は、家庭裁判所で手続きのうえ特別代理人を決める必要があります。特別代理人は、相続の当事者ではない成人であれば誰でもなれるため、叔父や叔母などの親族だけでなく、弁護士や司法書士などの専門家が務めることも可能です。

選任された特別代理人は、未成年の相続人の代わりに遺産分割協議に参加をし、分割内容に合意したあとは遺産分割協議書への署名や押印をします。また、不動産の相続登記や預貯金の引き出しなどの相続の手続きなども、代理人が担当します。

特別代理人が遺産分割協議に参加した場合は、遺産分割協議書の冒頭に以下のように記載をします。

〇冒頭の記載例

令和○年○月○日、東京都中央区〇〇丁目〇〇-〇〇 相続 隆の死亡により開始した相続の共同相続人である

相続 一郎、 相続 花子の特別代理人である鈴木健太郎 2名は、その相続財産について、次の通り分割を協議し、決定した。

また、遺産分割協議書の自署・押印欄には、以下のように記載をします。

〇自署欄の記載例

平成○○年○月○日

住所 東京都中央区〇〇丁目〇〇-〇〇

相続人 相続 一郎 (実印)

住所 東京都中央区〇〇丁目〇〇-〇〇

相続人 相続 花子

相続人相続花子の特別代理人

鈴木健太郎 (実印)

特別代理人の制度内容や選任が必要な理由などは、以下の記事で解説していますのでご覧ください。

(参考)相続で未成年者がいる場合に必要な特別代理人とは?相続税の未成年者控除についても解説

6-2.成年後見人がいる場合

相続人が認知症などで意思能力がない場合は、成年後見人が代理人となって遺産分割協議に参加します。成年後見人は、判断能力が不十分である人の財産に関する権利を保護するための制度です。

成年後見人が遺産分割協議に参加したときも特別代理人と同様に、遺産分割協議書の冒頭文にその事実がわかる文章を記載します。また、署名・押印欄には成年後見人も署名をして、実印を押印します。

成年後見人後見人になれる人や手続き方法について詳しくは、以下の記事をご覧ください。

(参考)成年後見人はどのように選ばれる?なれる人、手続きなどを解説

7.遺産分割協議書を作成する時の注意点

遺産分割協議書を作成するときの主な注意点は、次のとおりです。

- 相続人全員の署名・捺印が必要

- 2通以上作成する場合は割印する

- 複数ページになる場合は捺印(契印)する

それぞれについて解説します。

7-1.署名・捺印が必要

遺産分割協議書を作成する際は、相続人全員の署名と実印の押印が必要です。実印は、市区町村に印鑑登録されている印鑑のことです。

厳密にいえば、遺産分割協議書に押印するのは、実印ではなく認印であっても問題ないとされています。また、相続人の押印がなくても遺産分割協議書が無効になることはありません。

しかし、遺産分割協議書は「相続人の全員が合意している」ということが重要な意味を持つ書類です。そのため、間違いなく相続人本人が合意したものであることを証明するために、遺産分割協議書には実印を押印することをおすすめします。

7-2.2通以上作成する場合は割印する

遺産分割協議書は、相続人の人数分作成します。相続人が2人以上であり、遺産分割協議書を複数枚作成するときは、すべての書面が同じ内容であることを証明するために、相続人全員の実印で「割印」をします。

割印をする際は、遺産分割協議書の紙面を少しずつずらして置き、すべての紙面にまたがるように押印しましょう。

7-3.複数ページになる場合は捺印(契印)する

相続財産の種類や相続人の数などが多いと、遺産分割協議書が複数ページに渡る場合があります。その場合は、ページのあいだをまたぐように、相続人全員の実印を押しましょう。これを「契印」といいます。

契印をすることで、遺産分割協議書が連続した1つの文書であることを証明できます。

遺産分割書の協議書のページ数が多く袋とじにしたときは、製本テープと協議書の書面にまたがるように、相続人全員の実印を押します。

8.遺産分割協議書の作成を専門家に依頼したほうがいいケース

遺産分割協議書は、相続人のみで作成できますが、以下のようなケースでは相続税の専門の税理士や弁護士、司法書士などの専門家に相談することをおすすめします。

- 二次相続への配慮・遺産の分け方がわからない場合

- 換価分割・代償分割の場合

- 代襲相続人を定める場合

- 海外に住んでいる相続人がいる場合

なお、相談すべき専門家を選ぶときは、以下の記事も参考にするとよいでしょう。

(参考)遺産分割協議書を作成できる人は?専門家に頼むメリット、デメリットを解説

8-1.二次相続への配慮・遺産の分け方がわからない場合

遺産の分け方を決めるときは、二次相続のことも考慮するのが望ましいです。二次相続とは、一次相続での相続人が亡くなったときに発生する相続です。

たとえば、父親が亡くなって相続が発生し、配偶者と長男、長女の3人が遺産を相続するとしましょう。配偶者が遺産を相続する場合「配偶者の税額軽減」により、実際に取得した正味の遺産額が少なくとも1億6,000万円を超えない限り、相続税はかかりません。被相続人が残した遺産の総額が1億6,000万円未満であったため、遺産のすべてを配偶者が相続しました。

しかし、一次相続で配偶者が遺産のすべてを相続すると、その配偶者が亡くなって二次相続が発生したときに、遺産を相続する長男と長女に多額の相続税が課せられてしまい、総合的な税負担が重くなってしまいかねません。

二次相続で多額の相続税が課せられないようにするためには、一次相続の時点で対策しておくことが重要です。

とはいえ、二次相続のことまで考慮して遺産の分割方法を考えるのは、法律や税金の専門知識がなければ困難でしょう。そこで、二次相続も見据えて遺産分割協議をする際は、税理士に相談することをおすすめします。

8-2.換価分割・代償分割の場合

換価分割や代償分割をすると現金をはじめとした財産の移動をともなうため、贈与があったとみなされないように遺産分割協議書を作成することが重要です。

換価分割をすると遺産の売却によって利益が発生し、課税の対象となることがあります。代償分割では、土地や建物などで代償をするとき、代償財産を受け取った相続人に不動産取得税や登録免許税などがかかることがあります。

不動産を売却したときや代償財産を受け取ったときの税額も踏まえて、換価分割や代償分割が有効かどうかを検討しなければ、遺産を公平に分けられないかもしれません。そのため、換価分割や代償分割を検討するときは、相続税専門の税理士に相談することをおすすめします。

8-3.代表相続人を定める場合

遺産分割協議の内容に相続人が合意したあとは、その内容に沿って財産の名義変更や解約、払い戻しなどの手続きをする必要があります。相続時の手続きをする際は、原則として相続人全員の署名と押印が必要です。

しかし、手続きの数が多いほど、相続人が署名・押印をする負担は重くなっていくでしょう。そこで、手続きの負担を軽減するために遺産分割協議書で「代表相続人」を定めることができます。

代表相続人は、簡単にいえば相続人を代表して相続時の手続きをする人です。相続時の手続きだけでなく、固定資産税通知書の受け取りや相続税の申告なども代表相続人が行えます。また、手続きの種類ごとに代表相続人を定めることも可能です。

代表相続人に適した人物を選ぶときや選定するときの注意点、遺産分割協議書への記載方法などは、弁護士をはじめとした専門家に相談するとよいでしょう。

代表相続人について詳しくは、以下の記事で解説していますので合わせてご覧ください。

(参考)代表相続人とはどのような役割?選び方のポイントも解説

8-4.海外に住んでいる相続人がいる場合

海外に住んでいる相続人も、遺産を相続できます。被相続人が遺言書を残していなかったときは、海外にいる相続人も遺産分割協議に参加します。相続人全員で集まるのが難しいのであれば、電話やメールなどで協議を進めることも可能です。

問題になりやすいのが、預貯金の払い戻しや不動産の名義変更などの手続きをするときです。というのも、これらの手続きで必要になる印鑑証明書や、相続登記時に必要となる住民票は、日本の住民登録を抹消して海外に居住している相続人は入手できないためです。

海外で暮らす相続人が遺産を相続する場合は、印鑑証明書の代わりとなる「サイン証明(署名証明)」や、住民票の代わりである「在留証明」などを取得する必要があります。通常の相続よりも手続きが複雑になりやすいため、弁護士や税理士などに相談することをおすすめします。

相続人が海外にいる場合の手続きについては、以下の記事で詳しく解説していますのでご覧ください。

9.遺産分割協議書を作成するときは専門家に相談を

遺産分割協議書は、ひな形を利用すれば専門家の力を借りなくても相続人だけで作成が可能です。ただし、遺産分割協議や協議書の作成には、専門家でなければ把握が困難な注意点があります。

ひな形を活用するとしても、遺産分割協議書を作成する際は相続税の専門家に相談したほうが安心でしょう。

相続税専門の税理士法人チェスターは、累計の相続税申告件数が19,000件超という業界トップクラスの豊富な実績があり、高い専門性とノウハウで相続税申告や遺産分割協議書の作成などを幅広くお手伝いいたします。

遺産分割協議が必要になったときや遺産分割協議書を作成するときは、相続税専門の税理士法人であるチェスターまで、お気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編