遺産を相続したら必ず相続税は発生するの?相続税を計算しよう

遺産を相続するにあたり、相続税が発生するのかしないのかは重要なポイントとなります。相続税が発生するのだとしたら、いったいいくらかかるのかも事前に知っておきたいところです。

今回は相続税の計算方法をしっかりとご紹介します!

この記事の目次 [表示]

1.遺産総額を確認しよう!

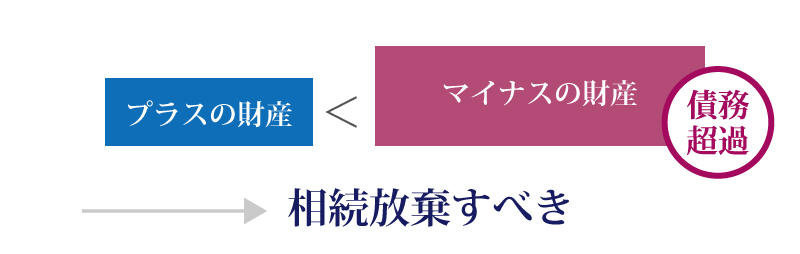

遺産総額は被相続人が残した遺産の合計になります。注意したい点としては、遺産は預貯金や不動産、有価証券等のプラスの財産だけではなく、借金等のマイナスの財産も含まれるということです

遺産の範囲については下記をご参照ください。

遺産総額を確認した結果、相続税の前に借金ばっかりだった!!もしくは借金の方が多い!!となる可能性があります。その際は、相続放棄という選択も視野に入れておきましょう。

相続放棄についてより詳しく確認したい方は下記をご参照ください。

2.法定相続人と相続人

遺産総額が確認できたら、今度は誰が相続するのかを確認する必要があります。

相続には「法定相続人」と「相続人」という言葉が出てきます。

法定相続人は財産を相続する権利を持っている人を言います。そのため、相続放棄をしていたとしても法定相続人であることは変わらないということになります。

一方、相続人は実際に財産を相続する人となります。基本的には法定相続人=相続人と覚えても問題ないでしょう。

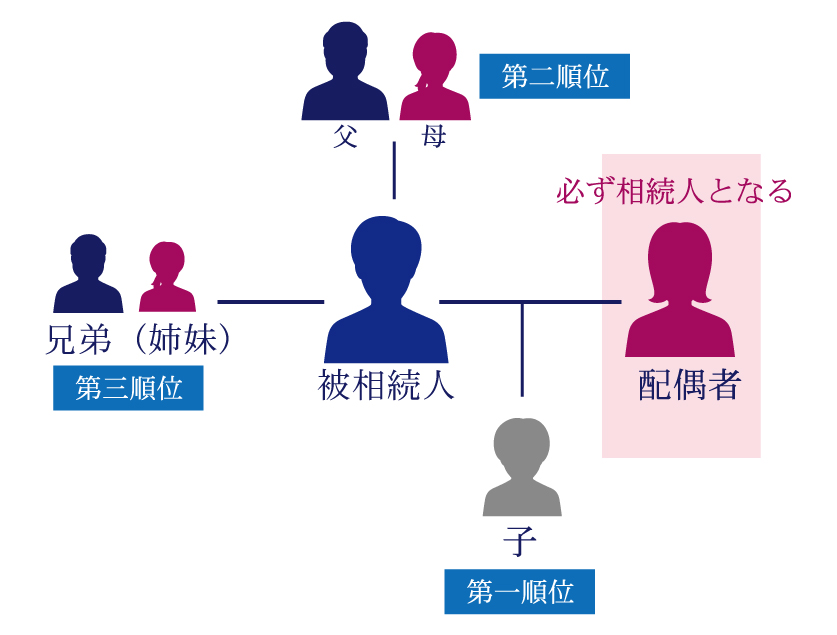

【相続人の順位】

被相続人に配偶者がいる場合、配偶者は必ず相続人となります。配偶者以外の相続人には順位があります。

相続人についてより詳しく確認したい方は下記をご参照ください。

3.相続税の計算方法

遺産総額と法定相続人を把握したら、相続税を計算してみましょう。

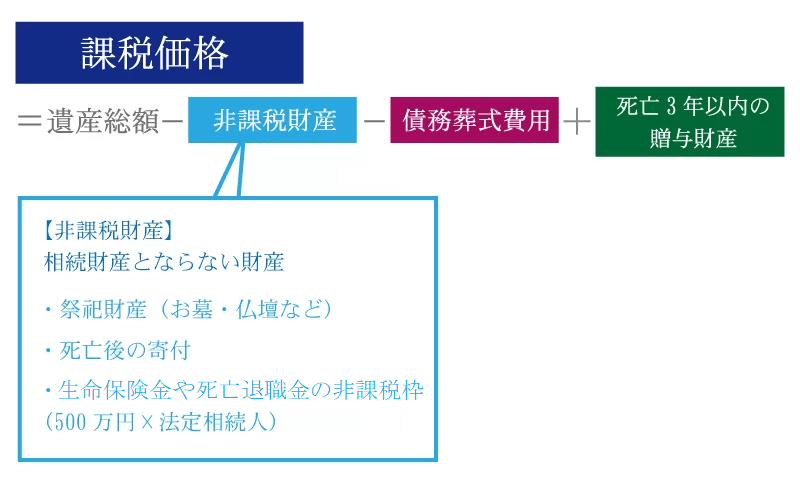

(1)各相続人の課税価格を計算する(上記図①②)

算出式は上記の通りです。それぞれの相続人の課税価格を算出し、それを合計したものが課税価格合計となります。

*死亡3年以内の贈与財産*

駆け込み贈与の防止対策と言われていますが、被相続人の亡くなる前3年以内の贈与は相続税の対象となります。そのため、過去3年以内に贈与があった場合はその贈与金額を加算しておく必要があります。

なお、上記の「3年以内」という期間は令和9年以降段階的に延長され、令和13年以降は「7年以内」となります。

(2)相続税総額を算出する

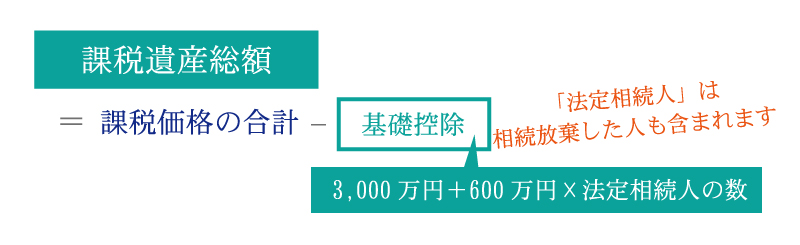

① 課税遺産総額の算出(上記図③)

相続税を計算するために、相続税の課税対象となる遺産総額を算出します。

② 相続税の総額を計算(上記図④⑤⑥)

課税遺産総額に法定相続分をかけて、法定相続分に応ずる取得金額を計算します。

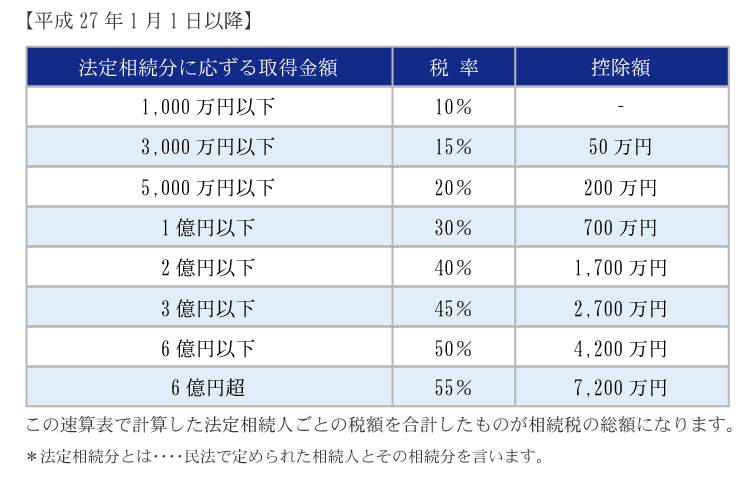

法定相続分に応ずる取得金額に税率をかけて、相続人ごとの相続税額を計算します。

相続税の税率と控除額は下記の表を参考にしてください。

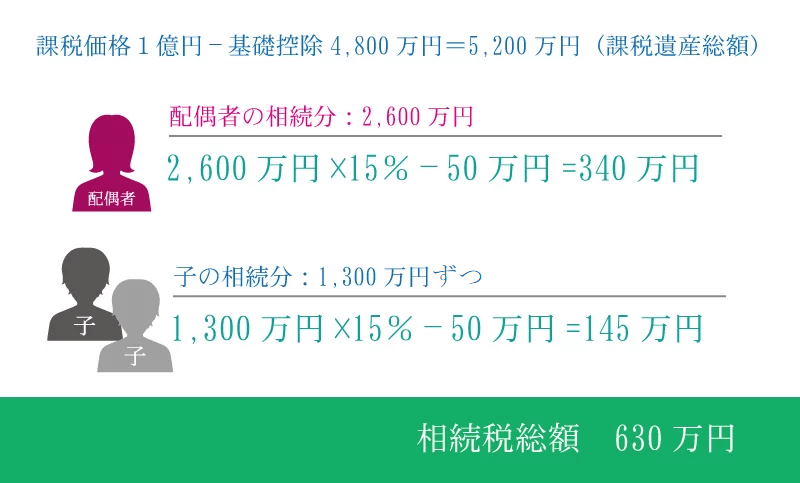

【例】

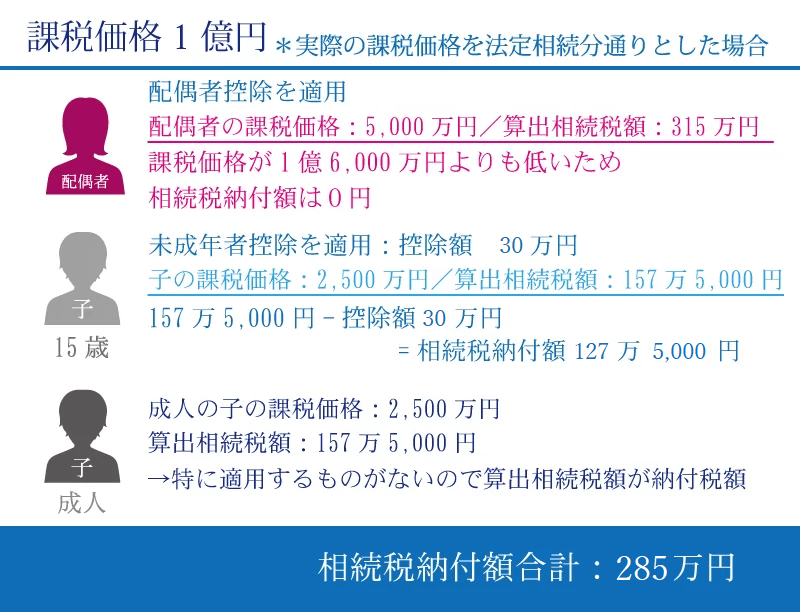

課税価格1億円で配偶者と子2名が相続人の場合で相続税の総額を計算してみましょう。

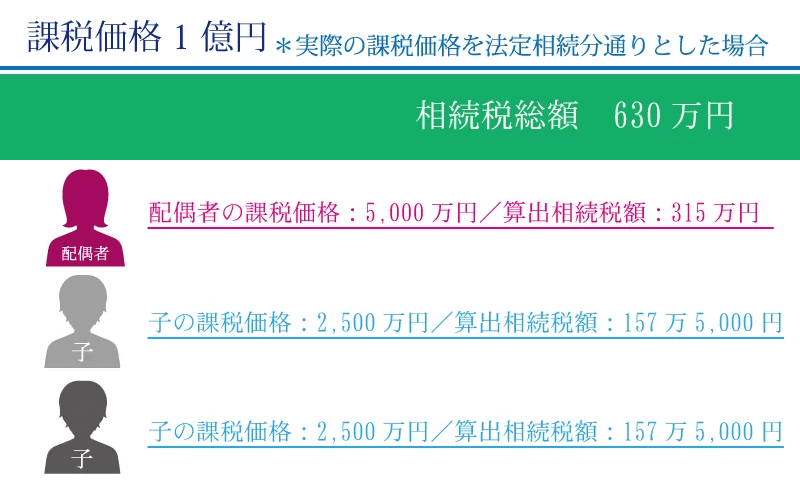

(3)それぞれの相続税を計算する(上記図⑦)

(2)で算出された相続税の総額を、実際に遺産を相続した割合に応じて相続人ごとに按分します。

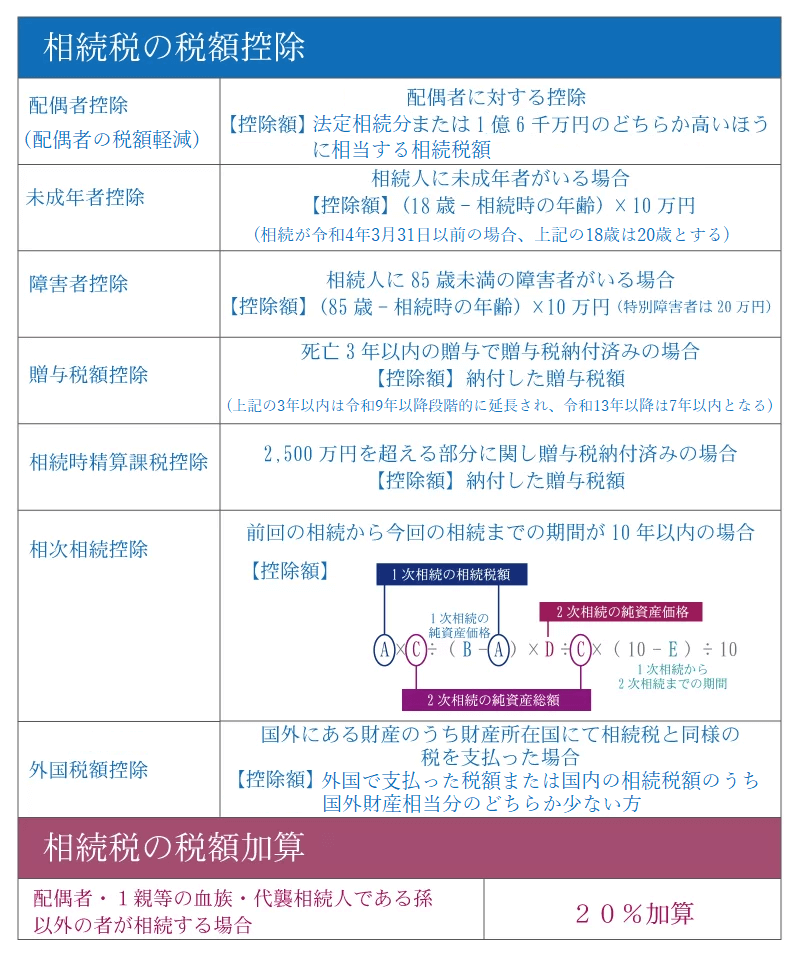

(4)納付額を計算する(上記図⑧)

(3)で算出された金額が相続人ごとの相続税額となりますが、その通りに納付するわけではありません。相続税には控除と加算があります。

該当する場合には算出された相続税に加算や控除を行い、納める税額が確定します。

先ほどの例で考えてみましょう。子の1人が15歳だったとします。適用される控除は配偶者控除と未成年者控除です。

このように、税額控除が適用されると相続税が大幅に下がります。見てもらうとわかるように、相続人に配偶者がいるかいないかが大きなポイントと言えます。

相続税の税額控除については下記に詳しく記載しています。相続税対策も一緒にまとめてありますので参考にしてみてください。

4.相続税を払う人?払わない人?

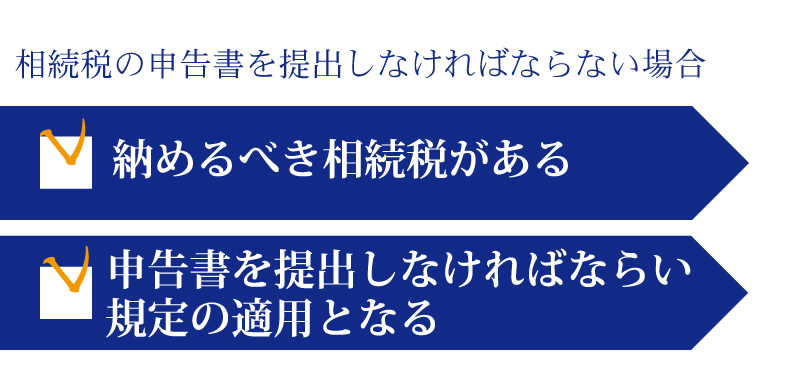

計算方法をお伝えしてきましたが相続税が発生しそうですか?相続税が発生した場合は相続税を納付する必要がありますので、相続税の申告が必要です。

相続税はゼロだったから相続税の申告も必要ないわと安心されている方は、ちょっと待ってください!

(4)の納付額の計算で、「配偶者控除」を適用した結果「相続税がゼロ」になった場合は、相続税の申告が必要です。

相続税の申告を行わないと控除が適用されなくなってしまいます。配偶者控除の適用がある方は必ず相続税の申告を行ってください。

まとめ

さて、今回は相続税の基礎となる相続税の計算について確認してみました。

相続税がゼロの場合は相続税を支払う必要はありません。しかし、相続税の申告はゼロだからしなくてよいとは限らないという点を覚えておいてください。

今回の記事と少し重なりますが、下記の記事にはざっくりと相続税を算出した内容が記載されていますので併せてご活用ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編