生前贈与とは?相続との違い・メリット・デメリット・注意点・非課税枠を解説

生前贈与が相続税の課税対策や、遺産分割対策になるということは、見聞きしたことのある方も多いでしょう。しかし、生前贈与には2種類の課税方法があり、しかも制度改正もおこなわれているので、慎重に検討してから実行しないと、課税上不利になったり、家族トラブルの原因となったりすることがあります。生前贈与には、メリットだけではなく、デメリットもあるのです。

本記事では、生前贈与とはそもそもどんな方法なのかにはじまり、相続と比較した際のシミュレーション、メリットとデメリット、生前贈与を実施する際の注意点や用意する書類、有利に生前贈与できる特例制度、さらには最新の税制改正情報まで、すべてを網羅して解説します。

生前贈与について詳しく知りたい方はぜひ最後まで目を通してください。

この記事の目次 [表示]

- 1 1.生前贈与とは

- 2 2.贈与税(暦年課税、相続時精算課税)と相続税の税率を比べる

- 3 3.贈与税と相続税の税率は単純には比較できない:シミュレーションで確認

- 4 4.生前贈与の7つのメリット

- 5 5.生前贈与で相続税の節税対策をするデメリットや注意点

- 6 6.生前贈与を検討したほうがいい、向いているケースとは

- 7 7.生前贈与を実施する際にやるべきことと、注意点

- 8 8.生前贈与で利用できる贈与税の特例

- 9 9.贈与税改正による生前贈与の変更内容とは

- 10 10.まとめ:生前贈与を含む相続税対策は専門家へ相談を

1.生前贈与とは

「生前贈与」とは、自分が生きているうちに、贈与によって財産を特定の人に無償で譲り渡すことです。

「贈与」とは、法律的には、当事者の一方が「ある財産を無償で相手方にあげます」と示して、相手方が「もらいます」と受諾することで生じる契約のことです。

贈与がなされたとき、財産をあげた人のことを「贈与者」、もらった人のことを「受贈者」といいますが、贈与契約は、贈与者と受贈者が生きていなければできないので、当然、生前におこなわれるものです。その意味ではあえて「生前」贈与といわなくても、贈与=生前贈与であることは明らかです。

しかし、相続や遺贈(遺言で指定する財産承継)などの「自分の死後におこなわれる財産承継」と対比して、「生前におこなう」ということを特に強調したい場合に、あえて「生前贈与」という言葉が用いられることがあります。通常は、生前贈与=贈与を意味すると考えていいでしょう。

なお、民法では、贈与者が死亡することによって効力を生じる「死因贈与」の規定がありますが、死因贈与については、民法の遺贈の効力に関する規定が準用されます。

贈与が実行されると、贈与された財産の金額などに応じて、受贈者(財産をもらった人)に対して贈与税が課税されます。贈与者(財産をあげた人)には課税されません。

贈与税の課税方法には、「暦年課税」と、「相続時精算課税」の2種類が定められています。

以下、「暦年課税」と「相続時精算課税」の概略を解説します。

1-1.暦年課税とは

暦年課税とは、1月1日~12月31日の1年間に、受贈者が受けた贈与額(受贈額)に対して課税する制度です。課税対象となる贈与がある場合は、贈与を受けた翌年の2月1日から3月15日の間に申告と納税をする必要があります。

贈与税の原則的な課税方法は暦年課税です。相続時精算課税の選択届出書を提出していなければ、暦年課税が適用されます。

暦年課税のポイントは以下の3点です。

1-1-1.暦年課税には年間110万円の基礎控除(非課税枠)がある

暦年課税には、1年間で110万円の基礎控除があります。

具体的には、贈与税は、1年間に受けた贈与額の合計から110万円を差し引いた残りの金額に対して課税されます。

例えば、年間200万円の贈与があった場合、200万円から110万円を控除した90万円が課税対象になります。贈与額の合計が、年間110万円以下であれば贈与税はかかりません。その場合、贈与税の申告の必要もありません。この110万円は、贈与税の「非課税枠」といえます。

1-1-2.課税の計算は「受贈者ごと」でおこなわれる

暦年課税は受贈者ごとに計算されます。

例えば、長男が、1年間のうちに、父と母からそれぞれ100万円ずつ、計200万円の贈与を受けていた場合、200万円から基礎控除額を控除した90万円に対して、贈与税が課税されます。

一方、父が、1年間のうちに、長男と次男に100万円ずつ贈与をした場合、贈与額の合計は200万円ですが、長男と次男が受贈したのは、それぞれ100万円ずつです。それぞれ基礎控除額以下なので、贈与税は課税されません。

(参考)暦年贈与とは?改正点と相続税を減らすためのポイントを解説

1-1-3.相続発生前3年以内(※)におこなわれた一定の贈与は、相続財産に戻される

暦年課税で贈与がおこなわれると、その贈与をした人が死亡して相続が発生した場合、その死亡(相続発生)からさかのぼって3年以内(※)までの間に贈与を受けた人が、相続や遺贈で遺産を取得した場合は、贈与された財産の価額を相続財産の価額に持ち戻し、相続税の計算対象としなければなりません。これを「生前贈与加算」といいます。

生前贈与加算については、後で詳しく説明します。

(※令和9年以後に発生した相続から、段階的に「7年以内」まで延長されます。これも、本記事の最後で詳しく説明します。)

1-2.相続時精算課税とは

相続時精算課税とは、特定の贈与者からの2,500万円までの贈与財産については、贈与時には課税されず、将来、その贈与者に相続が発生した時点で、贈与財産を相続財産に組み入れて相続税を計算することを選択できる制度です。

相続時精算課税の制度はやや複雑ですが、要点は下記のとおりです。

1-2-1.相続時精算課税を選択するには届出が必要。一度選択すると暦年課税には戻せない

相続時精算課税を選択しようとする受贈者は、贈与を受けた年の翌年の2月1日から3月15日までの間(贈与税の申告書の提出期間)に税務署に「相続時精算課税選択届出書」を提出します。

一度、相続時精算課税を選択すると、その贈与者からの贈与については、以後、暦年課税に戻すことはできないので、慎重に考える必要があります。

1-2-2.相続時精算課税は、利用できる贈与者・受贈者が決まっている

相続時精算課税を利用できるのは、原則として60歳以上の直系尊属(父母、祖父母など)から、18歳以上の直系卑属(子や孫など)に対しておこなわれる贈与の場合です(年齢は贈与があった年の1月1日時点で判定します)。

例えば、夫婦間での贈与や兄弟姉妹間での贈与、あるいは、18歳未満の子や孫への贈与の際には利用できません。

1-2-3.相続時精算課税は「贈与者ごと」に選択できる

相続時精算課税は、「贈与者ごと」に選択できます。

例えば、子が、父と母とから贈与を受けた場合、父と母の両方に相続時精算課税を選択することもできます。また、父からの贈与には相続時精算課税を選択して、母からの贈与は暦年課税とすることも可能です。

1-2-4.2,500万円まで特別控除(非課税枠)がある

相続時精算課税を選択した場合、その贈与者からの贈与には、2,500万円までの「特別控除」が利用できます。2,500万円以下の贈与額は、贈与税が課税されない“非課税枠”です。

この特別控除2,500万円の非課税枠は1年間で使い切る必要はなく、枠の残額を翌年以降に繰り越すことができ、複数年にわたって利用できます。例えば、相続時精算課税を選択して毎年500万円の贈与を5年間受けた場合、いずれの年も贈与税は非課税になるということです。

また、その贈与者から2,500万円を超えた贈与を受けた場合、超えた部分に一律20%の贈与税が課税されます。

例えば、3,000万円の贈与を受けた場合、2,500万円に対する贈与税は非課税で、残りの500万円に対して20%の贈与税が課税されるということです(110万円の基礎控除については後述)。

1-2-5.贈与財産は、その贈与者が死亡したときに相続財産に加えられる

相続時精算課税を選択して贈与を受けた財産の価額は、その贈与者が死亡したときに、贈与者の相続財産の価額に加えられて、相続税計算の対象とされます。

つまり、相続時精算課税とは、贈与財産について、課税の計算時期を、贈与時点から相続時点まで引き延ばす、「課税の繰り延べ」の制度ということもできます。

また、相続時の課税計算の際には、対象となる財産は「贈与時点の価額」で評価される点もポイントです。

1-2-6.令和6年からの贈与では、相続時精算課税にも110万円の基礎控除が導入

相続時精算課税は、これまで暦年課税のような基礎控除はありませんでしたが、令和5年税制改正により、相続時精算課税にも受贈者1人につき年間110万円の基礎控除が導入されました。これは、令和6年1月1日以後の贈与について適用されています。

同日以後に贈与された財産は、贈与者が死亡したときに、基礎控除後の金額が贈与者の相続財産の価額に加えられて、相続税計算の対象となります。

(参考)生前贈与の非課税枠は年間110万円以内!注意点や節税対策を解説

(参考)暦年課税とは?相続時精算課税制度との違い・ポイントや注意点も解説

(参考)暦年贈与とは?改正点と相続税を減らすためのポイントを解説

(参考)【相続時精算課税制度とは】メリット&デメリット、手続きまで解説

2.贈与税(暦年課税、相続時精算課税)と相続税の税率を比べる

生前贈与にかかる贈与税は、暦年課税か相続時精算課税かによって異なります。また、暦年贈与には2種類の税率が設けられています。

さらに、相続にかかる相続税も、それらとは税率構造が異なります。まず、それぞれの税率を、税額の計算に用いられている税率表(速算表)などで確認しましょう。

2-1.贈与税(暦年課税)の税率には2種類がある

贈与税(暦年課税)の税率には、「一般税率」と「特例税率」の2種類が設けられています。特例税率は、対象者が一定の両親などから子などへの贈与に限定されるもので、一般税率より、税率が緩和されています。

| 一般税率 | 特例贈与財産以外の贈与の場合。 |

|---|---|

| 特例税率 | 18歳以上(贈与があった年の1月1日現在)の人が両親や祖父母などの直系尊属から受けた贈与の場合。この場合の財産を「特例贈与財産」といいます。 |

▼贈与税(暦年課税)の税率(一般税率)

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

▼贈与税(暦年課税)の税率(特例税率)

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

2-2.贈与税(相続時精算課税)の税率

相続時精算課税を選択した場合は、年間110万円の基礎控除額(令和6年1月1日以後の贈与に適用)と、2,500万円までの特別控除の金額までの贈与は、贈与時には課税されません。基礎控除と特別控除の金額を超える贈与財産は、一律20%の税率で課税されます。

| 基礎控除+特別控除の金額まで | 贈与税は非課税 |

|---|---|

| 基礎控除+特別控除の金額を超える | 20% |

2-3.相続税の税率

相続税の税率は、下記の速算表によって求めることができます。

なお、下記表に記載されているとおり、相続税の税率が適用される対象となる金額は、「法定相続分に応ずる取得金額」です。

「法定相続分に応ずる取得金額」とは、遺産総額から相続税の基礎控除を差し引いた「相続税の課税対象額」を、法定相続人の法定相続割合で分割したと仮定した場合の、各法定相続人が取得する金額のことです。

「遺産の総額」に対して表の税率が適用されるわけではない点に、注意してください。

▼相続税の速算表(税率表)

| 法定相続分に応ずる 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ― |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

出典:国税庁「No.4155 相続税の税率」

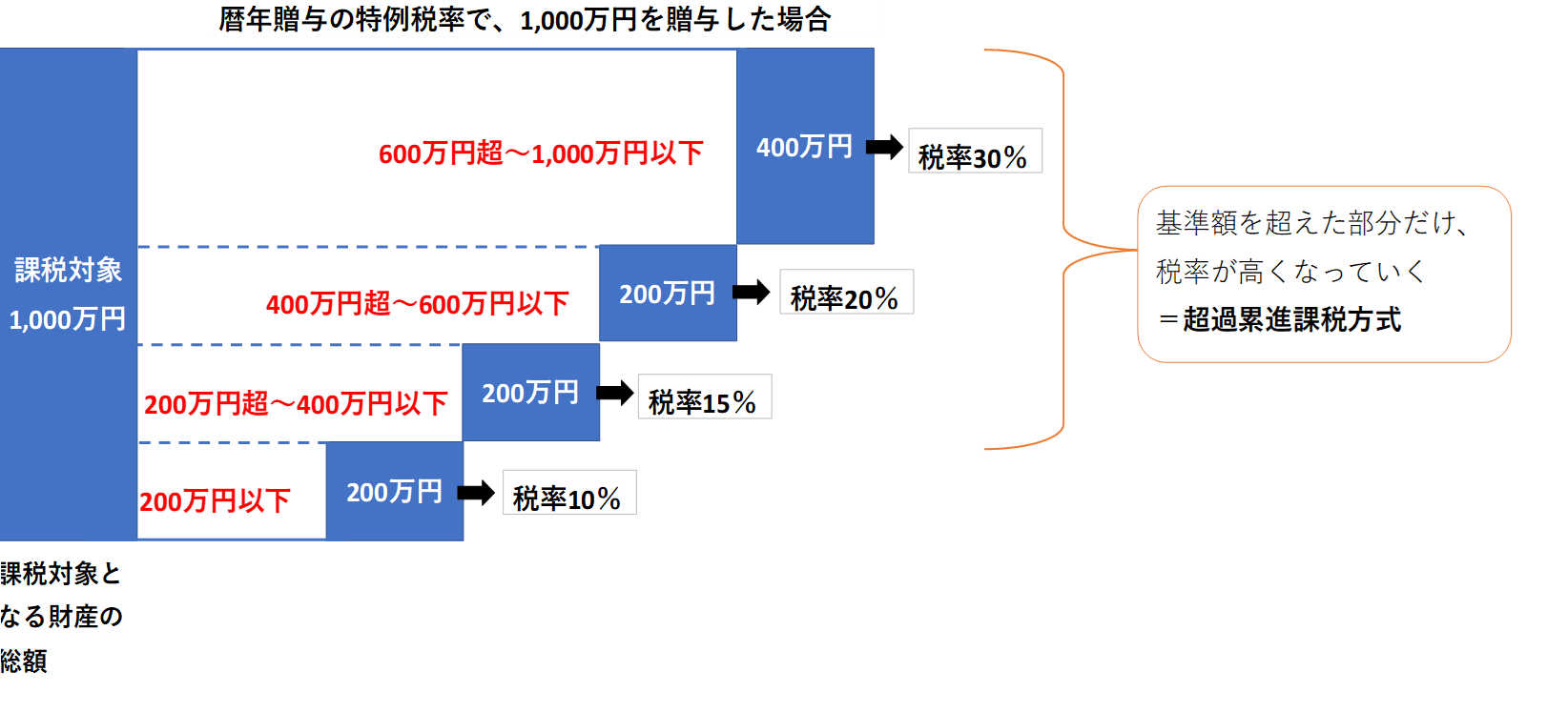

2-4.贈与税も相続税も、一定金額を「超えた部分」の金額だけ税率が高くなる「超過累進税率」

贈与税(暦年課税)、相続税いずれの速算表でも、対象となる金額が多くなると段階的に税率が高くなっています。このような税率を累進税率と呼びます。ただし、贈与税、相続税の累進税率は、対象となる財産金額が一定金額を超えたら、その“超えた部分(超過部分)”の税率だけが上がる仕組みとなっています。これを「超過累進税率」と呼びます。

▼超過累進課税方式とは

ただし、実際の税額の計算では、超過部分の税額をそれぞれ計算するのは手間がかかるので、速算表では、「控除額」という金額を控除することによって、同じ計算結果を簡単に求められるようになっているのです。

(参考)親子間の贈与も贈与税がかかる?かからないケースや非課税になる方法を解説

(参考)相続税の税率(割合)は10~55%【最新の税率表付】税額の計算方法も解説

3.贈与税と相続税の税率は単純には比較できない:シミュレーションで確認

速算表からわかるとおり、課税価格ベースでみると贈与税は相続税より税率が高くなっています(最高税率は同じ)。

しかし、だからといって、「生前贈与で財産を渡すほうが、相続で渡すより損だ」とはいえません。そのような誤解をしている人も多いのですが、そう単純な話ではないのです。

それは主に、以下の3つの理由によります。

- 贈与税の暦年贈与には(令和6年以後は相続時精算課税にも)基礎控除がある

- 相続は1回限りのものであるのに対して、贈与税の基礎控除は、何人に対してでも、何回でも適用できる

- 相続税・贈与税は超過累進税率であるため、高い税率が課される高額部分の相続財産を、低い税率の生前贈与の低額部分で減らすことによる、税率の差がある

簡単な数値例でシミュレーションして確認しましょう。

3-1.ケース1:生前贈与をしない場合

まず、生前贈与をしない場合の相続税を確認します。

相続財産:現金1億2,000万円

法定相続人:子3人

実際の相続分は、法定相続分どおりに分割(各人1/3ずつ)。

相続税の特例などは考慮しない。

相続税の基礎控除額:3,000万円+(600万円×3人)=4,800万円

相続税の課税対象額:1億2,000万円-4,800万円=7,200万円

各人の法定相続分に応ずる取得金額:7,200万円÷3=2,400万円ずつ

各人の仮の相続税額:2,400万円×15%-50万円=310万円(→速算表の税率、控除額を適用)

相続税の総額:310万円×3=930万円

各人の実際の納税額:930万円×1/3=310万円ずつ

相続税額の合計:310万円×3=930万円

この場合、子3人に課される相続税の合計は930万円です。

3-2.ケース2:生前贈与をして損をする場合

次に、子3人に1,000万円ずつ(計3,000万円)を生前贈与していた場合をシミュレーションしてみます。子はいずれも成人で、暦年課税の特例税率の対象とします。また、本贈与については、生前贈与加算の対象となる期間を徒過し、生前贈与加算はないものとします。

【贈与税の計算】

贈与税の基礎控除額:110万円

贈与税の課税対象額:1,000万円-110万円=890万円

各人の贈与税額(特例税率):890万円×30%-90万円=177万円

贈与税の合計額:177万円×3=531万円

【相続税の計算】

相続財産:1億2,000万円-3,000万円=9,000万円(生前贈与により、相続財産が減少)

相続税の基礎控除額:3,000万円+(600万円×3人)=4,800万円

相続税の課税対象額:9,000万円-4,800万円=4,200万円

各人の法定相続分に応ずる取得金額:4,200万円÷3=1,400万円ずつ

各人の仮の相続税額:1,400万円×15%-50万円=160万円

相続税の総額:160万円×3=480万円

各人の実際の納税額:480万円×1/3=160万円ずつ

相続税額の合計:160万円×3=480万円

【贈与税と相続税の課税総額】

贈与税531万円+相続税480万円=合計税額1,011万円

生前贈与をしたケース2のほうが、生前贈与をしないケース1より、相続税と贈与税を合わせて税負担額は高くなり、損をしてしまっています。

これは、多額の生前贈与を一度におこなったため、贈与税率が高くなること、贈与税の非課税枠(基礎控除)をわずかしか利用できないことによるためです。

3-3.ケース3:生前贈与(暦年贈与)をして得をする場合①

子3人に毎年100万円を10年間贈与した場合を考えてみましょう。贈与金額の合計は、ケース2と同じ1,000万円ずつ(計3,000万円)です。

贈与額の100万円は贈与税の基礎控除以下なので、毎年の贈与税額は0円で、10年間合計でも「0円」です。

一方、相続財産は上のケース2と同じく9,000万円になり、相続税額の合計もケース2と同じ「480万円」です。

贈与税0円+相続税480万円=合計税額480万円

先の、ケース1の相続税額930万円と比べて、450万円も税額が減少しており、大きな課税圧縮効果が得られます。

3-4.ケース4:生前贈与(暦年贈与)をして得をする場合②

「1年間110万円以下の贈与をすれば贈与税は非課税」ということは多くの方がご存じです。そこで、常に110万円以下の金額を贈与することがベストだと思われている方もいるのですが、それは誤解です。

贈与額は、必ずしも110万円以下にしなければならないわけではなく、110万円を超えて、贈与税を支払ってでも多めの金額を贈与したほうが有利になる場合もあるのです。そのケースを確認します。

上と同じ設例で、子3人に毎年250万円を10年間贈与した場合を見てみましょう。

10年間で贈与する金額は、1人2,500万円ずつ(計7,500万円)になります。

【贈与税の計算】

贈与税の基礎控除額:110万円

贈与税の課税対象額:250万円-110万円=140万円

各人の贈与税額(特例税率。10年分):140万円×10%×10年=140万円

贈与税の合計額:140万円×3=420万円

【相続税の計算】

相続財産:1億2,000万円-7,500万円=4,500万円

相続税の基礎控除額:3,000万円+(600万円×3人)=4,800万円

相続税の課税対象額:4,500万円-4,800万円=-300万円 → 0円

相続税額:0円

【贈与税と相続税の課税総額】

贈与税420万円+相続税0円=合計税額420万円

ケース2の480万円よりも、さらに課税総額が少なくなっています。

ここからわかるように、生前贈与には「基礎控除を何回も使える」というメリットがあるため、贈与税と相続税は、単純に税率を比較して、どちらが損か得かを判断することはできないのです。

(参考)相続税計算シミュレーション

4.生前贈与の7つのメリット

相続や遺贈によって財産を渡すことと比較して、生前贈与にはどんなメリットがあるのでしょうか。ここでは、代表的な7点のメリットを紹介します。

4-1.メリット1:贈与税の基礎控除を用いながら相続財産を減らすことで節税が可能

贈与税の非課税枠である基礎控除は1年間110万円と、大きな金額ではありませんが、複数の相手に贈与したり、複数年にわたって利用したりすれば、大きな節税効果が得られます。

また、生前贈与をすれば、その分、相続財産を減らせます。

相続税は超過累進税率のため、高額になればなるほど、その部分には高い税率が課されます。

生前贈与により、相続財産を減らすことは、相続税において高い税率を課せられる部分の財産を減らすことになるので、節税効果が期待できるのです。

4-2.メリット2:収益を生む財産を贈与すれば金融資産の増加を防げる

賃貸不動産のように、将来にわたって収益を生む財産を所有している場合、相続までそれを保有し続ければ、その財産からの収益により、金融資産が増え続けます。その分、相続税は高くなります。

一方、収益を生む財産を早期に贈与すれば、その後の収益は受贈者のものとなり、贈与者の相続とは切り離すことができます。収益を貯めておいて、金融資産として相続させるよりも、課税上、有利になる可能性があります(受贈者は所得税の申告が必要になる場合があります)。

4-3.メリット3:課税対象となる財産の価額を、贈与時点で固定できる

例えば、生前贈与で課税評価額1,000万円の上場株式を贈与したとします。その際には、1,000万円が課税対象となり、贈与税が課税されます。

一方、その上場株式を贈与せずに、相続時まで保有して大きく値上がり(例えば、1億円になる)したとすると、課税対象額の増加により課税額が大きく増加する恐れがあります。

このように、値上がりの可能性が大きい財産があるなら、生前贈与によって課税対象の価格を固定できることは課税上のメリットになりえます。

4-4.メリット4:自分の思い通りの相手に、必要なタイミングで財産を渡すことができる

相続においては、被相続人の財産を取得できるのは法定相続人に限られます。遺言を書いておけば、法定相続人以外にも財産を渡す(遺贈する)ことはできます。なお、法定相続人が最低限の財産を取得する権利である遺留分を侵害することはできません。

また、遺言の書式に不備があったり、あるいは相続人間でトラブルが発生したりして、遺言どおりに遺産が分割されない恐れもあります。自分の死後のことなので、当然ながら、自分ではコントロールできない事態が生じる不確定要素が残ります。

一方、生前贈与なら、そういう不確定要素はほぼありません。

また、生前贈与では、例えば、孫が大学に進学するときに資金を贈与するなど、必要とされるタイミングで財産を渡すことができます。

4-5.メリット5:相続トラブル防止に利用できる

家族だからといって、関係性が良好だとは限りません。推定相続人(自分の死後、法定相続人になる見込みの人)間の関係性が険悪なこともあるでしょう。

また、離婚した妻との間に子がいる、再婚した妻の連れ子がいる、場合によっては、婚外子がいるなど、家族関係に複雑な事情がある場合もあります。

ご家庭には様々な事情があるものですが、その事情が、遺産分割争いを引き起こすこともあります。そのようなトラブルが予見される場合は、生前贈与をしておくことで、相続トラブルを防止できる場合があります。

(参考)相続でもめる家族の特徴3つ!原因や予防対策・対処法を詳しく解説

4-6.メリット6:特例措置により、贈与税が一定額まで非課税にできる場合がある

贈与税には、政策的な意図による各種特例制度が設けられています。

例えば、住宅取得等資金贈与、教育資金の一括贈与、結婚・子育て資金の一括贈与、贈与税の配偶者控除の特例などです。これらの特例措置を利用できれば、まとまった金額を非課税で生前贈与することが可能になります。

なお、特例措置の概要は、本記事の後半でまとめて説明します。

(参考)【生前贈与で相続税を減らそう】やり方や注意点を税理士が解説

4-7.メリット7:高齢者の認知症対策として利用できる場合がある

例えば、自宅以外にアパートなどの収益不動産を所有している人が、「高齢になって身体が弱ったらアパートを売って、その資金で介護付きの高齢者住宅に入居しよう」と考えていたとします。

しかし、もしその人が認知症になってしまったとしたら、自分でアパートを売ることはできなくなります。また、その場合に、家族が勝手に処分することもできません。

そこで、子にアパートを生前贈与しておき、その代わりに「自分が認知症になったら、介護付きの高齢者住宅の入居資金を負担してほしい」と条件を付けておく方法があります。このように、一定の負担を約束して贈与する方法を「負担付贈与」といいます。

5.生前贈与で相続税の節税対策をするデメリットや注意点

生前贈与には、デメリットや注意点もあります。ここでは、代表的な7つのデメリットを紹介します。

5-1.デメリット1:贈与であることが、税務署から否認される場合がある

財産を渡したことについて、本人たちが贈与であると思っていても、税務調査において実態が異なると判断されるケースがあります。

例えば、実質的には財産が渡されていない「名義預金」であると判断されたり、複数年にわたる贈与が「定期贈与」だと判断されたりするケースです。

すると、贈与したと思っていた財産が相続財産とされたり、複数年にわたる贈与をまとめて贈与したものとして課税されたりするなど、贈与の節税効果がなくなってしまうこともあります。

そういった事態を防ぐ注意点は、後で詳しく説明します。

5-2.デメリット2:贈与財産が相続財産に持ち戻される(生前贈与加算)場合がある

暦年課税の項目で説明したように、贈与をした人の相続が発生した場合、そのときからさかのぼって3年以内(※)までの間に贈与を受けた人が、相続や遺贈で遺産を取得した場合は、贈与された財産の価額を相続財産の価額に持ち戻して、相続税の計算対象とする「生前贈与加算」がおこなわれます。

(※令和9年以後に発生した相続から、段階的に「7年以内」まで延長されます)。

例えば、ある時点で、Aさんが父から100万円の贈与を受けていて、その時点では贈与税が非課税だったとします。

2年後に父が死亡して相続が発生すると、その100万円は、相続税の計算上、相続財産の価額に加えられることになります。父の遺産が5,000万円だとしたら、Aさんが生前贈与された100万円を加えた「5,100万円」が相続税の課税対象の財産となります。

「生前贈与を受けて贈与税が非課税でよかった」と思っていた財産について、結局、その贈与は「なかったこと」にされてしまい、相続税の課税対象とされることになるのです。

また、もし基礎控除額の110万円を超える金額の贈与で贈与税を納税していた場合、その贈与が生前贈与加算の対象となったときには、納税した贈与税額分の金額を相続税から控除することができます。

5-2-1.生前贈与加算の対象となる人

生前贈与加算の対象となるのは、相続や遺贈(遺言による指定)によって遺産を取得した人のみです。

例えば、被相続人(死亡した人)の「子の配偶者」や「孫」は法定相続人にはならないため、遺言で指定しなければ遺産は取得できません(※)。そのため、これらの人は、相続発生前3年以内に贈与を受けていたとしても、生前贈与加算の対象にはなりません。

ただし、これらの人が遺贈により遺産を受け取った場合には、生前贈与加算の対象となります。

(※相続開始時点で、孫の親(被相続人の子)が死亡等をしていることによって、孫が代襲相続者となる場合は除く)

5-3.デメリット3:相続時精算課税は課税の繰り延べなので、課税上の有利・不利が生じるリスクがある

相続時精算課税の特別控除枠を利用しておこなわれた累計2,500万円以内の贈与は、贈与時点では非課税ですが、贈与者が死亡すれば、その相続財産に組み戻されます。

このことは、相続時精算課税の特別控除が、本質的には「非課税」措置ではなく、贈与税から相続税への「課税の繰り延べ」措置に過ぎないことを意味します。「2,500万円の贈与税が非課税で得する」というわけではありません。

また、その組み戻しの際に、贈与された財産が「贈与時点の価額」で評価される点にも留意する必要があります。

そのために、評価額が大きく変動する財産を贈与すると、将来の相続時点で不利になるか有利になるかわからない、不確定のリスク(振れ幅)が生じるのです。

例えば、贈与時点で、2,000万円の評価額だった不動産を相続時精算課税によって贈与し、相続時点でその不動産が1,000万円の評価額に値下がりしていたとします。

その場合でも、相続税の計算上は、2,000万円の相続財産と評価されて課税対象になるのです。これは、相続時精算課税で生前贈与をせずに、普通に相続財産としたほうがよかった、という結果になるかもしれません。

逆に、その不動産が相続時点で、3,000万円に値上がりをしていても、やはり2,000万円で評価されます。これは相続時精算課税で贈与してよかったという結果になるでしょう。

評価額が大きく変動する可能性がある財産について相続時精算課税での贈与を検討する際は、この点をしっかり認識しておく必要があります。

なお、もともと相続税の課税対象とならない場合には、一括で高額な贈与を行っても贈与税が課税されず、相続開始時に相続財産に加算したとしても相続税は発生しないため、この点、利用価値は高いといえます。

5-4.デメリット4:遺留分トラブルの原因となる場合がある

配偶者、子(または代襲相続人)、直系尊属(父母、祖父母など)が相続人になる場合には、遺産のうちの一定割合を取得できる「権利」が定められています。この権利を「遺留分」といいます。(兄弟姉妹が相続人の場合には、遺留分はありません。)

遺留分の割合は民法で定められており、例えば、配偶者と子1名が相続人の場合は、それぞれの遺留分は、遺産全体の1/4ずつです。

遺留分権利者の相続人が、遺留分より少ない遺産しかもらえなかった場合、その人は、遺産を多く受け取った人に対して、遺留分に足りない金額の支払いを請求することができます。これを「遺留分侵害額請求」といいます。

遺留分侵害額請求がおこなわれるのは、特定の人だけに多額の遺産を承継させるような遺言が残されている場合が多いのですが、実は、生前贈与も遺留分の対象になるのです。

例えば、母の相続財産が1億円で、長女、次女の2名が相続人だとします。長女、次女の遺留分は、それぞれ相続財産の1/4となる2,500万円ずつです。

母が生前に、長女に8,000万円を贈与したとします。そして、母の死亡後、長女と次女が2,000万円の遺産を1,000万円ずつ相続したとします。この場合、次女が受け取った1,000万円は、長女への生前贈与を加算した1億円に基づき計算した遺留分2,500万円よりも1,500万円少ないので、次女は長女に対して、1,500万円の支払いを請求することができます。長女が支払わなければ、訴訟になるかもしれません。

このように、不用意な生前贈与は、遺族の間でのトラブルの要因ともなるのです。

(参考)遺留分侵害額請求とは?手続き・時効・費用をわかりやすく解説

(参考)【円滑に相続】兄弟で土地を相続・分割する方法と生前対策を解説

5-4-1.遺留分侵害額請求の対象となる生前贈与

なお、生前贈与のすべてが遺留分侵害額請求の対象となるわけではなく、対象となるのは、下記の贈与です。

- 相続開始前1年間におこなわれた生前贈与

- 遺留分権利者の権利を害すると知っておこなわれた相続開始1年以上前の生前贈与

- 法定相続人に対しておこなわれた相続開始前10年以内の生前贈与

5-5.デメリット5:不動産の贈与では、不動産取得税等が高くなる場合がある

不動産の所有権が移転した場合、取得者には不動産取得税と登録免許税が課税されます。

生前贈与の場合と、相続の場合とで、不動産取得税と登録免許税の税額は、下記の表のような違いがあります。

ここからわかるように、相続よりも生前贈与による不動産移転のほうが、不動産取得税と登録免許税の負担は重くなります。

| 不動産取得税 | 登録免許税 | |||

|---|---|---|---|---|

| 生前贈与 | 相続 | 生前贈与 | 相続 | |

| 土地 | 3%(注) | 非課税 | 2% | 0.4% |

| 建物 | 住宅用:3%(注) 非住宅用:4% | 非課税 | 2% | 0.4% |

(注)令和9年3月31日まで

なお、不動産取得税と登録免許税には、様々な特例(軽減措置)が設けられており、改正も適時おこなわれるので、不動産の生前贈与を検討する際には、最新情報を税理士などに確認したほうがいいでしょう。

5-6.デメリット6:小規模宅地等の特例が適用できなくなる

被相続人が生前に居住していた自宅など、一定要件にあてはまる土地について、一定面積までの評価額を最大で80%減額できるのが、相続税の「小規模宅地等の特例」です。

一般的に、自宅不動産は主要な相続財産となるので、同制度が適用できれば、大きな課税圧縮効果があります。

しかし、小規模宅地等の特例は、被相続人が死亡した時点でその土地を所有していた場合に限り適用することができる制度であるため、生前贈与した土地については、適用できません。この点は十分に留意しましょう。

なお、小規模宅地等の特例については下記の記事も参照してください。

(参考)小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよう

5-7.デメリット7:一度実行した生前贈与は元に戻せない

「長生きのリスク」ということがいわれることがあります。いまや100歳まで生きることもめずらしくはなく、場合によっては、それ以上の長寿となることもあるでしょう。また、老後に難病となったり、重い要介護状態が長く続いたりして、老後資金が思った以上にかかる可能性は誰にでもあります。

自分に資金が必要になったとき、子や孫との関係が悪化してしまっていて、子や孫が資金的な援助も介護の協力もしてくれない、というリスクは考えておくべきでしょう。

贈与は、贈与者と受贈者の関係性が良好な状況のときにおこなわれますが、その良好な関係性が、互いの生活状況が変化した後も、ずっと続くとは限らないのです。「こんなことなら贈与などするんじゃなかった」と思っても、後の祭りです。

一度、生前贈与してしまった財産は、取り戻すことができません。本当に、贈与をしてしまっても自分の暮らしが困ることにならないかよく考えてから贈与を実行しましょう。(「マンションを贈与する代わりに生活の面倒をみてもらう」など、贈与に条件を付けることも可能です。)

6.生前贈与を検討したほうがいい、向いているケースとは

次に、相続で遺産を承継させるよりも、生前贈与を検討したほうがいい、向いているケースをご紹介します。

6-1.暦年課税の基礎控除のメリットを大きく活かせる人

暦年課税の基礎控除は、受贈者1人について年間110万円と、さほど大きな金額ではありません。しかし、それを20年間繰り返せば、2,200万円になります。時間をかければ大きな効果が得られるということです。

また、受贈者となる子や孫などが多い場合も効果を大きくできます。例えば、子、孫が計10人いて、その全員に贈与をするとしたら、1年で1,100万円の非課税枠が利用できます。これを10年間繰り返せば、1億1,000万円の非課税枠という、かなりの大きな金額になります。

つまり、下記のような人ほど、生前贈与を利用すると効果が大きくなるということです。

- 年齢が若く、長期間の生前贈与が可能な人

- 子や孫など、贈与をする相手が多い人

6-2.賃貸不動産など、収益を生む財産、あるいは値上がりする財産を贈与する場合

家賃が得られる賃貸不動産、配当金が得られる上場株式などを所有している人は、そこから得られる収益を散財して使い切ってしまわなければ、財産が蓄積されて増えていきます。増えた財産を相続時まで残していれば、すなわち相続税の課税対象となります。

収益を生むタイプの財産を生前贈与しておくと、以後、その財産から得られた収益は、贈与者のものではなく、受贈者のものとなります。

つまり、その財産の価額分の相続財産が減ることに加えて、相続までにその財産から得られるはずの収益分についても、相続財産を減らすことにつながるため、相続財産の圧縮効果が大きいのです。

また、確実に値上がりする財産は、贈与時点で課税対象価格が固定できるため、相続まで被相続人が保有しているよりも、早めに生前贈与したほうが有利になる可能性があります。

6-3.贈与者がオーナー経営者で、事業承継が関連する場合

企業のオーナー経営者の場合、相続と事業承継とは密接に関連します。

例えば、子が3人いて、そのうちの1人を後継経営者と定めたのであれば、後継経営者となる子に自社の株式を集中して承継させるほうが、経営権が分散しないため、経営の安定化につながります。逆に、生前贈与などの対策をしないまま相続になってしまい、仮に法定相続分で自社株式が相続されると、経営権が分散し、経営の不安定化をもたらします。

また、会社経営に関与しない、後継者以外の子から見ても、自社株式は、相続財産として相続税の課税対象になるのに、上場株式のように簡単には現金化ができないため、「ありがた迷惑」な財産と感じられる場合が多いものです。

いずれにしても、自社株式など、経営に関する資産は、生前贈与で移転を済ませておくことが、親にとっても子にとっても将来の不安の芽をつむことにつながります。

6-4.特定の人に対して財産をあげたい、また、受贈者の望むタイミングで贈与したい

これは、生前贈与のメリットで説明したとおりです。

特に、法定相続人以外の相手に財産を譲り渡したい場合、遺贈によるよりも、自分の意志が反映できる生前贈与によるほうが、確実で安心です。

6-5.相続人同士の関係性が悪い場合

これも生前贈与のメリットで説明したとおりですが、親族の関係性が悪い場合は、自分の死後の遺産分割争いを防ぐために、生前に家族会議を開催して、「自分の財産はこのようにわけたい」と説明をした上で、財産を分割してしまうことも1つの方法です。

なお、この場合、全員に対して十分な説明をしないで生前贈与をすると、特別受益や、遺留分侵害額請求など、かえってトラブルを生みかねないので、十分注意が必要です。

7.生前贈与を実施する際にやるべきことと、注意点

生前贈与を実施する際は、きちんとした形式を踏み、かつ、確かに贈与したという証拠を残しておくことが大切です。

そうしておかないと、自分の死後、税務署から贈与が否認されたり、あるいは、贈与を受けなかった一部の相続人が、「本当に贈与があったのか。ごまかしているのではないか」といった疑念を持ち、相続争いになったりするなどのトラブルにつながりかねません。

7-1.贈与契約は互いの合意がなければ成立しない

民法では、贈与について以下のように規定しています。

【民法第549条】

贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

引用:e-Gov 法令検索「民法第549条」

ここでポイントとなるのは、相手方(受贈者)の「受諾」が必要だという点です。

例えば、親が子の名義の預金口座にお金を振り込んだとしても、その事実を子が知らなかったり、あるいは、どうして振り込まれているのか理解していなかったりすれば、贈与は成立していないと考えられます。

贈与者と受贈者との間に「あなたに贈与をするよ」「わかりました。贈与を受けます」という、意志の一致が必要なのです。

(参考)口頭での生前贈与は可能-対処法や契約書作成について知りトラブルを回避しよう

7-2.贈与契約書を作成し、銀行振込で贈与する

法律上は、贈与は口約束でも成立します。しかし、口約束では、例えば、贈与者が死亡した後に、税務署から「本当に贈与契約があったのですか」と聞かれたときに、証拠を示すことができません。

税務署などの第三者に示せる証拠を残すという意味で、「贈与契約書」を作成し、贈与者、受贈者が署名捺印しておくといいでしょう。

さらに、確かに財産を譲り渡したという証拠も残します。例えば、お金の贈与であれば、現金(紙幣)で渡しては証拠が残せませんから、銀行振込を利用します。また、不動産であれば、名義変更の登記もおこないます。

(参考)【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!

7-3.「名義預金」とみなされないように注意する

「名義預金」とは、預金口座の名義人と、実質的な預金者が異なる人となる預金のことです。

先に述べたように、子の名義の預金口座に送金して贈与したつもりになっていても、子が預金口座の存在、あるいは送金された事実を知らなければ、贈与にはなりません。

また、子が預金の存在は知っていても、親が通帳やキャッシュカードを管理して、子が預金を自由に使えないようにしているケースも、贈与が有効に成立しているとは認められません。

こういった場合、預金口座の名義は子になっているけれども、実質的には親が預金者である「名義預金」とみなされ、贈与者が死亡すると相続財産として相続税の課税対象になる可能性が高いのです。

名義預金と認定されないためには、通帳やキャッシュカードを名義人本人が管理し、自由に引き出して使っている実績を残すことがポイントです。

7-4.「定期贈与」とみなされないように注意する

毎年続けて贈与をするような場合、それが「定期贈与」だと税務署から認定されないように注意する必要があります。

定期贈与とは、文字どおり、毎年定期的に贈与をすることがあらかじめ決められた贈与のことです。定期贈与だと認定されると、まとまった金額を「分割払い」で贈与したものとみなされてしまうのです。

例えば、親から子へ、毎年100万円を10年にわたって贈与したとします。100万円は暦年課税の基礎控除以下なので、通常であれば贈与税は非課税になるはずです。

ところが、この贈与が「もともと1,000万円を贈与する意図で、それを10回に分割した」定期贈与だと税務署からみなされると、贈与金額は総額の「1,000万円」で、そこから110万円を控除した「890万円」に対して、贈与税が課税されてしまうこととなります。

毎年繰り返して贈与をおこなう場合は、税務署から定期贈与とみなされないようにするために、十分注意しなければなりません。

定期贈与とみなされないための対策としては、下記のような方法が有効だといわれています。

- 毎年、贈与をするたびに、贈与契約書を新規で作成する。

- 贈与の時期をずらし、贈与金額も変えて贈与する

- 贈与税の基礎控除額を少し上回る金額を贈与して、贈与税を納税しておく

詳しい対策方法は、下記の記事も参照してください。

(参考)定期贈与(連年贈与)と判断されない3つの回避方法│税理士が解説

8.生前贈与で利用できる贈与税の特例

特定の条件にあてはまれば、一定の贈与税が非課税になる特例制度をまとめて紹介します。紹介するのは、下記の4つの特例です。

なお、ここで示すのは概要のみです。それぞれの特例措置は、細かい要件が定められていますので、各制度の詳細はリンクの記事でご確認ください。

8-1.住宅取得等資金贈与の特例

18歳以上の子や孫が、直系尊属(父母、祖父母など)から、自宅の新築または増改築などのために使う資金の贈与を受けた場合に、最大1,000万円(省エネ等住宅)または500万円(一般住宅)まで贈与税が非課税になる制度です。正式名称を「住宅取得等資金の贈与を受けた場合の贈与税の非課税措置」といいます。

贈与された資金は、住宅や住宅建築土地の購入のほか、増改築(リフォーム)にも利用できます。

なお、本特例は、令和8年12月31日までにおこなわれた贈与が適用期限とされています。

住宅取得等資金贈与の特例の主な適用要件は、下記のとおりです。

| 受贈者に関する要件 |

|

|---|---|

| 住宅に関する要件 |

|

| 居住時期に関する要件 |

|

適用にあたって特に注意すべき点として、原則として、贈与税の申告期限である「贈与を受けた年の翌年3月15日」までに引渡しを受けなければならないという要件があります。

贈与を受けてマンション等を購入したものの、予想外に工事が伸びて、引渡しができなかったといった場合は、適用を受けられなくなる恐れがあるため、十分に注意してください。

ただし、請負契約による新築の場合は、翌年3月15日までに引渡しが終わらなくても、「棟上げ」が終わった状態であればよいこととされています。

なお、住宅取得等資金贈与の非課税が適用された贈与については、その後3年以内に贈与者が死亡し、受贈者が相続人となった場合でも、生前贈与加算による贈与財産の相続財産への持ち戻しの対象になりません。

つまり、被相続人が相続発生の直前に贈与を実行しても、特例の節税効果が、相続時の生前贈与加算によって打ち消されることはありません。

(参考)住宅取得等資金贈与とは

8-2.教育資金の一括贈与の特例

直系尊属から30歳未満の子や孫へ、教育資金の一括贈与があった場合に、1,500万円まで贈与税がかからないという制度です。正式名称は「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税制度」といいます。

もともと、扶養義務者である親が子の教育資金を負担することは課税対象になりません。しかし、本特例は、将来にわたる教育費を「前倒しで一括贈与」した場合にも、非課税になる点が特徴です。

例えば、祖父母が、就学前の孫のために大学進学までの教育資金として、1,000万円を一括で贈与する、といった場合に利用できます。

本特例の利用に際しては、まず贈与契約を締結し、金融機関で専用の資金口座を開設して、贈与資金を預けます。その後、必要な都度、領収証などを提示して、その口座から資金を引き出すことになります。

なお、本特例は、令和8年3月31日までにおこなわれた贈与が適用期限とされています。

最大1,500万円までの贈与が非課税になるという効果の大きな特例ですが、金融機関に専用口座を開設し、資金の使途を証明しなければならない点や、受贈者が30歳になった時点で使い残しがあると贈与税の対象になる点など、いくつか注意点もあります。

十分に制度を理解した上で活用しましょう。

(参考)教育資金贈与はいつまで?【最新版】申請期限や手続き解説

8-3.結婚・子育て資金の一括贈与の特例

直系尊属から、18歳以上50歳未満の子や孫の結婚や子育てに使うための資金を一括贈与した場合、1,000万円(結婚費用については300万円)まで贈与税が非課税になる制度です。正式名称を「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度」といいます。

本来、結婚資金(結婚式や披露宴の費用)や子育ての費用は、父母や祖父母からある程度の援助を受けても、必要な都度の贈与である場合には贈与税は課税されません。

本特例では、最大1,000万円(結婚費用については300万円)までの費用を「一括して前渡し」しても、非課税になる点が特徴です。

本特例の利用に際しては、贈与契約を締結し、金融機関に専用の資金口座を開設して、そこに贈与資金を預けます。その後、必要な都度その口座から引き出す形で利用するなど、制度の基本的な設計は「教育資金の一括贈与の特例」と似ています。

なお、本特例は、令和9年3月31日までにおこなわれた贈与が適用期限とされています。

(参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

8-4.おしどり贈与特例

「おしどり贈与特例」は、「夫婦の間で居住用の不動産を贈与したときの配偶者控除」のことです。婚姻期間が20年以上の夫婦間での贈与に適用できる制度であることから、通称「おしどり贈与」ともいわれます。

本特例を適用すれば、夫婦間で自宅、または自宅購入のための資金の贈与がおこなわれた場合に、2,000万円まで(暦年課税の基礎控除とあわせると2,110万円まで)課税の対象から控除できます。

本特例の主な適用要件は、次のとおりです。

- 婚姻期間が20年以上の夫婦間での贈与であること

- 贈与財産が居住用不動産(自宅)または居住用不動産を取得するための金銭であること

- 贈与の翌年3月15日までに贈与の対象となった居住用不動産に受贈者が居住していること

本特例の非課税金額は大きなものですが、もともと、配偶者については相続税に「配偶者の税額軽減」があり、原則として1億6,000万円までの財産の相続は非課税になります。

また、本制度を利用して配偶者に自宅住居を贈与してしまうと、その住居について、贈与者の相続が開始した際に「小規模宅地等の特例」が適用できなくなります。あわせて、相続で自宅を承継した場合に比べて、登録免許税・不動産取得税などのコストが高くなるといったデメリットもあります。

したがって、本特例での生前贈与を検討する場合、相続に詳しい税理士に相談してよく検討したほうがいいでしょう。

(参考)【要注意】夫婦間でも贈与税はかかる?よくある事例をケース別に解説!

9.贈与税改正による生前贈与の変更内容とは

令和5年の税制改正により、贈与税の暦年課税、相続時精算課税ともに、一部、制度改正がおこなわれました。この改正は、生前贈与を検討する際に、大きく関係してきます。

なお、改正は令和6年以後の贈与から適用されています。

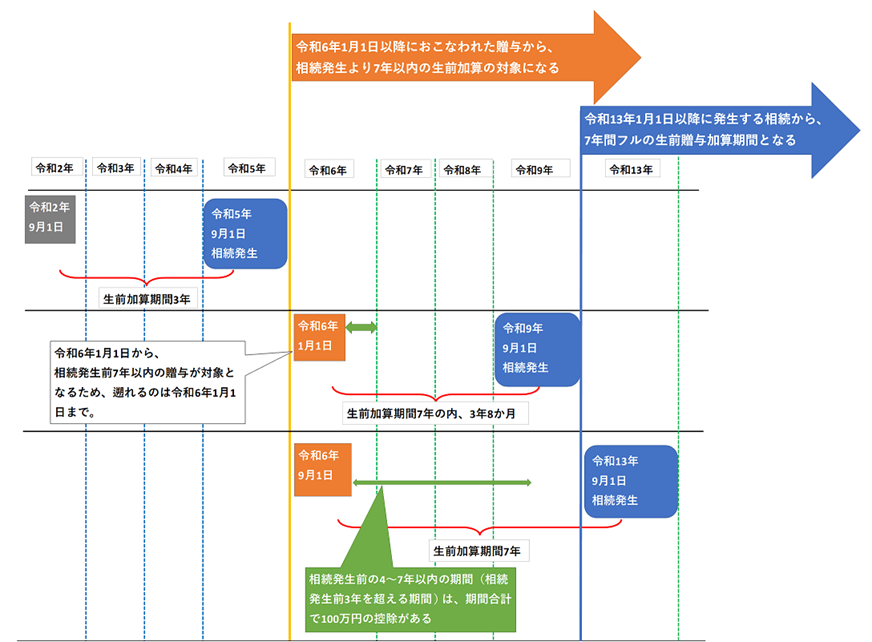

9-1.暦年課税の生前贈与加算の期間が相続前3年以内から、7年以内加算へ

生前贈与のデメリットの項目で説明した、暦年課税の生前贈与加算が、現行の「相続開始前3年以内」におこなわれた贈与から、「同7年以内」におこなわれた贈与に延長されます。

ただし、延長される4年~7年以内の期間におこなわれた贈与については、100万円の控除枠が設けられており、100万円を超える贈与の場合のみ生前贈与加算の対象となります。なお、この100万円は1年ごとではなく、相続開始前4年~7年の総計で計算します。

9-1-1.具体例

本改正は令和6年1月1日以後におこなわれた贈与から適用となります。相続発生時点を基準に考えると、令和9年1月1日以後に発生した相続から、徐々に適用期間が延びていくことになります。

例えば、令和9年9月1日に発生した相続は、令和6年1月1日までさかのぼった、3年8か月が生前贈与加算期間になります。なぜ7年ではなく、3年8か月しかさかのぼれないかといえば、新制度が適用される贈与は令和6年1月1日以後の贈与であるため、令和5年12月31日以前は対象外となるためです。

そこで、相続発生前7年以内の生前加算がフルに適用されるようになるのは、令和13年1月1日以後に発生した相続となります。

9-2.相続時精算課税に基礎控除が設定された

令和5年税制改正で、令和6年1月1日以後に実施された相続時精算課税では、従来の特別控除2,500万円に加えて、基礎控除110万円の枠が設けられました。

この110万円の基礎控除は、暦年課税の基礎控除110万円とは別のものであり、相続時精算課税の控除が、2,500万円の特別控除+110万円の基礎控除の「2本立て」になったイメージです。

なお、相続時精算課税選択後の贈与額が、新たに設けられる年間110万円の基礎控除の範囲内に収まる場合には、贈与税の申告と納税は不要です。

なお、令和5年度の贈与税の改正については、下記の記事も参照ください。

(参考)【令和5年度税制改正】暦年課税と相続時精算課税制度の見直し

10.まとめ:生前贈与を含む相続税対策は専門家へ相談を

相続財産が多額となる見込みのご家庭では、課税対策として、生前贈与を活用したいと考えられる方も多いでしょう。しかし記事本文でも説明したとおり、その節税効果を最大にするためには、必ず生前贈与と相続とを一体に考え、さらに、特例制度の適用可否も含めた綿密なシミュレーションをおこなう必要があります。

税額のシミュレーション計算には考慮すべき要素が多く、しかも、贈与税の改正により条件が変わる部分もあるため、相続に詳しい専門家の意見を聞き、参考にされることをおすすめします。

相続税専門の税理士法人チェスターは、相続税申告件数が年間3,000件を超え、業界トップクラスの実績があります。生前対策についてもご相談を承っておりますので、お気軽にお問い合わせください。

>>生前対策プランをご検討の方はコチラ

>>すでに相続が発生された方はコチラ【初回相談無料】

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編