相続でもめる家族の特徴3つ!原因や予防対策・対処法を詳しく解説

相続でもめるのは、どの家庭でも起こり得るトラブルです。しかも、相続でもめる割合が高いのは「遺産5,000万円以下」という、ごく一般的な家庭であるのが実情です。

では具体的に、相続でもめる理由は何なのでしょうか?

この記事では、相続でもめる原因や、相続でもめる家族の特徴をまとめました。

相続でもめるのを予防する方法はもちろん、もめた場合の対処法や相続税申告の取り扱いについても解説しますので、ぜひ参考にしてください。

この記事の目次 [表示]

1.相続でもめる…どの家族にも起きる可能性がある

相続が発生した場合、遺言書がない限りは相続人全員で遺産分割協議を行い、「誰が・何を・どのような割合で分割するのか」を決めなくてはなりません。

しかし様々な原因から相続人同士でもめて、この遺産分割協議がまとまらないことがあります。

俗に「争続」と呼ばれる状態はまるでドラマのような話ですが、実はどの家庭でも起きる可能性があるのです。

1-1.相続でもめる割合が高いのは「資産5,000万円以下」

相続でもめるのはお金持ちだから自分には関係ない…と思っている方は大勢いらっしゃるかもしれません。

しかし、相続でもめる割合が高いのは、ごく一般的な家庭であるのが実情です。

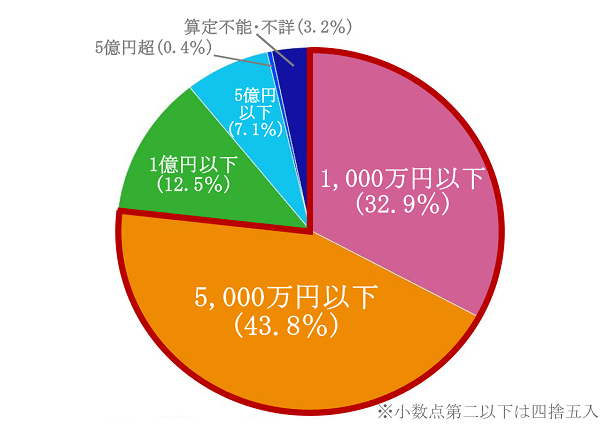

裁判所「令和3年度司法統計年報」によると、遺産分割事件で扱う財産額は「資産5,000万円以下」が全体の76.7%を占めています。

つまり、遺産分割でもめて裁判に発展しているケースの7割以上が、ごく普通の家庭だと分かります。

相続でもめるのは、どの家庭にも起こり得る問題だと認識しましょう。

1-2.相続でもめる家族ともめない家族との差

相続でもめる家族はともめない家族の差は、被相続人が生前に相続対策を行ったか否かです。

先ほどご紹介した通り、財産額が高くなればなるほど、遺産分割事件の件数も減っています。

もちろん、遺産総額が5,000万円を超える件数自体が少ないことも、要因として考えられます。

しかし資産家の方々は、多くの遺産を継承することを事前に予測して、生前に相続対策を行っていることがほとんどです。

家族が自分の相続でもめるのを予防したい…とお考えであれば、専門家に相談して、生前に相続対策を行っておくことが大切です(生前対策については後述します)。

2.相続でもめる原因は主に3つある

相続でもめる原因は、遺産の分割割合や分割方法を決める際に、以下のような要因があるためです。

まずはこの章で、相続でもめる原因について知っておきましょう。

2-1.分割しにくい遺産がある

全ての遺産が現金や預貯金であれば、相続人同士で簡単に分割できます。

しかし実際には、不動産(土地や建物)などの分割しにくい財産が含まれるものです。国税庁「令和3年分 相続税の申告事績の概要」によると、相続財産の構成比は「土地(33.2%)」「家屋(5.1%)」と、不動産が全体の約4割を占めています。

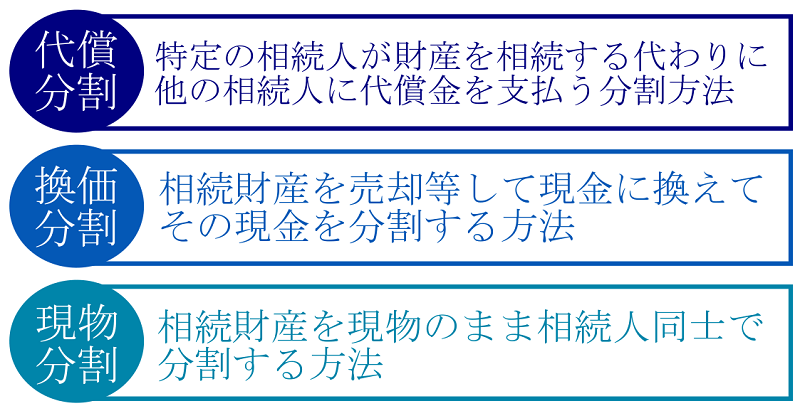

遺産の分割方法は、代償分割・換価分割・現物分割の3種類があります。

そのため、分割しにくい遺産がある場合、分割割合には合意できても、どの分割方法にするのかでもめる可能性があるのです。

遺産の分割方法について、詳しくは「代償分割とは?遺産を分割する方法や相続税の課税価格の計算方法」や「換価分割とは?遺産分割協議書の書き方や譲渡所得税等の税務」をあわせてご覧ください。

2-1-1.不動産の共有分割は避けるのが基本

不動産を均等に分けられないからといって、現物分割(共有分割)を選択するのは避けましょう。

例えば、3人の相続人で実家を共有すると、実家の売却や貸し出しをする際、相続人1人の意思で自由にできなくなってしまいます。相続した財産を有効活用できずに、ただ税金や管理にかかる費用だけ払う事態になりかねず、「誰がどのような割合でこの費用を支払うのか」ともめる可能性も考えられます。

さらに年月がたてば実家を共有している相続人の相続が発生し、相続人の子どもたちにそれぞれ引き継がれます。

3人に2人ずつ子どもがいれば、いとこ6人で祖父母の家を共有する状態です。これでは権利関係が複雑になり、ますます活用しにくくなってしまいます。

2-2.相続人同士の関係性

相続人同士の関係性によって、遺産分割でもめることもあります。

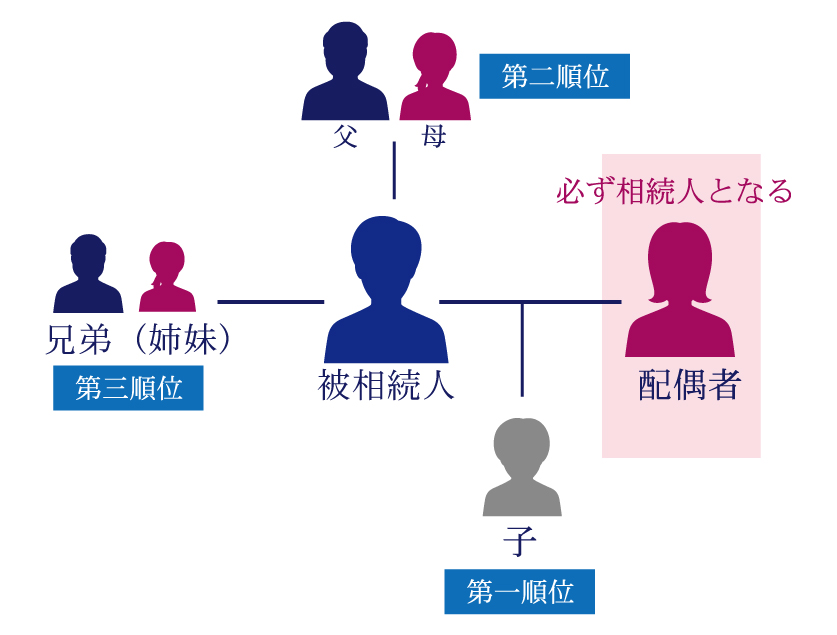

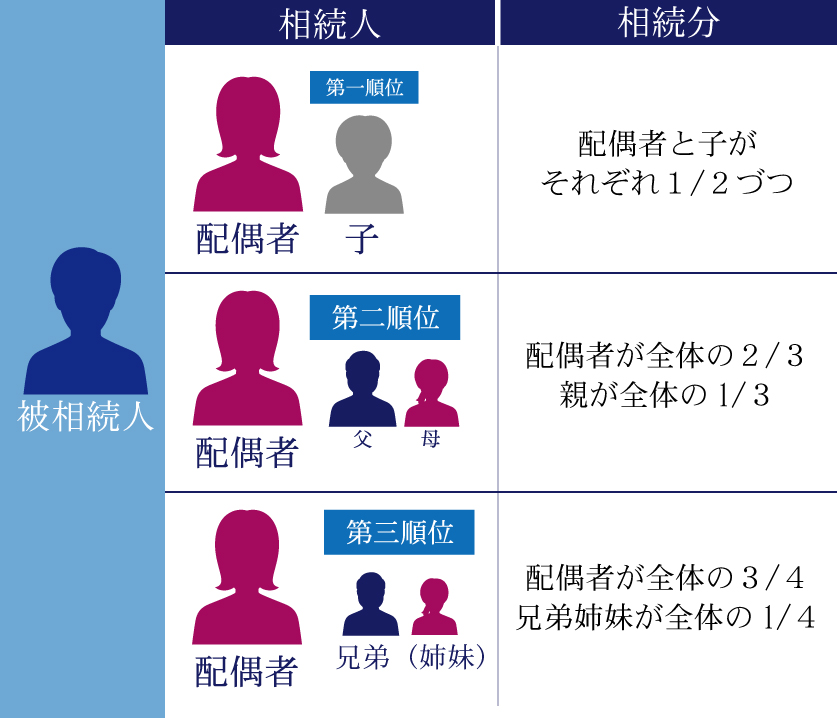

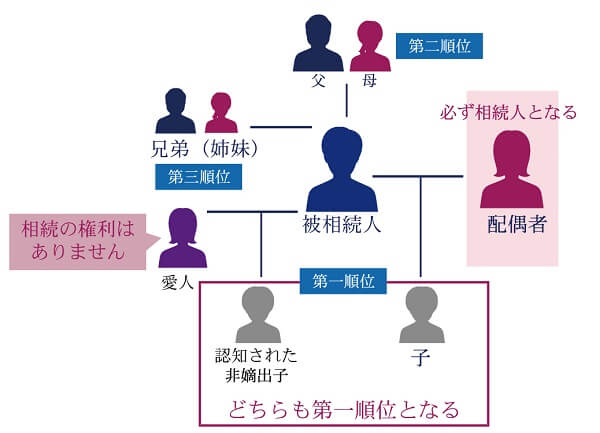

民法において相続人になれる親族が定められており、配偶者は常に相続人となりますが、その他の相続人には優先順位があります。  例えば、被相続人に子どもがいなければ、常に相続人となる配偶者は、被相続人の父母や兄弟姉妹と遺産分割協議をしなければならないケースもあるのです。

例えば、被相続人に子どもがいなければ、常に相続人となる配偶者は、被相続人の父母や兄弟姉妹と遺産分割協議をしなければならないケースもあるのです。

遺産分割が原因で、日頃関わることのなかった親族との間に禍根が残るかもしれません。

相続人の順位について、詳しくは「法定相続人の範囲を図解でわかりやすく-相続割合は相続人の順位で決まる」をご覧ください。

2-3.相続人の立場の違い

相続人としての順位は同じであっても、相続人の立場の違いによっては、遺産分割の割合でもめることがあります。

民法では「法定相続分」が定められており、各相続人の順位によって財産を取得できる目安となる割合が定められています(同順位の相続人が複数人いるときは人数で等分)。

なお、法定相続分はあくまで「相続税額の計算時」や「遺留分の計算時」に適用される割合であり、実際の分割割合は遺産分割協議で話し合いをします。

例えば、4,000万円の遺産があり、相続人は配偶者・長男・次男だとします。 このケースにおいて法定相続分で分割する場合は、配偶者2,000万円・長男1,000万円・次男1,000万円です。

しかし、長男が生前贈与を受けていたり、被相続人の介護をしていたりしたりすると、次男と同じ分割割合だと不公平になってしまいます。

これが同順位の法定相続人であっても、その立場の違いによってもめてしまうということです。

3.相続でもめる家族の特徴11選!よくあるトラブル実例

この章では、相続でもめる家族の特徴や、よくあるトラブル実例をまとめました。

「相続が争族に。遺産相続のトラブル原因を知ることで争族を回避しよう!」でも解説しておりますので、併せてご覧ください。

3-1.遺産のほとんどが実家の不動産である

遺産のほとんどが実家の不動産(土地や建物)である場合、その不動産の分割方法でもめる可能性があります。

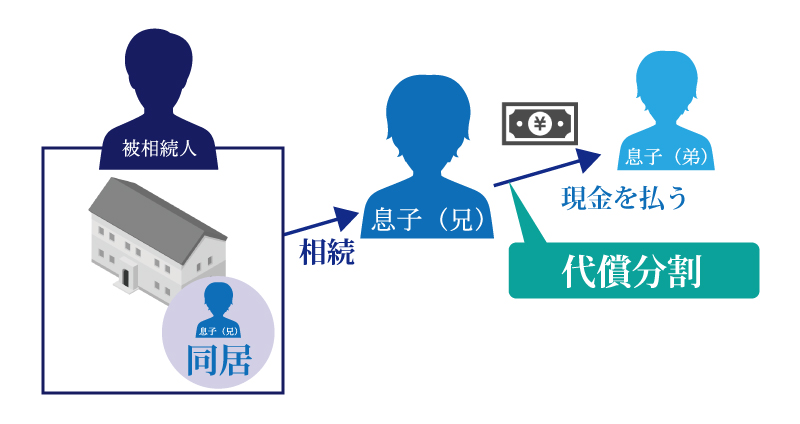

例えば、代償分割を選択した場合、実家を取得する相続人には代償金を支払う能力が求められます。

さらに代償金を算定する元となる実家の評価額を、時価と相続税評価額のどちらにするかでももめやすいです。

仮に「換価分割」を選択すると、被相続人と同居していた人は家を失うこととなりますし、思い入れのある実家を手放したくないという相続人もいるでしょう。

このように遺産のほとんどが不動産(実家)である場合、その分割方法でもめてしまうのです。

3-2.遺産に複数の不動産が含まれている

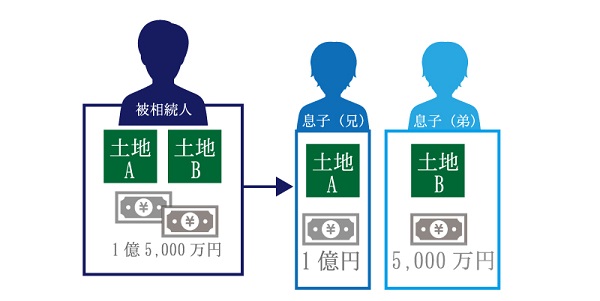

遺産に複数の不動産が含まれている場合、誰がどの不動産を取得するのか、その分割方法をどうするのかでもめることが多いです。

この理由は、同じ広さの不動産であっても、その価値は立地や利用状況によって異なるためです。

例えば、遺産の中に同じ広さの「都心の土地A」と「地方の土地B」が含まれていたとしましょう。

しかし都心の土地Aが1億円、地方の土地Bが5,000万円であれば、同じ広さの土地であっても、評価額に5,000万円もの差額が生じてしまいます。

このままでは、地方の土地Bを引き継いだ相続人は納得できず、都心の土地Aを取得した相続人に代償金の支払いを求めるはずです。

また、同程度の評価額であっても、「実家」と「賃貸不動産(マンション)」であれば、資産を産む賃貸不動産を取得したいと考える相続人もいます。 不動産を公平に分けようとするあまり、複数存在する不動産の価額について意見が分かれ、さらにもめる可能性も考えられます。

3-3.兄弟間の関係が悪い・疎遠である

兄弟間の関係が悪い・疎遠であるケースも、相続でもめることが多いです。

遺産分割方法でもめることはもちろん、関係が悪いことで感情的になり、遺産の分割割合や分割方法が一向にまとまらなくなってしまうのです。

特に兄弟間の関係が悪い・疎遠であるケースにおいてもめやすいのは、同順位の兄弟姉妹のみが相続人になったケースです。

例えば、父親の相続が発生しても、母親が相続人であれば、兄弟間(子ども同士)の関係が悪い・疎遠であっても、スムーズに遺産分割が行われることが多いです。

しかし、母親の相続が発生したら、仲介役になってくれる人はおらず、兄弟姉妹間でもめた挙句に絶縁…という結果になってしまいます。

3-4.被相続人に内縁の妻や夫がいる

被相続人に内縁の妻や夫がいる場合も、もめることがあります。

法的に婚姻関係が成立していない被相続人の内縁の夫や妻は、「配偶者」として法定相続人にはなれません。

そのため、遺言書がない限りは、被相続人である内縁の夫や妻の財産は、すべて被相続人の親族が取得することとなります。

その結果、内縁の妻や夫が生活に困ったり、居住している家の退去を求められたりすることもあるのです。

内縁関係と相続について、詳しくは「内縁の妻へ相続は可能?相続の条件や方法とは」をご覧ください。

3-5.見ず知らずの相続人の存在が発覚した

見ず知らずの相続人の存在が発覚した場合も、相続でもめることが多いです。

相続が発生すると、相続人調査を実施するために、被相続人の出生から死亡までの戸籍謄本を集めなくてはなりません。

しかしこの過程で、被相続人の離婚歴や不倫が発覚するケースは少なくありません。

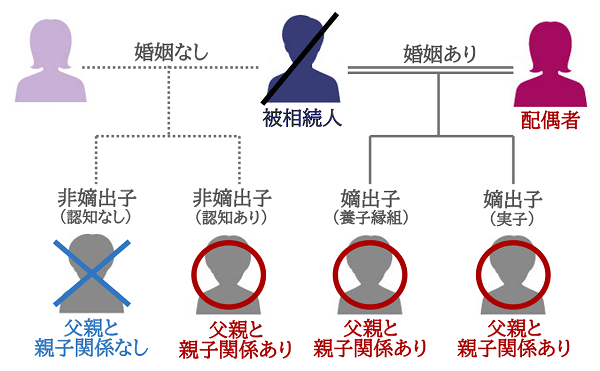

被相続人の第一順位の相続人には、前妻や前夫との子どもはもちろん、愛人の子どもも含まれます(認知された子であるのが前提)。

被相続人と血のつながりがある相手だとしても、初めて会う相手であればほぼ他人です。

立場の違いから意見が合わず、話し合いがまとまらずにもめる可能性は否定できません。

3-6.被相続人に認知していない子どもがいた

被相続人に認知していない子どもがいた場合も、もめることが考えられます。

例えば、被相続人(男性)と愛人の間に子どもがいたものの、法的に子どもの認知をしていなかったとしましょう。

認知をしていない子ども(非嫡出子)は、被相続人の実子(嫡出子)として扱われないため、相続人にはなれません。

しかし民法には、「遺言認知」や「死後認知」という認知制度があります。 遺言認知や死後認知が認められれば、非嫡出子は「実子(嫡出子)」となるため、第一順位の法定相続人となります。

もし被相続人に配偶者(本妻)や子どもがいるならば、もめる可能性は高くなってしまうでしょう。

遺言認知については「遺言で子供を認知することができる「遺言認知」とは?」を、死後認知については「死後認知とは?メリット・時効・相続手続き・相続税への影響について」をご覧ください。

3-7.被相続人の介護等をしてきた相続人や親族がいる

被相続人の介護をしてきた相続人や親族がいる場合、相続でもめることがあります。

これは被相続人の介護や事業において特別な貢献をした相続人は、他の相続人に対して「寄与分」を請求できるため、他の相続人よりも相続財産を多く取得できるのです。

なお、平成30年の民法改正により、介護などの特別な貢献をした親族には「特別寄与料」が認められます。

被相続人の介護を担っていた相続人や親族は、より多くの寄与分や特別寄与料を受け取りたいと考えるでしょう。 一方、他の相続人の中には、親と同居することで生活にかかる費用を節約できているはず、近くにいる人が介護をするのは当たり前、などと考える人もいます。

こうして意見がぶつかり合い、なかなか遺産分割協議が合意に至らなくなってしまいます。

寄与分については「相続の寄与分とは。寄与分を主張できる例を紹介!証拠にできる書類は?」を、特別寄与料については「特別寄与料がもらえる要件とは?請求手続き・注意点・相続税の課税について詳しく解説」をご覧ください。

3-8.多額の生前贈与を受けた相続人がいる

被相続人から多額の生前贈与を受けた相続人がいる場合、遺産の分割割合でもめることがあります。

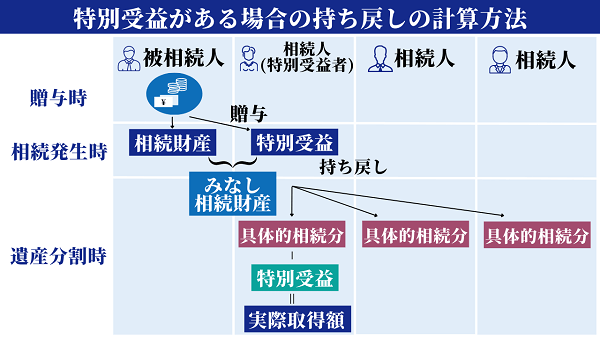

この理由は、被相続人から生前贈与を受けていると、その贈与財産は「特別受益」として扱われるためです。

特別受益として認められると、生前贈与された財産を相続財産に持ち戻した上で、遺産分割をしなければなりません。

特別受益に該当する可能性がある相続人は「生前贈与はなかった」と主張し、他の相続人は「特別受益があった」と指摘し、遺産の分割割合をどうするのかでもめることとなります。

特別受益について、詳しくは「特別受益とは~特別受益の持ち戻しや具体的な計算例を解説」をご覧ください。

3-9.贈与や相続について口約束した相続人がいる

相続や贈与について口約束をしたものの、実行する前に被相続人が亡くなった場合も、遺産の分割割合でもめることがあります。

しかし「口約束」をしていた場合は、生前贈与も遺産相続も実現しません。

生前贈与自体は口約束でも成立しますが、他の相続人に証明できません。贈与の権利を主張できるのは、契約書を作成している場合に限られます。

また、口頭で遺言内容を聞いており、それに従って遺産分割してほしいと主張する相続人もいるかもしれません。

しかし遺言書は定められた形式で作成されていなければ無効ですので、口約束による遺言は成立しません。

3-10.特定の相続人が相続財産を管理している

特定の相続人が被相続人の財産を管理している場合も、もめる可能性があります。

この理由は、「資産隠し」や「使い込み」の可能性があるためです。

財産の管理を任されている相続人が「資産隠し」をしている可能性がある場合、他の相続人が隠されている相続財産を探す必要があります。

特に現金や預貯金は隠されると見つけるのが難しいため、注意深く探さなければいけません。

また被相続人から財産の管理を任されていた相続人が、相続財産を使い込んでしまうことも起こり得ます。 この場合は不当利得や不法行為を理由に「不当利得返還請求」をすれば、使い込まれた相続財産を取り戻すことが可能です。

相続財産の調査については「相続が発生したら遺産の調査をしましょう!!」を、不当利益返還請求については「不当利得返還請求とは?相続人が相続財産を使い込んでいた!お金は取り戻せる?」をご覧ください。

3-11.財産を独占したい相続人がいる

被相続人の財産を独占したい相続人がいる場合、遺産分割の割合でもめることがあります。

戦前の法律では長男が全ての財産を引き継いでいましたが、現在は相続人が平等に遺産を分割することと定められています(全員が同意すれば誰か1人が全財産を相続することは可能です)。

しかし古い考え方のまま、「全ての財産を長男が1人で相続すべきだ」と主張する人がいるのも事実です。

地域によっても遺産の独占の起こりやすさは異なり、古くからのやり方を重視する地域ほど、長男が財産を独占しようとする傾向が高いでしょう。

現在の法律では「特定の相続人による遺産の独占」は認められていないものの、話し合いが一向にまとまらずにトラブルに発展してしまいます。

4.遺言書ありの相続でももめるケースがある

被相続人が遺言書を残していれば、基本的には遺言書の内容に沿った遺産分割を実施します。

もちろん、遺言書があるからといって、必ず従わなければいけないわけではありません。

遺産分割協議を実施し相続人全員の合意があれば、法定相続分やその他の分割方法も可能です。

しかし相続人のうちの誰かが遺言書の内容に納得しない場合は、もめることがあります。

4-1.遺留分を侵害する内容の遺言書だった

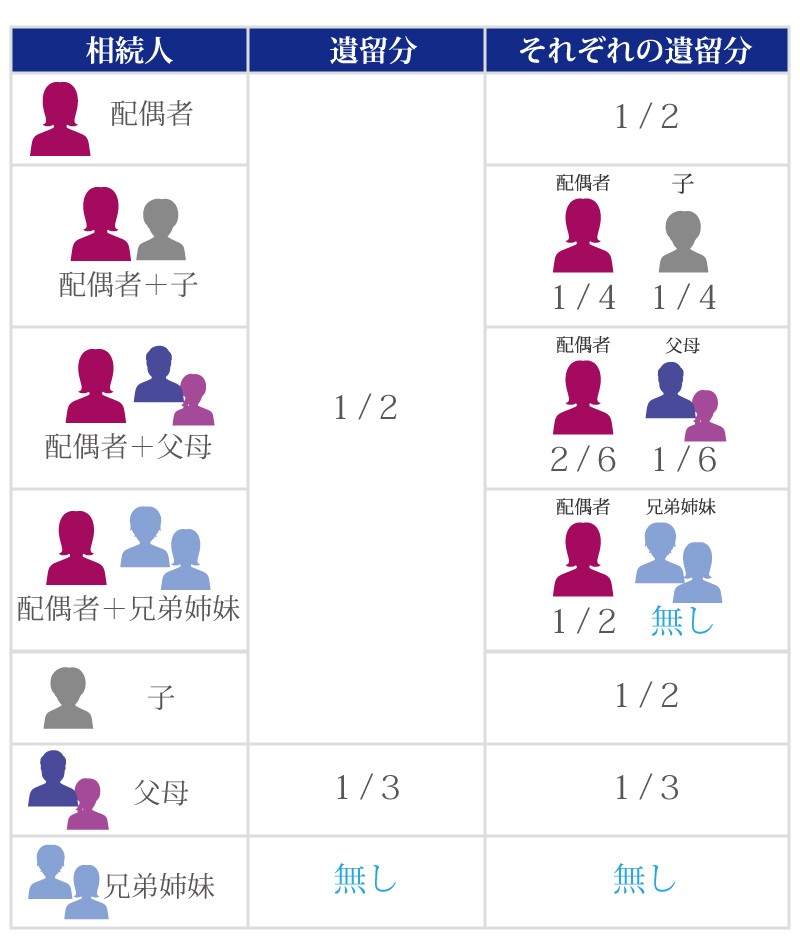

遺留分を侵害する内容で遺言書であった場合、相続人や受遺者の間でもめることとなります。

遺留分とは、直系血族である相続人にのみ認められている「最低限の取得割合」のことで、具体的な割合は以下の通り定められています。

遺言書に記載された取得割合が遺留分以下であれば、その相続人は家庭裁判所に「遺留分侵害額請求」を行うことで、他の相続人や受遺者から自己の遺留分を取り戻すことができます。

被相続人が十分に注意して遺言書を作成していたとしても、「遺留分を算定するときに用いる遺産額が違うのではないか?」と異議を唱えられてしまう可能性もあります。

遺留分について詳しくは「遺留分を知って相続トラブルを最小限に-計算や万が一の対応まで」をご覧ください。

4-2.相続人の誰かが遺言書の無効を主張した

遺言書があったとしても、相続人の誰かがその内容に納得せず、「遺言の無効」を主張することでもめることもあります。 以下に当てはまる遺言書は、法的に無効となる可能性があります。

- 遺言書の作成時点において被相続人に判断能力がない

- 誰かが誘導して遺言書を書かせた

- 誰かが偽造や書き換えをした

- 法律で定められた通りに作成されていない

- 遺言書の内容が「公序良俗違反」に当てはまる

遺言書は、被相続人が自分の意思で作成したものでなければいけません。

そのため相続人が誘導して書かせたものはもちろん、書き換えや偽造された遺言書も無効になります。 例えば、特定の相続人が自分に有利な内容の遺言書になるよう、被相続人が書いた内容を書き換えていたら、その分割方法は認められません。

仮に「遺言無効確認訴訟」で遺言書の有効性が問われた場合、その遺言書は無効と判断される可能性もあるのです。

詳しくは「遺言無効確認訴訟の提起前に知っておきたいこと。費用、期間など」で解説しておりますので、あわせてご覧ください。

5.家族が相続でもめるのを予防する方法

ご自分の相続で家族がもめるのを予防するには、生前の相続対策が重要となります。

相続人となる人と話合いをしておくのも良いですが、口約束では遺言は成立しません。

そのため、遺留分に配慮した、法的に有効な遺言書を作成しておくのがおすすめです。

5-1.法的に有効な遺言書を作成しておく

相続でもめるのを予防するためには、法的に有効な遺言書を作成して、「分割割合」や「分割方法」を決めておくのがおすすめです。

遺言書は被相続人が自らの資産の処分方法について意思表示する書類のため、遺言書があれば基本的にその内容に従います。 また遺言書で遺言執行者を指定しておけば、遺言執行者が単独で相続手続きを行うことができ、スムーズな遺産分割につながります。

もちろん、相続人の遺留分を侵害しないよう、あらかじめ配慮が必要となります。遺言書について、詳しくは「遺言書にはどんな効力がある?効力を持たせるための注意点も解説」をご覧ください。

5-2.遺言書の種類は「公正証書遺言」がおすすめ

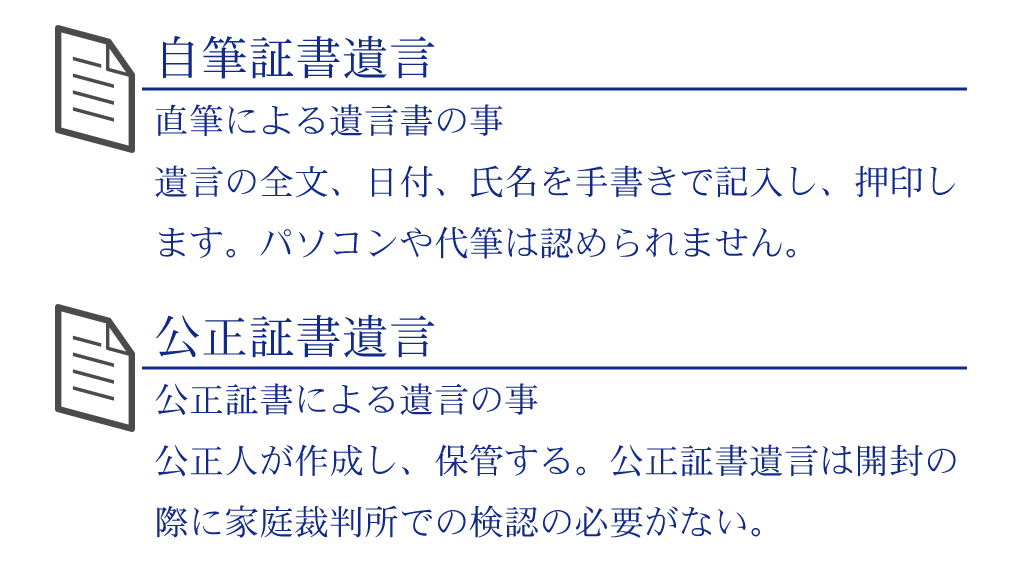

遺言書にはいくつか種類がありますが、代表的なのは「自筆証書遺言」と「公正証書遺言」の2種類です。

自筆証書遺言は費用がかからないというメリットがあるものの、民法で定められた方式で作成しないと無効になる可能性もありますし、知らない間に遺留分を侵害して相続トラブルになる可能性も否定できません

確実に家族が相続でもめるのを予防するためには、法的に無効になる可能性が低い、公正証書遺言を作成しておくのがおすすめです。

公正証書遺言について、詳しくは「公正証書遺言とは?作り方・費用・必要書類を紹介」をご覧ください。

5-3.公正証書遺言の作成は司法書士法人チェスターへ

司法書士法人チェスターは、相続手続き専門の司法書士事務所です。

公正証書遺言の作成のサポートはもちろん、遺言執行者に指定していただくことも可能です。

また、司法書士法人チェスターは、相続税専門の税理士法人と提携しておりますので、あらゆる相続ニーズにワンストップで対応が可能です

公正証書遺言の作成を検討されている方は、まずはお気軽にご相談ください。

6.相続でもめた時は弁護士に相談しよう【対処法】

すでに発生した相続でもめるのは、どの家庭でも起こり得るトラブルです。当事者だけではつい感情的になってしまい、冷静な話し合いができないものです。

相続トラブルのスムーズな解決を目指すなら、弁護士に相談するとよいでしょう。

6-1.弁護士には代理交渉を依頼できる

代理交渉とは、相続人同士で直接話し合うのではなく、当事者の代理である弁護士を通して話し合いを進めることです。

第三者である弁護士に代理交渉を依頼すれば、当事者同士が冷静に話し合いを進められる上に、ストレスが軽減されるというメリットがあります。

また「裁判実務ではその理屈はまず通りません」というように弁護士から説明されると、相続人同士の話し合いの場で納得してもらえる可能性が高まります。

当事者同士で話し合いができないほど険悪な状況であれば、弁護士に代理交渉を依頼することで、スムーズな相続トラブルの解決に繋がるかもしれません。

6-2.家庭裁判所での調停・審判も依頼できる

弁護士の代理交渉が決裂した場合は、家庭裁判所での調停や審判の手続きに移ることとなります。

家庭裁判所での調停や審判は、以下の通り「相続でもめた理由」によって名称が異なります。

| もめた理由 | 調停名 |

|---|---|

| 遺産分割の割合や方法 | 遺産分割調停 |

| 寄与分の主張 | 寄与分を定める処分調停 |

| 特別寄与料の主張 | 特別の寄与に関する処分調停 |

| 遺留分が侵害されていた | 遺留分侵害額の請求調停 |

※各調停名をタップすると裁判所のホームページを閲覧できます。弁護士は依頼者の代理人として、法的な観点に基づいて主張や立証を行ってくれるので安心です。

6-3.弁護士の報酬目安

弁護士に相談や依頼すると、さまざまな報酬がかかります。

相談料は無料の弁護士事務所もありますが、初回の相談であれば30分5,000円~が目安です。また、正式に弁護士に依頼する際は、着手金や報酬金が発生します。

現在は弁護士事務所によって報酬が異なりますが、多くの事務所では「(旧)日本弁護士連合会弁護士報酬基準」を参考としています。

| 経済的利益の額 | 着手金 | 報酬金 |

|---|---|---|

| 300万円以下 | 8% | 16% |

| 300万円超3,000万円以下 | 5%+9万円 | 10%+18万円 |

| 3,000万円超3億円以下 | 3%+69万円 | 6%+138万円 |

| 3億円超 | 2%+369万円 | 4%+738万円 |

上記は「訴訟事件」の弁護士報酬目安ですが、調停事件の場合は上記の2/3に、示談交渉の場合は上記の1/2に減額されます。

なお、出張が発生した場合は「日当」として1日につき5万円程度が加算され、さらに実費(郵送料や書類発行手数料等)も別途発生します。

あくまで弁護士報酬の目安となりまので、詳細は弁護士事務所に確認しましょう。

弁護士報酬について、詳しくは「遺産相続の弁護士費用の相場!いつ誰が払う?払えない場合の対処法は?」をご覧ください。

相続でもめてしまった方は、相続専門の法律事務所までご相談ください。

7.相続でもめても相続税の申告期限は延長されない

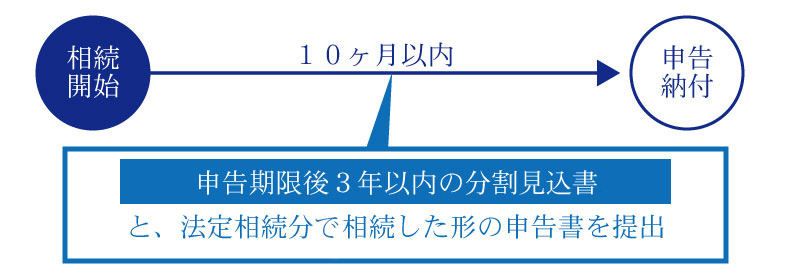

遺産の分割割合や分割方法でもめていては、いつまでたっても遺産分割協議が完了せず、相続税の申告手続きもできません。

しかし「相続でもめているから」という理由で、相続税の申告期限は延長できません。

そのため「未分割申告」をする必要があります。 未分割申告とは、一旦“法定相続分で分割した”と仮定して、相続税の申告・納税を行うことです。

そして申告期限から3年以内に正式に遺産分割を行い、分割完了から4ヶ月以内に「更正の請求」や「修正申告」を行います。

未分割申告の手続きは複雑ですので、必ず相続税に強い税理士に相談をしましょう。

未分割申告について、詳しくは「相続税の申告期限までに遺産分割が間に合わない場合の未分割申告」をご覧ください。

7-1.税理士法人チェスターにご相談を

未分割申告について疑問点がある方は、相続税の申告実績が豊富な「税理士法人チェスター」へご相談ください。

税理士法人チェスターは、相続税と贈与税を専門に取り扱っており、通常の相続税申告はもちろん、未分割申告も承ります。

税理士法人チェスターでは、すでに相続が発生されたお客様であれば、初回相談が無料となりますので、まずはお気軽にご相談ください。

8.まとめ

相続でもめるのは、どの家庭でも起こり得るトラブルです。

これまで仲良くすごしていた親族同士でも、遺産相続をきっかけに険悪な仲になることもあります。

相続で家族がもめるのを予防するためには、生前に遺言書を作成して相続対策をしておくことが大切です。

すでに相続が発生してもめている場合は、すぐに弁護士に相談して早期解決を目指しましょう。

相続税の申告期限までに間に合わない方は、必ず相続に強い税理士に相談しましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編