相続税が増税に?2023年度税制改正での変更点や影響を徹底解説!

2023年度の税制改正では、相続税率や基礎控除額に直接的な増税となる変更はありませんでした。

しかし、生前贈与の加算期間が「3年から7年」に延長されるなど、実質的に負担が増える仕組みが導入されました。

本記事では改正のポイントと今後の制度改正の動き、さらに今から準備できる具体的な相続対策についてわかりやすく解説します。

この記事の目次 [表示]

1.相続税の増税はなし!それでも「実質増税」といわれる理由とは?

2024年に相続税法が改正されましたが、税率の引き上げや基礎控除額の引き下げなどの増税はありませんでした。しかし、相続税は実質増税されたともいわれています。

なぜ具体的に相続税の税率が変わらないのに、増税といわれるのでしょうか。その理由は生前贈与に関わる制度の見直しがあり、相続税計算に加算する暦年課税贈与の加算期間が延長されたことにあります。

1-1.結論:相続税率の直接的な引き上げはない

2024年の相続税法改正では、相続税率の直接的な引き上げや基礎控除額の変更はありませんでした。

現在、相続税の基礎控除額は以下の計算式で算出します。

つまり、法定相続人の人数にかかわらず相続財産が3,600万円以下のケースでは相続税は課されないということです。

また、現行の相続税率は以下のとおりです。

| 法定相続分に応じた取得金額 | 税率 |

|---|---|

| 1,000万円以下 | 10% |

| 1,000万円超~3,000万円 | 15% |

| 3,000万円超~5,000万円 | 20% |

| 5,000万円超~1億円 | 30% |

| 1億円超~2億円 | 40% |

| 2億円超~3億円 | 45% |

| 3億円超~6億円 | 50% |

| 6億円超 | 55% |

参考:国税庁「No.4155 相続税の税率」

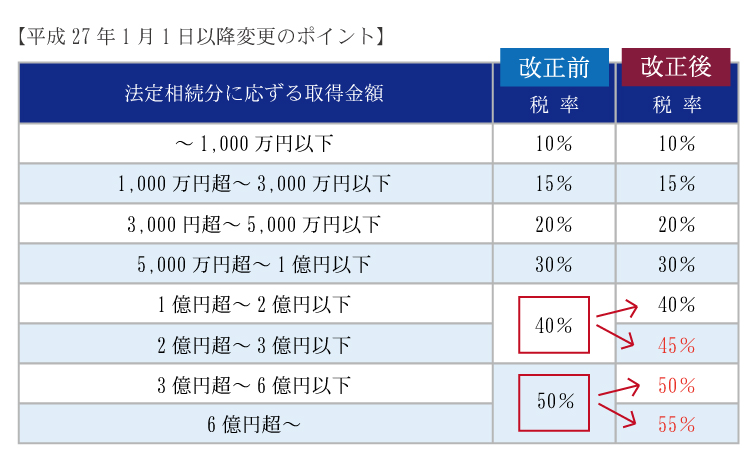

1-2.大規模な相続税増税は2013年度の税制改正で行われた

大規模な相続税増税は2013年度の税制改正(適用は2015年1月1日以降)によって行われ、それ以降は大きな変更はありません。

2013年度の税制改正では現在の相続税法につながる重要な変更がいくつかありましたが、最も大きな影響を与えたのは基礎控除額の変更でした。

2013年度の税制改正より前の相続税の基礎控除額は「5,000万円+1,000万円×法定相続人の人数」だったため、相続財産が6,000万円以下のケースでは相続税は課されませんでした。

これが現行の「3,000万円+600万円×法定相続人の人数」に引き下げられたことで、相続税の課税対象となる人が倍増したのです。

具体的には、税制改正前の2014年は課税対象となった人が約5万6,000人でしたが、改正後の2015年は約10万3,000人になりました。

しかし、相続税の基礎控除額は引き下げられ続けているわけではありません。市況に合わせて、以下のように何度か改正されてきました。

| 適用 | 遺産に係る基礎控除額 | |

|---|---|---|

| 抜本改正 | 昭和63年1月1日以降 | 4,000万円+800万円×法定相続人の数 |

| 平成4年度改正 | 平成4年1月1日以降 | 4,800万円+950万円×法定相続人の数 |

| 平成6年度改正 | 平成6年1月1日以降 | 5,000万円+1,000万円×法定相続人の数 |

| 平成25年度改正 | 平成27年1月1日以降 | 3,000万円+600万円 × 法定相続人の数 |

参考:財務省「相続税の改正に関する資料」

2015年の税制改正では相続税の税率も変更になり、高額な相続財産を取得した富裕層の一部に影響がありました。

過去の相続税改正や最新の情報については、以下の記事で詳しく解説していますので、ご興味がある方はぜひご確認ください。

(参考)【2025年最新】相続税の改正をわかりやすく解説!いつから何が変わる?

1-3.税制改正により生前贈与への課税が強化されている

2023年度の税制改正では生前贈与への課税が強化されました。

日本が超高齢化社会になったことにより、相続による資産の移転も高齢化しています。「老老相続」とも呼ばれ、被相続人と相続人がともに高齢者というケースも増えているのが現状です。

若い世代への資産の移転を促進するために、税制改正で以下の3つの生前贈与に関する改正がありました。

- 生前贈与における加算期間の延長(3年から7年へ)

- 相続時精算課税制度の基礎控除の新設(基礎控除額は110万円)

- 教育資金/結婚・子育て資金の一括贈与に係る贈与税非課税措置の延長

はじめの「生前贈与における加算期間の延長」は相続税の増税になりますが、あとの2つは優遇措置や減税といえる制度です。

ここから、それぞれの変更点のポイントを詳しく解説していきます。

2.実質増税?2023年度税制改正重要ポイント「生前贈与の加算期間が3年から7年に延長」とは?

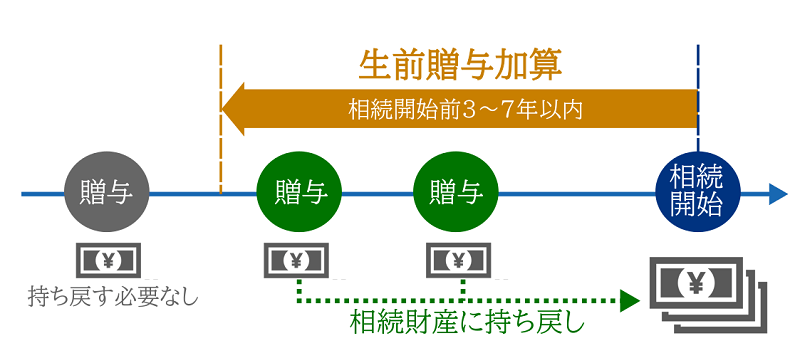

2023年度税制改正の重要ポイントとして、生前贈与の加算期間(持ち戻し期間)が「相続開始前3年から7年へ」延長されたことが挙げられます。(2024年1月1日以降の贈与より適用)

政府は、富裕層の駆け込み贈与を防ぎ、公平な課税を実現することを狙いとしています。相続財産の対象となる期間が長くなることによって、亡くなる直前に多額の財産を贈与して相続税を回避することが難しくなるからです。

課税対象が広がるため、生前贈与の加算期間延長は実質増税と受け止められています。

2-1.生前贈与加算(持ち戻し)とは?

生前贈与加算(持ち戻し)とは、被相続人が亡くなる前の一定期間に行った贈与財産の価額を「相続財産の価額に持ち戻して課税する」仕組みです。

たとえば、亡くなる直前に子や孫へ多額の贈与をすれば、相続財産を圧縮できて税負担を逃れられる可能性があります。これを防ぐため、税法上は死亡前の一定期間の贈与についても相続財産に合算して税額を計算します。

従来は相続開始前「3年以内」が対象でしたが、2023年度税制改正により「7年以内」に拡大されました。

生前贈与加算については以下の記事で詳しく解説しています。2023年度税制改正で変更になったポイントや生前贈与加算の対象外となるものについても説明しているので、生前贈与を検討している方はぜひ参考にしてください。

(参考)生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説

2-2.具体的にいつからどう変わる?段階的な移行期間を解説

加算期間の延長は、2024年1月以降の贈与から対象となりました。ただし、現在のところ段階的に加算期間が最大7年になるように移行中です。

以下のように、相続開始時期によって加算対象となる生前贈与が変わります。

| 相続開始時期 | 加算対象となる生前贈与 |

|---|---|

| 2026年12月31日まで | 相続開始前3年以内の贈与 |

| 2027年1月1日~2030年12月31日 | 2024年1月1日から相続開始日までの贈与 |

| 2031年1月1日以降 | 相続開始前7年以内の贈与 |

加算対象となる生前贈与を表にすると以下のようになります。

加算対象となる期間が延長することで増税を懸念する声もありますが、加算期間のうち「延長された4年間の贈与」については、贈与財産総額から100万円までが控除される措置も設けられています。つまり、毎年少額ずつの贈与に関しては税制改正の影響を受けにくいといえるでしょう。

2-3.どれくらい増税になる?モデルケースで税額をシミュレーション

では実際に、加算期間が従来の「3年」のままの場合と「7年」に延長された場合で、どのくらい相続税額が変わるのかをシミュレーションしてみましょう。

- 相続人:子1人

- 相続財産:5,000万円

- 生前贈与:被相続人が亡くなる5年前に子へ1,000万円を贈与

- 基礎控除:3,000万円+600万円×法定相続人1人=3,600万円

シミュレーションにあたり、以下の相続税速算表を使用します。

| 法定相続分に応じた取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超~3,000万円 | 15% | 50万円 |

| 3,000万円超~5,000万円 | 20% | 200万円 |

| 5,000万円超~1億円 | 30% | 700万円 |

| 1億円超~2億円 | 40% | 1,700万円 |

| 2億円超~3億円 | 45% | 2,700万円 |

| 3億円超~6億円 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

参考:国税庁「No.4155 相続税の税率」

2-3-1.ケース①:2024年より前に相続開始(加算期間3年)

2023年12月31日以前に相続開始した場合、税制改正前のルールに則り加算期間は3年間です。生前贈与したのは相続開始の5年前なので、加算対象外となります。

相続税率は速算表で15%となっているので、税額は以下のように計算できます。

このように、2023年度税制改正前だと相続税額は160万円となります。

2-3-2.ケース②:2031年以降に相続開始(加算期間7年)

生前贈与の加算期間が7年間になる2031年以降に相続開始した場合、相続開始の5年前の生前贈与は加算対象となります。

このため、相続税の課税対象となる金額は以下のとおりです。

相続税率は速算表で15%となっているので、税額は以下のように計算できます。

加算対象となるかどうかで、相続税額は120万円の差が出る結果となります。

このように、改正前は加算されなかった「5年前の贈与」が、改正後は相続財産に加算されるため、実質的な増税につながります。今後は早めに贈与計画を立てることがますます重要になるでしょう。

3.2023年度税制改正における2つの生前贈与支援措置とは?

2023年度税制改正では「生前贈与の加算期間延長」が注目されていますが、生前贈与に対する優遇措置といえる2つの制度も設けられています。

これらを上手に使えば、相続税や贈与税の負担を軽減しながら子や孫へ早期に資産移行をできるようになります。

ここからは、2つの生前贈与支援措置について解説していきます。

3-1.相続時精算課税制度に基礎控除額110万円新設

相続時精算課税制度とは、「60歳以上の父母(もしくは祖父母)」から「18歳以上の子(もしくは孫)」に対して、生前贈与をした際に選択できる贈与税の制度です。

最大2,500万円まで贈与税は非課税となりますが、その贈与財産の価額を将来の相続時において相続財産の価額に合算して、相続税として精算する制度となっています。

従来の相続時精算課税制度では、贈与時に最大2,500万円の特別控除があるなどメリットは大きいものの、少額でも2,500万円を超過した場合は贈与税の申告が必要です。また、超過した贈与分に対しては一律20%の贈与税が課されるため、不便で選択しづらい制度となっていました。

税制改正により新たに「年間110万円の基礎控除」が設けられたことで、暦年課税と同様に少額贈与を非課税で行えるようになりました。

しかも、相続時精算課税制度における基礎控除は、相続開始前7年間の生前贈与であっても毎年110万円までの贈与額は相続財産に加算されません。これにより、毎年少しずつ資産を移転したい場合でも相続時精算課税制度を選びやすくなり、より柔軟な資産承継が可能になるでしょう。

生前贈与において、相続時精算課税制度を利用する場合は、届出を行う必要があります。どちらが得なのかは贈与されるものや金額によって異なるので、しっかり検討しなければなりません。詳しくは以下の記事で解説しているので、ぜひ生前贈与を考えている方は参考にしてください。

(参考)【相続時精算課税制度とは】メリット&デメリット、手続きまで解説

3-2.「教育資金の一括贈与」「結婚・子育て資金の一括贈与」に係る贈与税の非課税措置期間の延長

もともと期間限定で非課税措置が取られていた教育資金の一括贈与、並びに結婚・子育て資金の一括贈与ですが、2023年度税制改正でその期間が延長することになりました。

どちらも父母(もしくは祖父母)から子(もしくは孫)への生前贈与が対象となる制度ですが、それぞれを比較すると以下のようになります。

| 項目 | 教育資金の一括贈与 | 結婚・子育て資金の一括贈与 |

|---|---|---|

| 利用できる人 | 30歳未満の子・孫 | 18歳以上50歳未満の子・孫 |

| 非課税限度額 | 最大1,500万円 (学校など以外は500万円まで) | 最大1,000万円 |

| 対象となる支出 | 学校の授業料・入学金・塾代・留学費用など | 結婚費用(挙式や住居費など)・不妊治療にかかる費用・出産や育児関連費用など |

| 期間 | 2026年3月31日まで | 2025年3月31日まで (さらに2027年3月31日まで延長) |

2024年の税制改正では、教育資金の一括贈与に係る贈与税の非課税措置が3年延長されて、2026年3月31日までとなりました。結婚・子育て資金の一括贈与は2年延長され2025年3月31日までになりましたが、その後2025年の税制改正でさらに2年延長され、2027年3月31日までが期限となっています。

2つの特例を利用したものの使い切れずに残った資金は、相続時に相続財産に加算されます。そのほか、利用を検討する際は気を付けるべきポイントがあるので、ぜひ以下の2つの記事を参考にしてください。

(参考)教育資金の一括贈与は本当にお得?条件・期限などを解説

(参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

4.相続税の負担増に備える!今からできる5つの具体的な対策

相続税の実質増税に備えるには、早めに対策を講じることが大切です。ここでは、改正後の制度を踏まえつつ5つの対策をご紹介します。

4-1.対策①:相続人ではない孫への贈与を検討する

今回の改正で、生前贈与の持ち戻し期間が3年から7年に延長されました。ただし、このルールが適用されるのは「相続人への贈与」に限られます。

つまり、相続人ではない孫への贈与は相続財産に加算されません。毎年110万円以内であれば贈与税もかからないうえ、世代を飛ばした資産移転により将来的な二重課税を回避できるメリットもあります。

孫への生前贈与は相続税対策になり得ますが、注意しなければならないポイントもあります。以下の記事で詳しく解説しているので、ぜひ参考にしてください。

(参考)孫への生前贈与が相続税対策に?!非課税で贈与するやり方と注意点

4-2.対策②:新設された相続時精算課税制度の非課税枠を活用する

2023年度税制改正で、相続時精算課税制度に「年間110万円の非課税枠」が新設されました。これにより、従来は一括で多額の贈与を前提とした制度が、少額贈与にも柔軟に使えるようになりました。

贈与税の特別控除分である2,500万円とは別枠で利用できるため、たとえば毎年110万円ずつ5年間生前贈与を繰り返せば最大550万円分を非課税で移転することが可能となります。

4-3.対策③:生命保険の非課税枠を最大限利用する

相続税対策の代表的な方法が「生命保険の非課税枠」です。

被相続人が加入していた生命保険金については、「500万円×法定相続人の人数」まで非課税とする優遇措置があります。たとえば相続人が2人なら1,000万円まで控除できる計算です。

死亡保険金は現金で受け取れるため、納税資金の確保にも役立ちます。

生命保険の非課税枠は相続税対策に有効ですが、受取人が法定相続人ではない場合は非課税枠が適用されません。

そのほか、注意したいポイントを以下で詳しく解説しているので、死亡保険に加入している方や加入を検討している方はぜひ参考にしてください。

(参考)生命保険の非課税枠とは│条件や計算方法をわかりやすく解説

4-4.対策④:小規模宅地等の特例を適用して不動産評価額を圧縮する

被相続人が住んでいた自宅や事業用の土地などは、要件を満たせば「小規模宅地等の特例」により評価額を大幅に減額できます。

具体的には、居住用宅地であれば最大330㎡まで80%減額されるので、節税効果が大きいといえるでしょう。ただし、相続人の居住要件や事業継続の有無など、細かな条件を満たす必要があるので注意が必要です。

この特例を適用できるかどうかで不動産評価額は大きく異なります。相続財産の中に自宅や事業用の土地などが含まれている方は、以下の記事を参考に、小規模宅地等の特例の適用条件や手続きの方法をご確認ください。

(参考)小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよう

4-5.対策⑤:教育資金や結婚・子育て資金の一括贈与を活用する

2023年度税制改正の重要ポイントでも触れたように、「教育資金の一括贈与」と「結婚・子育て資金の一括贈与」の非課税措置は期限が延長されました。教育資金は2026年3月31日まで、結婚・子育て資金は2027年3月31日まで利用可能です。

まとまった資金を非課税で次世代に移転できる制度として、教育や子育てに充てる資金計画に活用する価値があります。制度の期限や使い道を確認しながら、早めの検討を進めましょう。

5.これからどうなる?相続税・贈与税の一体化と今後の改正予測

ここ数年、政府や税制調査会では「相続税と贈与税の一体化」に向けた議論が進められています。その背景には、生前贈与を利用した富裕層の節税をおさえて、公平な課税を実現するという狙いがあります。

2023年度税制改正でも生前贈与の加算期間の延長が施行され、課税強化の方向性が鮮明となりました。相続税や贈与税がどのようになっていくのか、注目されている制度改正について解説します。

5-1.暦年課税の110万円控除は廃止される?

現在の暦年課税制度では、年間110万円までの贈与は非課税とされています。しかし、相続と贈与を一体化して節税の抜け道を塞ぐべきだという意見が強まっており、「将来的には廃止されるのでは」とたびたび議論されています。

現状では、具体的な廃止計画は示されていませんが、今後の改正次第で大きく制度が変わる可能性は否定できません。したがって、現時点では制度を活かした相続対策を進めつつ、将来の改正に備えて柔軟に対応できる準備が求められます。

暦年課税の廃止議論については、以下の記事でも詳しく解説しています。相続対策として生前贈与を検討している方は、ぜひ参考にしてください。

(参考)暦年課税が廃止に?生前贈与はどうなる?相続税・贈与税の一体化や見直しを解説!相続税対策も

5-2.タワーマンション節税(タワマン節税)への規制強化

「タワマン節税」とは、タワーマンションの高層階は市場価格が高いにもかかわらず、固定資産税評価額や相続税評価額が低く算定されることを利用して相続税を軽減させる方法です。富裕層を中心にタワーマンション購入による節税は人気が高く、注目されていました。

過度な節税となるタワマン節税は以前より問題視されており、2024年税制改正によりマンションの相続税評価額の算出方法が見直されました。現在は市場価格との乖離が大きい場合、マンションの評価額は補正されます。しかし、評価額が補正されたとしても、一定の節税効果は期待できる場合は少なくありません。

具体的なルール改正後の評価額の算出方法については、以下の記事で詳しく解説しています。相続税対策としてマンションの購入を検討している方はぜひ参考にしてください。そのうえで、タワマン節税以外の節税方法も検討することを視野に入れ、専門家に相談することをおすすめします。

(参考)【2024年改正】タワマン節税とは?改正後の影響と対策をわかりやすく解説

6.相続への備えは専門家と共に。早めの準備で未来の安心を

2023年度の税制改正では、相続税の税率や基礎控除額に変更はなかったものの、生前贈与の加算期間延長などにより「実質増税」といえる内容が盛り込まれました。

一方で、相続時精算課税制度の基礎控除新設や教育資金・結婚子育て資金の一括贈与の延長といった支援策も用意され、高齢世代から若い世代への資産移転を柔軟に進められる道も広がっています。

将来的には暦年課税の廃止やタワマン節税への規制強化など、更なる課税強化の可能性も議論されています。それを踏まえて、相続税の負担が心配な方はぜひ早めに準備を進めましょう。

税制改正は毎年行われる可能性があるため、最新の情報を得ることが大切です。より自分に合った相続対策を見つけるためにも、ぜひ専門家に相談することをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編