遺産相続を理解するために大切な6つのポイント

相続時にかかる税金はどれくらいなのでしょうか?相続税がどれくらいかかるか確認しておくことによって、前もって対策しておくことができます。

今回は税金の計算方法や控除の対象などについて詳しくご説明しています。

1.知れば変わる相続税の見方!

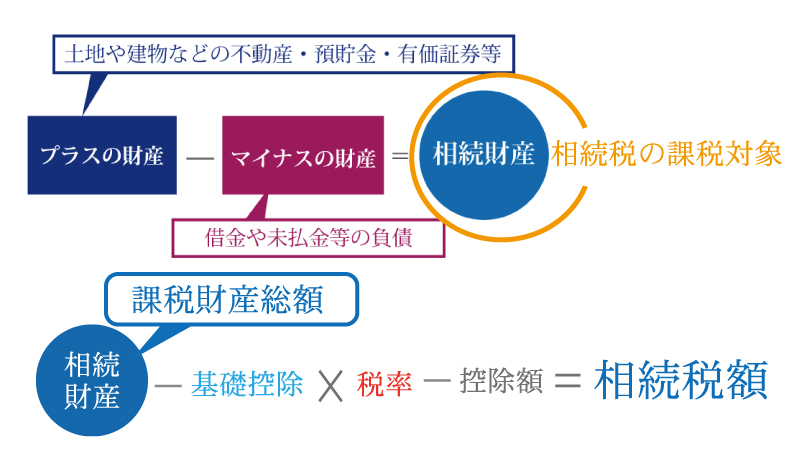

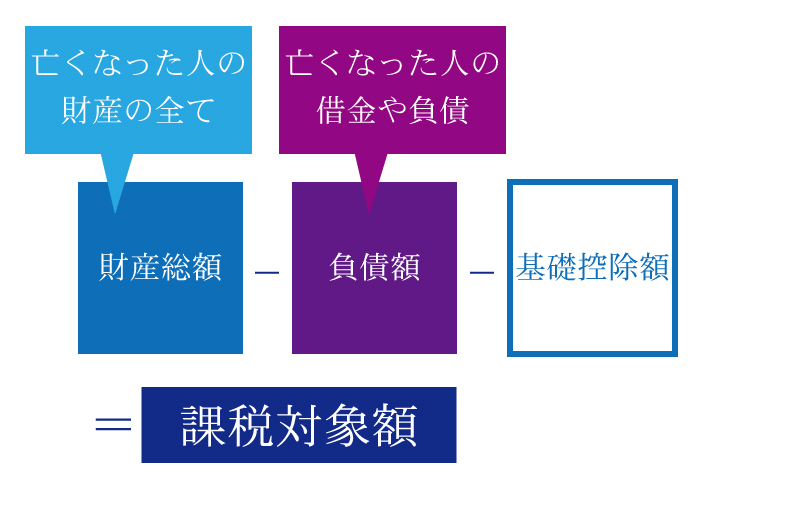

遺産相続にかかる税金とは、「相続税」があります。プラスの財産となる土地や建物、預貯金等からマイナスの財産を引いた課税財産総額から、相続税の基礎控除(3,000万円+600万円×法定相続人の数)を引き、税率をかけて算出します。

どこまでが遺産!?相続が発生したら遺産の調査をしましょう!!

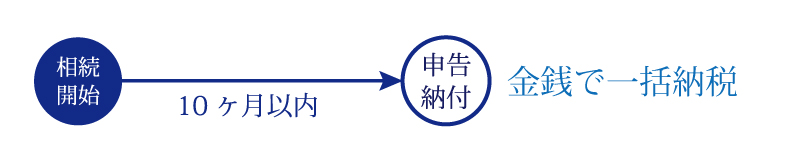

相続税の申告には期限があり、相続発生から10ヶ月以内に申告・納付を行う必要があります。期限を過ぎてしまうと、加算税や延滞税が課されることがあります。

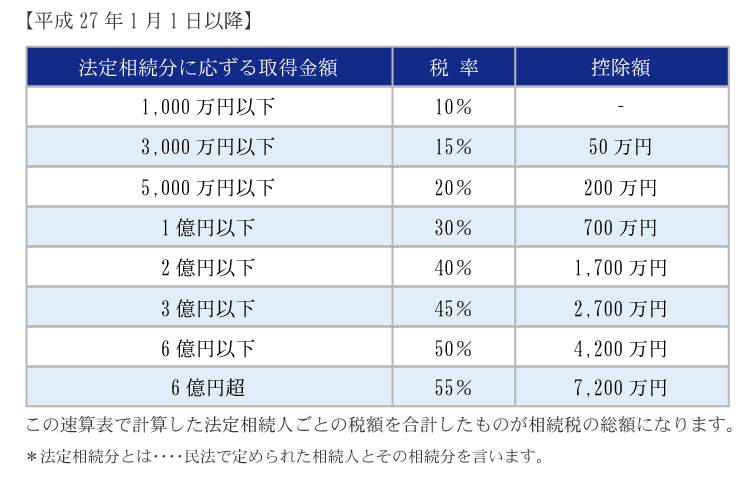

相続税の計算方法については下記をご参照ください。

2.相続時精算課税制度に詳しくなろう!

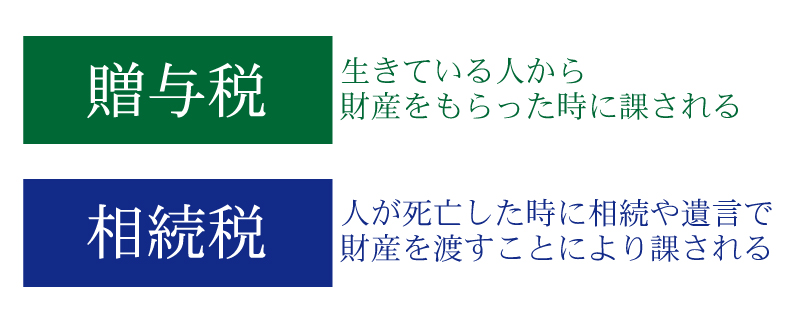

相続税は、亡くなった方の財産を引き継いだときに発生する税金で、贈与税は、生きているうちに財産を受け取った際に発生する税金です。

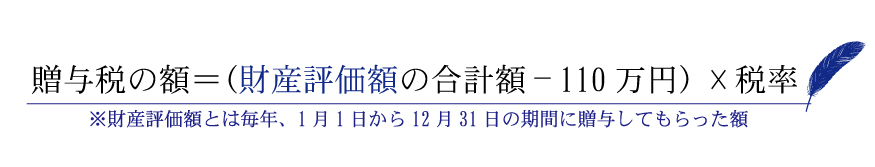

相続税とは違い、「贈与税」と呼ばれる税金があり、これは「(取得した財産-基礎控除)×税率=納める税金」の計算式で求めます。

今日本で問題になっていることが、高齢者が財産を使わずに貯めこんでいる方が多いということです。この高齢者の財産は相続時に子供などへ引き継がれますが、高齢化社会の現在、高齢者が亡くなる際はその子供もまた高齢者であり、また財産を使わず貯めてしまい景気が良くなっていきません。

国としては、少しでも早く財産を子供へ渡し、その子供がその財産を使うことで景気が良くなってほしいと考えております。相続時精算課税制度は、少しでも早く財産を渡しやすくするために作られた制度です。

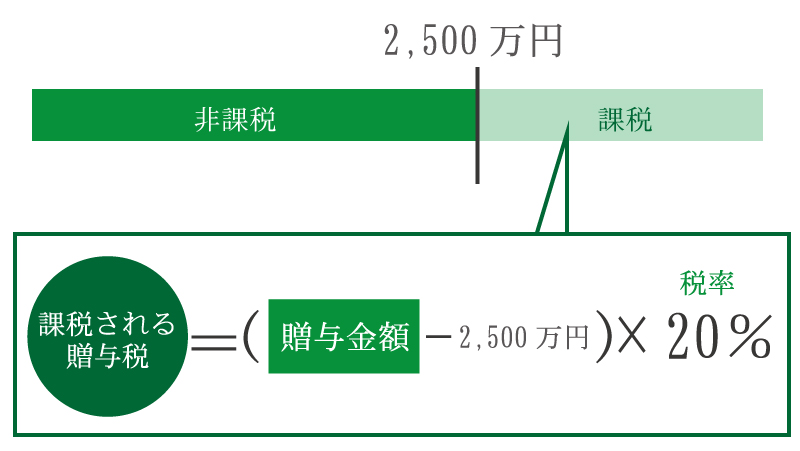

具体的にどのようなものかというと、生前に贈与した場合には、2,500万円の贈与までは贈与税がかからない制度です。

相続時精算課税制度については下記の記事をご参照ください

3.こんなものも控除されているの!?

次に、「遺産総額」から控除されているものについてです。遺産総額からは「葬式費用・債務」が「債務控除」とされ、葬式費用と借金が控除されることを意味します。また、「非課税財産」は、墓所や仏壇・祭具などや、国や地方公共団体などに寄附した財産、生命保険金(500万円×法定相続人)や死亡退職金(500万円×法定相続人)です。

債務控除を行わないと相続税が高くなる!債務控除とは何か?

葬式費用の中には、相続税を安くできる費用とできない費用がある?

生命保険で相続税が節税できる?効果的な保険の入り方とは?

死亡した時に受け取る死亡退職金にはどんな税金がかかるの?

4.贈与財産で知って納得!加算のルール

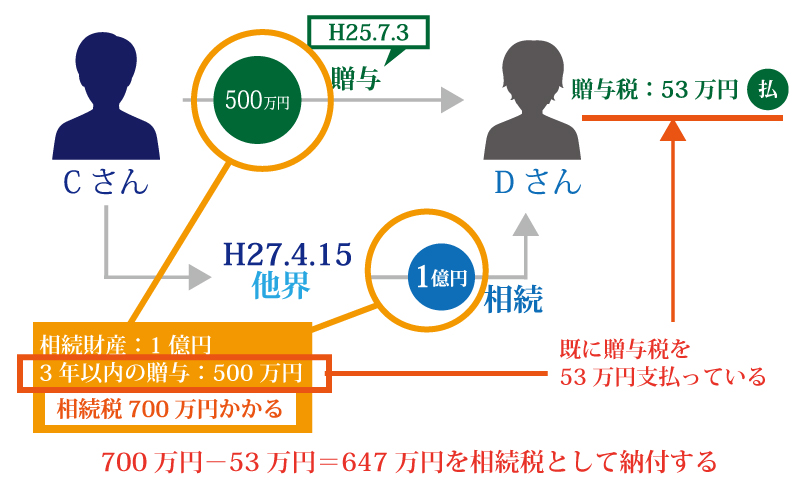

次に遺産額に加算する相続開始前3年以内の贈与財産についてご説明します。相続開始前3年以内の贈与財産は相続税額に加算されます。一方で、贈与税を既に納付している場合は、加算して算出した相続税額から納付済みの贈与税額を控除することができます。

例えば、平成25年7月3日にCさんから500万円の贈与をDさんが受けた場合、Dさんは53万円の贈与税を払います。やがて平成27年4月15日にCさんが亡くなって、Dさんに相続財産1億円が遺されたとします。すると、Dさんには1億円の相続財産に、3年以内であった贈与の500万円を加算した財産総額1億500万円に対して、相続税700万円の支払い義務が発生します。ですが、既に53万円の贈与税を払っているため、700万円-53万円で647万円が相続税の納付税額となる、ということがこのルールです。

5.絶対覚えたい単語は「基礎控除」

次に、相続税には「基礎控除」があることについてです。相続税の基礎控除額は「3,000万円+600万円×法定相続人の人数」で表し、例えば3人の法定相続人がいた場合、「3,000万円+600万円×3=4,800万円」となり、残された相続財産が4,800万円以下なら相続税を払う必要が無いということです。

6.相続税の計算と税率って何?

最後に相続税の計算と税率についてです。まず相続税の計算前に「相続財産の金額-基礎控除」を見て、これがマイナスであれば、相続税の支払いはありません。プラスであれば相続税の計算をします。「相続税の総額×各人の課税価格÷課税価格の合計額=各相続人等の税額」の計算式で表せます。

税率については、速算表と呼ばれるものがあります。「法定相続分の応する取得金額」「税率」「控除」に分かれた早見表であり、例えば法定相続分の応する取得金額が1,000万円以下の場合税率は10%で控除は無く、3,000万円以下の場合税率は15%で控除50万円など、全て表に記載されています。

まとめ

相続税の計算でポイントとなる基礎部分についてご紹介しました。相続税は基礎控除を超えた部分から課税対象となりますが、配偶者控除など相続税が控除になる特例等もあります。相続税の課税価格が基礎控除以下の場合には相続税の申告は不要ですが、特例適用をうけて相続税が非課税となった場合には、相続税の納付はなくても相続税の申告を行う必要があります。相続税の申告期限は、相続発生から10ヶ月以内です。特例適用の際は忘れずに相続税の申告を行ってください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は84名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編