養子縁組の相続トラブルを回避する方法│事例や注意点を解説

養子縁組をすると、養親の相続発生後に、「養子」と「養親の親族」において相続トラブルに発展するリスクがあります。

この理由は、養子が養親の法定相続人になることで、本来の法定相続人の相続分が減ったり、相続順位が変わることで遺産相続できなくなったりする人が出てくるためです。

また、養子縁組を解消したくてもできない、解消する手続き(離縁)をしていなかったという理由で起こる相続トラブルもあります。

この記事では、養子縁組が係る相続トラブルの代表的な事例や、関係性別の注意点について解説します。

相続トラブルを回避するための生前対策や、実際に相続トラブルが起きたときの対処法もご紹介しますので、参考にしてください。

この記事の目次 [表示]

1.養子縁組とは?

養子縁組とは、法律上の手続きにより、人為的に親子関係を生じさせる制度のことです。

養子縁組の効力発生日(成立日)から、養子と養親の間には、法的に直系血族と同一の親子関係が生じることとなります(民法第727条)。

様々な理由により、親族間のみならず同性のパートナー同士や他人同士でも、養子縁組が活用されます。

- 孫と養子縁組する

- 配偶者の連れ子と養子縁組する

- 子どもの配偶者(嫁や婿)と養子縁組する

- 甥姪と養子縁組する

- 同性パートナーと養子縁組する

- 相続税対策として養子縁組する

養子縁組について、詳しくは「養子縁組をすると相続はどう変わる?相続対策におけるメリットや注意点を解説」をご覧ください。

1-1.養子縁組をしたら実親の相続はどうなるの?

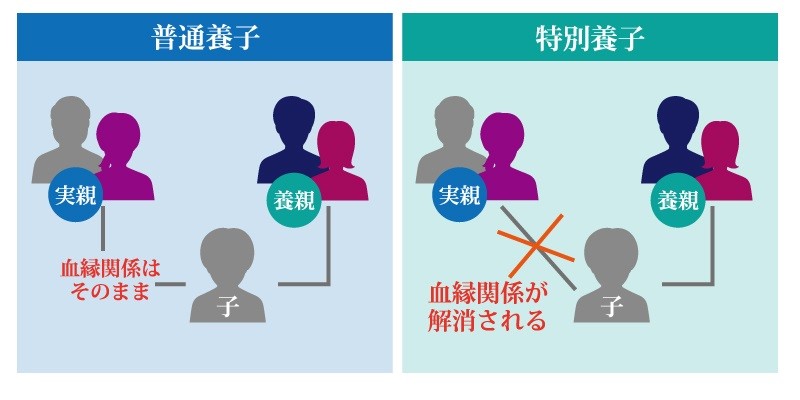

民法において、養子縁組には「普通養子縁組」と「特別養子縁組」の2種類があります。

普通養子縁組と特別養子縁組は、それぞれ異なる要件が設けられており、主に「実親との血縁関係の取扱い」に違いがあります。

普通養子縁組の場合、養子は実親との血縁関係が継続されます。

そのため、普通養子縁組をした子は、実親(実父・実母)と養親(養父・養母)の相続において、遺産を相続する権利を得ることとなります。

普通養子縁組と特別養子縁組の違いについて、詳しくは「養子縁組は相続と相続税に影響を及ぼす?気をつけたいポイントも解説」をご覧ください。

また婿養子については、詳しくは「【婿養子の相続】実親・養親から相続できる!割合や注意点」をご覧ください。

2.養子縁組における代表的な遺産相続トラブル

養子縁組をした後に養親の相続が発生した場合、養子は第一順位の法定相続人になるため、遺産相続トラブルに発展しやすいです。

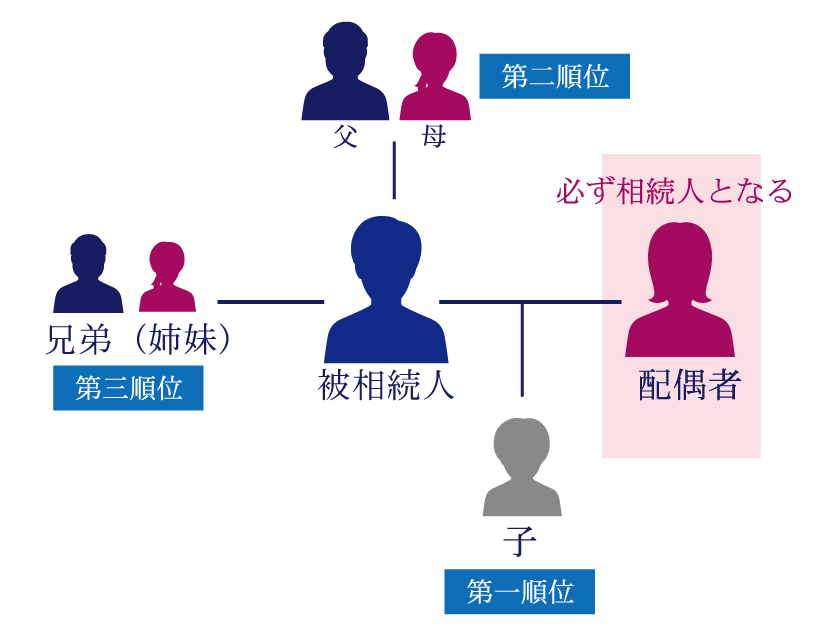

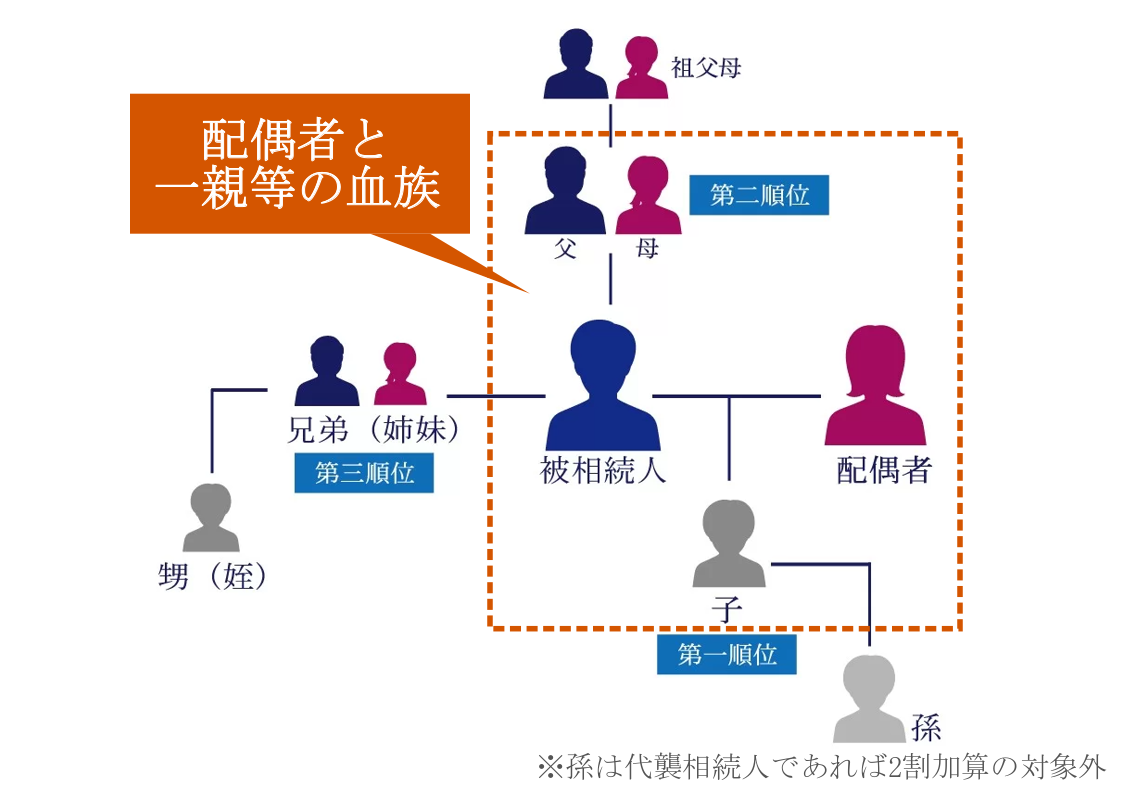

法定相続人とは、被相続人の遺産を相続する権利が認められた、一定の範囲の親族のことです。

被相続人の配偶者は常に法定相続人となりますが、その他の法定相続人は民法において相続順位が定められています。

この章では、養子が法定相続人に含まれるケースにおいて、よくある相続トラブルを2つご紹介します。

法定相続人について、詳しくは「法定相続人の範囲を図解でわかりやすく-相続割合は相続人の順位で決まる」をご覧ください。

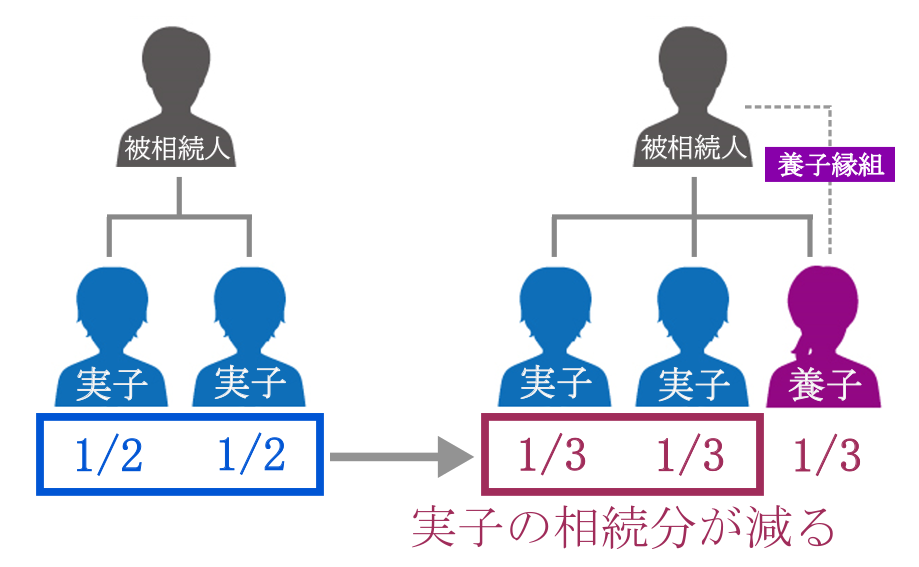

2-1.第一順位の法定相続人(実子)の相続分が減る

被相続人(養親)に実子がいる場合、養子は実子と共に、第一順位の法定相続人となります。

つまり、被相続人(養親)の遺産を相続する、第一順位の法定相続人の人数が、実質的に増えるということです。

その結果、実子が相続できるはずだった相続分が減るため、実子と養子間で相続トラブルに発展しやすいのです。

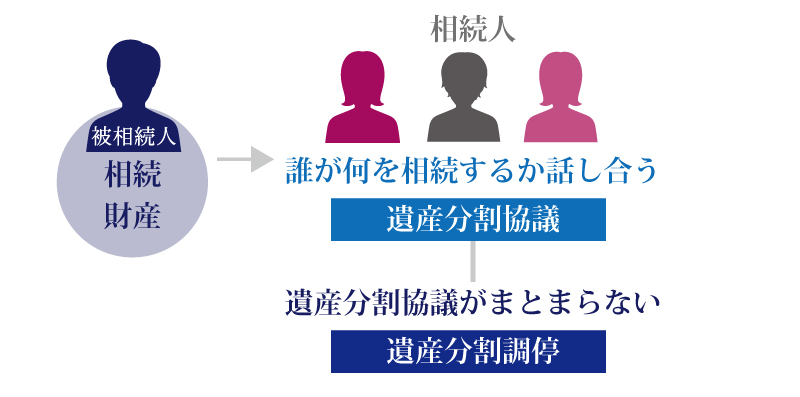

遺言書がない場合は、法定相続人全員で遺産分割協議を行い、誰が・どの財産を・どのくらい相続するのかを話合いで決めることとなります。

しかし、全く知らない第三者が養子になったり、特定の孫や嫁婿のみが養子になったりした場合は、実子からすると自己の相続分が減ることに納得できないはずです。

養子と実子による遺産分割協議でトラブルになり、遺産分割調停・審判に発展してしまうことは決して少なくありません。

2-2.第二順位や第三順位の法定相続人が遺産を相続できなくなる

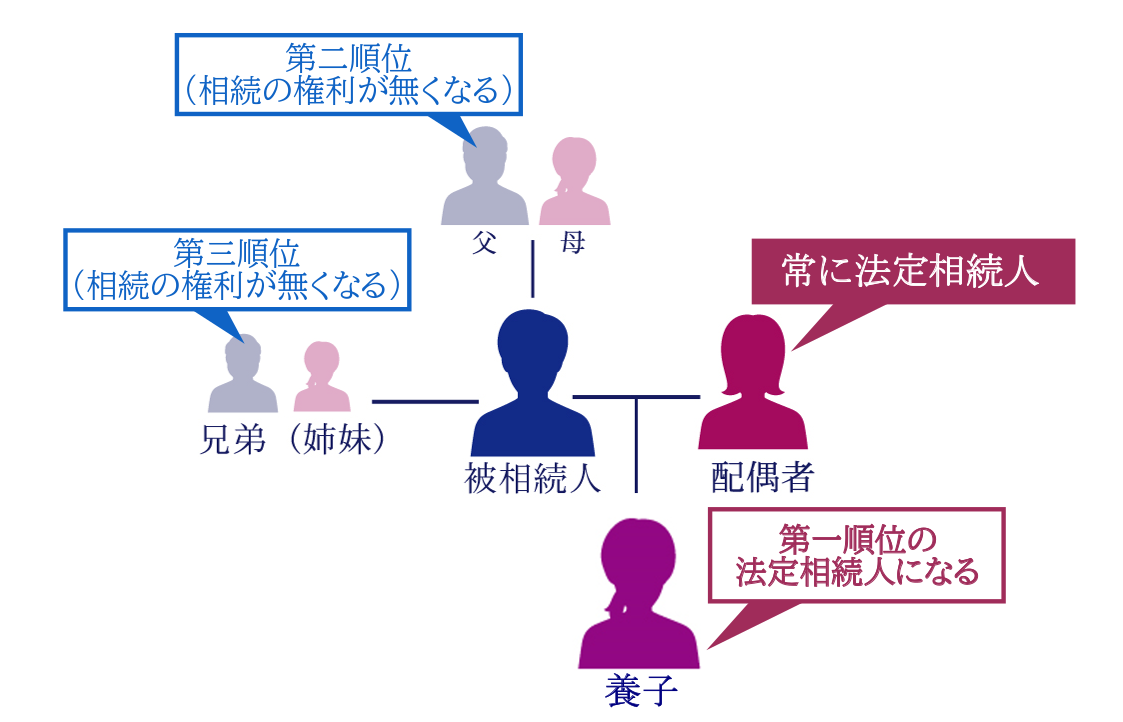

被相続人(養親)に実子がいないケースであっても、養子が第一順位の法定相続人になることで、相続トラブルに発展することもあります。

この理由は、養子が第一順位の法定相続人になることで、第二順位(父母)や第三順位(兄弟姉妹)の法定相続人は、遺産を相続できなくなるためです。

特に、第二順位や第三順位の法定相続人が、養子縁組に反対していた場合などは、養子が遺産を相続することに納得しないことも考えられます。

相続トラブルに発展させないためにも、あらかじめ家族や親族に養子縁組のことを周知しておく必要があります。

3.養子縁組における相続トラブル事例!関係性別の注意点

養子縁組における相続トラブルは、遺産分割に限られたことではありません。

養子縁組の関係性によって、法務や税務における注意点も変わります。

相続トラブル事例を元に、養親と養子の関係性による注意点を把握しておきましょう。

3-1.孫と養子縁組したら相続税は2割加算

被相続人の遺産の額が多い場合など、相続税対策として孫養子を迎える事例は少なくありません。

事例:

孫養子は相続税の2割加算の対象であることを知らず、節税対策のはずが予想よりも相続税額が高くなってしまった。

相続税の2割加算とは、被相続人の配偶者と一親等の血族(子ども・父母)以外の人が遺産を相続したときに、相続税が2割加算される制度のことです(相続税法第18条)。

被相続人の養子は一親等の法定血族であるため、原則として相続税の2割加算の対象ではありません(例:婿養子などは対象外)。

しかし、孫養子については、実質的に相続税の課税を1回免れることとなるため、2割加算の対象となります。

なお、養子縁組を組んだ孫の親(被相続人の子ども)が亡くなっている場合、孫は代襲相続人となるため、相続税の2割加算の対象外となります。

相続税の2割加算について、詳しくは「相続税が2割加算!?行われる理由や対象者、計算方法を徹底解説」や、国税庁「相続税額の2割加算」をご覧ください。

3-2.離婚をしても連れ子との養子縁組は解消されない

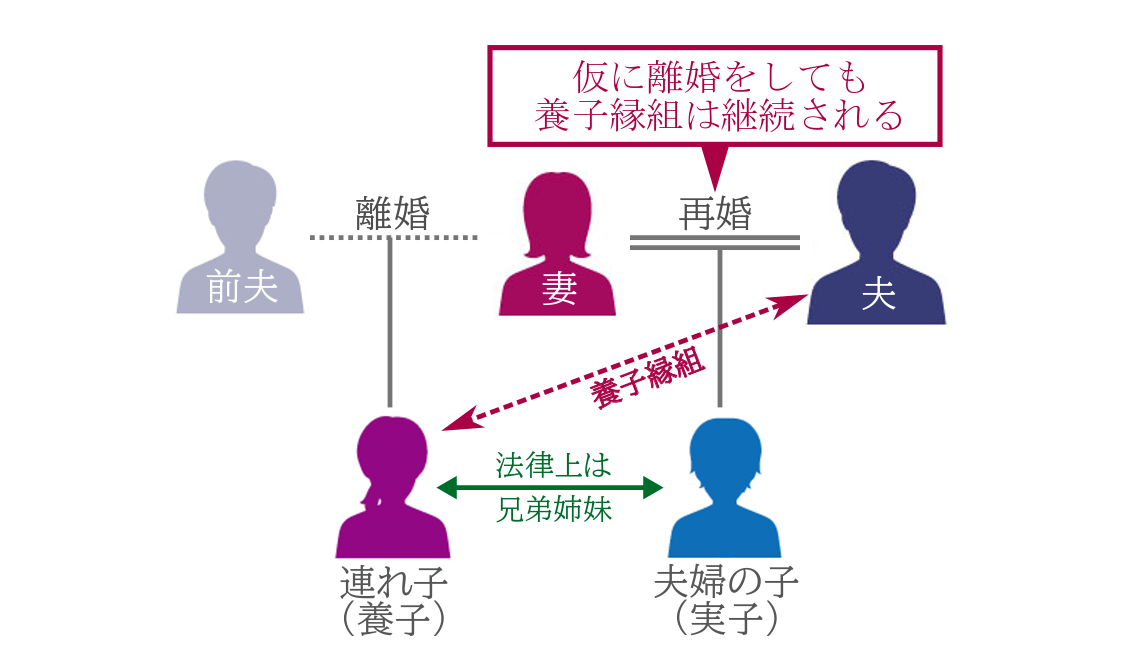

父が再婚し、新しい母と養子縁組した連れ子を迎えた。

その後、父と母(後妻)は離婚。そしてさらに数年後、父が他界し、相続が発生。

離婚後まったく連絡をとっていなかった連れ子が、「自分も相続人なのだから遺産をよこせ」と言ってきた。

配偶者の連れ子と養子縁組をするのは、実子と同じ権利義務を持たせるという意味があります。

再婚をふまえ、実子と同等の関係性を築きたい場合に、養子縁組という手段を取る人は少なくありません。

しかし、配偶者と離婚をしても、その配偶者の連れ子との養子縁組は継続されるため、養親の相続が発生した際に、その連れ子は第一順位の法定相続人になります。

養子縁組を解消するための「離縁」の手続きも用意されていますが、連れ子が15歳未満の場合は法定代理人となる実母・実父の同意が必要となります。

離婚する段階では夫婦間の話合いが難しい場合があり、そうなると裁判所を介した手続きによって養子縁組を解消することになります。

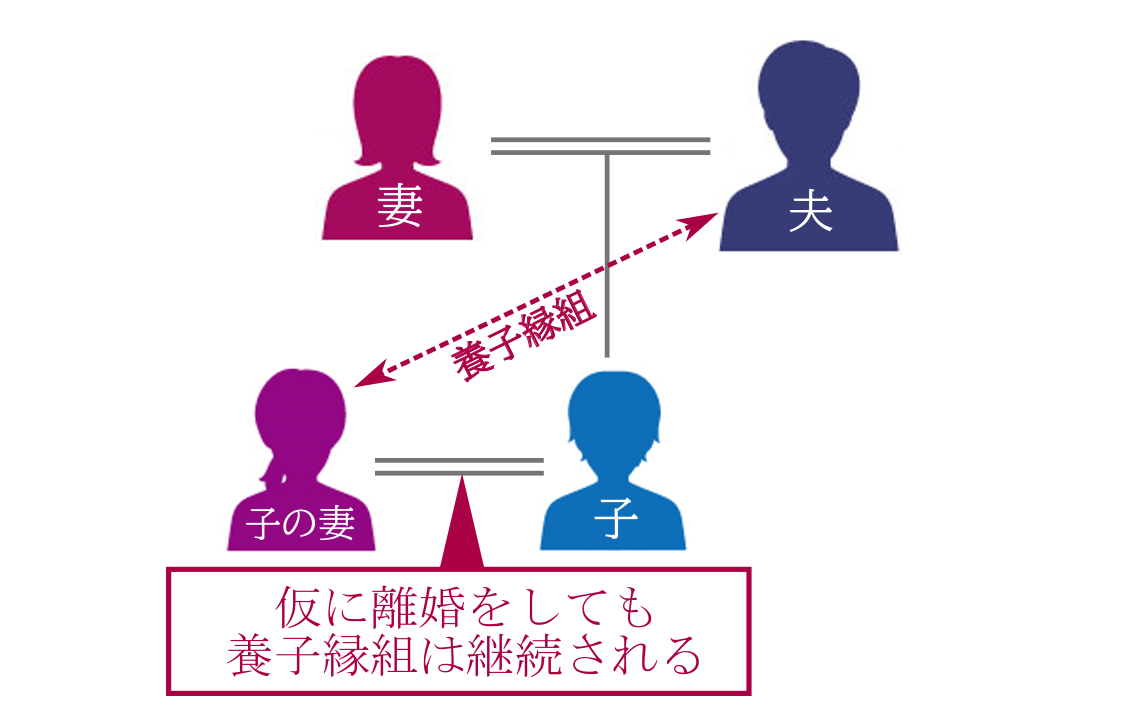

3-3.子どもが離婚をしても婿養子や嫁養子との養子縁組は継続される

自分の介護をしてくれた息子の妻に財産を相続させるため、養子縁組をしたが、息子夫婦が離婚。

もう関係は切れたと思っていたが、離婚後も養子縁組は残り、自分の法定相続人にあたることが判明。財産が渡らないよう離縁しようとしたが、息子の元妻が拒否。なかなか養子縁組の解消ができない。

自分の介護や世話をしてくれた子どもの配偶者(嫁や婿)に財産を相続させるため、養子縁組をすることはよくあります。

他にも、事業を営んでいるご家庭で、その事業を子どもの配偶者(嫁や婿)に継がせるために、養子縁組を活用することもあります。

しかし、養子縁組した人(嫁や婿)と子どもが離婚をしても、養子縁組による親子関係は継続されるため、養子は子どもと共に第一順位の法定相続人になります。

養子縁組を解消するには、「離縁届」の提出が必要です。ただし、基本的には離縁する両者の合意が必要になります。

合意が得られない場合は、裁判所を介した離縁の手続きが必要となります。

3-4.甥や姪と養子縁組した際は相続税が増える可能性あり

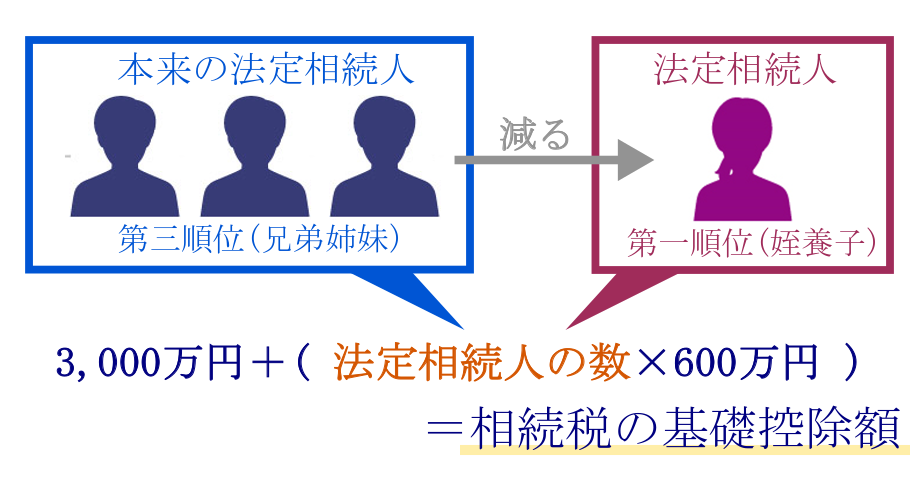

独り身だった自分には他に3人の兄弟姉妹がいるものの、子どもがいない自分の介護や世話をしてくれた姪に財産を遺したいという想いから、養子縁組を選択。

しかし、姪と養子縁組をしたことで相続税が増える結果に。

なぜ、甥や姪と養子縁組をしたことで相続税が増えてしまったのでしょうか。

この理由は、甥や姪と養子縁組をすると、その甥や姪が第一順位の法定相続人になり、相続税の基礎控除額が下がる可能性があるためです。

相続税の基礎控除は法定相続人の数を元に計算します。

今回のケースでは本来の法定相続人である3人の兄弟姉妹に相続することになれば、下記の金額が基礎控除額となりました。

3,000万円+(法定相続人の数3人 × 600万円)=4,800万円

しかし、姪1人を養子縁組したため、法定相続人としての第一順位は姪1人となります。

兄弟姉妹は第三順位となるため法定相続人から外れるので基礎控除の対象外です。

姪1人が法定相続人となった場合の基礎控除額は下記のとおりとなります。

3,000万円+(法定相続人の数1人 × 600万円)=3,600万円

結果、相続税の基礎控除額の計算式に算入できる法定相続人の数が、3人から1人に減ったため、このように相続税の課税価額が高くなる可能性があるのです。

3-5.養子縁組した養子が相続放棄を選択せず、負の財産も相続する可能性

事例:

養親である被相続人に生涯独身だった兄がおり、借金を抱えたまま相続が発生。

両親もすでに他界。

養子縁組の自分には関係ないと思い、そのままにしていたら借金も相続することになった。

養子縁組という立場であっても実子と同じように財産を相続する権利があるため、今回のように養子の他に相続人がいない場合は第一順位としてプラスの財産もマイナスの財産も相続することになります。

相続が開始してから借金の存在が分かり、どうしてもその借金を養子が相続したくない場合は、相続放棄を選択することとなります。

相続開始から3ヶ月以内に、家庭裁判所に相続放棄の申述をすることで、プラスの財産もマイナスの財産も相続することはありません。

なお、養子が相続放棄をした場合、その相続権は他の法定相続人に移ることとなります。

相続放棄について、詳しくは「相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説」をご覧ください。

3-5-1.養子縁組による関係性別の注意点

日本の法律では同性婚が認められていないため、同性のパートナーの養子縁組が増えています(令和6年5月現在)。

親子という関係ではあるものの、養子縁組を活用することでパートナーと同じ苗字を名乗れますし、相続権を与えることもできます。

しかし将来的に法律が改正され、日本でも同性婚が認められたときに、養子縁組をしたままでは、結婚できない可能性があります。

また、LGBTに対する理解については個人差があり、遺産分割において相続トラブルが発生することも考えられますので、親族には十分な理解を得ておくことが必要です。

4.相続税対策のために養子縁組をした場合の注意点

相続税対策のために、養子縁組をするのは珍しい話ではありません。

たしかに遺産の額が大きく、子どもの相続税負担が重くなりそうな場合、孫などの親族と養子縁組するのは有効な相続税対策です。

民法上は、養子の人数に制限はありませんので、養子も含めた全員が法定相続人となって、遺産分割協議を行うこととなります。

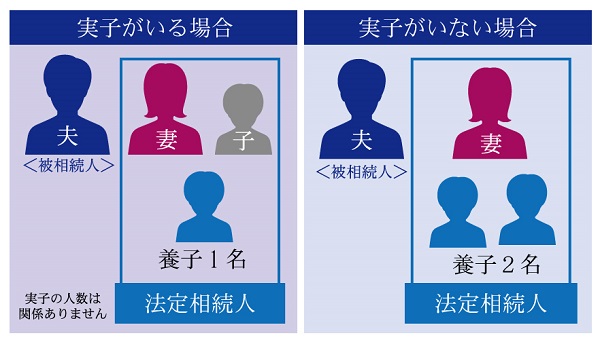

しかし相続税法上では、養子縁組による節税対策に一定の歯止めをかけるため、法定相続人としてカウントできる養子の人数には制限があります。

相続税法上において養子の人数制限が適用されるのは、相続税の基礎控除額の計算式と、生命保険金や死亡退職金の非課税枠の計算式です。

ただし、特別養子縁組による養子、配偶者の連れ子である養子などは、「実子」として扱われるため、相続税法の養子の人数制限は適用されません。

詳しくは「養子の人数の制限について」や、国税庁「相続人の中に養子がいるとき」をご覧ください。

4-1.相続税の基礎控除

相続税の基礎控除とは、相続税額を計算する際に、遺産総額(相続財産の総額)から差し引くことができる控除のことです。

相続税の基礎控除額の計算式は以下の通りで、この法定相続人の数にカウントできる養子の人数には制限があります。

例えば、被相続人に実子が1人と養子が2人いる場合、養子の数は1人が適用されるため、法定相続人の数は2人(実子1人と養子1人)となります。

このケースの場合、実際に遺産を取得するのが実子と養子の合計3人であっても、相続税の基礎控除額は【3,000万円+(2人×600万円)=4,200万円】となります。

詳しくは「相続税の基礎控除とは?控除額の計算方法や法定相続人の数え方の注意点」でも解説しております。

4-2.死亡保険金や死亡退職金の非課税枠

死亡保険金(生命保険金)や死亡退職金は、被相続人の財産ではないものの、被相続人の死亡を事由として支払われる金銭ですので、みなし相続財産とし相続税の課税対象となります。

しかし、死亡保険金や死亡退職金は、遺族の生活の維持に必要であるため、一定の金額まで相続税が非課税となります。

非課税枠の計算式は以下の通りで、この法定相続人の数にカウントできる養子の人数には制限があります。

例えば、被相続人に実子がいないものの、養子が3人いる場合、養子の数は2人が適用されるため、法定相続人の数は2人(養子2人)となります。

実際に生命保険金の受取人が養子3人であっても、非課税枠は【2人×500万円=1,000万】となります。

詳しくは「みなし相続財産とは?死亡保険金と死亡退職金に相続税がかかるって本当?」でも解説しております。

4-3.【注意】法定相続人の数に養子を算入できない事例もある

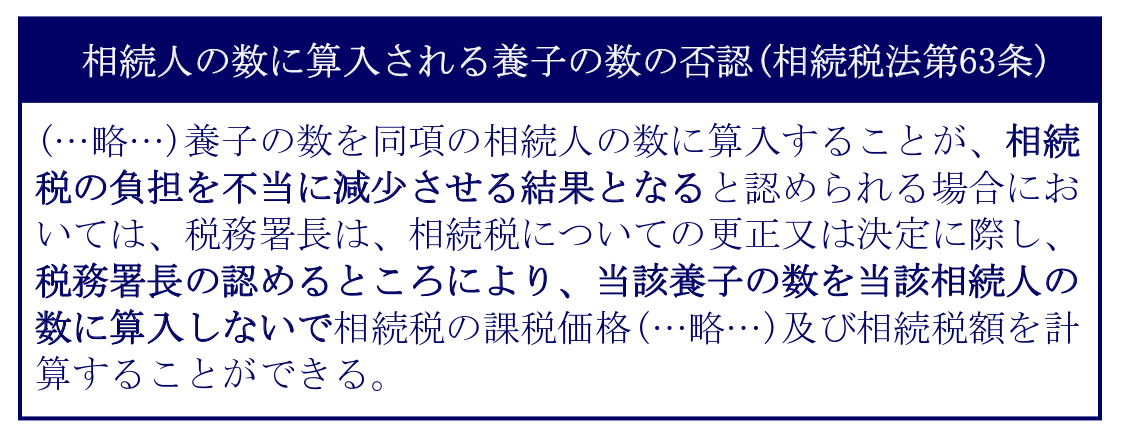

税務署が「明らかに相続税対策を目的とした養子縁組である」と判断された場合、その養子を法定相続人の数への算入が認められないこともあります。

この理由は、相続税法第63条において、以下のように定められているためです。

つまり、税務調査によって相続税が不当に減少されたことが明らかであると判断された場合は、養子を法定相続人の数にカウントできない可能性もあるということです。覚えておきましょう。

5.養子縁組の相続トラブルを回避!3つの生前対策

養子縁組は、当事者間のみならず、双方の親族まで関係する手続きです。

将来的に相続トラブルが起きないよう、養親が元気なうちに生前対策をしておくことが重要です。

5-1.理解が得られるように事前に説明しておく

養子縁組による相続トラブルを防ぐためにも、まずは家族や親族の理解が得られるよう、事前に説明をしておきましょう。

養子縁組をすることやその理由はもちろん、養子縁組するとどうなるのかについて、当事者全員が把握できるように話し合いの場を設けると良いでしょう。

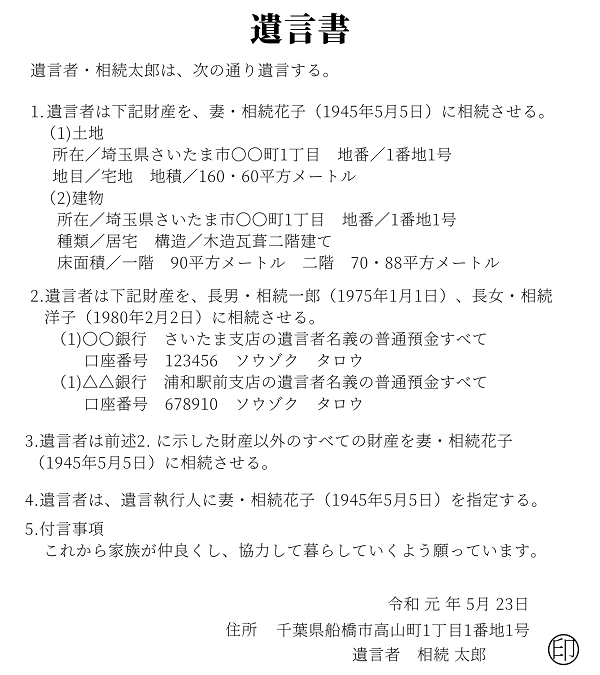

5-2.遺言書で遺産の分割方法を指定する

養子縁組による相続トラブルを防ぐためにも、遺言書を作成して、具体的な遺産の分割方法を指定するのもおすすめです。

遺言書を作成しておけば、原則として法定相続人全員で遺産分割協議をすることなく、遺言者の指定した通りに遺産分割されます。

養子縁組の解消には複雑な手続きが必要となるものの、遺言書はいつでも書き直しや撤回が可能です。

なお、養子は第一順位の法定相続人として、遺留分(最低限の遺産の取得割合)を有する、遺留分権利者となるため注意が必要です。

養子の遺留分に配慮しない内容の遺言書を作成した場合、養子が財産を取得した他の人に対して、遺留分侵害額請求をする可能性があります。

養子の遺留分にも配慮した、法的に有効な遺言書を作成することが大切です。

遺言書について、詳しくは「遺言書の書き方完全ガイド-遺言書の形式と内容に関する注意点を解説」をご覧ください。

5-3.養子縁組を解消する方法や手続きを知っておく

万が一のときのために、養子縁組を解消する方法や、その手続きの流れを知っておきましょう。

養子縁組を解消するには、「協議離縁」「調停離縁」「判決離縁」「死後離縁」という4つの方法があります。

最も手軽なのは、当事者同士で話し合い、養子離縁届を役所に提出する「協議離縁」です。

しかし、当事者間の話合いが難航する場合は、家庭裁判所を通じて「調停離縁」や「判決離縁」という手段を検討します。

どちらかが亡くなっており、当事者の1人が関係を解消したい場合、家庭裁判所に許可審判を申し立てれば、死後離縁という形で養子縁組を解消することも可能です。

6.養子縁組で相続トラブルが発生したらどうする?

養子縁組による相続トラブルが発生、つまり遺産分割協議において養子と養親の親族で話合いがまとまらない場合は、遺産分割調停・審判へと移行します。

詳しくは「遺産分割協議がまとまらないときの、遺産分割調停とは?」でも解説しておりますので、あわせてご覧ください。

6-1.まずは弁護士に相談する

養子縁組が係る遺産相続トラブルが発生した場合、まずは弁護士に相談をしましょう。

弁護士は依頼人の代理人として、相手方と交渉できる唯一の専門家です。

弁護士が代理人として遺産分割協議に参加することで、遺産分割協議が成立する可能性があります。

6-2.遺産分割調停の申立てを行う

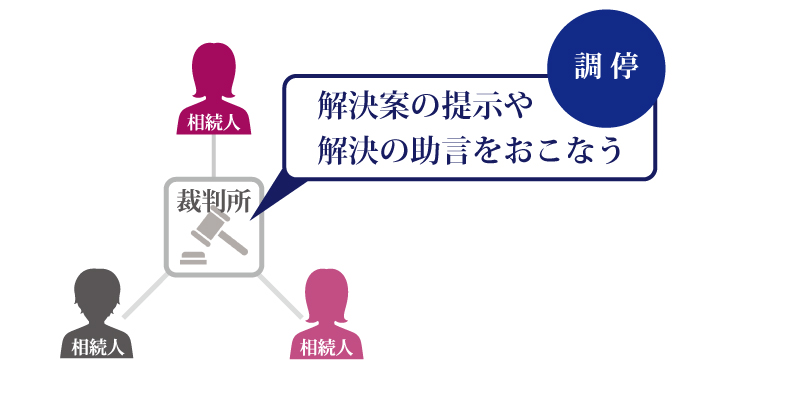

弁護士を交えても遺産分割協議が成立しない場合は、家庭裁判所で遺産分割調停の申立てを行います。

遺産分割調停とは、調停委員が法定相続人たちの間に入り、話合いによる解決を目指す制度のことです。

遺産分割調停では、法律に縛られずに主張できるため、どのように遺産分割をするのかが妥当なのかを決めることとなります。

遺産分割調停について、詳しくは「遺産分割調停をする方法。必要書類や費用、期間、流れを解説」をご覧ください。

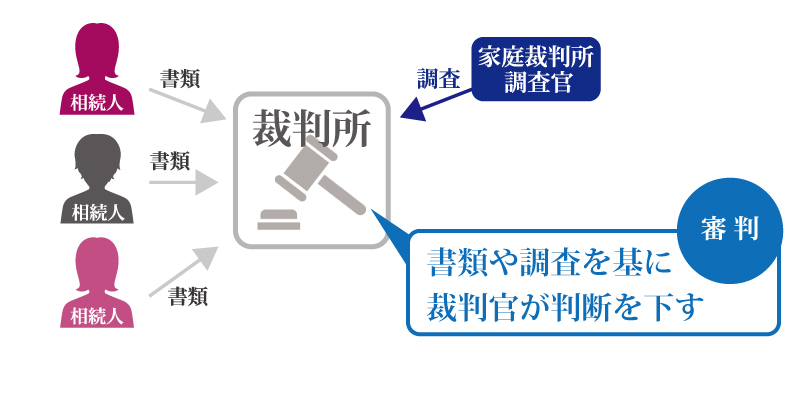

6-3.遺産分割に係る紛争の審判に移行する

遺産分割調停が不成立になった場合は、遺産分割に係る紛争の審判に移行します。

審判とは、当事者の意見や資料を元に、裁判官が法廷で判決を下すことで解決を図る制度のことです。

調停のような話合いではないため、希望と異なる審判が下されても、それに従う必要があります。

遺産分割に係る紛争の審判について、詳しくは「遺産相続トラブルを裁判で解決する!流れ・期間・費用目安を解説」をご覧ください。

7.まとめ

養子縁組をすると、養親が亡くなった際に相続トラブルに発展しやすいです。

しかし、養親が元気なうちから、生前対策をしておけば、相続トラブルを回避することができるでしょう。

また、相続税対策のために養子縁組をしても、相続税を計算する際に養子としてカウントできる人数には制限が設けられており、期待しているような効果を得られず、逆に相続トラブルの引き金になってしまう可能性もあります。

養子縁組には「法務」と「税務」において注意点が異なりますので、必ず相続に強い専門家に相談するようにしましょう。

7-1.養子縁組が係る相続トラブルはチェスターグループに相談を

チェスターグループとは、相続専門の税理士・弁護士・司法書士・行政書士などの各種専門家が在籍している、相続のプロ集団です。

養子縁組が係る相続トラブルの生前対策はもちろん、紛争の解決から相続税申告まで、様々な相続ニーズにワンストップで対応させていただきます。

- 相続トラブルの生前対策…司法書士法人チェスター

- 相続税申告や納付…税理士法人チェスター

養子縁組が係る相続トラブルについてご不明点がある方は、まずはお気軽にチェスターグループまでご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編