【相続手続きの必要書類一覧】効率的な集め方や入手方法を解説

相続の際には様々な手続きがあり、これらの相続手続きには数多くの必要書類があります。

相続に必要な書類を大まかに分類すると、相続人を確定するための必要書類、相続財産に関する必要書類、遺産分割に関する必要書類、相続財産の名義変更や相続登記に必要な書類、相続税の申告に必要な書類に分けられます。

これらの相続に必要な書類には、自分で集める書類もあれば、作成しなければならない書類などがあり、その種類も多岐に渡ります。

この記事では、相続が発生した際の各種手続きの必要書類はもちろん、書類の集め方や必要書類の作成方法について解説しますが、時間と労力が必要となります。

相続に必要な書類の収集や作成は、司法書士や税理士などの専門家に依頼されることをおすすめします。

動画で相続の手続きに必要な書類について解説しています!

この記事の目次 [表示]

1.相続に必要な書類一覧~手続きのトータルイメージをつかもう~

相続に必要な書類一覧と共に、相続手続きの流れを簡単にご説明しますので、トータルイメージをつかんでください。

この一連の相続手続きの中で、最も大変なのが書類を集めたり作成したりする作業です。

書類関係のことは非常に難しく、経験のない方には大変な苦労となるので、専門家にお願いするのがベストでしょう。

ただ、中には自分で書類を収集される方もいらっしゃいますが、その場合の必要書類とは具体的に何なのでしょうか?

2.相続人を確定して相続関係説明図を作成する

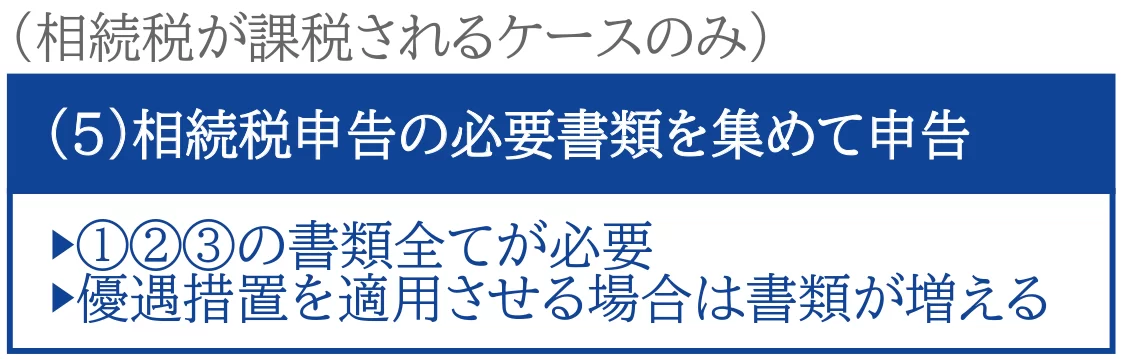

まずは相続人を確定するために、被相続人や相続人の身分関係に関する書類を集める必要があります。

相続とは「被相続人(亡くなった人)の財産」を「相続人へ移す」ことですから、主役とも言える相続人が誰であるのかを知ることが第一段階と言えます。

きちんと相続人を調べてみると、意外な人の名前があがってくるかもしれません。

2-1.相続人を確定するための必要書類

相続人を確定するために、まずは以下の必要書類を集めましょう。

被相続人の戸籍謄本とは、出生、死亡、結婚などの記録のことであり、戸籍の附票とは住所の移転履歴で、戸籍の住所と住民票に記されている住所とを繋ぐもののことです。

被相続人の最後の本籍地の役所で、戸籍、改製原戸籍、除籍の全てを取得することができます。

生まれてから亡くなるまでのすべての戸籍などがそろえばこれで終わりですが、その役所になければ、本籍が移転される前の役所に戸籍などを請求することも求められます。

亡くなった人の死亡時の住所が登記簿上の住所と一致していない場合は、手続きはさらに複雑です。住所のつながりがつくように住民票の除票や戸籍の附票も取得する必要がありますから覚えておきましょう。

戸籍謄本を取り寄せる方法や、何通必要なのかなど、詳しくは「相続手続きに必要な戸籍謄本の種類と取得方法を徹底解説!どのような時に必要で有効期限はある? 」をご覧ください。

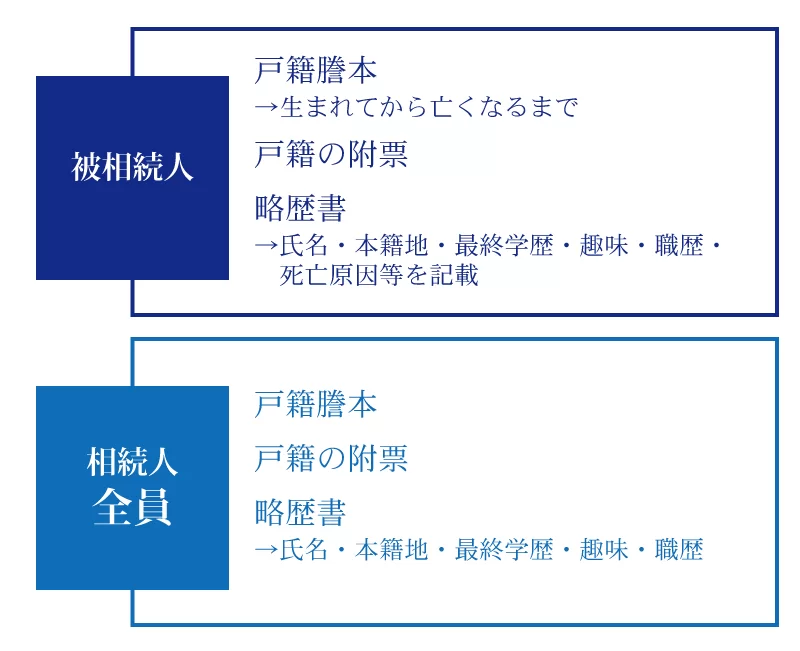

2-2.相続関係説明図とは

相続関係説明図とは、「被相続人の遺産を相続する相続人が誰であるか」を明確にできる書類のことです。戸籍謄本から読み取った、被相続人と相続人の関係が図式化されています。

相続関係説明図に記載するのは「相続権のある相続人だけ」ですので、作成する前には被相続人の戸籍謄本を元に、相続人を確定させていることが必須となります。

もし相続人の誰かが記載されていないと、せっかく作成した相続関係説明図は無効となってしまいますのでご注意ください。

被相続人と相続人の血縁関係が複雑な場合や、代襲相続が発生する場合には、戸籍謄本を正確に読み解いて作成する必要があります。

戸籍謄本を正確に読み取るのが難しい場合は、相続関係説明図の作成は、行政書士や司法書士などの専門家に依頼されることをおすすめします。

2-3.相続関係説明図の書き方や作成方法

相続関係説明図の書き方は、手書きでもパソコンのフリーソフトなどを使って作成しても、どちらでも構いません。

なお、手書きで相続関係説明図を作成する際は、書類が修正されたり書き換えられたりするのを防ぐために、ボールペンなどで記載します。

相続関係説明図の詳しい書き方や注意点について、詳しくは「【テンプレート付】相続関係説明図とは?目的や書き方、記載例を紹介」をご覧ください。

2-4.法定相続情報一覧図でも良い

相続関係説明図を作成するのではなく、法務局で法定相続情報一覧図を取得するという方法もあります。

この法定相続情報一覧図とは、相続関係説明図と内容は似ていますが、法務省の認証を受けた公的書類です。

法定相続情報一覧図は、定められた規定をもとに相続人自身が作成しなければなりません。作成に手間や時間がかかるものの、法定相続情報一覧図の写しを提出することで、相続税申告や金融機関、証券会社、保険会社などの相続手続きにおいて戸籍謄本の提出が不要になるというメリットがあります。

法定相続情報一覧図について、詳しくは「法定相続情報証明制度のメリット・デメリットと利用方法を徹底解説」をご覧ください。

3.相続税がゼロでも財産評価は必要!その必要書類とは?

相続税が0円で相続税申告が不要なケースであっても、財産評価を行い、その後「相続財産目録」といった書類を作る必要があります。

相続財産目録を元にして、相続人全員で遺産分割協議を行い、その内容を遺産分割協議書という書類に明記する必要があるためです。

具体的には、財産評価を行うための必要書類を集め、その内容を相続財産目録に記載していきます。

3-1.財産評価の必要書類リスト

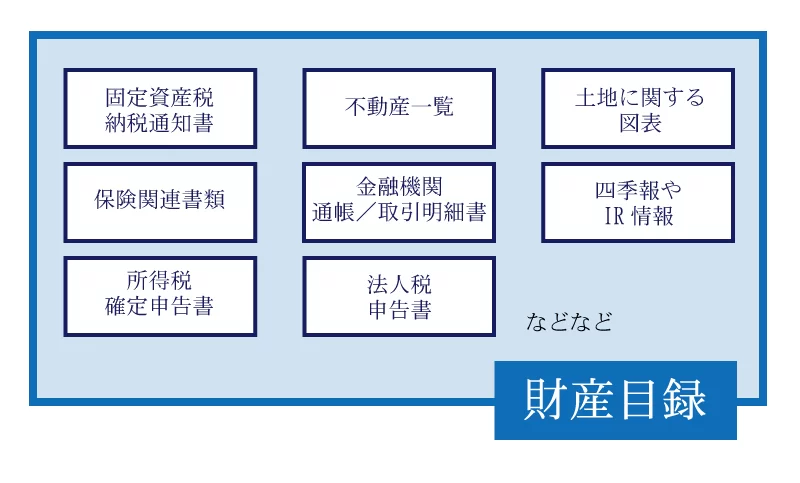

財産評価の必要書類のうち、代表的なものだけをリスト化してご紹介します。

不動産であれば、固定資産税納税通知書、不動産の一覧、土地に関する様々な図表、保険関連の書類などを集めます。

銀行関連では、通帳や取引明細書などの書類、四季報やIR情報、所得税確定申告書や法人税申告書などが該当します。代表的なものだけでも非常に多くの資料があり、これ以外にもたくさんの書類をそろえることが求められます。

これらの財産評価のための必要書類を資料として財産評価明細書が作られ、そして財産目録を作成して最終的な財産をまとめます。

財産評価は非常に複雑な作業ですので、相続税について専門知識を持つ税理士に依頼した方が良いでしょう。

相続財産の評価額は税理士の力量で変わってくることも多いので、相続税に特化した税理士かどうか確認して選ばれることをおすすめします。

相続財産の評価額について、詳しくは「相続税評価額の基礎知識と計算方法を税理士がやさしく解説」をご覧ください。

3-2.財産評価の必要書類をもらえる場所

財産評価の時には、不動産(建物や土地)、有価証券、銀行預金(普通・定期)、生命保険、死亡退職金、葬式費用、非上場株式、贈与財産の情報などに関する数多くの資料を集める必要があります。

これら財産評価に関する資料をもらえる場所を、確認しておきましょう。

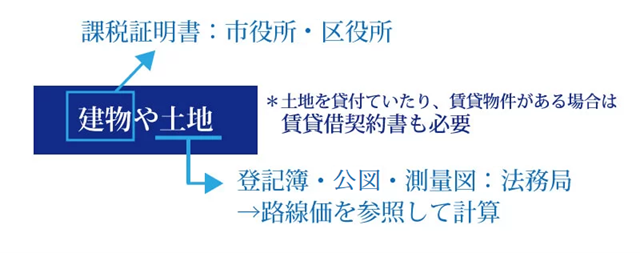

①不動産(土地や建物)

不動産については、土地と建物を別物として考える必要があります。

建物に関しては、市役所や区役所に行って固定資産税の課税証明書をもらい、それを評価額とします。

土地に関しては、法務局で登記簿謄本・公図・測量図を集め、国税庁のホームページより路線価図を参照して評価額を計算します。相続した土地があるエリアに路線価図が設定されていない場合は、建物と同様に役所で固定資産税の課税証明書をもらってきて評価額の計算が可能です。

また、土地を貸し付けていたり、賃貸のアパートを建てていたりする場合は、賃貸借契約書も必要です。

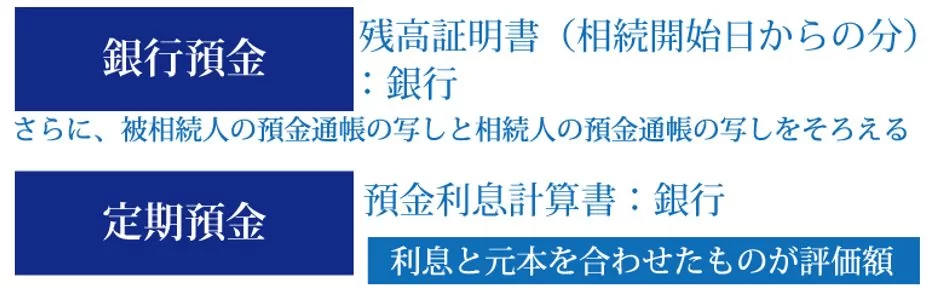

②銀行預金(普通預金・定期預金)

銀行預金は、相続開始日の残高証明書や入出金履歴を銀行から取得し、亡くなった人の預金通帳の写しと相続人の預金通帳の写しをそろえます。

なお、定期預金は預金利息計算書を受け取り、利息と元本を合わせたものが評価額となります。

③有価証券や非上場株式

有価証券は、信託銀行や証券会社に行って残高証明書をもらい、口座残高を調べます。

非上場株式に関しては、法人税の申告書を取り寄せます。

④生命保険金や死亡退職金

受取人の口座に保険金額が支払われる生命保険は、支払われた明細を保管しておきます。

死亡退職金が支払われる場合、会社等から送られた支払調書を保管しておきます。

⑤葬式費用

葬式費用に関しては、会場使用料や飲食費などの領収書を必ず保管しておきましょう。

⑥生前贈与財産

被相続人が相続人に生前贈与をしている場合は、その贈与に係る贈与契約書を用意しましょう。

特に相続開始前の一定期間の暦年贈与や、相続時精算課税制度を適用した贈与財産は相続税の対象になるため、それらの贈与に関する資料を準備しましょう。

3-3.相続財産目録を作成する

財産評価の必要書類を収集したら、次はその情報を元に「相続財産目録」を作成します。

相続財産目録とは、被相続人が所有していた財産を、一覧表にして整理した書類のことを指します。

不動産や預金口座などのプラスの財産だけではなく、借金などのマイナスの財産についても記載します。

なお、相続財産目録の作成方法は、法律で厳格な形式や様式は定められていませんが「どのような財産がいくらあるのか」は明確にする必要があります。

相続財産目録の作成方法について、詳しくは「相続財産目録の作成方法|はじめての人向け【Excel書式&記載例付】」をご覧ください。

4.遺産分割協議書を作成する

法定相続人が明確になり、相続財産の財産評価を行って財産目録を作成したら、次は「遺産分割協議」を行います。

この遺産分割協議とは、相続人全員で「誰がどの遺産を何割相続するのか」を決める話合いのことです。

遺産分割協議で具体的に遺産分割方法が決まれば、「遺産分割協議書」という書面にその内容を記載します。

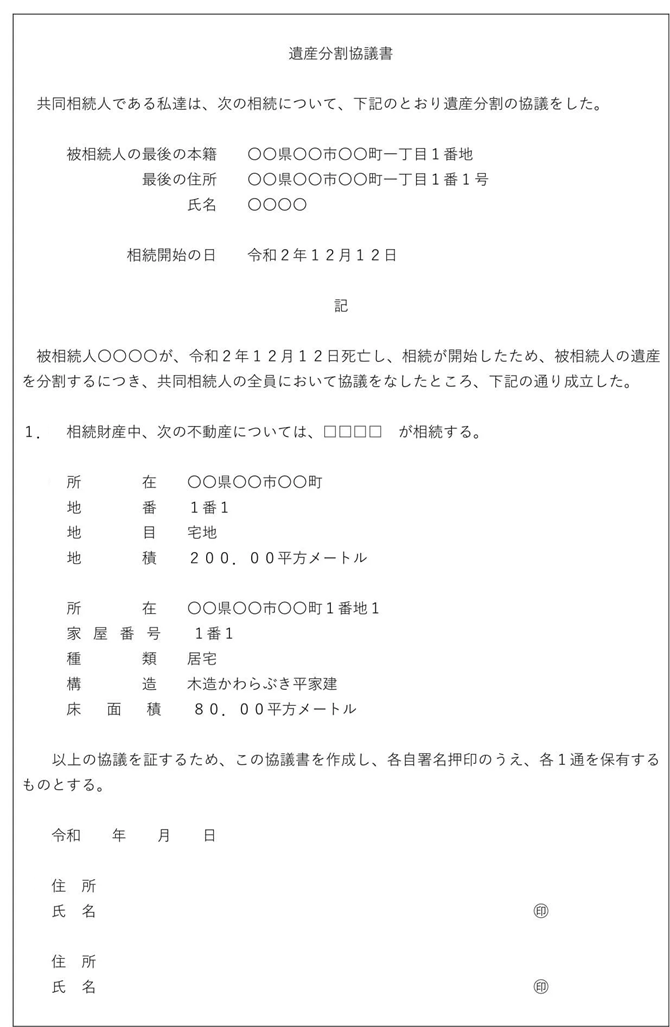

4-1.遺産分割協議書とは

遺産分割協議書とは、相続人全員で話し合った遺産分割協議の内容を記載した書面のことです。

遺産分割協議書は、銀行口座の名義変更や解約、不動産の相続登記、相続税の申告をする際に提出を求められる書類の1つです。

遺産を法定相続分で分割する場合、遺産分割協議書の作成は必須ではありませんが、将来的な相続トラブルを避けるためにも、作成されることをおすすめします。

なお、法的に有効な遺言書がある場合や、相続人が1人しかいない場合などは、遺産分割協議書の作成は基本的に必要ありません。

4-2.遺産分割協議書の作成方法

遺産分割協議書には法律で定められた厳格な形式はなく、パソコンで作成しても手書きで作成しても構いません。

遺産分割協議書には、被相続人や相続人の情報はもちろん、「どの相続財産を誰がどのくらい相続するのか」を詳細に記載します。

そして相続人全員が遺産分割協議書に署名捺印を行いますが、この際に押印した実印の印鑑証明書を添付する必要があります。

遺産分割協議書の作成方法について、詳しくは「遺産分割協議書は必要か?誰が何のために作る?概要と不要な事例・作成の手順」や「相続登記で遺産分割協議書は必要?作成方法/サンプル/注意点も徹底紹介」をご覧ください。

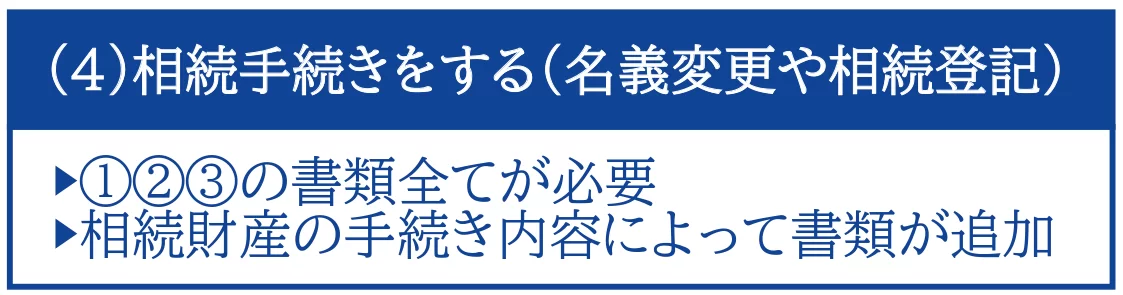

5.相続手続きに必要な書類(名義変更や相続登記)

遺産分割協議書の作成までが終われば、次は相続する相続財産の名義変更や解約、不動産の相続登記の手続きを行います。

相続財産毎に手続きを行う必要があるため、必要書類も変わってきます。

5-1.金融機関に提出する必要書類

被相続人名義の銀行の普通預金・定期預金や証券会社の口座にある株式などは、名義変更や解約の手続きをする必要があります。

金融機関に提出する必要書類は、以下となりますのでご確認ください。

- 被相続人の戸籍謄本、除籍謄本または全部事項証明書(出生から死亡まで連続したもの)※1

- 相続人全員の戸籍謄本または全部事項証明書※1

- 相続人全員の印鑑登録証明

- 相続関係説明図(戸籍謄本などの原本の還付を希望する場合)

- 遺産分割協議書(法定相続人全員の署名・捺印があるもの)

- 金融機関の書類(名義変更依頼書など)

※参考:一般社団法人全国銀行協会「預金相続の手続に必要な書類」

※1法定相続情報一覧図の写しで代用可能

亡くなった人が遺言書を残していた場合、提出書類の例は以下のとおりです。

- 遺言書

- 検認調書または検認済証明書※1

- 被相続人の戸籍謄本または全部事項証明

- その預金を相続される方※2の印鑑証明書

- 遺言執行者の選任審判書謄本※3

※参考:一般社団法人全国銀行協会「預金相続の手続に必要な書類」

※1.公正証書遺言以外の場合

※2.遺言執行者がいる場合は遺言執行者

※3.裁判所で遺言執行者が選任されている場合

遺言書が被相続人の手書きで作成された「自筆証書遺言書」である場合、開封する前に家庭裁判所の検認を受ける必要があります。金融機関での手続きをする際は、家庭裁判所で検認を受けたことを証明する検認調書または検認済証明書が必要です。

金融機関での解約等の手続きの流れについて、詳しくは「預貯金を相続する方法とは?必要書類や期限を解説」をご覧ください。

5-2.法務局で不動産の相続登記をする際の必要書類

相続財産に不動産が含まれる場合、法務局において「相続登記(不動産の名義変更)」をする必要があります。

なお、令和6年(2024年)4月1日から相続登記は義務化が決定しておりますので、なるべく早く申請手続きを行われることをおすすめします。

相続登記の際に全ての人に共通する必要書類は、以下となります。

- 対象不動産の固定資産課税明細書

- 被相続人の戸籍謄本(戸籍事項証明書)、除籍謄本、改製原戸籍※1

- 被相続人の住民票の除票または戸籍の附票※1

- 相続人全員の戸籍謄本(抄本)※1

- 相続人全員の印鑑登録証明書

- 不動産の新しい所有者となる人の住民票

- 登記申請書

相続関係説明図(戸籍謄本などの原本の還付を希望する場合) - 委任状(代理人が申請する場合)

この他にも、「法定相続分で相続登記」「遺産分割協議書に従って相続登記」「遺言書に従って相続登記」といった遺産分割方法によって、必要書類が追加されます。

相続登記の必要書類について、詳しくは「自分でできる!相続登記の必要書類とケース別追加資料完全ガイド」をご覧ください。

6.相続税の申告時に必要な添付書類とは?

被相続人の遺産総額が基礎控除額を超える場合は、相続税が課税され、相続税申告をする義務があります。

優遇措置(配偶者控除や小規模宅地等の特例)を受ければ相続税が0円になる場合でも、相続税申告は必要となりますのでご注意ください。

相続税申告の要否判定について、詳しくは「相続税申告が不要なケースとは?基礎控除額の計算方法・非課税の特例・注意点」をご覧ください。

また、各書類については、「相続税のための必要書類をプロが解説!【一覧表付】」でも一覧で解説しています。

【優遇措置なし】通常の相続税申告の際の必要書類とは?

優遇措置なし、つまり何の特例も適用せずに相続税が課税される場合、相続税の申告には以下の書類が必要となります。

相続税申告の必要書類

- 相続税の申告書

- 被相続人の出生から死亡までの戸籍謄本※1

- 被相続人の住民票の除票※1

- 相続人全員の戸籍謄本(被相続人の死亡時点での戸籍に入っている場合は不要)※1

- 相続人全員の住民票※1

- 相続関係説明図※1

- 遺産分割協議書または遺言書の写し(法定相続割合で分割する場合は不要)

- 相続人全員の番号確認書類(マイナンバーカードの裏面、番号通知カード)

- 相続人全員の身元確認書類(マイナンバーカードの表面、運転免許証など)

- 相続人全員の印鑑登録証明書(遺産分割協議書がある場合のみ)

※1法定相続情報一覧図の写しで代用可能

なお、相続時精算課税制度を適用した贈与を受けている相続人がいる場合には、被相続人の戸籍の附票の写しを提出することになります。

また、相続人が未成年や障害者であって特別代理人を選任した場合、特別代理人選任の審判証明書もそろえることになります。

【優遇措置あり】相続税申告の際の必要書類とは?

「配偶者控除」や「小規模宅地等の特例」などの優遇措置の適用を受ける場合には、相続税の申告書に加えて必要書類が細かく定められています。

なお、これらの優遇措置を受けて相続税額が0円であっても、相続税申告は必須となります。

①配偶者控除を適用させる場合

配偶者控除(配偶者の税額の軽減)とは、配偶者の相続分が1億6,000万円(もしくは法定相続分)までであれば、配偶者には相続税が課税されないという特例です。

配偶者控除を受けるために必要な書類は基本的に相続税申告の必要書類(優遇措置なし)と同じですが、相続税の申告書に「税額軽減の明細」を記載する必要があります。

なお、税額軽減の明細を記載した相続税の申告書は、通常の申告書よりも書き方が複雑となりますので、相続税に特化した税理士に依頼されることをおすすめします。

配偶者控除の概要や注意点について、詳しくは「1.6億円が無税に!相続税の配偶者控除の条件・注意点・計算方法を解説」をご覧ください。

②小規模宅地等の特例を適用する場合

小規模宅地等の特例とは、いくつかの適用要件を満たせば、その宅地の評価額を最大80%まで減額してもらえる特例のことです。

小規模宅地等の特例を適用させるためには、相続税申告の必要書類だけではなく、ある条件に該当する宅地については、それぞれ別途書類を提出しなければいけません。

たとえば、居住用の宅地に該当すれば最大80%の減額が受けられます。適用を受ける場合は、マイナンバーを有しないのであれば住民票の写し、戸籍の附票の写しなどが必要になります。

また、事業用の宅地に該当すれば、事業用の宅地であることを証明するための書類を提出、特定同族会社事業用宅地に該当するなら、特例の対象となる法人の定款、株数を明らかにするための書類も求められます。

小規模宅地等の特例は適用要件が複雑になりますので、必ず相続税に強い税理士に相談をしましょう。

小規模宅地等の特例の概要について、詳しくは「小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~」をご覧ください。

なお、チェスターでは相続税の申告の必要書類のチェックシートも公開していますので、併せてご参照ください。

7.相続手続きにまつわるよくある質問まとめ

相続手続きに関しては、誰が相続手続きをするのか、相続税の申告書をどこにいつまでに提出するのかを知っておく必要があります。

Q1:誰が相続手続きをするの?

相続手続き、つまり相続人の確定をして相続関係説明図を作ったり、相続財産の評価をして財産目録を作成したり、遺産分割協議書を作成したりするのは、相続人の誰でも構いません。

スムーズに相続手続きを進められたいのであれば、相続人の中から代表相続人を選出し、その方が全ての手続きをすることが望ましいです。

しかし、代表相続人には法的な概念はなく、法律的なトラブルが生じる可能性があるため、司法書士や行政書士などの専門家に相談されることをおすすめします。

なお、相続財産の名義変更や相続登記などは、その財産を受け取る相続人が手続きを行うケースがほとんどです。

Q2:誰が相続税の申告手続きをするの?

相続税が課税されるケースにおいて、相続税の申告手続きをするのは、被相続人の財産を取得する相続人全員です。

たとえば、長男・次男・三男の3人が相続人である場合、3人全員が財産を取得するのであれば3人全員が相続税の申告手続きをする必要があります。

しかし長男のみが相続財産を取得し、次男と三男は何も相続しない場合、相続税の申告手続きをする義務があるのは長男のみとなり、次男と三男は相続税申告の手続きをする必要はありません。

相続税の申告義務について、詳しくは「相続税の申告義務は誰にある?申告義務の有無を判定する方法は?」をご覧ください。

なお、相続税の申告書は、まとめて相続人全員分のものを提出することが慣習となっています。

相続人がそれぞれ好きなタイミングで、相続税の申告書を提出することはできないので注意しましょう。

Q3:相続税の申告書はどこに提出すれば良いの?

相続税の申告書は、被相続人の最後の住所地を所轄する税務署に提出することになります。

例えば、新宿に住んでいた人が亡くなったのであれば新宿を所轄する税務署、池袋に住んでいた人であれば池袋を所轄する税務署に提出するのが正解です。

Q4:相続税の申告期限はいつ?

相続税の申告期限は、被相続人の死亡を知った日の翌日から10ヶ月以内となります。

例えば、1月15日に被相続人が死亡した場合、その年の11月15日が相続税の申告期限となります。

なお、申告期限が土曜日・日曜日・祝日などにあたる時は、その次の平日が申告期限となります。

相続税の申告期限について、詳しくは「相続税の申告期限を過ぎたらどうなる?ペナルティ・デメリット・対処法を解説」をご覧ください。

8.相続に必要な書類の収集を依頼することは可能?

相続税に必要な書類の収集を、司法書士や税理士などの専門家に依頼することは可能です。

相続税の必要書類は集めるだけでも、時間やコストがかかり、とても大変な作業です。

そして、専門的な知識がない人が必要書類を完璧に集めることは困難なので、相続について幅広い知識を持つ専門家に任せるほうが賢い選択と言えるでしょう。

8-1.相続手続きは「司法書士法人チェスター」へ

司法書士法人チェスターは、相続業務に特化した司法書士事務所です。

相続手続きの必要書類の収集はもちろん、財産目録や遺産分割協議書の作成や、相続登記の申請手続きも全て承ります。

8-2.「行政書士法人チェスター」でも承ります

行政書士法人チェスターでは、一切外出不要であらゆる相続手続きが完結する「まるっとおまかせ相続手続きパック」をご提供しております。

相続発生後の初回オンライン面談は無料となりますので、まずはお気軽にお問合せください。

8-3.相続税申告は「税理士法人チェスター」へ

税理士法人チェスターは、年間3,000件以上の相続税の申告実績を誇る、相続税専門の税理士事務所です。

税理士法人チェスターでは、相続税が少しでも低くなるように遺産の評価や特例適用の判定を行って財産目録を作成し、節税を考慮した遺産分割案をご提案して遺産分割協議書の作成を承ります。

相続税の申告書類についても、税務調査のリスクが少しでも低くなるよう書面添付制度を適用して作成いたします。

もちろん、相続税申告の必要書類を、代行取得させていただくことも可能です。

税理士法人チェスターは、相続発生後のお客様であれば、初回面談が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編