子なし夫婦の遺産相続はどうなる?起こりやすいトラブルや生前対策も解説

子供がいない夫婦の相続について、みなさんはこのようにお考えではありませんか?

「どちらか一方が亡くなった場合、配偶者が全財産を相続できる」

実は、これは大きな誤解です。

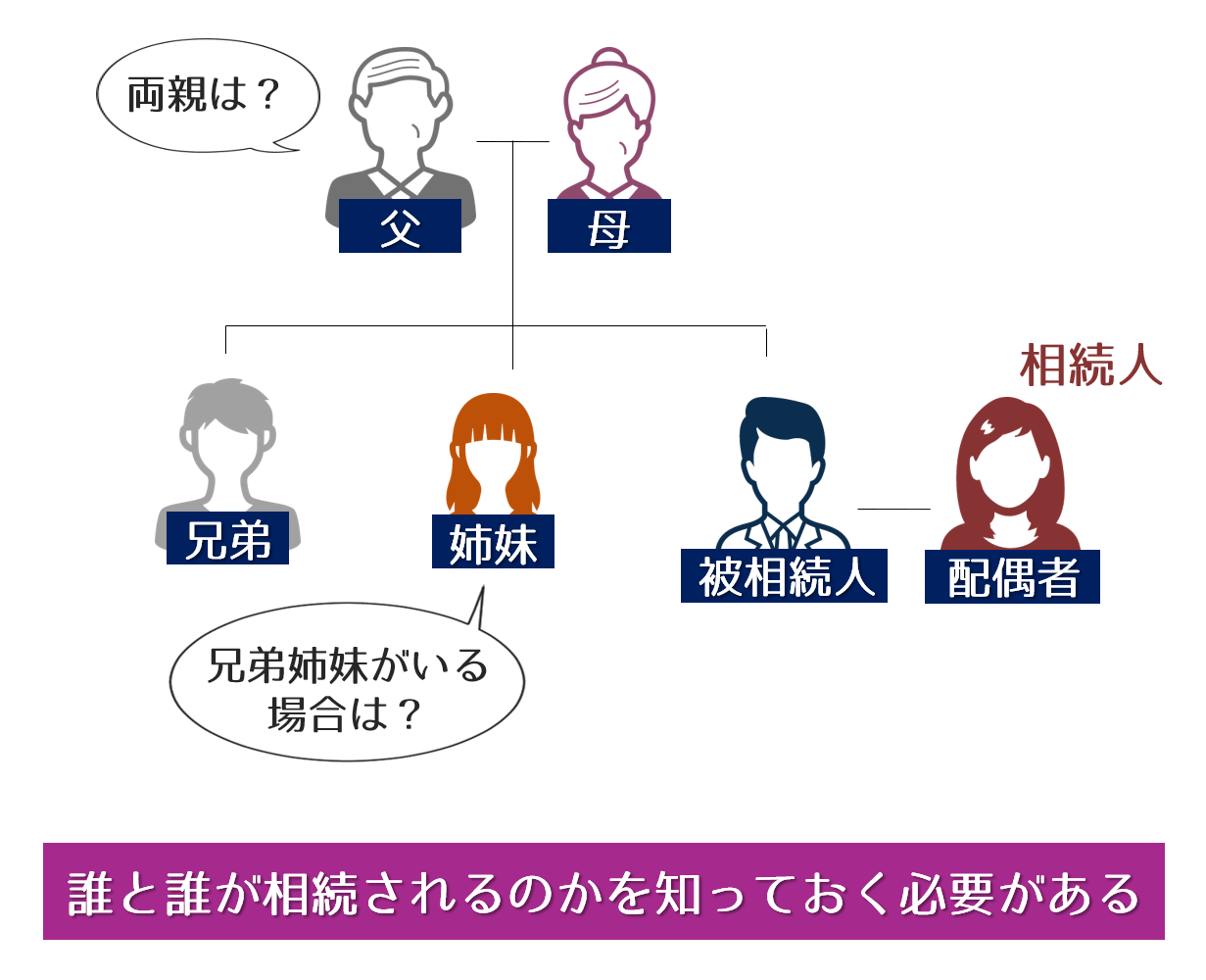

子供がいない夫婦のどちらかが亡くなった場合、残された配偶者だけではなく、亡くなった人の両親または兄弟姉妹にも相続する権利があります。

つまり、遺言書がない限りは「残された配偶者」と「亡くなった人の親族」で遺産分割をすることになります。

配偶者と親族の関係性が薄い場合や不仲の場合は、相続トラブルに発展することもあります。無用なトラブルを避けるためにも、子供がいない夫婦の相続では、遺言書の作成や生前対策が重要です。

この記事では、子供がいない夫婦の相続で誰が相続人になるかを確認し、起こりやすいトラブルや生前にできる対策を解説します。

この記事の目次 [表示]

1.子なし夫婦の遺産は全部配偶者のものではない

子どもがいない夫婦のどちらかの相続が発生した場合、「全財産を配偶者が相続する」と考えたくなりますが、これは間違いです。

残された配偶者の他にも、相続人がいる可能性があります。

子どもがいない夫婦は、いざという時のために「配偶者の財産が誰に相続されるのか」を知っておくことが大切です。

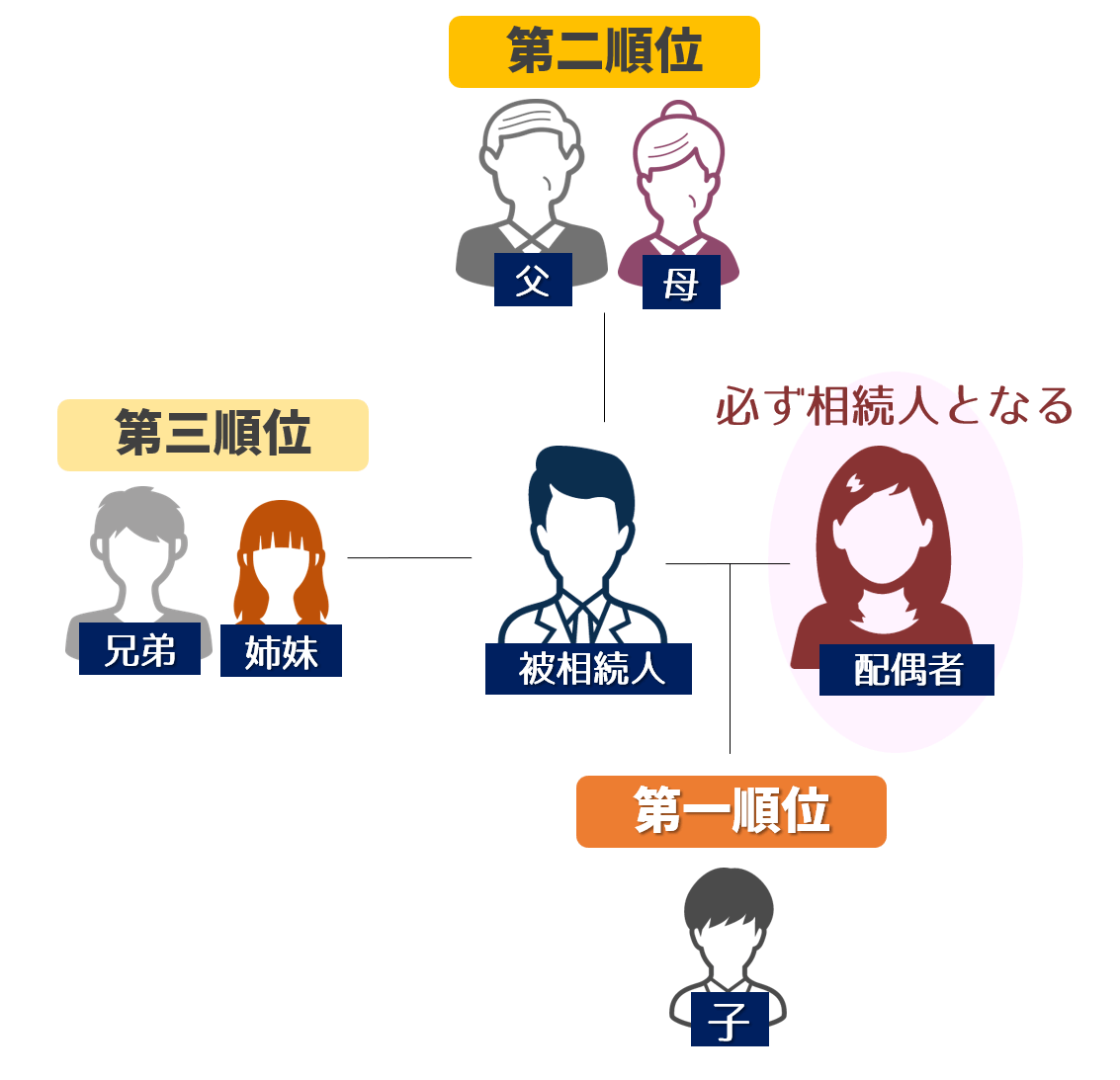

1-1.配偶者以外の法定相続人(血族相続人)の優先順位

遺言書がない場合は、被相続人(亡くなった人)の財産は、法定相続人が相続します。

法定相続人とは「相続する権利がある親族」のことで、民法によってその優先順位が定められています。

配偶者は常に法定相続人になり、他の法定相続人は以下のように優先順位があります。

子どもがいない夫婦のどちらかが亡くなった場合の相続では、第一順位である子どもを飛ばし、第二順位である「被相続人の両親(すでに死亡している場合は祖父母)」に相続権が移ります。

第二順位に該当する人もいない場合、相続権は第三順位である「被相続人の兄弟姉妹(すでに死亡している場合は甥姪)」に移ります。

つまり、子どもがいない夫婦のどちらかの相続が発生した場合、残された配偶者だけではなく、被相続人の両親や兄弟姉妹にも相続する権利があるということです。

1-2.法定相続人の法定相続分

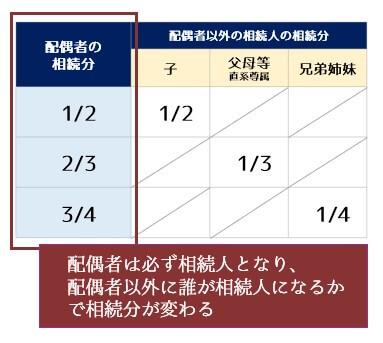

法定相続人には、民法でそれぞれの法定相続分が定められています。

法定相続分とは、遺言書がない相続について民法で定められた相続割合のことで、法定相続人の順位によってそれぞれの割合が異なります。

法定相続分はあくまで「遺産分割協議がまとまらない場合の選択肢の1つ」であり、法定相続人全員が同意をすれば、法定相続分とは異なる割合で遺産分割をすることもできます。

法定相続分について、詳しくは「法定相続分は相続人の家族構成でこんなに変わる!【ケース別で解説】」をご覧ください。

1-3.遺留分権利者の範囲

遺留分とは「被相続人の財産を最低限相続できる割合(法定相続分とは異なります)」のことで、遺留分が認められた法定相続人のことを「遺留分権利者」と呼びます。

遺留分権利者に該当するのは、兄弟姉妹(甥姪)以外の法定相続人です。

つまり、子どもがいない夫婦のどちらか一方が亡くなって相続が発生した場合、遺留分権利者は「配偶者」と「両親(または祖父母など)」となります。

※相続放棄・相続欠格・相続廃除があった法定相続人には相続権はなく、遺留分権利者にも該当しません。

遺留分権利者が相続した財産が遺留分よりも少なかった場合は、他の相続人に対して遺留分侵害額請求をして自己の遺留分を取り戻すことができます。ただし、遺留分侵害額請求は当事者同士の話し合いにより行うため、トラブルが起こりやすくなる点には注意が必要です。

遺留分については「遺留分権利者は誰?割合や手続き方法もプロが詳しく解説」を、遺留分侵害額請求については「遺留分侵害額請求とは?手続き・時効・費用をわかりやすく解説」をご覧ください。

2.子なし夫婦の相続で考えられる4つのケース

子どもがいない夫婦のどちらかが亡くなって相続が発生した場合、配偶者だけではなく、被相続人の両親または兄弟姉妹も法定相続人となります。相続の発生時点で兄弟姉妹が死亡しているのであれば、甥姪が代襲相続人となります。

このあと、具体例をもとに解説します。

2-1.被相続人の両親にも相続権がある

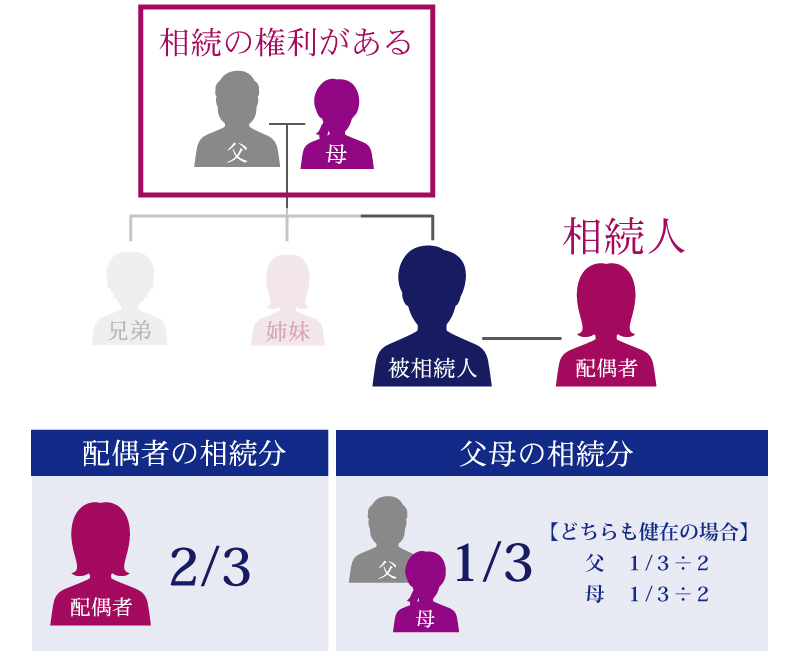

被相続人の家族構成が「配偶者あり・子どもなし・両親あり」であれば、法定相続人は「配偶者と両親」になります。

「配偶者と両親」が法定相続人となる場合の法定相続分は、配偶者2/3、両親1/3です。

被相続人が亡くなったときに両親とも健在であれば、両親の法定相続分である1/3をさらに2人で按分するため、父親1/6、母親1/6となります。

2-2.被相続人の両親が死亡している場合は兄弟姉妹にも相続権がある

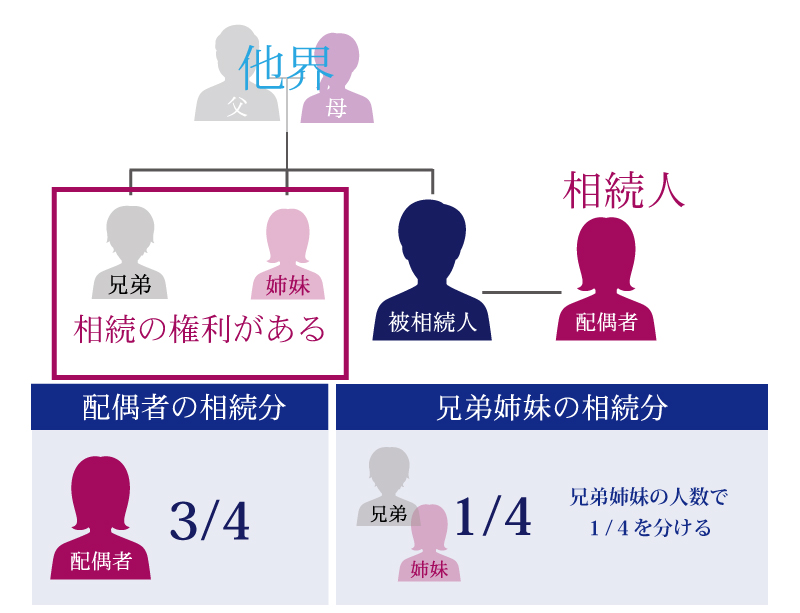

被相続人の家族構成が「配偶者あり・子どもなし・両親なし・兄弟姉妹あり」であれば、法定相続人は「配偶者と兄弟姉妹」になります。

この場合配偶者は、亡くなった人の財産を義理の兄弟姉妹と分割しなければなりません。

「配偶者と兄弟姉妹」が法定相続人となる場合の法定相続分は、配偶者3/4、兄弟姉妹1/4です。

兄弟姉妹が複数人いる場合は、兄弟姉妹の法定相続分である1/4を人数で均等に分割します。

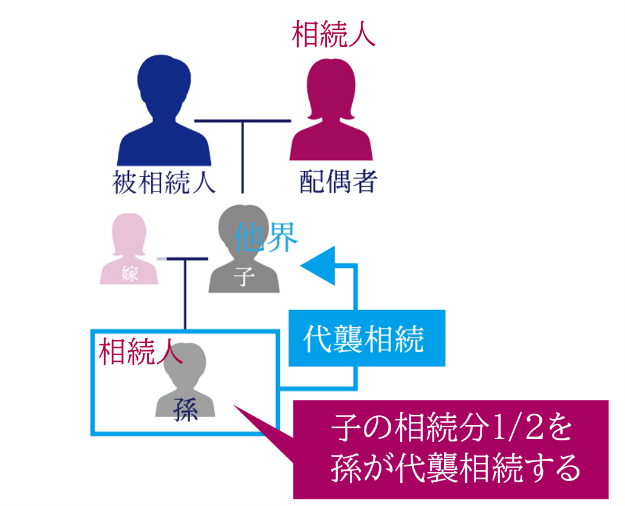

2-3.被相続人の両親も兄弟姉妹もいないが甥姪がいる場合は代襲相続

被相続人の家族構成が「配偶者あり・子どもなし・両親なし・兄弟姉妹なし(死亡)・甥姪あり」である場合、法定相続人は「配偶者と甥姪」になります。

これは、相続には代襲相続という制度があるためで、兄弟姉妹の相続権は、代襲相続人である甥姪に移ります。

代襲相続は、法定相続人が死亡等の理由で相続できない場合に、その人の子供が代わりに相続できる制度です。「子供から孫」だけではなく、「兄弟姉妹から甥姪」でも代襲相続ができます。ただし、「孫からひ孫」への再代襲はできますが、「甥姪から甥姪の子供」への再代襲はできません。

「配偶者と甥姪」が法定相続人となる場合の法定相続分は、配偶者3/4、甥姪1/4です。

ただし、存命の兄弟姉妹が何人いるか、または甥姪が何人いるかによって、法定相続分は大きく変わります。

たとえば、被相続人は3人兄弟の長男であり、次男は存命、三男はすでに亡くなっているものの子供(甥姪)が2人いるとしましょう。この場合の法定相続分は、配偶者3/4、存命の次男1/8(1/4÷2)、三男の子供である甥姪はそれぞれ1/16(1/4÷2÷2)ずつとなります。

代襲相続について、詳しくは「代襲相続とは?死亡した相続人の代わりに相続できる人について解説」をご覧ください。

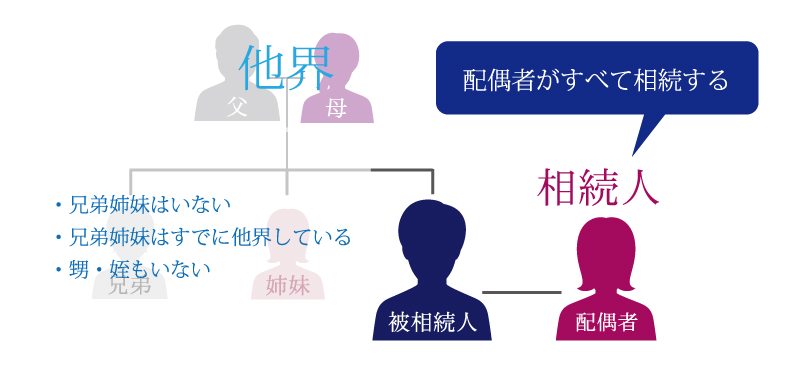

2-4.両親なし・兄弟姉妹(甥姪)なしの場合は配偶者が全部相続できる

被相続人の家族構成が「配偶者あり・子どもなし・両親なし・兄弟姉妹なし(死亡)・甥姪なし」である場合は、配偶者が全部相続できます。

ここまで解説してきたように、子供がいない夫婦でどちらかの相続が発生した場合、配偶者が被相続人の財産をすべて相続するケースはあまり多くありません。

3.子なし夫婦の相続で早合点してはいけない2つのケース

子供がいない夫婦の相続について、よく誤解されるケースが2つあります。

1つは、離婚した元配偶者との間に子供がいるケースで、もう1つは、子供はいないが孫がいるケースです。

早合点して法定相続人を間違えてしまうと、本来の相続人から遺留分侵害額請求をされるなど、後々思わぬトラブルに発展する可能性もあるので注意が必要です。

3-1.被相続人に離婚した元配偶者との間に子どもがいる場合

夫婦の間に子供がいなくても、外に子供がいる可能性があります。

被相続人が過去に離婚して、元の配偶者との間に子供がいる場合は、その子供に相続権があります。

離婚をすると、配偶者との婚姻関係は解消されますが、子供との親子関係は残ります。そのため、元配偶者に相続権はないものの、元配偶者との間の子供は第一順位の法定相続人になります。

また、結婚をしていない相手との間に子供がいた場合、その子供(非嫡出子・婚外子)にも相続権があります。ただし、被相続人が父親である場合は子供の認知が必要です。

法定相続分は、現在の配偶者1/2、子供1/2となり、元配偶者との間の子供や婚外子が複数人いる場合には、子供の法定相続分1/2を人数で按分します。

たとえば、元配偶者との間に子供が2人、認知をしている婚外子が1人いて、現在の配偶者との間に子供はいないとしましょう。

この場合、現在の配偶者の法定相続分は1/2となり、子供の法定相続分1/2は3人で按分することとなるため、それぞれ1/6ずつとなります。

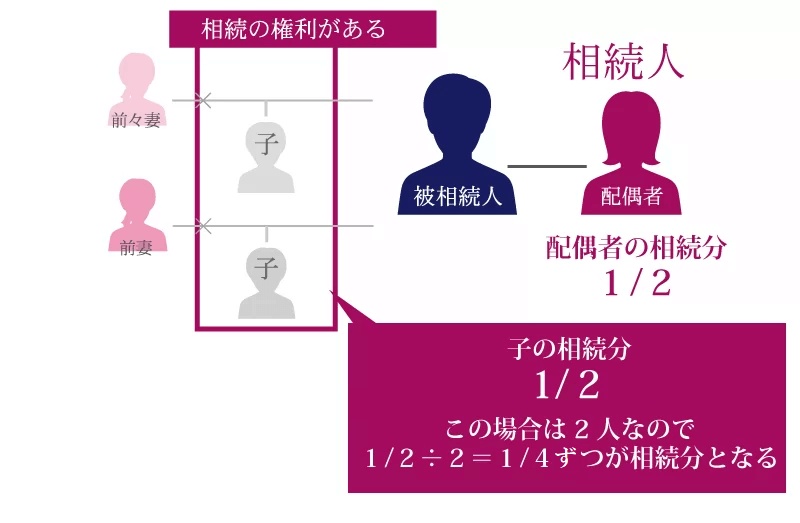

3-2.子なしでも孫がいる場合は代襲相続になる

夫婦に元々子供がいなかったのではなく、すでに子供が死亡していることで「子供なし」と考えることもできます。

しかし、すでに子供が亡くなっている場合は、法定相続人の順位よりも代襲相続が優先されます。

前章でもご紹介したとおり、代襲相続とは法定相続人が死亡等の理由で相続できない場合に、その人の子供が代わりに相続する制度のことです。

すでに亡くなった子供に子供(被相続人の孫)がいる場合、法定相続人は「配偶者」と、代襲相続人である「孫」になります。

法定相続分は、配偶者1/2、孫1/2となり、孫が複数人いる場合は孫の法定相続分1/2を人数で按分します。

4.子なし夫婦の相続で起こりやすいトラブル・注意点は?

配偶者と被相続人の親族の関係性が良好であれば問題はありませんが、疎遠であったり不仲であったりする場合、相続トラブルに発展するかもしれません。

ここでは、子どもがいない夫婦の相続で起こりやすいトラブルを3つご紹介します。

4-1.被相続人の親族との関係性が良好でなければ遺産相続が進められない

被相続人の配偶者であっても、他に相続人がいれば、勝手に遺産相続を行うことはできません。

「不動産を自分のものにしたい」とか、「夫の預金口座のお金を早く使いたい」といった希望があるかもしれません。しかし、被相続人が遺言書を残していないのであれば、法定相続人全員で遺産分割協議をする必要があります。

「義理の親や兄弟姉妹とは親しくない…」という人であっても、遺産分割協議を省くことはできません。

被相続人の親族との関係が悪いと話し合いがまとまらず、遺産相続が進まないこともあります。また、義理の兄弟姉妹や甥姪とは疎遠になりがちで、そもそも連絡が取れない場合もあります。

面識のない相続人に連絡を取る方法は、「面識のない相続人への手紙│例文や出し方を専門家が解説」をご覧ください。

4-2.土地や家を売却しなければならないケースもある

夫婦の財産の大部分が土地や家である場合は、相続のときにその土地や家を売却しなければならないケースがあります。

被相続人の親族が法定相続人になっていて、自己の相続分を主張した場合は、その人たちが相続する財産を用意しなければなりません。

不動産を分割する方法には、「現物分割」「代償分割」「換価分割」の3つがあります。

現物分割は不動産をそのままの形で引き継ぐため、複数の相続人で分け合う場合は共有名義となってしまいます。共有名義の財産を処分するには共有者全員の合意が必要で、将来不動産をリフォームするときや売却するときに合意形成が困難になる恐れがあります。

代償分割をすれば、不動産を相続できなかった相続人に、相続分に相当する現金を支払う必要があります。そのため、不動産を相続する人が他の相続人に代償金を支払えるだけの資産を持っていなければなりません。

現物分割も代償分割も難しい場合は、不動産を売却して現金に換えて分割する換価分割を行います。換価分割では、不動産の買い手を見つけなければなりません。また、不動産を売却して売却益が出た場合には、譲渡所得税の申告も必要になります。

遺産分割方法について、詳しくは「【代償分割とは】代償金の決め方・適したケース等プロが解説」や「換価分割とは?遺産分割書の書き方やかかる税金を徹底解説」をご覧ください。

なお、2020年4月1日に配偶者居住権が創設され、配偶者が「居住権」を相続して、被相続人の親族が「家の所有権」を相続できるようになりました。遺言で配偶者に配偶者居住権を相続させるよう指定するか、配偶者が配偶者居住権を相続することについて遺産分割協議で合意できれば、配偶者は家を出なくてもよくなります。

配偶者居住権について、詳しくは「配偶者居住権とは?活用するべきケースと要件・注意点も解説」をご覧ください。

4-3.会ったことがない元配偶者との間の子供や非嫡出子も相続人になる

前章でもご紹介したとおり、夫婦の間に子供がいないと思っていても、離婚した元配偶者との間に子供がいる場合や、認知した非嫡出子がいる場合は、その子供も相続人になります。

このような相続人とは面識がないことがほとんどですが、面識がないからといって、遺産分割協議をしないわけにはいきません。

遺産分割協議をしたとしても、夫婦で築いた財産を見ず知らずの人に取られるような気になるため、意見がまとまらない恐れがあります。

5.遺言書を作成すれば被相続人の希望通りの相続が可能

子どもがいない夫婦の相続に特有のトラブルを避けるためには、生前に遺言書を作成されることを強くおすすめします。法的に有効な遺言書を作成しておけば、生前の意思を実現できます。

遺言書の効力について、詳しくは「遺言書の効力とは?有効期間や無効にしないための注意点を解説」をご覧ください。

5-1.遺言書作成のメリット

遺言書を作成する最大のメリットは、「誰」に「何」を「どれだけ相続させるのか」を決めることができる点です。

法的に有効な遺言書があれば、法定相続人全員で行う遺産分割協議は不要です。

さらに、遺言書によって法定相続人以外の人に財産を与えることもでき、遺言執行者を決めておくことで相続手続きがスムーズになります。

5-2.遺言書を作成するときは遺留分に注意

遺言書を作成するときは、法定相続人の遺留分に注意しましょう。

記事の冒頭でもご紹介しましたが、兄弟姉妹(甥姪)以外の法定相続人には遺留分が認められています。

子供がいない夫婦の相続対策として遺言書を作成する場合は、被相続人の両親(または祖父母など)が健在であれば、その人たちの遺留分を考慮して財産を配分する必要があります。配偶者にすべての財産を与えてしまうと、両親から遺留分侵害額請求をされることがあります。

なお、被相続人の兄弟姉妹や甥姪に遺留分はありません。配偶者と兄弟姉妹(甥姪)が相続人になる場合は、遺言で配偶者にすべての財産を与えても問題はありません。

5-3.遺言書は「公正証書遺言」がおすすめ

遺言の内容が実現する可能性をできるだけ高くしたいのであれば、「公正証書遺言」の作成をおすすめします。

遺言書は、自分自身が自筆で作成する「自筆証書遺言」も認められます。ただし、遺言は書き方に細かなルールが設けられており、基準を満たしていない場合は法的に無効となってしまう可能性もあります。

公正証書遺言であれば、法律の専門家である公証人が作成するため、自筆証書遺言よりも確実性が高いとされています。公証役場で保管されるため、紛失や改ざんの心配もありません。

公正証書遺言について、詳しくは「公正証書遺言とは?法的効力・作成方法・費用・必要書類を解説」をご覧ください。

6.子なし夫婦の相続は生前の対策もおすすめ

子供がいない夫婦の相続では、遺言書を作成しておく以外にも、生前対策をしておくという選択肢もあります。

健康なうちにできる対策の中には、相続税対策につながるものや配偶者が亡くなったあとの相続に関するものもあります。夫婦間の相続では「相続税の配偶者税額軽減」が適用されるため、配偶者は無税となることがほとんどですので、この点をふまえたところで、どの対策が有効であるか、配偶者の財産を考慮した上で十分に検討しましょう。

6-1.家族信託を活用する

相続の生前対策としては、公正証書遺言の作成をおすすめしますが、遺言で指定できるのは、自己の財産を誰が相続するのかまでです。残された配偶者が亡くなったときの相続について指定することはできません。

次に起こる相続も考慮した生前対策としては、家族信託を活用するという方法があります。

家族信託とは、預貯金や不動産などの保有資産を信頼できる家族に託して、管理や処分を任せることができる財産管理方法のことです。

家族信託を活用すれば、配偶者へ財産を相続させるだけではなく、配偶者が亡くなった後にその財産を誰に相続させるのかも決められます。

子供がいない夫婦で、配偶者が亡くなった後は関係性が深い特定の人に財産を継いでもらいたいといったケースであれば、家族信託を活用すると良いでしょう。

家族信託について、詳しくは「家族信託は必要?問題点はある?活用事例・仕組みも解説」をご覧ください。

6-2.生命保険を活用する

子供がいない夫婦の相続の生前対策として、生命保険契約を活用するという方法もあります。

生命保険の死亡保険金は、被相続人が亡くなった時に保有していた財産(遺産)ではなく、受取人固有の財産となるため、遺産分割協議の対象になりません。

生命保険契約で死亡保険金の受取人を配偶者にしておけば、死亡保険金は他の法定相続人と分割しなくて良い上に、遺留分に配慮する必要もありません。

被相続人が生命保険の保険料を負担していた場合、死亡保険金はみなし相続財産として相続税の課税対象となります。しかし、保険金の受取人が相続人である場合は「500万円 × 法定相続人の数」にあたる金額までは相続税がかかりません。

生命保険契約について、詳しくは「死亡保険金を希望どおりに分けるには|子どもや兄弟へ分配する方法も解説」をご覧ください。

6-3.生前贈与を活用する

子供がいない夫婦の相続の生前対策として、生前贈与を活用するという方法もあります。

配偶者に生前贈与をしておけば、相続のときに他の相続人に渡る遺産を少なくすることができます。

生前贈与について、「相続税対策には生前贈与を活用しよう!贈与税の6つの非課税枠って?」でも詳しくご紹介しているので参考にしてください。

6-3-1.贈与税の配偶者控除(おしどり贈与)

贈与税の配偶者控除(通称おしどり贈与)とは、夫婦間の居住用不動産の贈与または居住用不動産の購入資金の贈与について、2,000万円まで贈与税がかからない制度のことです。

つまり、所有している不動産について、2,000万円+基礎控除110万円までは非課税で配偶者名義に変更することができます。

贈与税の配偶者控除は、婚姻関係が20年以上である場合に適用できますが、同じ夫婦の間では1度しか適用することができません。また、贈与年の翌年の3月15日までに居住開始などの要件もあるので注意が必要です。

贈与税の配偶者控除の適用要件や手続きの流れについて、詳しくは「【要注意】夫婦間でも贈与税はかかる?よくある事例をケース別に解説!」をご覧ください。

6-3-2.贈与税の基礎控除額(暦年贈与)

贈与税には1年ごとに基礎控除額があり、年間の贈与財産から基礎控除額110万円を差し引いて税額を計算します。

つまり、年間110万円までの贈与であれば、贈与税はかかりません。

この基礎控除額を利用した贈与のことを「暦年贈与」と呼び、数年かければ、ある程度の財産を贈与税の負担なく配偶者に贈与できます。

暦年贈与について、詳しくは「暦年贈与とは?税制改正による変更点と相続税対策を成功させるためのポイント」をご覧ください。

6-3-3.相続時精算課税制度は使えない

相続時精算課税制度とは、贈与したときの贈与税を低く抑える一方で、贈与財産を相続税の対象にするという制度です。この制度を適用すると、贈与財産のうち2,500万円までは贈与税がかからず、2,500万円を超過した部分は贈与税の税率が一律20%になります。贈与時に納めた贈与税は、相続税から差し引かれます。

相続時精算課税制度は、父母や祖父母から子や孫への贈与を対象としているため、夫婦間の贈与に適用することはできません。

7.子なし夫婦の相続で不安な場合は専門家に相談を

子どもがいない夫婦の相続では、配偶者だけでなく、被相続人の両親または兄弟姉妹(甥姪)も法定相続人となる可能性があります。遺言書がない限り、配偶者と被相続人の親族で遺産分割協議を行うこととなり、相続トラブルに発展することもあります。

このようなトラブルを避けるためにも、子どもがいない夫婦は、将来起こる相続を見越して「遺言書の作成」や「生前対策」を万全にしておくことが大切です。

しかし、法的に有効な遺言書を作成しないと意味がありませんし、生前対策をする場合は何を選択すべきかを慎重に考える必要があります。少しでも不安に思われる方は、専門家に相談されることをおすすめします。

7-1.さまざまな専門家がいるチェスターグループへご相談ください

子どもがいない夫婦の相続について相談できる専門家は、次のようにさまざまです。

- 被相続人の親族ともめている場合は弁護士に相談

- 遺言書の作成は司法書士や行政書士に相談

- 相続税申告や生前贈与の税金対策は税理士に相談

相続専門のチェスターグループは、税理士をはじめ、司法書士や行政書士などさまざまな専門家がネットワークを形成しています。

司法書士法人チェスターでは、公正証書遺言作成サポートを承っており、遺言執行者に指定していただくこともできます。また、家族信託に関するご相談や、おしどり贈与を行ったときの不動産の名義変更登記にも対応いたします。

税理士法人チェスターは、豊富な相続対策コンサルティング実績を誇る、相続税と贈与税を専門とする税理士事務所です。贈与税の各種控除を活用した生前対策のほか、遺産分割についても、公平中立な立場からお客様にとって最適な対策をご提案いたします。

チェスターグループでは、一度ご相談いただければ、ご夫婦の相続に関するお手続きを幅広くお手伝いいたします。子供がいない夫婦の相続について不安がある方は、お気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編