相続発生から相続税申告までの7つのステップ

大切なご家族が亡くなると、その人の財産を「相続」という形で受け継ぐことになります。この「相続」は形見分けのような簡単な作業ではありません!実際には様々な事を確認する必要があります。

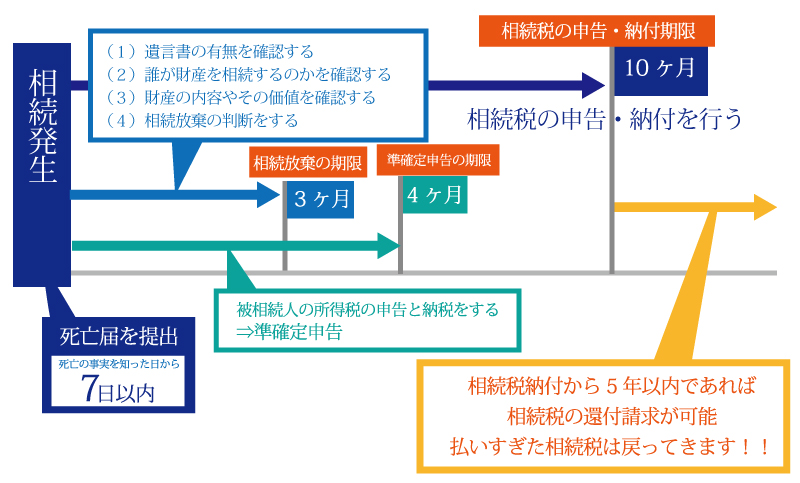

しかし相続が発生し、相続税の申告・納付を行うまでの期間は原則10ヶ月です。10ヶ月の間に何を行わなければいけないのかをまとめてみました。

この記事の目次 [表示]

1.相続の発生

人が亡くなることにより、「相続」が発生します。亡くなった人を被相続人とし、被相続人の財産を相続人が引き継ぐための手続きを始めなければなりません。

また、相続が発生した場合はまず、死亡の事実を知った日から7日以内に死亡届を提出する必要があります。国外で亡くなられた場合には、その事実を知った日から3ヶ月以内に提出する決まりになっています。

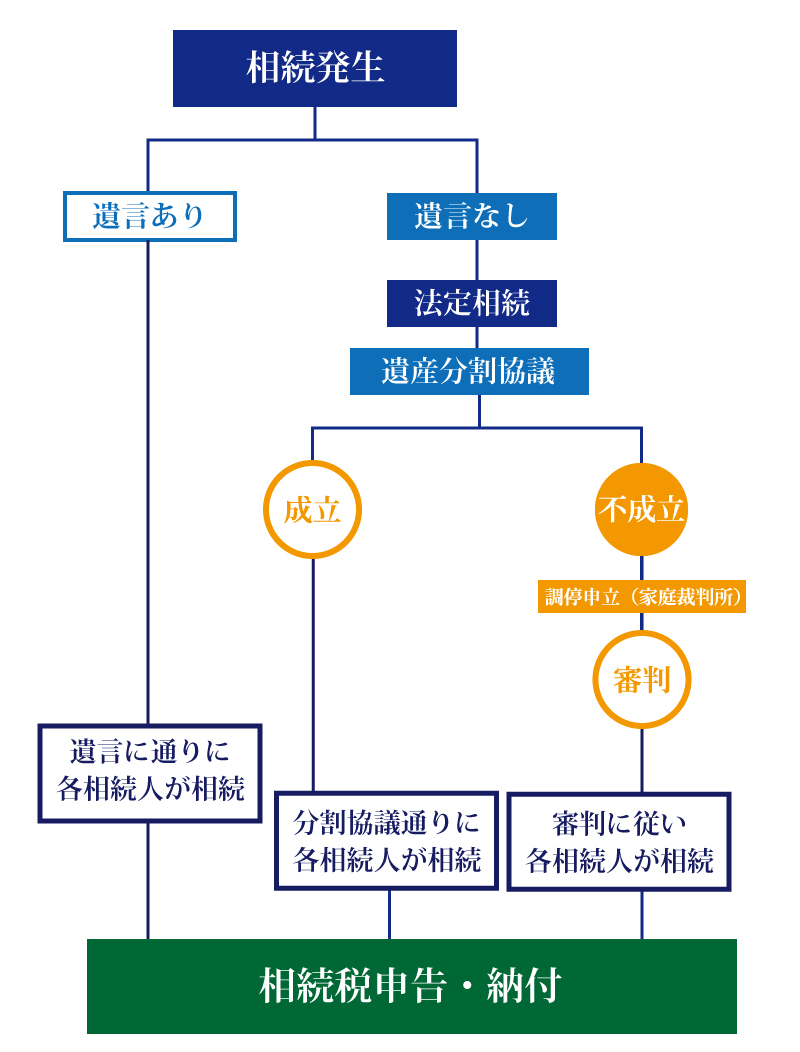

2.遺言の有無を確認する

相続を行うにあたり、遺言の有無が重要になります。誰に何を相続させるのか、故人の最後の意思が遺されています。

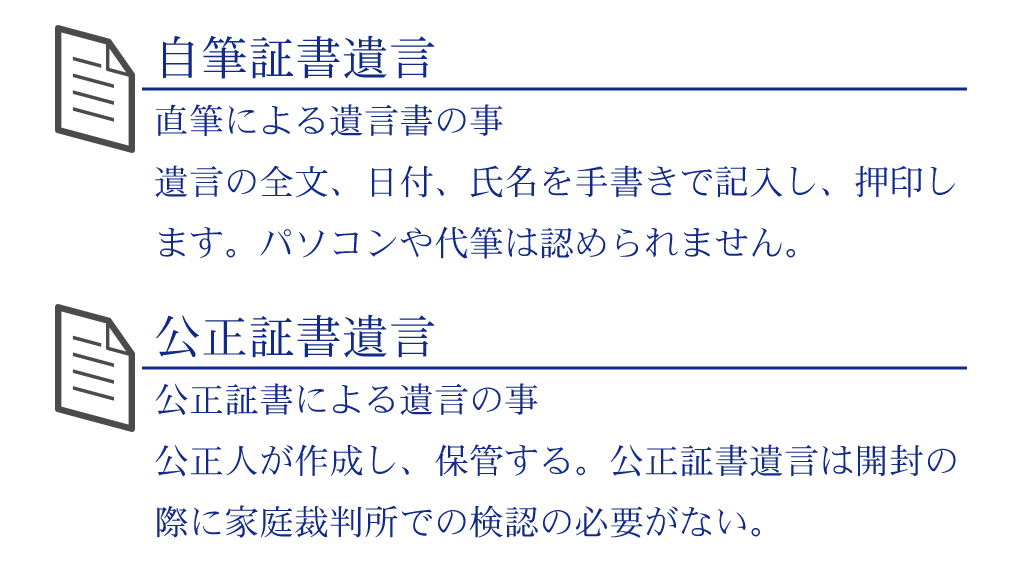

遺言には「公正証書遺言」「自筆証書遺言」の2種類があります。

遺言は分かりやすいところに保管されているとは限りません。

公正証書遺言であれば、公証人役場で検索してもらう事が可能ですが、自筆証書遺言の場合、自宅、貸金庫、弁護士や司法書士など考えられる場所をしっかりと確認する必要があります。

自筆証書遺言書の作成から使用に至るまで、知っておくべき4つのこと

遺言書の入った封筒を勝手に開けたら相続できなくなるって本当?

遺言がある場合は 6章へ進んでください。

遺言が無い場合は、このまま読み進めて下さい。

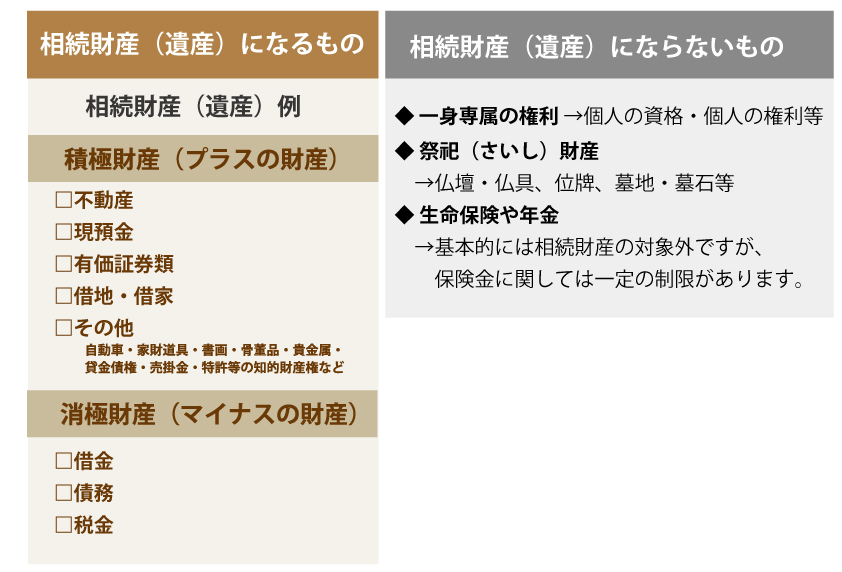

3.相続財産を確認し、相続方法を決める

相続財産を確認し、相続する財産を確定します。遺産と聞くと、お金や土地等のプラスの財産を思い浮かべると思いますが、負債などのマイナスの財産も相続する必要があります。

負債が多い場合は、「限定承認」や「相続放棄」などをすることもできます。

これらの手続きは被相続人の死亡から3ヶ月以内に行うことが原則であるため、早めに被相続人の財産のすべてを確認し、相続方法を決定する必要があります。

【財産の相続方法】

(1)単純承認

被相続人のプラスの財産・マイナスの財産、すべてを相続する方法です。

(2)限定承認

被相続人のプラスの財産を限度とし、マイナスの財産を相続する方法です。

どうしても相続したい財産があるなら限定承認?限定承認の6つのポイント

(3)相続放棄

相続の権利をすべて放棄します。

明らかに負債の方が多い場合にとられる方法ですが、「負債の方が多い」ことを確かめるためには、不動産や証券の査定を行う必要がある場合もあります。また、相続人の順位に影響を及ぼしたり子や孫が代襲相続することもできなくなるため、親族の理解が得られない場合もあります。

相続放棄を検討される場合には、早めに行動する必要があると言えるでしょう。

親の借金相続するべきか?それとも相続放棄するべき?判断するための7つのポイント

家庭裁判所に相続放棄申述書を出す前に確認すべき4つのポイント【相続放棄の判断基準をご紹介】

放棄すればいいってもんじゃない?知って得する相続放棄の知識8選

相続は基本的には単純承認となります。限定承認や相続放棄を行う場合は、家庭裁判所に申請する必要があります。

4.相続人を確定する

被相続人の遺産を相続する人、つまり相続人が誰になるのかを確認します。被相続人が生まれてから亡くなるまでの戸籍謄本、除籍謄本、原戸籍謄本などを取得し、相続人を確定させていきます。

相続人は誰?相続する順位をくわしく解説!これを見れば、誰でも相続人が誰になるかがわかります。

5.遺産分割協議の実施

遺産分割協議は、誰が何を相続するかを話し合う方法です。相続には法定相続分という相続分の基本がありますが、必ずその通りに相続しなければならないわけではありません。

土地や不動産などは分けることが難しいため、遺産分割協議を行いそれぞれの相続分を決めていきます。

(1)遺産分割協議がスムーズに成立した場合

遺産分割協議がスムーズに成立した場合は、遺産分割協議で決まった相続分を各相続人が相続します。

(2)遺産分割協議が紛糾してしまった場合

遺産分割協議ではどうにも話がまとまらない場合、家庭裁判所に間に入ってもらい、遺産分割調停を行ってもらいます。調停手続きをおこなってもなお、話し合いがまとまらない場合は、審判という形で家庭裁判所が判断を下します。

6.被相続人に所得税の納税義務がある場合は「準確定申告」を

相続発生後、4カ月以内に被相続人の所得税の申告と納税をする必要があります。これを「準確定申告」といい、被相続人が行う予定だった確定申告を相続人が代理で行うことです。この準確定申告の期限は4カ月で、うっかり忘れて期日を過ぎてしまった場合には「延滞税」という罰則が発生します。

相続があったら所得税の申告もお忘れなく!【所得税の申告を忘れると罰則の可能性も…】

7.相続税の申告・納付

相続人の相続分が確定したら、相続税の申告と納付を行います。相続税の申告と納付は相続開始を知った日から10ヶ月以内です。相続税の申告や納付の必要があるにも関わらず、10か月以内に申告や納付をしない場合には、「無申告加算税」や「延滞税」といった税が本来払うべき税金に上乗せで課せられてしまいます。この期日をしっかりと把握した上で、スムーズに相続分を確定し相続税の申告・納付の手続きを行いましょう。

まとめ

相続発生から相続税申告までの流れはご理解いただけましたでしょうか?

相続発生から相続税の申告・納付までをスムーズに行うためのポイントは上記の3つが考えられます。相続は相続分が確定して終わりではありません。相続税の申告と納付という大きな仕事が残ります。10ヶ月はあっという間に過ぎてしまいます。なるべく早く相続税の申告に着手できるように進めていきましょう。

相続税の申告を税理士に依頼する場合は、相続専門の税理士を選ぶようにしてくださいね。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編