遺産相続に関連する10の時効!過ぎてしまったときの対処法とは

「遺産相続って時効はあるの?」

「時効を迎えるまでの年数は何年?」

この記事をご覧のみなさんは、このようにお悩み中かと思います。

先に答えを言うと、遺産相続には遺産分割・相続手続き・相続税申告等に係る手続きがあり、それぞれに時効(期限)が設けられているものがあり、起算日や時効を迎えるまでの年数も異なります。

これらの各手続きの時効や詳細を把握しておかないと、将来「知らなかった」では済まされないトラブルに発展する可能性もあります。

この記事で、遺産相続に係る時効(期限)や詳細を確認しておきましょう。

この記事の目次 [表示]

1.そもそも遺産相続に時効はあるのか?

遺産相続には「相続権や遺産分割」「相続手続き」「相続税等の税務」に係る各種手続きがあります。遺産分割協議そのものには期限がありません(民法907条)が、それぞれの手続きに時効(消滅時効)や期限が設けられています。

▶遺産分割に係る時効(期限)

| 種類 | 起算日と時効 |

|---|---|

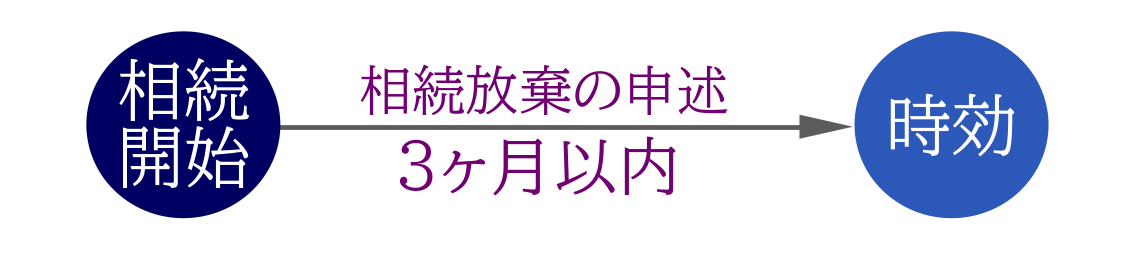

| ①相続放棄の時効(期限) | (原則)相続開始を知った日から3ヶ月以内 |

| ②遺産分割請求権(遺産分割協議)の時効(期限) | なし |

| ③遺留分侵害額請求権の時効 | 遺留分の侵害を知った日から1年以内 (もしくは相続開始日から10年以内) |

| 相続権の侵害を知ってから10年以内 (もしくは相続開始日から20年以内) |

▶相続手続きに係る時効

| 種類 | 起算日と時効 |

|---|---|

| ⑤相続登記の時効(期限) | 不動産の取得を知った日から3年以内(※)令和6年4月1日から相続登記が義務化。令和6年4月1日以前に不動産を取得したことを知った場合は、令和9年3月31日まで。 |

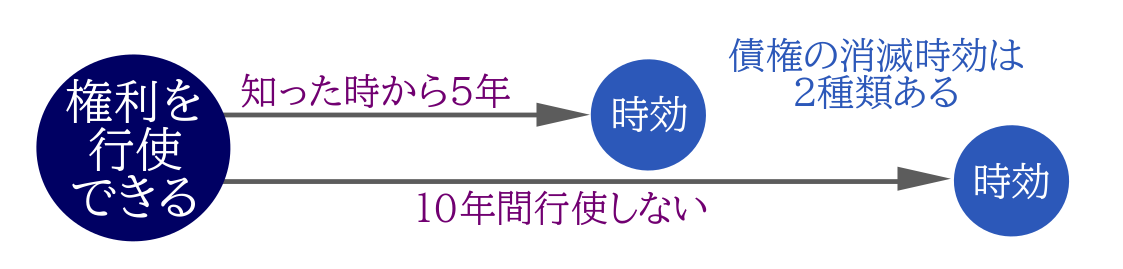

| ⑥債権の消滅時効 | 権利を行使できると知った時から5年 (もしくは行使できる時から10年) |

▶相続税等の税務に係る時効

| 種類 | 起算日と時効 |

|---|---|

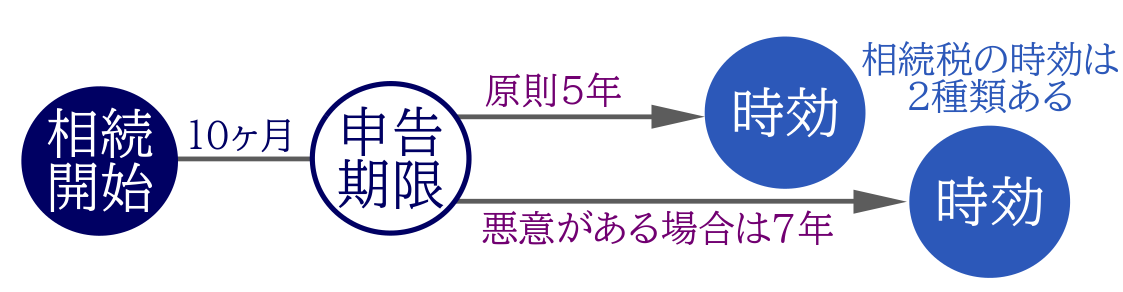

| ⑦相続税の時効 | 相続税の申告期限から5年(悪質な場合は7年) |

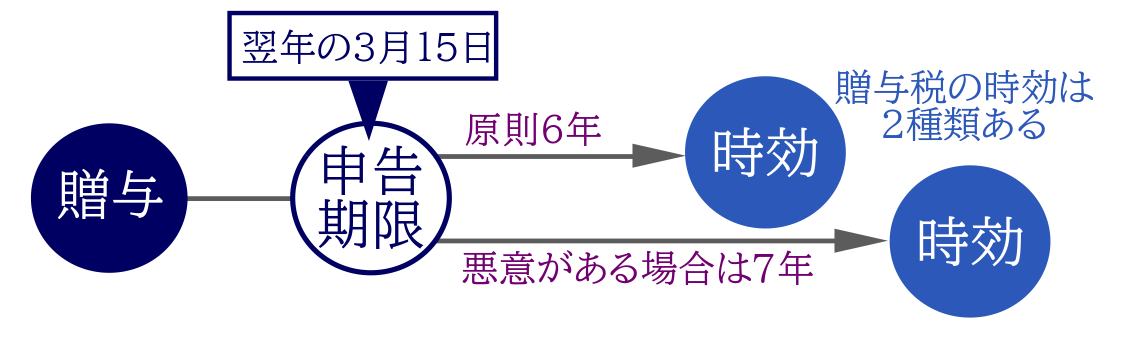

| ⑧贈与税の時効 | 贈与税の申告期限から6年(悪質な場合は7年) |

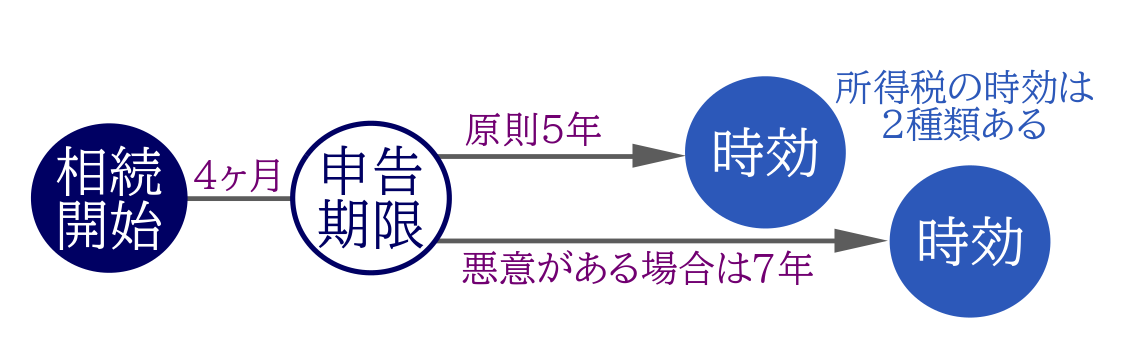

| ⑨準確定申告の時効 | 準確定申告の期限から5年(悪質な場合は7年) |

⑩相続税の更正の請求の時効(期限) | 相続税の申告期限から5年以内 (もしくは一定の特殊な事由があった日から4ヶ月以内) |

このように、遺産相続に関連する時効(消滅時効)や期限は、「起算日(期間をカウントし始める日)」や「時効成立(期限到来)までの年月」が異なります。

中には時効(期限)まで数か月しかない手続きもありますので、うっかり時効(期限)を迎えてしまわないよう注意が必要です。

2.遺産相続に関連する10の時効

それでは、遺産相続に関連する10の時効(期限)の詳細について、確認をしていきましょう。

①相続放棄の時効(期限)

相続放棄の時効(期限)は、原則「自己のために相続の開始があったことを知ったときから3ヶ月以内」です(民法第915条)。この3ヶ月の期間のことを「熟慮期間」といいます。

しかし、例外的に相続放棄の時効である3ヶ月を超えていても、相続放棄が認められるケースもあります(詳細は後述します)。

相続放棄とは、被相続人のマイナスの遺産(借金や未払金等)だけではなく、プラスの遺産(銀行預金や不動産等)もすべて相続しないようにする手続きのことです。

被相続人に多額の借金があった場合、相続放棄を行わないと借金等の債務も相続することになります。

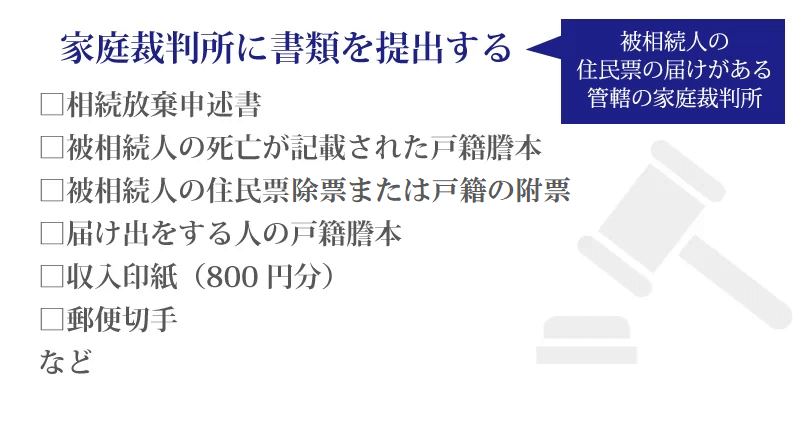

相続放棄を行うには、以下の「相続放棄申述書」などの必要書類を、被相続人の住所地を管轄する家庭裁判所に提出し、相続放棄を認めてもらわなければいけません。

相続放棄の申述をする人(届出をする人)が、被相続人の法定相続人であることを証明するために、戸籍謄本などが必要になります。

被相続人の借金などの債務を相続しないためにも、しっかり頭に入れておきましょう。

相続放棄について、詳しくは「相続放棄のデメリットと注意点について相続手続きの専門家が解説」をご覧ください。

②遺産分割請求権(遺産分割協議)の時効

遺産分割請求権は、相続人が他の相続人に対して遺産分割について協議をするように求める権利のことです。

この「遺産分割請求権」には、期間制限などの時効はありません。

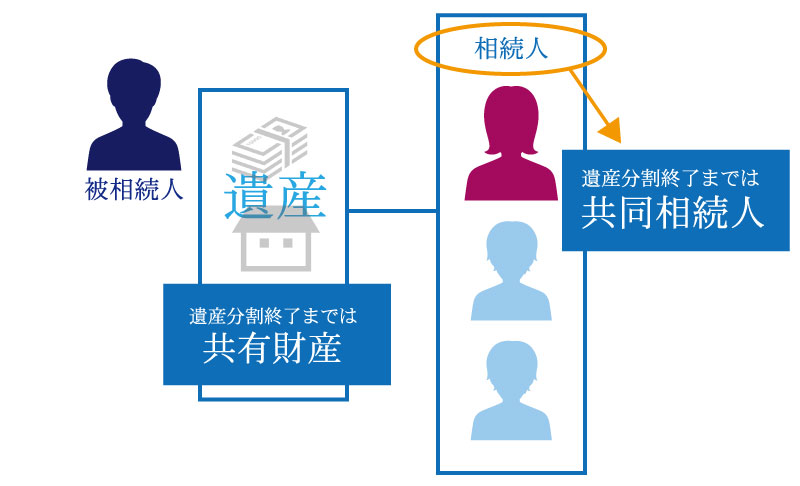

被相続人が遺言書を遺していなかった場合、法定相続人全員で「遺産分割協議(話し合い)」をして、誰が・どの遺産を・どの割合等で取得するのかを決めなければいけません。

遺産分割請求権には時効はありませんが、相続税の申告期限までには遺産分割協議を行って、遺産分割をしておくことを強くおすすめします。

遺産分割協議が行われないと、遺産はいつまでも「法定相続人全員の共有状態」となってしまうだけではなく、相続税が課税されるケースでは申告期限まで放置をすると配偶者の税額軽減や小規模宅地等の特例が適用できません。相続税の申告期限までに遺産分割協議が整っていない場合(未分割)であっても、相続税の申告期限までに相続税の申告と納税は必要となります。

遺産が銀行口座の預金であれば、債権(銀行預金払戻債権)の消滅時効を迎えてしまうと、その銀行預金の解約や払い戻しができなくなる可能性があります(詳細は後述します)。

遺産が不動産であれば、固定資産税等の管理費を「誰が負担するのか」といったトラブルになり得ます。

また、遺産分割協議をせずに遺産を放置し、その後法定相続人の1人が亡くなると、その亡くなった法定相続人の法定相続人と話し合いをすることになります。

孫・いとこ・親戚などが加わると人数が増えすぎて、遺産分割協議をまとめることが困難になってしまいます。

遺産相続では、早急に遺産分割請求権を行使して遺産分割協議を行う方が良いということを確認しましょう。

遺産分割協議について、詳しくは「遺産分割協議の期限は10年?ベストな時期と理由を解説」や「遺産分割協議がまとまらないときの、遺産分割調停とは?」をご覧ください。

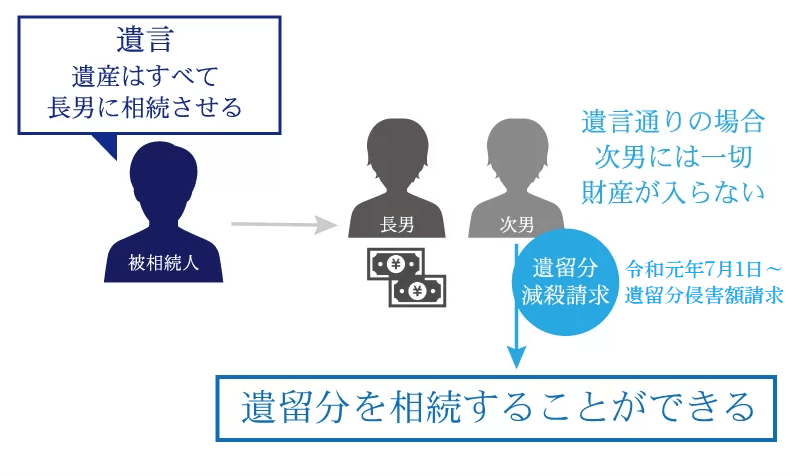

③遺留分侵害額請求権(遺留分減殺請求権)の時効

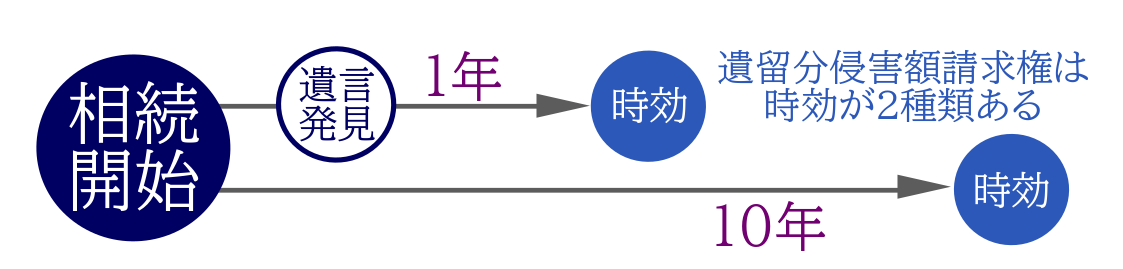

遺留分侵害額請求権(遺留分減殺請求権)の時効は、「相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時から1年」もしくは「相続開始の時から10年を経過したとき」です(民法第1048条)。

遺留分侵害額請求権(遺留分減殺請求権)とは、一定の範囲の法定相続人(配偶者・子・両親)が、相続によって取得した遺産が遺留分(最低限の遺産の取得割合)よりも少なかった場合、他の法定相続人等から遺留分を取り戻すことができる権利のことです。

例えば、被相続人が父親で、法定相続人が長男と次男であり、父親が『遺産は全て長男に相続させる』という遺言書を遺していたとします。

この場合、遺言書に記載された通りに遺産分割をすれば、次男は一切財産を取得できませんが、次男は被相続人の子で遺留分が認められているため、「遺留分侵害額請求権」を行使することで、遺留分侵害額相当の金銭を得ることができます。

この遺留分侵害額請求は、当事者どうし(代理人弁護士を含みます)で話し合いを行います。しかし、当事者どうしで話し合いがつかない場合やそもそも話し合いができない場合は、家庭裁判所で調停を行います。時効を迎えるまでに弁護士に依頼して、家庭裁判所に「遺留分侵害額の請求調停」の申立てを行う必要がありますので、早めに弁護士へ相談することをおすすめします。

遺留分侵害額請求(遺留分減殺請求)について、詳しくは「遺留分侵害額請求とは?調停や訴訟の手続きの流れ・時効・弁護士費用を解説」や「遺留分減殺請求って何!?相続前に知っておきたい遺留分のこと」をご覧ください。

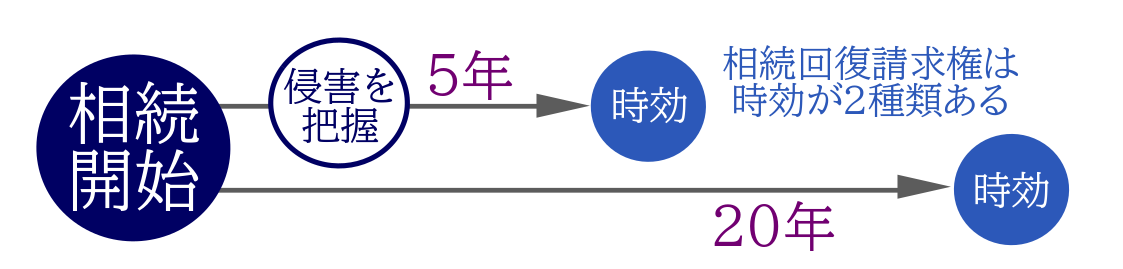

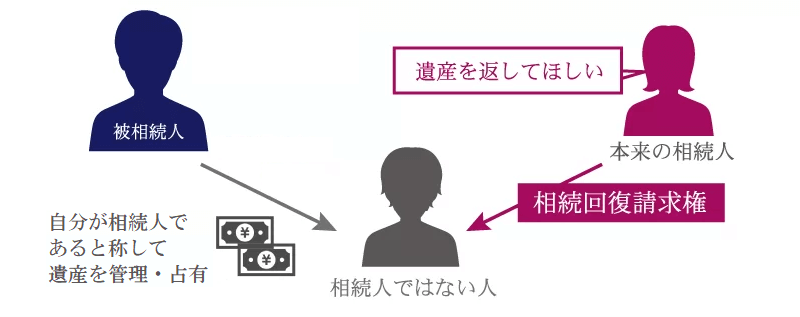

④相続回復請求権の時効

相続回復請求権の時効は、「相続権を侵害された事実を知った時から5年間」もしくは「相続開始の時から20年間」です(民法第884条)。

相続回復請求権の内容は法律で詳細が定められていないため、民法の条文にある「相続権を侵害された」という一文から解釈する必要があります。

一般的には権利を侵害されている本当の相続人が、相続権が無いのに相続権を主張している人に対して、財産の回復を求める権利だとされています。

実際に行われたという例は少ないですが、相続人になる方は知識として知っておく必要があるでしょう。

相続回復請求権について、詳しくは「相続回復請求権って何?どんな場合に使えるの?相続回復請求権について」をご覧ください。

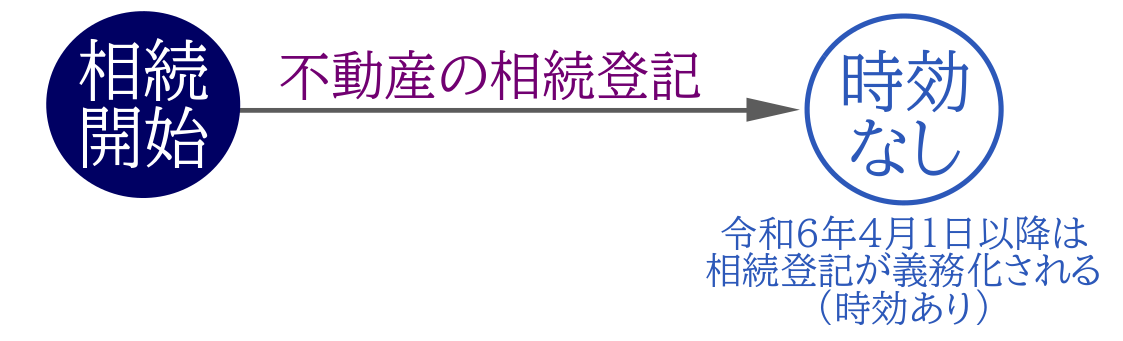

⑤不動産の相続登記(名義変更)の時効(期限)

相続等によって取得した不動産の相続登記(相続による所有権移転登記)、つまり相続した不動産の名義変更については、従来は期限はありませんでした。

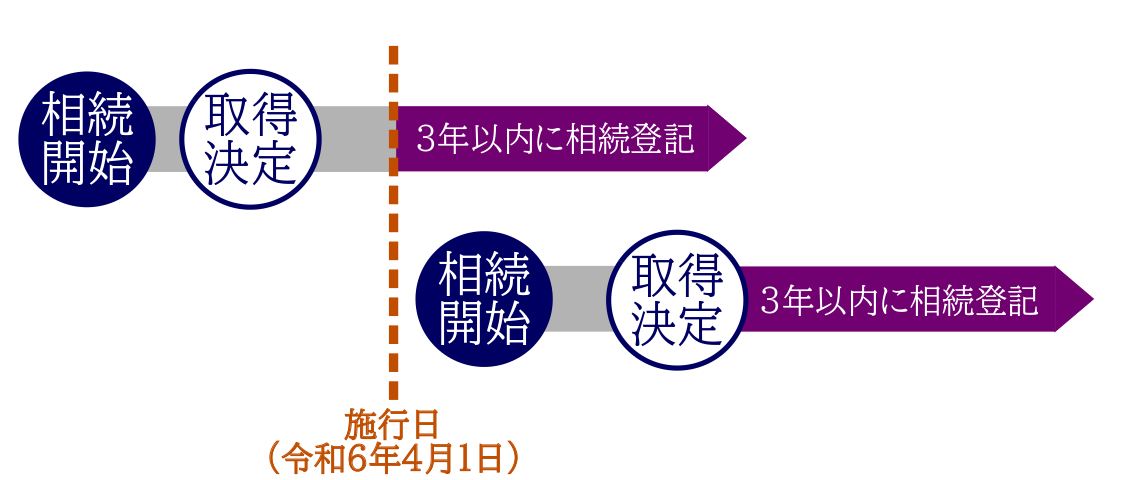

しかし、令和6年4月1日以降は相続登記が義務化され、相続登記にも申請期限が設けられました。

相続登記の義務化に伴う期限の詳細については、次章で解説を行います(今すぐ内容を確認されたい方はコチラ)。

⑥債権の消滅時効

債権の消滅時効は、令和2年4月以降に契約締結した場合は、「債権者が権利を行使することができることを知った時から5年」もしくは「権利を行使することができる時から10年」です(民法第166条)。

債権の消滅時効とは、金銭消費貸借契約において「債権者が貸したお金を受け取る権利」や、被相続人の金融機関において「預けていたお金を受け取る権利」などを指します。

つまり、債権の消滅時効を迎えれば、借金や未払金を返済する義務もなくなりますし、金融機関の預貯金口座の解約や払い戻しもできなくなります。

しかし、借金などの金銭消費貸借契約であれば、法的手続きで請求等をされれば(法的な書面等が届けば)、その時点で時効が中断しますので、債権の消滅時効は成立しません。

また、金融機関の預貯金口座についても、時効を理由として解約や払い戻しを拒否するか否かは金融機関次第となり、実務的には払い戻しに応じる金融機関がほとんどです。

このように、債権の消滅時効が相続に及ぼす影響はあまり大きいわけではありませんが、債務や未払金だけではなく、金融機関の預貯金などの相続手続きは早めに完了させることをおすすめします。

金融機関の相続手続きについて、詳しくは「預貯金相続に必要な手続きと書類は?期限やリスクまで徹底解説!」をご覧ください。

⑦相続税の時効

相続税の時効(除斥期間)は、「相続税の申告期限の翌日から原則5年、偽りその他不正の行為がある場合は7年」です(相続税法第50条、国税通則法第70条)。

相続税の申告期限は「被相続人が死亡したことを知った日の翌日から10ヶ月以内」で、この期限までに相続税の申告と納付を完了させなければなりません。

なお、相続税の時効が5年となるのは、「申告漏れしている財産の存在自体を知らなかった」ケースのみとなります。

「申告義務や申告期限を知らなかった」など、法律の無知に対する救済措置はありませんので、無申告の場合の相続税の時効は7年と考えておいた方が良いでしょう。

相続税の時効が成立すると、税務署は課税することができなくなり、納税者は申告義務も納税義務もなくなります。

相続税の時効について、詳しくは「相続税の時効は5年か7年!ペナルティ発生前に申告するべき理由を解説」をご覧ください。

⑧贈与税(生前贈与等)の時効

贈与税の時効(除斥期間)は、「贈与税の申告期限の翌日から原則6年、偽りその他不正の行為がある場合は7年」です(相続税法第37条、国税通則法第70条)。

贈与税の時効が成立すると、税務署は課税できなくなるため、納税者は申告義務も納税義務もなくなります。

贈与税の申告期限は「贈与された翌年の2月1日~3月15日」となります。

しかし、贈与税の時効は、贈与そのものが成立していないと進行しません。

贈与契約は口約束でも成立しますが、贈与される人が財産をもらうことを承諾していなければなりません。

例えば、親が子の名義の預金口座に送金したとします。このとき、親からお金をもらうことと、その預金口座が自分のものであることを子が認識していなければ、贈与したことにはなりません。つまり、贈与税の対象にもなりません。子の名義の預金口座にあるお金は、実質的には親のものと判断され、親が死亡したときに名義預金として相続税が課されることになります。この名義預金には時効はありません。

なお、相続開始前の一定期間内(原則7年)に行われた生前贈与については、贈与した人が死亡したときに贈与を受けた財産の価額が相続財産に加算されますのでご注意ください。

贈与税の時効について、詳しくは「【贈与税時効は原則6年】時効が成立しない理由と申告漏れリスクは?」をご覧ください。

⑨所得税(準確定申告)の時効

所得税の準確定申告の時効(除斥期間)は、「準確定申告の期限の翌日から原則5年、偽りその他不正の行為がある場合は7年」です(国税通則法第70条)。

所得税の時効が成立すると、税務署は課税できなくなるため、納税者は申告義務も納税義務もなくなります。

なお、準確定申告の申告期限は、「相続の開始を知った日の翌日から4ヶ月以内」で、この期限までに準確定申告と納付を完了させなければなりません。

所得税の準確定申告とは、原則、相続人全員の連名で、被相続人の最後の住所地を管轄する税務署に、被相続人の所得について確定申告することです。

例えば、被相続人の年間の給与が2,000万円を超える場合、給与所得や退職所得以外に20万円を超える所得がある場合、事業所得や不動産所得がある場合に、準確定申告が必要となります。

仮に所得税の準確定申告をしなかった場合、加算税や延滞税などのペナルティが課せられる可能性があります。

所得税の準確定申告について、詳しくは「【準確定申告とは】必要・不要の判断方法、記入例などを解説」をご覧ください。

⑩相続税の更正の請求の時効(期限)

相続税の更正の請求の時効(期限)は、原則として「相続税の申告期限から5年以内」です(国税通則法第23条)。

相続税の更正の請求とは、相続税の申告書を提出して納付した相続税額が過大、つまり相続税を納税しすぎた場合に、その過大に納税した税金を国に還付請求する手続きのことです。

相続税はそれぞれの遺産の評価額を計算して遺産総額を算出し、そこから基礎控除額を差し引いた金額に対して課せられる税金です。

しかし、各遺産の評価額の計算方法は複雑で、土地を過大に評価していた場合や、相続税に係る各種特例や控除を適用していなかった場合などは、相続税を過大納付してしまいがちです。

特に自分で相続税申告をされた方や、相続税申告に慣れていない税理士に依頼した場合、相続税を過大に納税している可能性が高くなります。

なお、特殊な事情があった場合は、相続税の申告期限から5年を経過しても更正の請求ができます。

次のような場合は、それらの事由が生じたことを知った日の翌日から4ヶ月以内が更正の請求の時効(期限)となります(相続税法第32条)。

- 未分割の財産が分割された

- 認知、廃除等による相続人の異動があった

- 遺留分侵害額請求が行われて支払う金額が確定した

- 遺贈にかかる遺言書が発見された、または遺贈が放棄された

ただし、相続税の申告期限から短い期間で上記の特殊な事情があった場合は、更正の請求の時効(期限)は、原則の5年より短縮されることになるため注意が必要です。

相続税の更正の請求について、詳しくは「相続税の更正の請求とは?必要なケースや手続きの流れ・請求期限や請求方法」をご覧ください。

3.令和6年4月1日から不動産の相続登記にも時効(期限)が発生

令和6年4月1日以降は、相続等によって取得した不動産に係る相続登記が義務化されました。

相続登記の義務化が実施されると、相続等によって取得した不動産登記の期限は、「相続の開始及び所有権を取得したことを知った日から3年以内」となります。

この「相続の開始及び所有権を取得したことを知った日」とは、被相続人の相続の開始を知り、なおかつ相続財産に不動産があることを知った日のことです。

仮に相続登記の期限を過ぎた場合、10万円以下の過料の対象となります。

なお、相続登記が義務化されるのは、令和6年4月1日以降に相続によって取得した不動産だけではなく、令和6年4月1日よりも前に発生した相続によって取得した不動産も対象となります。

令和6年4月1日よりも前に相続によって取得した不動産であれば、施行日である令和6年4月1日から3年以内(令和9年3月31日まで)に相続登記をする義務があります。

また、相続登記の義務化に伴い、簡易的な届出で相続登記の申請義務を履行したとみなす「相続人申告登記制度」や、登録免許税の軽減措置など、申請義務の実効性を確保するための環境整備策が導入されています。

相続登記の義務化について、詳しくは「相続登記の義務化はいつから?違反者への罰則/新制度に備える方法も解説」や「相続登記・住所等の変更登記が義務化へ~不動産登記法の改正~」をご覧ください。

4.遺産相続に係る時効が過ぎた場合の対処法

遺産相続に係る手続きには時効や期限が定められていますが、中にはこの時効や期限を過ぎても対処できる手続きがあります。

それでは、詳しく内容を確認していきましょう。

4-1.相続放棄の時効が過ぎた場合

相続放棄の時効(期限)を過ぎた場合でも、「相続放棄を期限内にできなかった理由」があれば、例外的に相続放棄できる可能性があります。

例えば、法定相続人が借金や債務などの存在を知らなかった場合などです。

相続放棄の時効が過ぎてしまった場合、相続放棄の申述書に「上申書(事情説明書)」を添付して家庭裁判所に提出することとなりますが、必ずしも相続放棄を認めてもらえるとは限らないので注意が必要です。

なお、相当の理由があることを述べた上申書を添付して相続放棄の申述をする場合、通常の相続放棄よりも手続きが難しくなりますので、必ず相続に強い弁護士や司法書士に相談しましょう。

相続放棄の時効が過ぎた場合の対処法について、詳しくは「相続放棄の期間は3ヶ月!手続きの仕方や期限が過ぎたときの対処方法も解説」や「【実例あり】知らなかった借金が発覚!相続放棄できるケースとは」をご覧ください。

4-2.遺産分割協議が終わらない場合

遺産分割請求権(遺産分割協議)そのものには時効はありませんが、相続税が課税されるケースであれば、相続税の申告期限までに遺産分割協議を完了させることが重要です。

しかし、遺産分割方法などで相続トラブルとなり、相続税の申告期限までに遺産分割協議が終わらないケースも考えられます。

この場合、相続税の申告期限を延長することはできないため、「未分割申告」をすることで対処することとなります。

具体的には、一旦「法定相続分で相続した」形の申告書を作成し、相続税の申告期限までに相続税申告を行います。遺産分割協議の成立を要件とする特例を適用する場合は、併せて「申告期限後3年以内の分割見込書」を添付します。

その後、遺産分割協議がまとまり次第、遺産分割協議が成立した日から4ヶ月以内に「相続税の更正の請求」を行い、納め過ぎた相続税を還付してもらいます。当初の申告より税額が多くなる場合は「相続税の修正申告」を行い、不足する相続税を納めます。

未分割申告は申告手続きが複雑となりますので、必ず相続税に強い税理士に相談をしてください。

未分割申告のデメリットや手続きの流れについて、詳しくは「相続税の申告期限までに遺産分割が間に合わない場合の未分割申告」をご覧ください。

4-3.相続税や贈与税の時効が過ぎた場合

相続税や贈与税の時効が過ぎた場合、納税者は申告義務も納税義務もなくなりますが、相続税や贈与税の時効が成立するケースは、あまりありません。

実際には、相続税や贈与税の時効を迎える前に、税務署から「相続税の申告等についてのご案内(お尋ね)」が送付されたり、税務調査(実地調査)が入ったりするケースが多いです。

相続税のお尋ねは「相続税の申告を促す」という意味合いで送付される書類で、相続発生後6~8ヶ月後に送付されるのが一般的です(中には申告不要の方もいらっしゃいます)。

しかし、相続税の申告期限を過ぎて数年後にお尋ねが届いた場合や、お尋ねに申告書類が同封されている場合は、無申告や申告漏れの可能性が高くなります。

また、相続税の税務調査(実地調査)では、基本的には、事前連絡が入ると日程調整をした上で実地調査が実施され、国税庁の統計では8割以上の確率で加算税や延滞税などの追徴税額を課せられています。

税務署からお尋ねが送付された場合や、税務調査の事前連絡があった場合は、すぐに相続税に強い税理士に相談した上で、相続財産の状況を調べなおして申告要否を検討する必要があります。

相続税のお尋ねについては「税務署から相続税についてのお尋ねが届いた時の対応方法とポイント」を、税務調査については「税務調査って何されるの?相続税の税務調査の概要と事前準備」をご覧ください。

5.遺産相続に係る時効が迫る前に専門家に相談を

遺産相続には様々な時効や期限があり、それぞれ起算日や年月が異なります。

これらを正しく理解していないと「知らなかった」では済まされず、放置してしまうと様々なトラブルに発展してしまいます。

遺産相続に係る時効を把握した上で、適切な遺産分割・相続手続き・相続税申告を行うことが大切です。

遺産相続に係る時効や期限が迫っている方や、すでに過ぎてしまっている方は、必ず相続に強い専門家に相談をした上で、適切に対処しましょう。

5-1.チェスターグループへご相談を

チェスターグループには、相続業務に特化した「税理士法人チェスター」「司法書士法人チェスター」等が所属しており、遺産相続に係る様々な相続ニーズに、ワンストップでご対応させていただきます。

税理士法人チェスターは、年間3,000件以上の相続税申告実績を誇る、相続税専門の税理士事務所です。税務調査の事前連絡が入ってからのご依頼や、相続税の期限後申告のご依頼も承っております。 |

司法書士法人チェスターは、相続放棄や相続登記など、相続手続きを専門に取り扱う司法書士事務所です。期限後の相続放棄の申述手続きのご依頼も承っております。 |

遺産相続に係る時効や期限が迫っている方や、すでに過ぎてしまっている方は、まずはチェスターグループの各専門家へ、お気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編