生前贈与を受けても相続放棄は可能!リスクや課税される例も紹介

被相続人から生前贈与を受けたものの、相続時に債務超過が発覚したから相続放棄をする…可能なのでしょうか?

結論を言うと、被相続人から生前贈与を受けていても、原則として相続放棄できます。

しかし、詐害行為取消権の対象となってトラブルになったり、生前贈与を相続財産に持ち戻して相続税が課税されたりするケースもありますので注意が必要です。

本稿では、生前贈与を受けた後に相続放棄をした場合の注意点はもちろん、遺留分の取り扱いや、財産を継承する方法をご紹介します。

この記事の目次 [表示]

1.生前贈与を受けた後でも相続放棄は原則として自由である

生前贈与を受けた後でも、原則として相続放棄は自由にできます。

この理由は、「生前贈与」と「相続放棄」は、全く異なる制度であるためです。

詳細は後述しますが、生前贈与を受けたことが原因で、相続放棄ができないことはありません(生前贈与≠単純承認)。

生前贈与を受けた後であっても、相続放棄をするかどうかは、法定相続人が自らの意思で決定すべき問題ということです。

1-1.生前贈与とは

生前贈与とは、被相続人となる人が生前に、子供や孫などに無償で財産を贈与することです。

贈与契約は、財産をあげる人(贈与者)と、財産をもらう人(受贈者)の双方の合意を元に成立します(民法第549条)。

生前贈与は相続税対策として活用されるため、子供や孫が受遺者となるケースが多いですが、受贈者となる人に制限はありませんので、相続人以外の第三者に財産を生前贈与することも可能です。

生前贈与について、詳しくは「相続税対策には生前贈与を活用しよう! 贈与税の6つの非課税枠って?」をご覧ください。

1-2.相続放棄とは

相続放棄とは、相続によって取得した遺産について、相続人が自らの意思で一切の権利義務を放棄する為に行う、家庭裁判所における手続き(申述)のことです。

相続放棄が成立する要件は、「期限までに家庭裁判所へ申立する」「単純承認していないこと」の2つです。

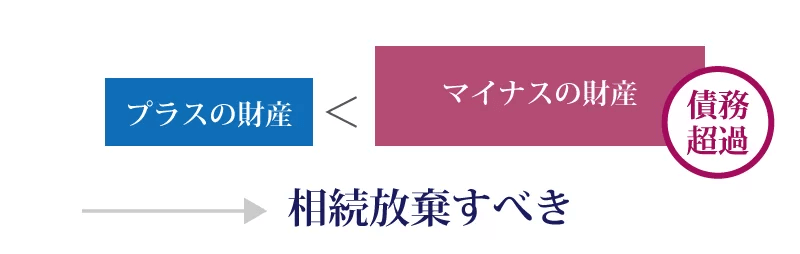

相続放棄が認められれば、被相続人のプラスの財産だけではなく、マイナスの財産(負債)も承継しないこととなります。

相続放棄は主として、故人が残した負債の方が多い場合(債務超過)に、活用されることが多い制度です。

相続放棄について、詳しくは「相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説」をご覧ください。

1-2-1.相続放棄における注意点

相続放棄においては、2つの注意点があります。

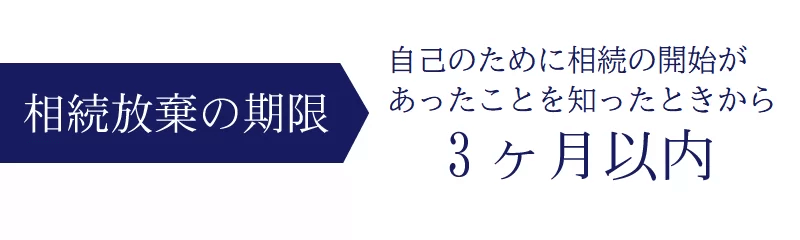

A.相続放棄の期限は原則3ヶ月以内

自己のために相続の開始があったことを知ったときから3ヶ月の熟慮期間内に、相続人は単純承認・相続放棄・限定承認の3つのいずれかを選択する必要があります。

つまり、相続放棄をするためには、この3ヶ月の熟慮期間内に家庭裁判所に申出て手続きをしなくてはなりません(民法第915条、第938条)。

ただし例外的に期限後の相続放棄が認められるケースもあります。詳しくは「相続放棄の期限は「3ヶ月」!延長することはできる?」で解説しておりますので、あわせてご覧ください。

B.相続放棄すると原則は撤回できない

相続放棄の申述が家庭裁判所に受理された後は、たとえ3ヶ月の熟慮期間内であったとしても、原則として撤回(取り消し)はできません。

ただし例外的に相続放棄の取消が認められるケースもあります。詳しくは「相続放棄の撤回(取り消し)は可能|できるケースとその方法を事例で確認」で解説しておりますので、あわせてご覧ください。

2.生前贈与を受けた後でも相続放棄できる意外なパターン

前章でご紹介したとおり、生前贈与を受けた後でも、相続放棄は原則として可能です。

意外なパターンを2つご紹介しますので、参考にしてください。

2-1.土地を生前贈与してもらった場合でも相続放棄できる

土地を生前贈与してもらったにも関わらず、相続放棄をするということは問題がないのでしょうか。例えば、以下のようなケースが挙げられます。

- 相続時精算課税制度を活用して非課税で土地を子供に贈与

- 贈与税の配偶者控除(おしどり贈与)を活用して非課税で土地と家屋を配偶者に贈与

- 贈与税の申告と納税をして土地を法定相続人に贈与

原則としては、被相続人となる人の生前に土地を生前贈与によって継承したとしても、相続放棄をすることは問題ありません。

そもそも生前贈与は、被相続人となる人が生きている間に財産を贈る行為であり、相続放棄とは関係がないためです。

しかし土地を生前贈与した時点で被相続人に債務があり、その債務の債権者の利益を害すると知って行われた贈与であった場合は「詐害行為取消権」に該当し、生前贈与が取り消される可能性があります(詳細は後述します)。

2-2.相続時精算課税制度による生前贈与を受けていても相続放棄できる

相続時精算課税制度を選択して無税で贈与を受けながら、相続放棄をするということは問題がないのでしょうか。

つまり、被相続人となる人の生前にまとまった財産(土地や現金など)を無税で承継しながら、相続放棄によって負債を免れるなどの方法は、脱法的ではないかという問題です。

原則としては、相続時精算課税制度などの贈与税の非課税特例を適用して、生前贈与によってまとまった財産を継承していても、相続放棄をすることは問題ありません。

相続が発生した場合に、「相続をする(単純承認)」か「放棄をする(相続放棄)」かは、相続人の自由意思の問題です。

よって原則としては、贈与税の非課税特例の利用によって妨げられるなどの問題は生じないことになります。

ただし、相続放棄はできても相続税が課税される可能性はありますので、この点にはご留意ください(詳細は後述します)。

3.生前贈与を受けた後に相続放棄…「詐害行為取消権」に注意

生前贈与を受けた後に相続放棄をする場合、詐害行為取消権の対象となる可能性があります。

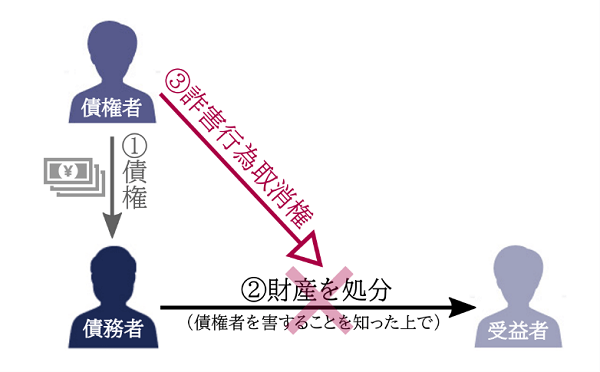

詐害行為取消権(別名:債権者取消権)とは、債務者が債権者を害することを知った上で、債務超過になることを十分に認識しつつ、財産を処分する行為の取消を、債権者が裁判所に請求できる権利のこと(民法第424条)

具体的には、債権者(貸した側)が「詐害行為取消権」を行使することにより、裁判によって債務者(借りた側)が行った財産を処分する行為を、取り消すことができるのです。

財産よりも借金の方が多いことを知った上で、あえて生前贈与をして、贈与者が亡くなってから相続放棄をすれば良い…これは抜け道にはなりませんのでご注意ください。

では、生前贈与・相続放棄と、詐害行為取消権との関係について理解を深めましょう。

3-1.生前贈与は詐害行為取消権の対象になる可能性あり

贈与者と受贈者が、債権者の利益を害することを知って行われた生前贈与については、「詐害行為取消権」の対象となる可能性があります。

これは、生前贈与によって財産を得ているにも関わらず、相続放棄をして債務を逃れることは不公平であると考えられるためです。

債務超過であることを認識した上で生前贈与を行い、相続発生時に相続放棄をした場合、生前贈与が取り消される危険性があることは認識しておきましょう。

ただし詐害行為取消権は、被相続人の方がいわゆる多重債務者であったり、個人事業主の方などで取引上の債務を多く負っていたりするような場合にのみ問題となると考えられ、多くは問題を回避することができます。

3-2.相続放棄は詐害行為取消権の対象外

相続放棄は、詐害行為取消権の対象にはなりません。

最高裁判所の過去の判例では、「相続放棄は相続に係る身分行為であり、仮に相続放棄を詐害行為として取消すということは、相続人に対して相続の認証を強制することと同じ結果になる」とされています(最高裁判所第二小法廷/?昭和46(ネ)69)。

そのため、生前贈与を受けた相続人が相続放棄を行ったとしても、詐害行為取消権によって相続放棄が取消されることはありません。

4.生前贈与を受けた後に相続放棄しても相続税が課税される可能性あり

生前贈与を受けた後に相続放棄をしても、相続税が課税される可能性があります。

この理由は、一定の生前贈与財産は、相続財産に持ち戻して相続税を課税するためです。

つまり相続放棄をした後であっても、被相続人からの生前贈与が相続税の課税対象となる場合があるのです。

代表的な生前贈与は「暦年課税制度(暦年贈与)」と「相続時精算課税制度」で、受贈者がどちらの制度を適用するか決めることができます。

暦年贈与と相続時精算課税について、詳しくは「暦年課税と相続時精算課税制度の違いとは?注意点・財産を多く残す方法を解説」をご覧ください。

4-1.相続時精算課税で非課税になった贈与財産は相続税の課税対象

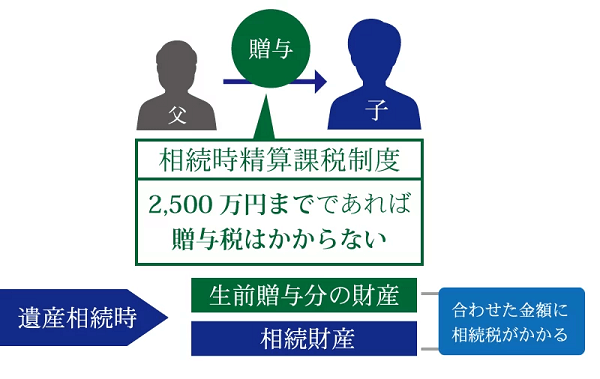

相続時精算課税制度とは、「60歳以上の父母や祖父母(贈与者)」から「18歳以上の子や孫(受贈者)」へ贈与を行った場合、累計2,500万円までの贈与は贈与税が無税となるものの、贈与者の相続発生時に相続財産に持ち戻して相続税を課税する制度のことです。

相続時精算課税制度は、「若い世代へ贈与を促進させて経済を活性化させる」ことを目的とした制度ですが、実質的には2,500万円まで無税となるという点に着目して、贈与税の節税目的で利用されています。

例えば、相続時精算課税制度を適用して、累計2,500万円を贈与したとしましょう。

この場合、贈与者の相続発生時に贈与税が非課税となった2,500万円は、相続財産に持ち戻すため、「相続時生前課税制度による贈与財産2,500万円+遺産総額」に対して相続税が課税されます。

なお、令和5年度税制改正により、令和6年1月1日以降に相続時精算課税制度を選択した場合、上記の累計2,500万円の特別控除のほか、年間110万円の基礎控除が認められます。

相続時精算課税制度については「相続時精算課税制度とは何か?メリットやデメリットも全て解説!」を、令和5年度税制改正のポイントについては「相続時精算課税制度の基礎控除の新設」をご覧ください。

4-2.暦年課税には生前贈与加算あり

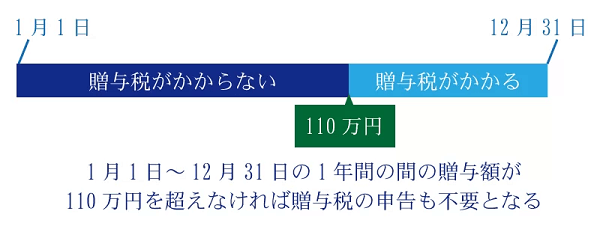

暦年課税制度(暦年贈与)とは、1月1日~12月31日までに行った贈与財産の価額が、贈与税の基礎控除(年間110万円)以下であれば、贈与税が非課税となることを活用した贈与制度のことです。

この年間110万円を超える贈与があった場合には、贈与税が課税されます(税率は贈与者と受贈者の関係性によって異なる)。

暦年課税には「生前贈与加算」という制度が設けられており、相続開始前の一定期間内に行われた、被相続人から法定相続人への暦年贈与は、相続財産に持ち戻して相続税が課税されます。

生前贈与加算について、詳しくは「相続税を節税するには?生前贈与加算について知っておこう」や「相続開始前3年~7年以内の贈与は相続税の対象になる!? 相続時加算される贈与とは?」をご覧ください。

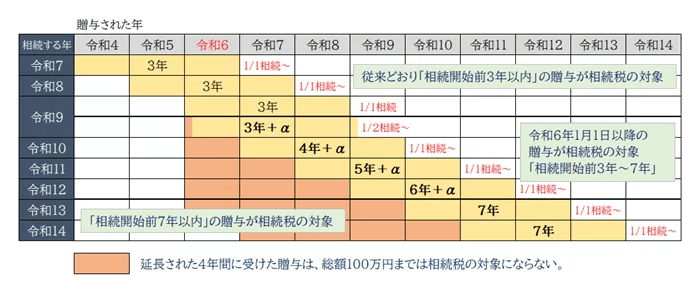

4-2-1.生前贈与加算は「相続開始前3年~7年以内」に随時延長

暦年課税制度における生前贈与財産は、現行制度では相続開始前3年以内の暦年課税制度における生前贈与財産を、相続財産に持ち戻す必要があります。

ただし、令和5年度税制改正により、令和6年以降に行われる暦年贈与については、持ち戻し期間が3年から7年に順次延長されます。

令和5年度税制改正のポイントについて、詳しくは「相続税計算に加算する暦年課税贈与の加算期間の延長」をご覧ください。

4-2-2.生前贈与加算の対象者とその範囲

生前贈与加算によって、暦年課税による生前贈与財産を、相続財産に持ち戻しするのは、法定相続人や受遺者のみです。

つまり、相続や遺贈によって財産を取得しない人(例:代襲相続人ではない孫や親族)は、生前贈与加算の対象外ですので、生前贈与財産を相続財産に持ち戻す必要はありません。

5.生前贈与を受けた後に相続放棄した場合の相続税の計算方法

みなさんが気になるのは、ご自身が受けた生前贈与に相続税が課税されるのか否か…かと思います。

相続放棄を行った場合、相続時精算課税贈与による贈与は相続財産に加算されますが、暦年課税贈与の生前贈与加算の対象にはなりません。(相基通19-3)

前提として「生前贈与された金額+相続財産(他の相続人等の取得分も含む)」の合計価額が、相続税の基礎控除額以下であれば、相続税は課税されません。

以下は相続税の基礎控除の計算式ですが、算入する法定相続人の人数には「相続放棄した人」も含んで計算をします(相続放棄と基礎控除の関係について詳しくはコチラ)。

イメージしやすいよう、いくつかのシミュレーション例をご紹介します(詐害行為取消権や遺留分については考慮しません)。

なお、相続税が課税されるか否かは、ケースによって判定が異なりますので、必ず相続税に強い税理士に相談をしてください。

相続税の計算方法について、詳しくは「相続税の計算方法を解説!【申告が必要か誰でも簡単に分かるソフト付き】」「相続税の算出方法」「相続税計算シミュレーション」をご覧ください。

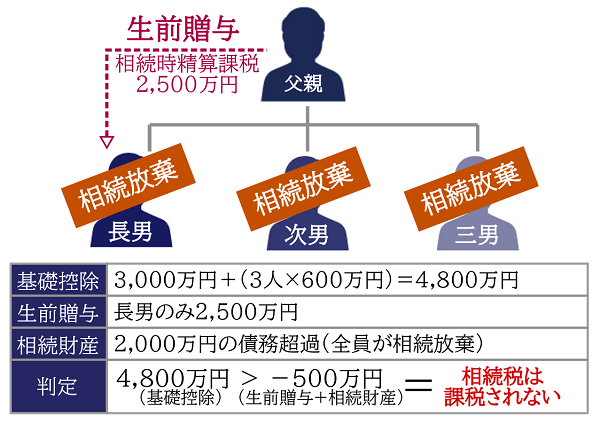

5-1.1人の法定相続人のみ相続時精算課税で生前贈与後に全員が相続放棄した場合

法定相続人は長男・次男・三男の3人で、長男だけが相続時精算課税制度によって、被相続人である父親から2,500万円の生前贈与を受けたとします。

そして、相続発生時は2,000万円の債務超過であったため、法定相続人全員が相続放棄したとします。

このケースの場合、「長男への生前贈与(2,500万円)」と、「相続財産(-2,000万円)」の合計額は500万円となります。

結果として、相続税の基礎控除を下回るため、相続税は課税されません。

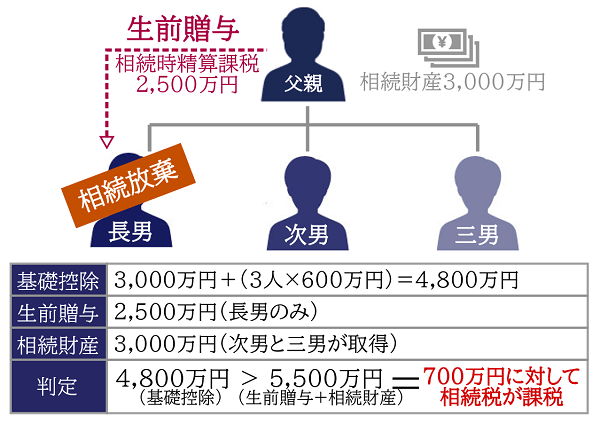

5-2.1人の法定相続人のみ相続時精算課税で生前贈与後に単独で相続放棄した場合

法定相続人は長男・次男・三男の3人で、長男だけが相続時精算課税制度によって、被相続人である父親から2,500万円の生前贈与を受けたとします。

そして相続時は3,000万円の相続財産があり、生前贈与を受けた長男は相続放棄をしたものの、次男と三男は単純承認したとします。

このケースの場合、「長男への生前贈与(2,500万円)」と、「相続財産(3,000万円)」の合計額は5,500万円となります。

結果として、相続税の基礎控除を上回るため、700万円に対して相続税が課税されます。

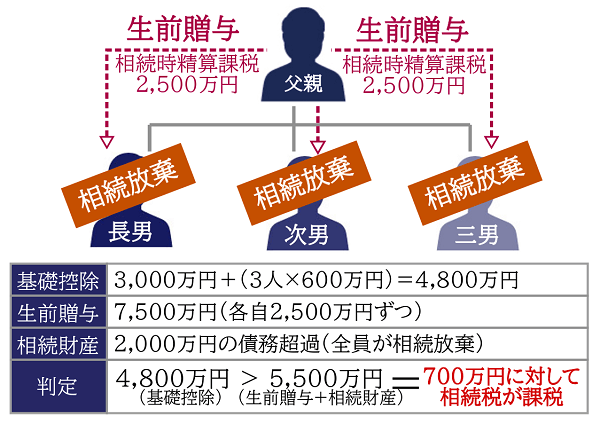

5-3.複数の法定相続人が相続時精算課税制度で生前贈与後に相続放棄した場合

法定相続人は長男・次男・三男の3人で、全員が相続時精算課税制度によって、被相続人である父親から2,500万円ずつ生前贈与されていたとします。

しかし相続発生時は2,000万円の債務超過であったため、法定相続人全員が相続放棄したとします。

このケースの場合、「生前贈与(合計7,500万円)」と、「相続財産(-2,000万円)」の合計額は5,500万円となります。

結果として、相続税の基礎控除を上回るため、700万円に対して相続税が課税されます。

5-4.1人の法定相続人のみ暦年課税で生前贈与後に全員が相続放棄した場合

法定相続人は長男・次男・三男の3人で、長男だけが暦年課税によって、被相続人である父親から、生前加算期間中(相続開始前3年以内)に、毎年110万円の生前贈与を受けたとします。

そして、相続発生時は2,000万円の債務超過であったため、法定相続人全員が相続放棄したとします。

このケースの場合、相続財産は、債務(-2,000万円)となります。

当然、相続税の基礎控除を下回るため、相続税は課税されません。

5-5.1人の法定相続人のみ暦年課税で生前贈与後に単独で相続放棄した場合

法定相続人は長男・次男・三男の3人で、長男だけが暦年課税によって、被相続人である父親から、生前加算期間中(相続開始前3年以内)に、毎年110万円の生前贈与を受けるとともに、長男は生命保険の死亡保険金1500万円を受け取ったとします。

そして相続時は3,000万円の相続財産があり、生前贈与を受けた長男のみが相続放棄をしたものの、次男と三男は単純承認したとします。

このケースの場合、長男は死亡保険金(1500万円)を受け取っているため相続放棄を行ったことにより非課税枠(5000万円×3人=1,500万円)の適用がありません。このため、長男は死亡保険金を相続により取得したものとみなされ、生前贈与加算(合計330万円)の対象となります。

相続財産は、相続放棄した長男の生前贈与330万円と死亡保険金1,500万円が加算され、4,830万円となります。

結果として、相続税の基礎控除を上回るため、相続税は課税されます。

5-6.複数の法定相続人が相続開始前に暦年贈与を受けて全員が相続放棄した場合

法定相続人は長男・次男・三男の3人で、相続開始前3年以内の期間に全員が暦年課税によって、被相続人である父親から、生前加算期間中(相続開始前3年以内)に、毎年110万円ずつ生前贈与されていたとします。

しかし相続発生時は、2,000万円の債務超過であったため、法定相続人全員が相続放棄したとします。

このケースの場合、相続財産は、生前贈与(合計990万円)を含めない債務のみ(-2,000万円)となります。

結果として、相続税の基礎控除を下回るため、相続税は課税されません。

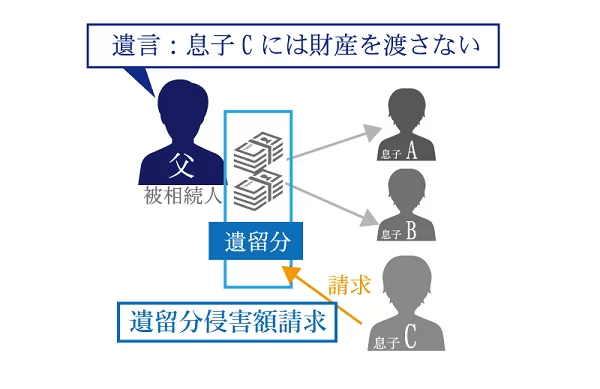

6.多額の生前贈与を受けた後で相続放棄…遺留分の取扱いは?

ある法定相続人だけ被相続人から多額の生前贈与を受けておきながら、相続放棄をすることもあります。

例えば、被相続人である父親が、長男と次男に全財産を半分ずつ生前贈与して、相続発生時に長男と次男は相続放棄、三男は何も相続できなかった…いうようなケースです。

このようなケースはごく稀ですが、相続放棄をした法定相続人が受けた多額の生前贈与財産は、「特別受益(誰かが特別に受けた利益)」に該当する可能性があります(民法第903条)。

このケースの場合、長男と次男への生前贈与が、相続開始前10年以内に行われたのであれば、原則として遺留分算定の基礎に算入されます。

なお、相続開始前10年より以前に行われた生前贈与であったとしても、贈与者と受贈者が遺留分権利者(次男)に損害を与えることを知って行っていた場合は、遺留分算定の基礎に算入されます。

つまり、三男は「遺留分侵害額請求」をすることで、長男と次男への生前贈与に対して、自己の遺留分を主張できるということです。

相続発生後の状況については、長男と次男はすでに相続放棄をしているため、相続財産については三男が単独で遺留分を持つこととなります。

特別受益について詳しくは「特別受益とは~特別受益の持ち戻しや具体的な計算例を解説」を、遺留分については「遺留分侵害額請求(遺留分減殺請求)とは?備える方法・計算方法・時効・手続きの流れを紹介」をご覧ください。

7.相続人に負担をかけないように財産を承継する方法

生前贈与をしてから相続放棄をするケースでは、被相続人となる人に多額の債務(借金)がある状況かと思います。

プラスの財産(資産)よりもマイナスの財産(債務)の方が多い債務超過である場合、法定相続人は相続放棄を選択する可能性が高いです。

このような状況において、相続人に負担をかけないように財産を継承する方法をいくつかご紹介しますので、参考にしてください。

7-1.生前贈与を活用

相続人に負担をかけずに財産を継承する方法は、この記事で解説してきた通り、暦年課税や相続時精算課税制度によって、生前贈与を選択することです。

ただ、債務超過であることを知りつつ、あえて生前贈与をすると、詐害行為取消権の対象になる可能性があることにはご注意ください。

また、毎年同じ時期に同じ金額を贈与した場合、その暦年贈与は「定期贈与」とみなされて、贈与税が課税される可能性がある点にも留意が必要です。

定期贈与の注意点について、詳しくは「暦年贈与の注意点とは?贈与を無駄にしない5つの対策」をご覧ください。

7-2.生前に債務整理

相続人に負担をかけずに財産を継承する方法として、生前に債務整理をしておくことも挙げられます。

なるべく早い段階で債務整理をしておけば、その後はプラスの財産を残すことができるため、相続発生までには債務超過を解消できる可能性もあります。

7-3.相続人が限定承認を選択

相続人に負担をかけずに財産を継承する方法として、相続人が限定承認を選択することも挙げられます。

限定承認とは、取得した相続財産の範囲内で、債務を引き継ぐ方法です。

限定承認は、どうしても残したい財産がある場合や、どの程度債務があるのかが分からないが資産を受け継ぎたい場合に、選択されます。

限定承認について、詳しくは「相続の限定承認とは?検討すべきケースや手続きをわかりやすく解説」をご覧ください。

8.【実務のご相談】生前贈与を受けた後の相続放棄について

被相続人から生前贈与を受けており、相続発生時に相続放棄ができるのかを、実際の相談事例を元にご紹介します。

8-1.お客様からのご相談内容

10年前に相続時精算課税制度を適用して、父親から自宅の土地と建物(評価額2,000万円)を生前贈与されました。

私はずっと父親と同居しており、現在も私は父から贈与された家に住んでいます。なお、父は3年前から闘病しており、私は一人っ子で、母親もすでに他界しています。

父親が亡くなってから、5年前より消費者金融から100万円の借金をしていることが判明しました。その他に財産はありませんでした。

私は債務の存在を全く知らず、相続放棄を検討していますが、今も住んでいる家の生前贈与について、なにか影響はないでしょうか?

8-2.専門家の回答

相続時精算課税制度を適用して生前贈与を受けていても、相続放棄をすることは可能です。

ただし、お父様の財産を1つでも相続しているのであれば、それは単純承認となってしまうため、相続放棄ができなくなる点にはご注意ください。

またお客さまの場合、生前贈与されたのは10年前、お父様に債務が発生したのは5年前からですので、生前贈与は詐害行為取消権の対象にはならないかと存じます。

「生前贈与→債務発生」の順番であれば、悪意があった生前贈与とは呼べませんし、生前贈与から10年で詐害行為取消権の時効が成立しています。相続放棄をしても、その相続放棄は詐害行為取消権の対象にはなりません。

税務についてですが、相続時精算課税による生前贈与(持ち戻しの2,000万円)と、相続財産(消費者金融への債務-100万円のみ)ですので、相続税の課税対象は1,900万円となります。

他に相続人の方もいらっしゃらないとのことですので、相続税の基礎控除額は3,600万円(3,000万円+(600万円×1人))です。

相続税の課税対象額1,900万円<基礎控除額3,600万円ですので、相続税は課税されず、申告・納税の義務もありません。

9.生前贈与と相続放棄について専門家に相談を

生前贈与を受けた後でも、相続放棄は原則として可能です。

しかしケースによっては詐害行為取消権の対象になったり、相続税が課税されたりする可能性は残されています。

生前贈与と相続放棄おける法務については弁護士や司法書士に、税務については税理士に相談をしましょう。

9-1.税理士法人チェスターご相談を

税理士法人チェスターは、年間3,000件超の相続税の申告実績を誇る、相続専門の税理士事務所です。

税理士法人チェスターでしたら、グループに所属している司法書士や弁護士と共に、様々な相続ニーズにワンストップで対応させていただくことが可能です。

すでに相続が発生されたお客様でしたら、初回面談が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編