【兄弟姉妹で遺産相続】相続割合は?トラブル対処法も解説

「兄弟姉妹で遺産相続する場合の相続割合はどうなるの?」

「兄弟姉妹で遺産相続するとモメそうで心配」

仲が良かった兄弟姉妹でも、遺産相続トラブルが起こると関係が悪化し、絶縁状態になるケースもあります。

このような遺産相続トラブルにならないためにも、まずは兄弟姉妹の法定相続分(相続分)・基礎知識・注意点を知っておくことが大切です。

この記事では、兄弟姉妹に係る遺産相続のトラブルの原因はもちろん、対処法についてまとめましたので、ぜひ参考にしてください。

この記事の目次 [表示]

1.遺産相続で兄弟姉妹が相続人になる4つのケース

遺産相続において兄弟姉妹が法定相続人になるのは、以下の4つのケースが挙げられます。

- 被相続人の配偶者とその子である兄弟姉妹が遺産相続する

- 被相続人の子である兄弟姉妹が遺産相続する

- 被相続人の配偶者と兄弟姉妹が遺産相続する

- 被相続人の兄弟姉妹が遺産相続する

では、法律上どういった順番で法定相続人が決まるのか、確認しておきましょう。

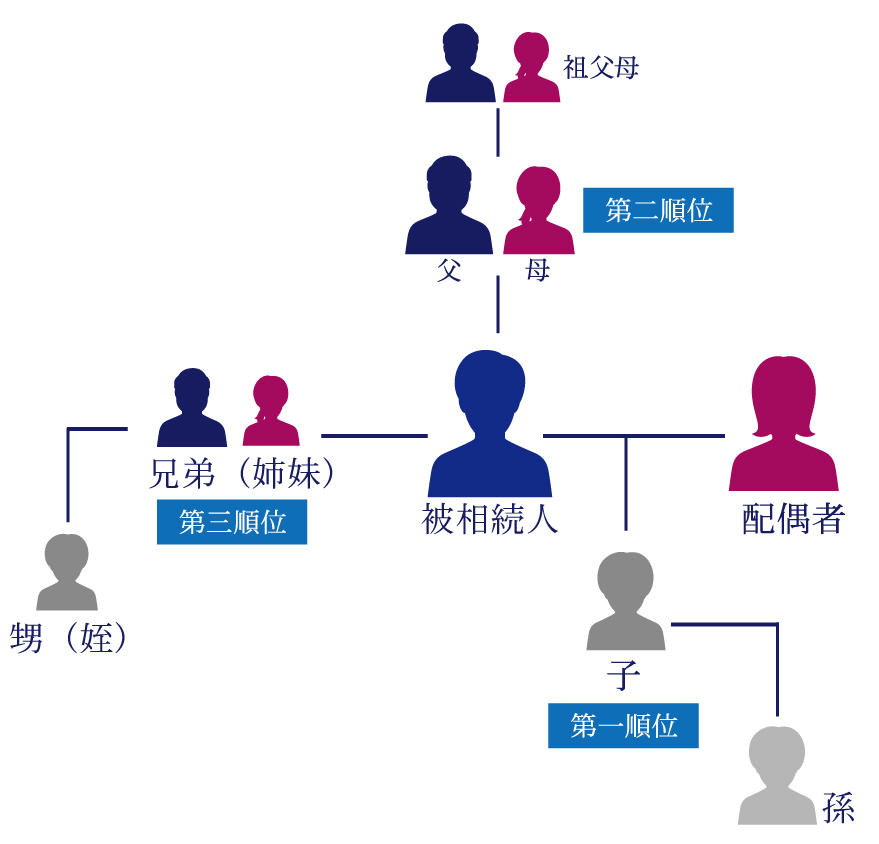

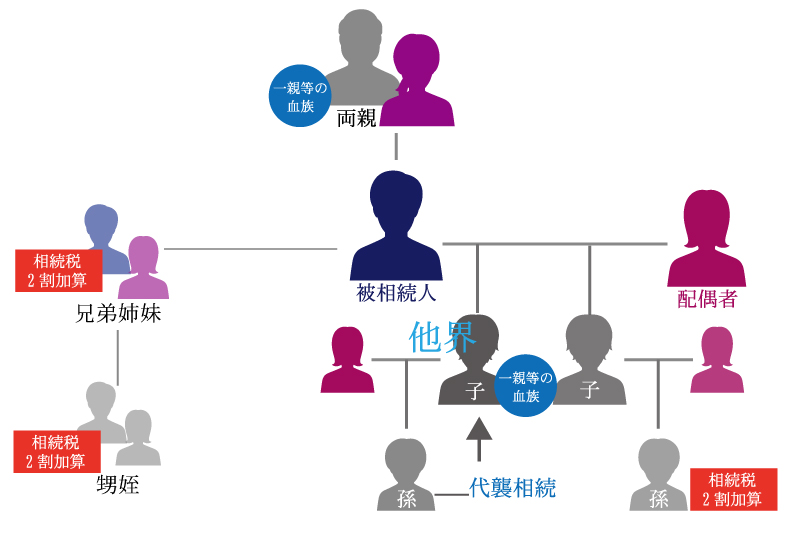

1-1.相続人の範囲と相続順位

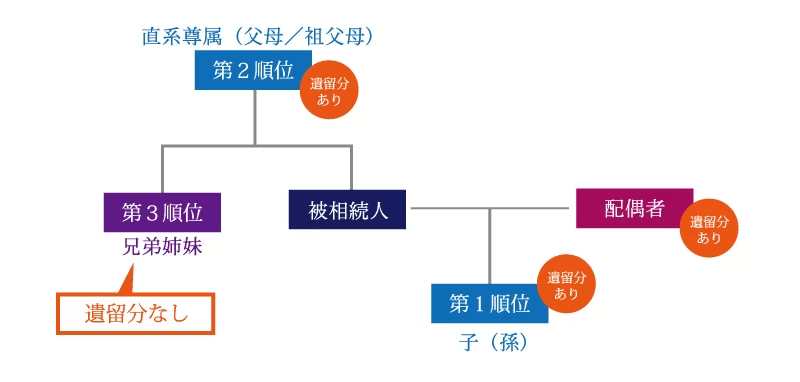

法定相続人として遺産相続できる人は、民法で以下のように相続順位が定められています。

被相続人の配偶者は、常に法定相続人となります。

そして第一順位の相続人(子ども)がいれば、第二順位(父母)や第三順位(兄弟姉妹)は相続人にはなりません。

逆に、被相続人に子どもがおらず、両親もすでに他界している場合は、第三順位の被相続人の兄弟姉妹が相続人になります。

なお、本来の相続人が被相続人よりも先に死亡している場合などは、その相続人の子(孫や甥姪)が代襲相続をします。

相続人について、詳しくは「法定相続人の範囲を図解でわかりやすく-相続割合は相続人の順位で決まる」をご覧ください。

2.兄弟姉妹に係る遺産相続における相続割合(法定相続分)

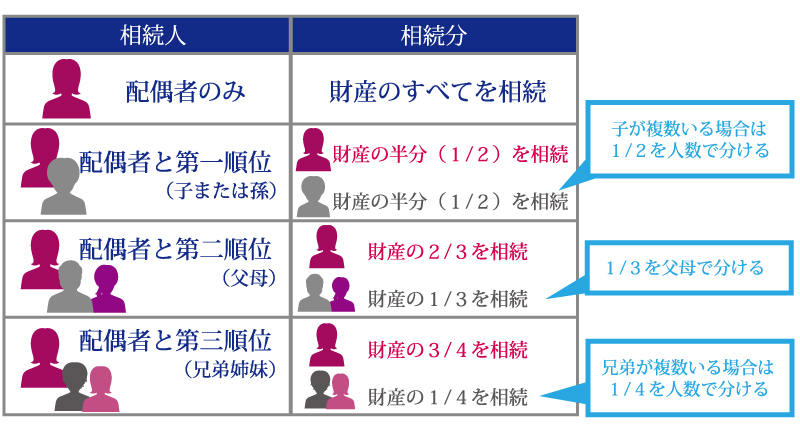

相続人が遺産を相続する割合(法定相続分)は、民法において以下のとおり定められています。

同順位の相続人が2人以上いるときは、定められた相続割合を「人数で按分」することとなります。

ただし、必ずしも法定相続分で遺産分割する義務はありません。当事者同士が合意した割合で、遺産分割が可能です。

この章では、兄弟姉妹に係る遺産相続における、相続できる目安となる割合について具体例を元にご紹介します。

法定相続分について、詳しくは「法定相続分とは何か?計算方法や遺留分との違いを解説!」をご覧ください。

2-1.被相続人の配偶者とその子である兄弟姉妹が遺産相続する場合

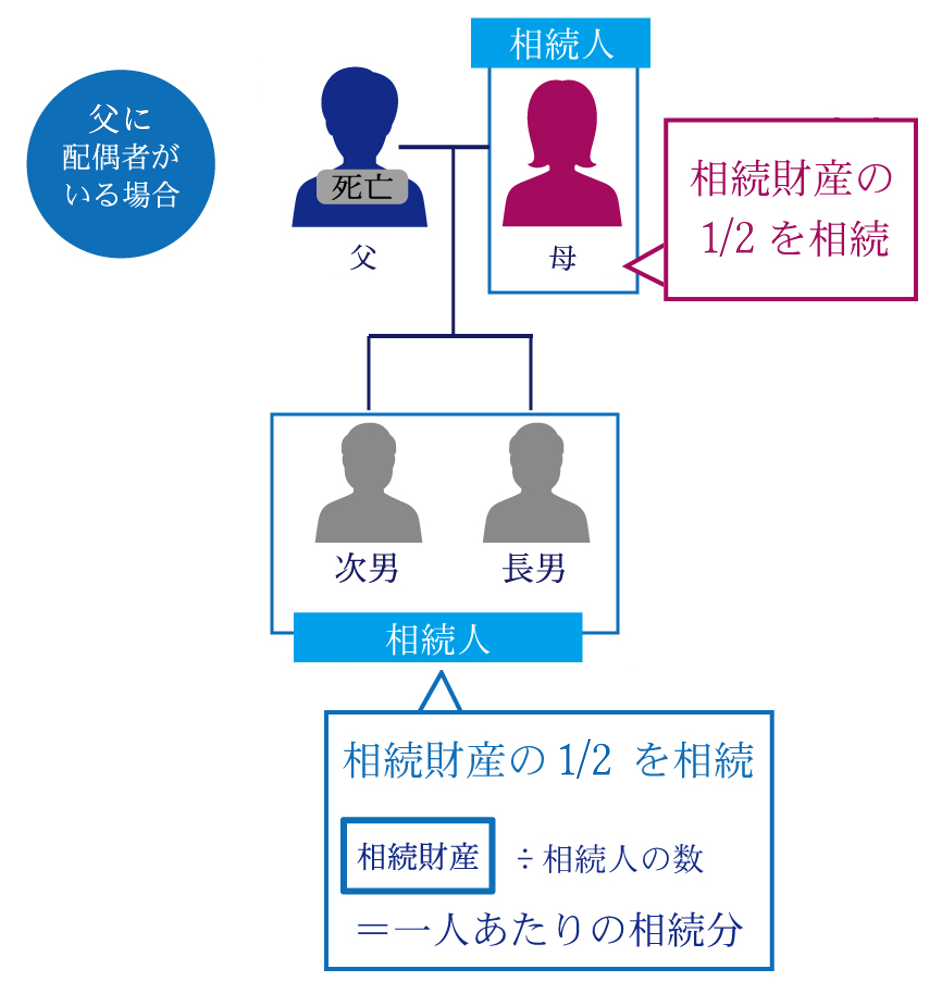

被相続人の配偶者(もう一方の親)が健在の場合は、「配偶者」と「第一順位の子ども」で遺産相続します。

このケースにおける相続割合は、配偶者1/2・子ども1/2です。

なお、子どもが2人以上いる場合は、子どもの相続割合1/2を、子どもの人数で按分することとなります(例:子ども2人の場合はそれぞれ1/4ずつ)。

このケースの場合、親が間に入って仲を取り持つことが多いため、兄弟間における相続トラブルが起こる可能性は低いです。

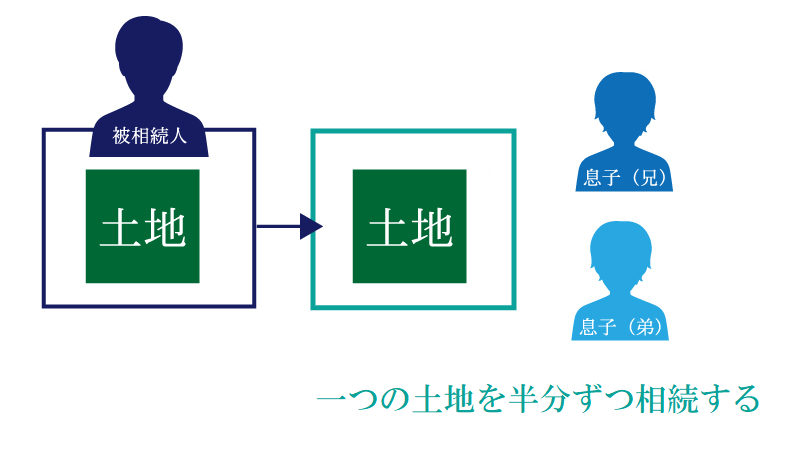

2-2.被相続人の子である兄弟姉妹が遺産相続する場合

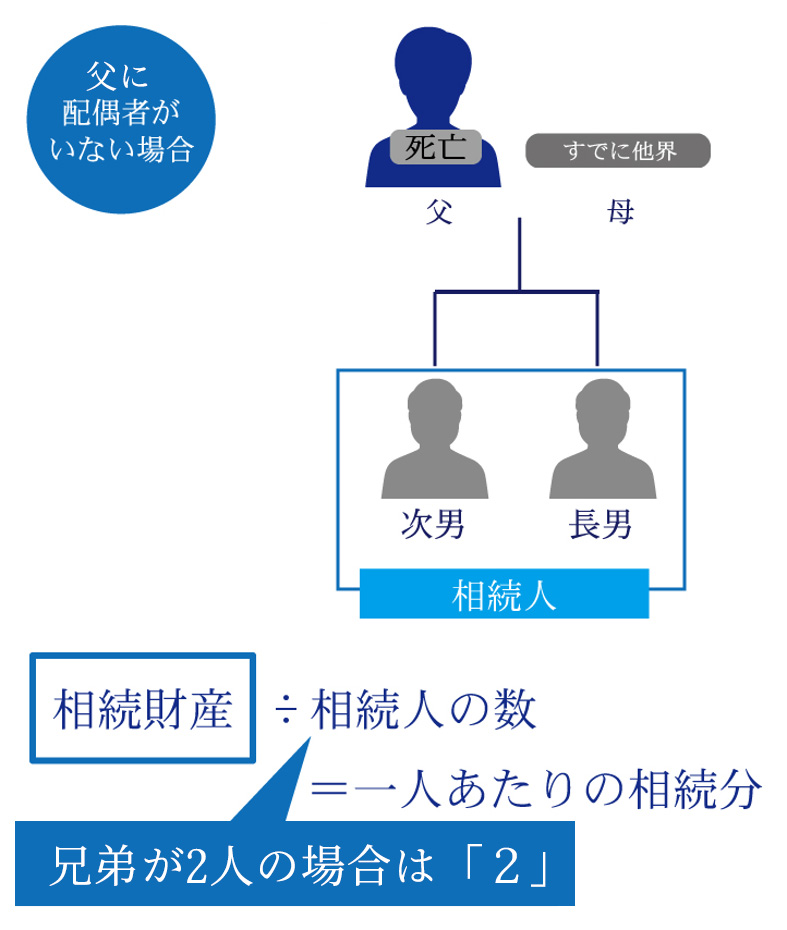

被相続人の配偶者(もう一方の親)がすでに死亡している場合は、「第一順位の子ども」のみで遺産相続します。

このケースにおける相続割合は、子どもの人数で均等に按分することとなります(例:兄弟2人の場合はそれぞれ1/2ずつ)。

このケースの場合、間に入って仲を取り持つ親がいないため、兄弟間における相続争いが泥沼化する危険性があります。

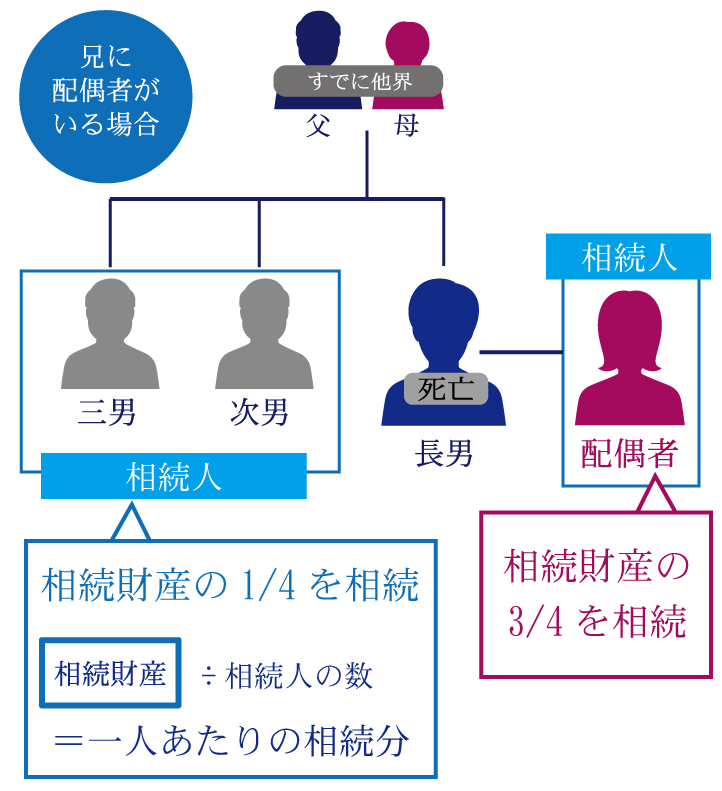

2-3.被相続人の配偶者と兄弟姉妹が遺産相続する場合

被相続人に配偶者がいる(子ども及び直系尊属がいない)場合は、「配偶者」と「第三順位の兄弟姉妹」が遺産相続します。

このケースにおける相続割合は、配偶者3/4・兄弟姉妹1/4です。

なお、兄弟姉妹が2人以上いる場合は、兄弟姉妹の相続割合1/4を、兄弟姉妹の人数で按分することとなります(例:兄弟姉妹2人の場合はそれぞれ1/8ずつ)。

このケースの場合、配偶者は義理の兄弟姉妹と遺産相続について話し合うことになります。

兄弟姉妹のみで相続する場合に比べて話し合いが難しくなり、相続トラブルが起こる可能性が高くなります。

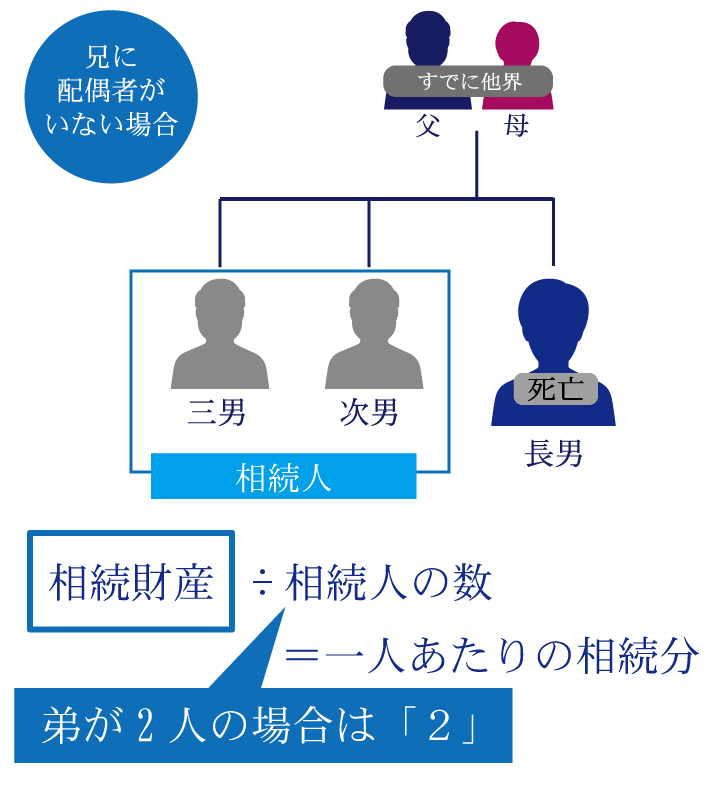

2-4.被相続人の兄弟姉妹が遺産相続する場合

被相続人に配偶者も子どももおらず、直系尊属もすでに他界している場合は、「第三順位の兄弟姉妹」のみで遺産相続します。

兄弟姉妹が1人の場合は、その人が遺産のすべてを相続するため、相続割合は100%となります。

兄弟姉妹が2人以上いる場合は、それぞれの相続割合は、兄弟の人数で均等に按分することとなります(例:兄弟2人の場合はそれぞれ1/2ずつ)。

このようなケースでは、兄弟姉妹間でトラブルが起こる可能性があります。

3.遺産相続で兄弟姉妹がもめてトラブルに発展する8つの原因

遺産相続において兄弟姉妹間でもめて、相続トラブルに発展することもあります。

相続でもめる要因を大きく分けると、「遺産の分割方法をめぐる問題」「遺産の分割割合をめぐる問題」「相続人をめぐる問題」の3つが考えられます。

この章では、兄弟間でもめて遺産相続トラブルになりやすい、代表的な8つの原因をご紹介します。

「相続でもめる家族の特徴!原因・予防対策・対処法も解説」でも解説しておりますので、あわせてご覧ください。

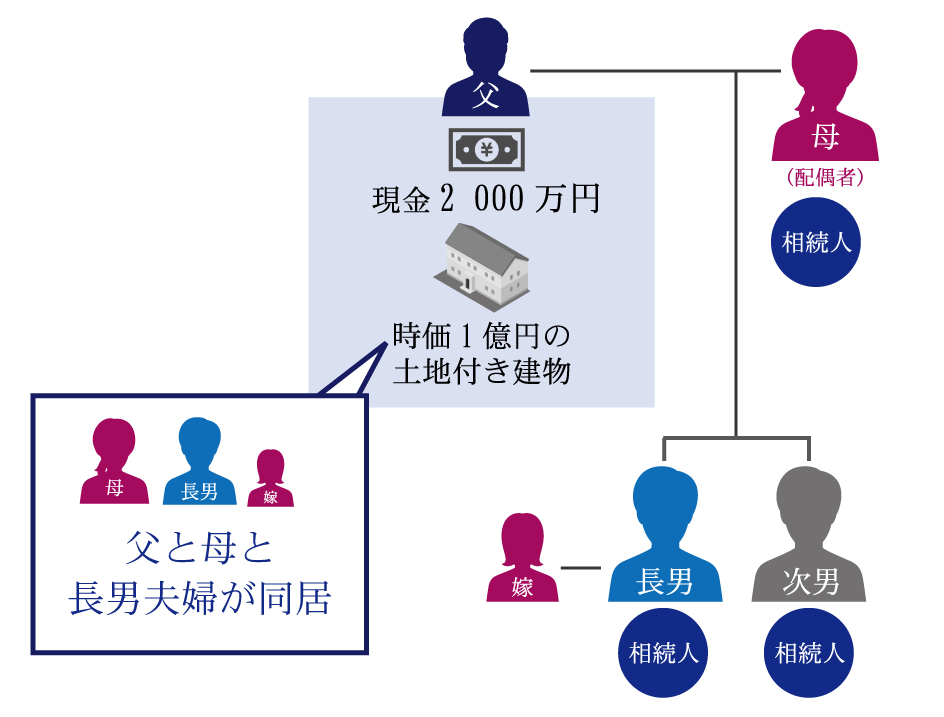

3-1.遺産の大部分を不動産が占めている

相続人同士で公平に分割することが困難な不動産が遺産の大部分を占めている場合、兄弟姉妹間の遺産相続トラブルに発展しやすいといえます。

特に、遺産の大部分が被相続人名義の自宅で、相続人の一人がそこに住んでいる場合は、他の相続人にとって有利になる条件が異なるため、相続争いが起こりやすくなります。

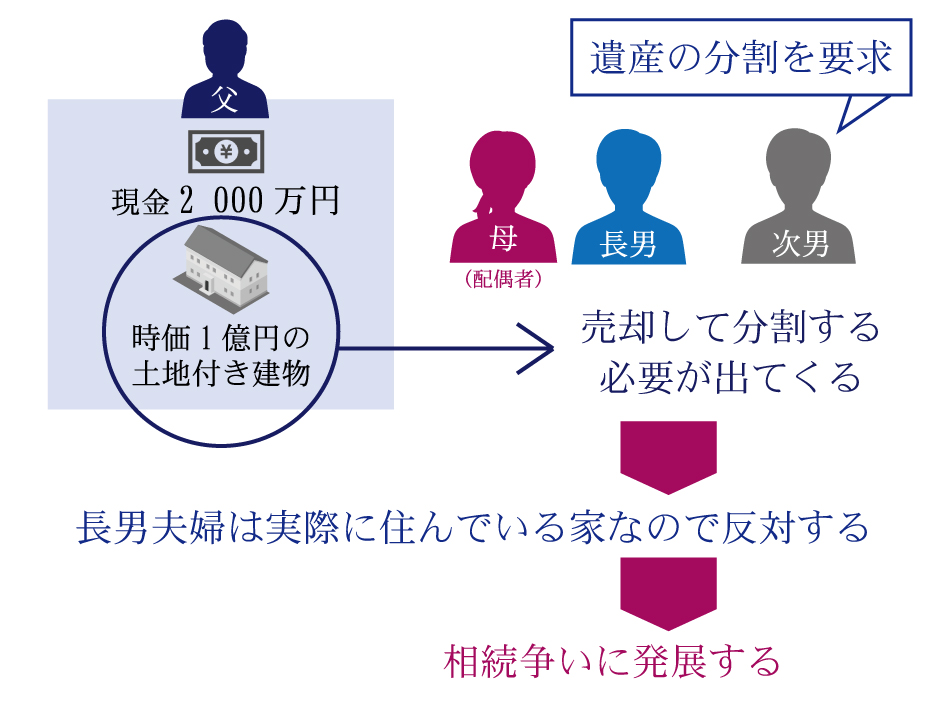

例えば、被相続人である父親が、時価1億円の土地付き建物と、現金2,000万円を残して死亡したとします。相続人は配偶者(母)・長男・次男ですが、長男夫婦が両親と同居していたとしましょう。

ここで次男が、法定相続分による遺産分割を要求したとしましょう。遺産総額は1億2,000万円であるため、次男の相続割合1/4(3,000万円)ですが、現金は2,000万円しかありません。

長男は自分たちが住む家を処分するわけにはいかないため、次男と遺産の分割割合や分割方法について争うことになってしまいます。

このように、相続争いは多額の財産を持つ家庭だけでなく、マイホームがある一般的な家庭でも起こり得るのです。

3-2.想定よりも遺産が少ない

相続争いを避けるために、事前に兄弟同士でいくら相続するかを決めている方々もいらっしゃるでしょう。

ところが、想定していたより遺産が少ないと、結果的に相続争いに発展する可能性があります。

例えば、時価が下落して不動産の評価額が下がったり、医療費や介護費用などの支出で財産が急激に減ったりした場合です。

また、兄弟姉妹の誰かが被相続人の財産を管理していたような場合は、遺産を勝手に使い込んだのではないか…と疑われることも考えられます。

3-3.遺言書の内容が不平等

被相続人が残した遺言書が火種になる可能性もあります。それは、遺言書の内容が不平等だった場合です。

被相続人が遺言書で遺産の分割方法を指定していれば、基本的にはその内容に従います。

しかし、「長男に全財産を相続させる」といったように、相続人の間で遺産の取り分が極端に異なる内容であれば、相続争いに発展する可能性は高くなります。

3-4.被相続人の介護等をしていた兄弟が寄与分を主張した

被相続人の介護等をしていた兄弟がいた場合、寄与分を主張する可能性があります。

寄与分とは、被相続人の介護や事業の手伝いをしていた相続人に認められた、相続分の増額のことです。

寄与分が認められた相続人は相続割合を上乗せすることができますが、他の相続人の取り分が少なくなるため、兄弟同士の相続争いに発展する可能性があります。

寄与分について、詳しくは「相続の寄与分とは。寄与分を主張できる例を紹介!証拠にできる書類は?」をご覧ください。

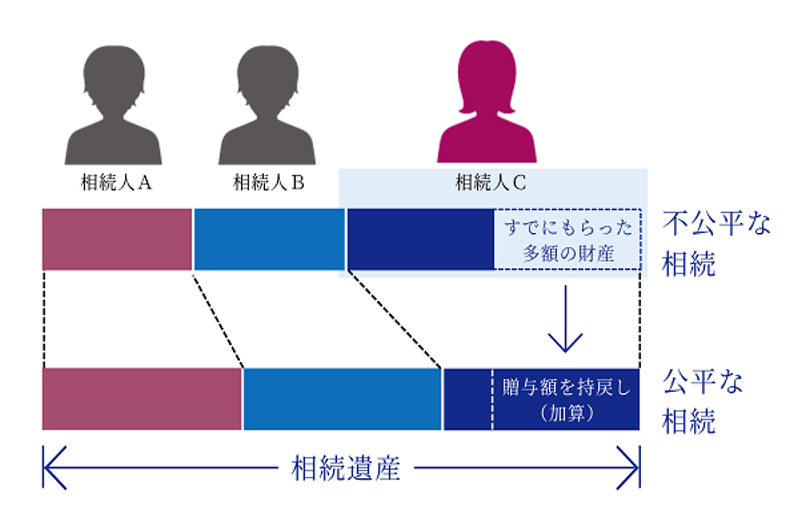

3-5.被相続人から特別受益(生前贈与)を受けた兄弟がいる

被相続人の生前の状況がトラブルにつながる可能性は、他にもあります。被相続人から特別受益を受けた兄弟がいる場合です。

特別受益とは、被相続人からの生前贈与や遺贈など、特定の相続人への「特別」な「利益」のことです。

例えば、海外留学やマイホーム購入などで、被相続人から多額の資金援助を受けた相続人がいる場合は、特別受益があったとして、その人の相続分が減らされる場合があります。

通常は、他の相続人が遺産分割協議の場で、特定の相続人に特別受益があったことを主張しますが、多額の支援を受けていた人がそのことを認めない場合は、相続争いが起こる可能性があります。

特別受益について、詳しくは「特別受益とは~特別受益の持ち戻しや具体的な計算例を解説」をご覧ください。

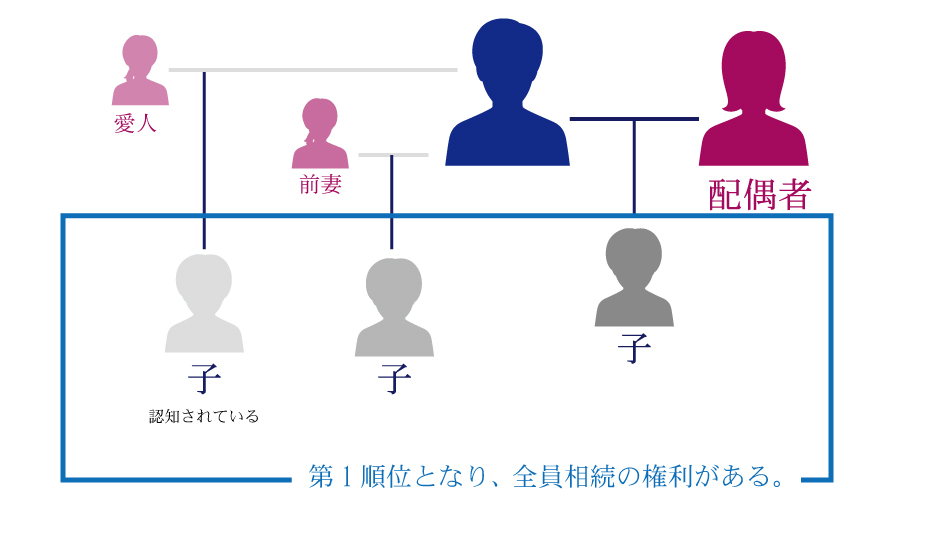

3-6.思いもよらない兄弟姉妹が現れた

相続が発生した際、思いもよらない兄弟姉妹が現れて、相続人が増えるというトラブルが起こることがあります。

遺産相続では、被相続人に愛人がいて非嫡出子(隠し子)を認知していた、離婚した前の妻との間に生まれた子どもがいた、実子に内緒で養子縁組をしていたなどの事実により、思いもよらない兄弟が現れるケースがあります。

認知された非嫡出子・前妻の子・養子は、すべて実子と同じ立場の相続人になります。

ただし第三順位である兄弟姉妹における相続時の半血兄弟の法定相続分は、全血兄弟の法定相続分の半分となります。

つまり、全く面識がない人同士で、被相続人の遺産相続について話し合わなければなりません。

思いもよらない兄弟が現れると、他の相続人の取り分が少なくなるためトラブルは避けられません。

3-7.兄弟同士が疎遠で話し合いができない

兄弟姉妹だからといって、必ずしも良好な関係を築いているとは限りません。相続人同士の関係性が疎遠で、話し合いができない場合もあります。

遺産分割協議で遺産の分配を決めるときや相続の手続きを進めるときは、多くの場合で相続人の誰か一人が主導権を握るケースが多いといえます。

このとき、相続人同士の意思疎通が不十分であれば、遺産分割協議における話し合いは一向に進みません。

また、絶縁した兄弟姉妹がいる場合は、その相続人を探すことから始めなくてはなりません。

3-8.兄弟姉妹の配偶者が干渉する

兄弟姉妹間のトラブルだけではなく、兄弟姉妹の配偶者が遺産相続に干渉し、さらにこじれる場合があります。

相続人でもないのに遺産相続に干渉する人がいれば、まとまる話もまとまらなくなってしまい、相続争いに発展してしまいます。

また、兄弟姉妹の配偶者が被相続人の介護等をしていた場合は、特別寄与料を請求することも考えられます。

特別寄与料について、詳しくは「特別寄与料とは?相続税の課税対象?要件や相場、計算方法を解説」をご覧ください。

4.兄弟姉妹間の遺産相続トラブルを解決する8つの対処法

兄弟姉妹間の遺産相続トラブルが起きてしまった場合、解決するにはどのような方法があるでしょうか。

この章では、具体的な解決方法を8つご紹介します。

4-1.不動産の公平な分割方法を検討する

不動産が遺産の大部分を占める場合、兄弟姉妹間で最も公平な分割方法を検討する必要があります。

不動産を公平に分割する方法は、換価分割・代償分割・共有分割がありますが、それぞれメリットやデメリットがあるため注意が必要です。

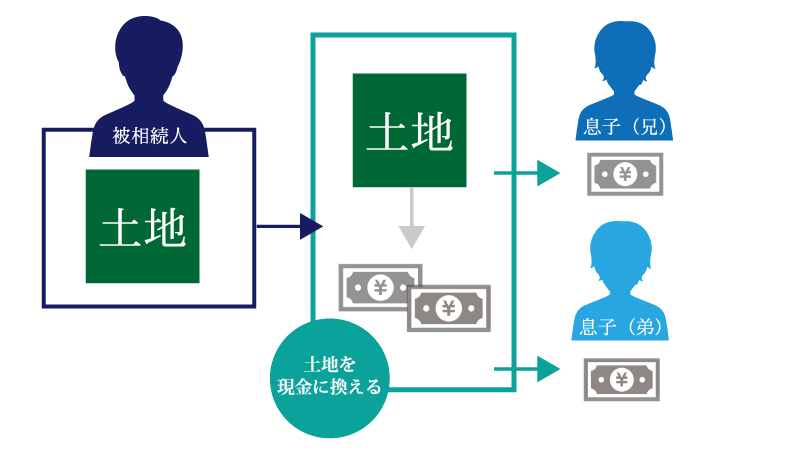

4-1-1.換価分割

換価分割とは、不動産など現物の資産を換金(売却)して得た現金を、相続人同士で公平に分割する方法です。

相続した不動産を、自宅や事業の用途で利用していない場合に適しています。

換価分割には、兄弟同士で公平に遺産分割できる上に、固定資産税の負担や管理の手間をなくすことができるというメリットがあります。

しかし、換価を急ぎ不動産を希望する価格で売却できない場合や、不動産の売却時には仲介手数料が発生したり、売却益があれば譲渡所得に対する所得税が課税されたりするなどのデメリットもあります。

換価分割について、詳しくは「換価分割とは?遺産分割協議書の書き方や譲渡所得税等の税務」をご覧ください。

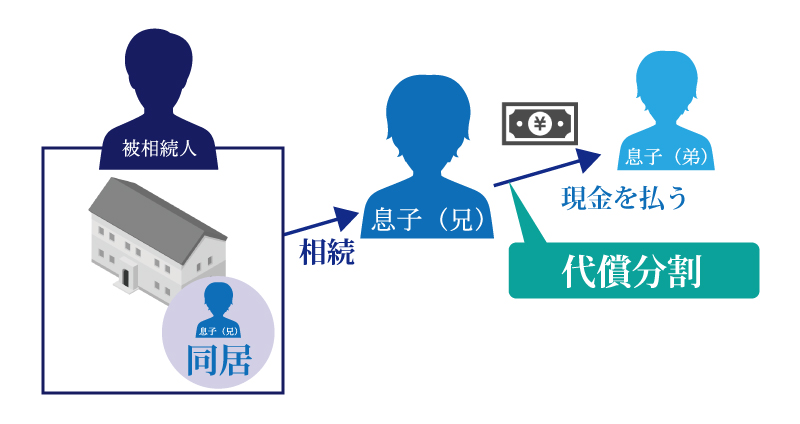

4-1-2.代償分割

代償分割とは、特定の相続人が不動産を相続する代わりに、その他の相続人に代償金として金銭を支払う分割方法です。

相続した不動産を自宅や事業の用途で利用している場合や、不動産を相続する人が十分な資金を準備できる場合に適しています。

代償分割には、不動産を手放すことなく兄弟同士で公平に分割できること、共有名義にするより相続税に係る小規模宅地等の特例や農地の納税猶予を受けられる対象が増える可能性があるなどのメリットがあります。

しかし、代償金を支払うための資金を準備しなければならず、代償金の額を決めるときに不動産をどのように評価するかでもめるというデメリットもあります。

代償分割について、詳しくは「代償分割とは?遺産を分割する方法や相続税の課税価格の計算方法」をご覧ください。

4-1-3.共有分割

共有分割とは、現物の不動産の持分を、相続人全員で共有する分割方法です。

換価分割や代償分割ができない場合は、共有分割を行うこととなります。

共有分割には、兄弟同士で公平に遺産分割ができるというメリットがあります。

ただし、不動産の売却や建築をする際に共有者全員の同意が必要となる、誰が管理をするのかでもめるというデメリットもあります。

共有分割について、詳しくは「共有名義の土地(共有財産)の相続について知っておきたいこと」をご覧ください。

4-2.不当利得返還請求をする

特定の相続人が遺産を使い込んでいた事実が発覚した場合、不当利得返還請求をすることで、使い込まれた財産を取り戻すことができます。

しかし、不当利得返還請求では、自己の法定相続分までしか返還されず、専門家に依頼する場合は弁護士費用なども発生してしまいます。

詳しくは「不当利得返還請求とは?相続人が相続財産を使い込んでいた!お金は取り戻せる?」で解説しておりますので、あわせてご覧ください。

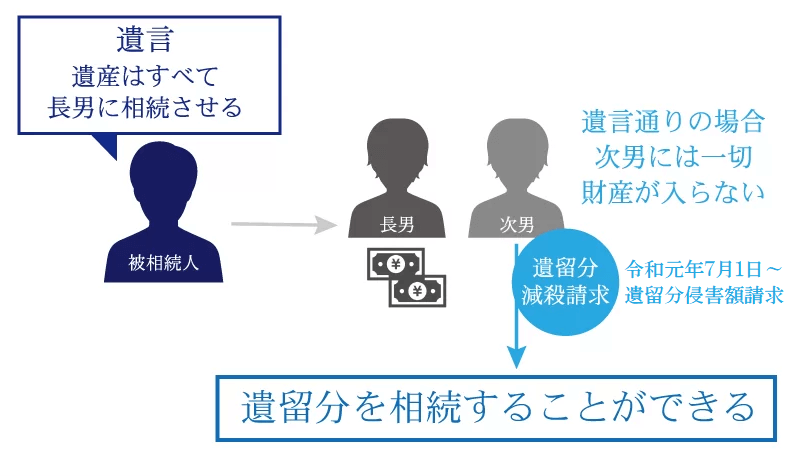

4-3.遺留分侵害額請求をする

遺留分とは、被相続人の兄弟姉妹以外の法定相続人に認められた、最低限相続できる割合のことです。

不公平な内容の遺言書によって、自己の遺留分が侵害された(遺留分に相当する遺産を相続できなかった)相続人は、遺産を多くもらった人に対して、自己の遺留分に相当する金銭を請求できます。

まずは当事者同士で交渉しますが、話し合いがまとまらない場合は、家庭裁判所に「遺留分侵害額請求」の申立てを行うなどの方法があります。

遺留分について、詳しくは「遺留分を知って相続トラブルを最小限に-計算や万が一の対応まで」や「遺留分侵害額請求とは?調停や訴訟の手続きの流れ・時効・弁護士費用を解説」をご覧ください。

4-4.遺留分を放棄する

遺留分があることで遺産分割協議がまとまらない場合は、遺留分を放棄することも可能です。

例えば、被相続人の事業を継ぐために、特定の相続人に「すべての財産を相続させる」と記載された遺言書があったとします。

この場合、他の相続人が遺留分を放棄すれば、それ以上権利を主張することはできなくなります。

もちろん、本人の同意の上で行うべきものですが、相続開始後であれば、遺留分の放棄は家庭裁判所の許可は不要で、念書を書くだけで成立します。

遺留分の放棄について、詳しくは「遺留分放棄は生前と相続発生後で手続き方法が異なる!遺留分放棄を理解しよう」をご覧ください。

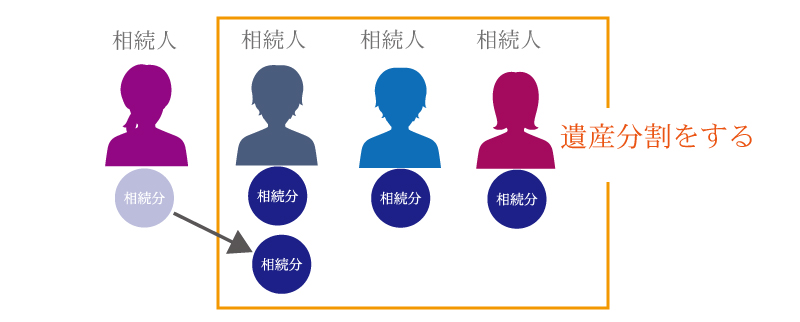

4-5.相続分を譲渡する

相続分の譲渡とは、自己の相続分を他の相続人等に譲り渡すことです。

兄弟姉妹間の相続トラブルに巻き込まれたくない場合や、遺産相続を希望しない場合に選択できます。

相続分を譲渡すれば、遺産分割協議に参加する人数が減ることとなるため、話し合いがスムーズに進みやすくなります。

また、譲渡の対価は無償でも有償でも構いませんので、遺産分割協議の終了を待つことなく金銭を得られる可能性があります。

相続分の譲渡について、詳しくは「相続分の譲渡とは?メリットやデメリット、課せられる税金などを解説」をご覧ください。

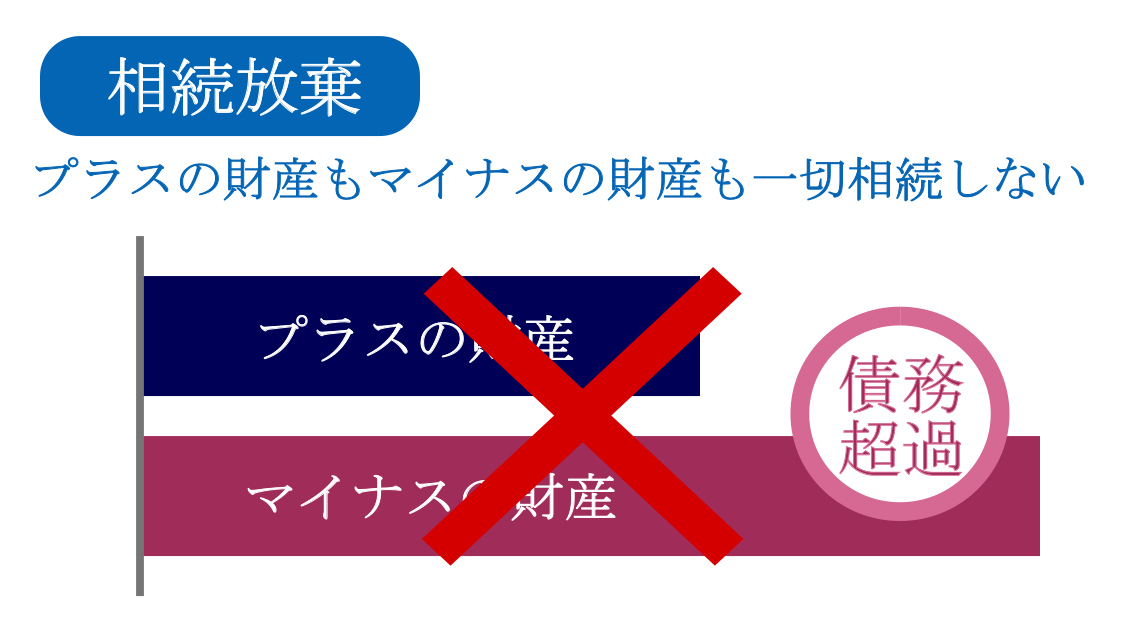

4-6.相続放棄をする

相続放棄とは、被相続人の遺産を相続する権利そのものを放棄することです。

相続放棄を選択するのは、主に被相続人が債務超過であるケースです。しかし、兄弟間の遺産相続トラブルから逃れるために、相続放棄を選択することもあります。

相続放棄をした人は、法的には「初めから相続人ではなかった」として扱われるため、遺産分割協議に参加することはありません。

また、被相続人のプラスの財産もマイナスの財産も相続することはなく、遺留分や相続分も関係なくなります。

相続放棄について、詳しくは「相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説」をご覧ください。

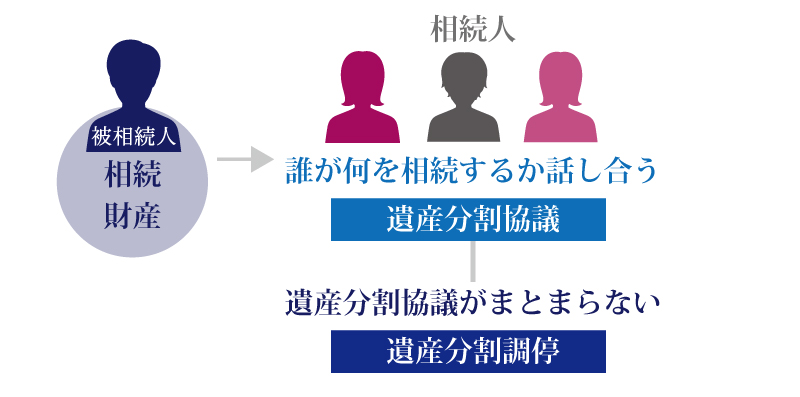

4-7.遺産分割調停に移行する

当事者間での遺産分割協議がまとまらない場合は、家庭裁判所に遺産分割調停の申立てを行います。

遺産分割調停は、調停委員が当事者の間に入って話し合いを行うことで解決を目指します。

遺産分割調停では、第三者を交えて話し合いを進めるため、当事者同士が会わずに済みます。

しかし、申立ての必要書類を揃える費用もかかりますし、解決までに時間も手間もかかります。弁護士に依頼をする場合は、弁護士費用も別途必要となります。

遺産分割調停について、詳しくは「遺産分割調停をする方法。必要書類や費用、期間、流れを解説」をご覧ください。

4-8.絶縁した兄弟姉妹の連絡先が分からない場合

絶縁した兄弟姉妹であっても、相続人であることには変わりありません。連絡が取れないからといって、その人を除いて遺産分割をすることはできません。

連絡が取れない兄弟姉妹がいる場合、まずは戸籍の附票で住所を調べて連絡を取りましょう。

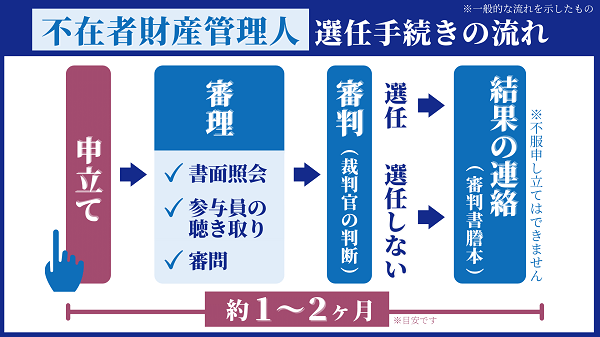

それでも所在が不明な場合は、家庭裁判所に申し立てて「不在者財産管理人」を選任しなくてはなりません。

不在者財産管理人は、行方不明になっている人の財産を代わりに管理します。遺産分割協議に加わるためには、別途家庭裁判所の許可が必要です(不在者財産管理人の権限外行為許可)。

詳しくは「相続人が行方不明のときの手続方法-ステップごとに詳しく解説」で解説しておりますので、あわせてご覧ください。

5.被相続人の兄弟姉妹が遺産を相続するときの注意点

被相続人の兄弟姉妹が遺産相続をする場合は、いくつか注意点があります。

5-1.被相続人の兄弟姉妹には遺留分がない

亡くなった被相続人の兄弟姉妹には、遺留分がありません。

そのため、被相続人の兄弟姉妹は、被相続人の配偶者に対し遺留分侵害額請求をすることはできません。

したがって、被相続人の兄弟姉妹と配偶者が相続人となる場合では、被相続人が遺言で指定すれば、遺産はすべて配偶者に相続させることができます。

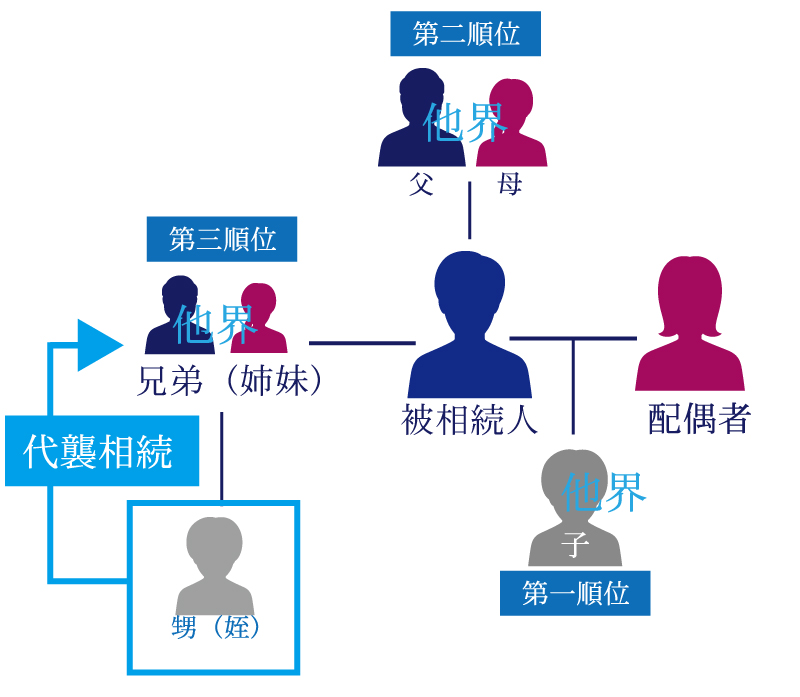

5-2.代襲相続は一代のみ(甥・姪まで)

代襲相続とは、被相続人より先に相続人が亡くなった場合等に、亡くなった相続人の子が代わりに遺産相続することです。

被相続人よりも先に被相続人の兄弟姉妹が亡くなっている場合は、甥姪が代襲相続人として遺産を相続します。

しかし、被相続人の兄弟姉妹が相続人になる場合の代襲相続は、一代のみ(甥姪まで)しか認められていません(甥姪の子は再代襲相続できない)。

代襲相続について、詳しくは「【図解】代襲相続とは?孫や甥・姪が代襲相続人になる場合や相続割合を解説」をご覧ください。

5-3.相続税が2割加算される

被相続人の兄弟姉妹が遺産を相続したときは、相続税額が2割加算されます。代襲相続で甥・姪が遺産を相続したときも同様です。

相続税の2割加算について、詳しくは「相続税が2割加算!?行われる理由や対象者、計算方法を徹底解説」をご覧ください。

5-4.相続手続きに必要な戸籍謄本が多くなる

相続の手続きでは、被相続人と相続人の関係を確認するために、被相続人の出生から死亡まで連続した戸籍謄本が必要になります。

被相続人の兄弟姉妹が相続人になる場合は、さらに被相続人の両親の出生から死亡まで連続した戸籍謄本も必要になります。

両親の戸籍謄本では、父母が異なる兄弟姉妹(半血兄弟)がいないかどうかを確認します。

戸籍謄本は制度の改正によって何度か作りかえられていて、出生から死亡までの戸籍謄本は何通かに分かれます。兄弟姉妹が相続人になる場合では、必要な戸籍謄本が数十通にのぼることもあります。

5-5.兄弟姉妹が全員相続放棄すると相続人がいなくなる

被相続人の兄弟姉妹が相続人になる場合で、相続人の全員が相続放棄すれば、遺産を相続する人はいなくなります。

相続放棄では代襲相続ができないため、甥・姪が相続することはできません。

相続人がいない場合は、相続財産清算人のもとで遺産を処分します。被相続人に借金があれば遺産から返済され、余った遺産があれば国に納められます。

相続人がいない場合の遺産相続について、詳しくは「法定相続人がいない場合(相続人不存在)の手続きは?遺産が国に帰属することも!」をご覧ください。

6.兄弟姉妹の遺産相続争いを避けるためには生前対策を

兄弟姉妹間でひとたび相続争いが起こると、関係が悪化して泥沼化することもあります。

家族にとって望ましいことではなく、できる限りトラブルは避けたいものです。

この章では、兄弟姉妹間や被相続人の配偶者と兄弟姉妹間での遺産相続が想定される場合に、相続争いを避けるための生前対策をご紹介します。

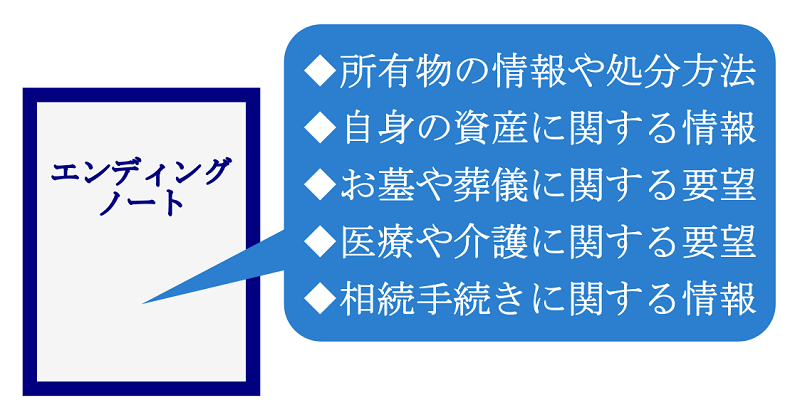

6-1.生前に法定相続人・財産を明確にする

遺産相続の前提として、誰が相続人になるのか、財産はいくらあるのかを生前に明確にしておくとよいでしょう。

財産の内容は財産目録として残しておくと、遺産分割協議やその後の手続きを進めやすくなります。

財産目録として作成する他にも、市販のエンディングノートを活用すれば、必要事項をまとめやすくなります。

ただし、エンディングノートには法的な効力はありませんので、遺産分割方法を指定したい場合は、後述する遺言書の作成を検討しましょう。

エンディングノートについて、詳しくは「終活のはじめはエンディングノートから。活用のコツや記載項目を解説」をご覧ください。

6-2.預金の使途をメモしておく

銀行の預金口座から、生活費・医療費・介護費用を引き出す場合は、その使途をメモに残しておくことをおすすめします。

可能であれば、これらの領収書を残しておくと良いでしょう。

預金を何に使ったのかが明白であれば、被相続人の世話をしていた家族が財産を使い込んでいたと、他の相続人から疑われることを避けられます。

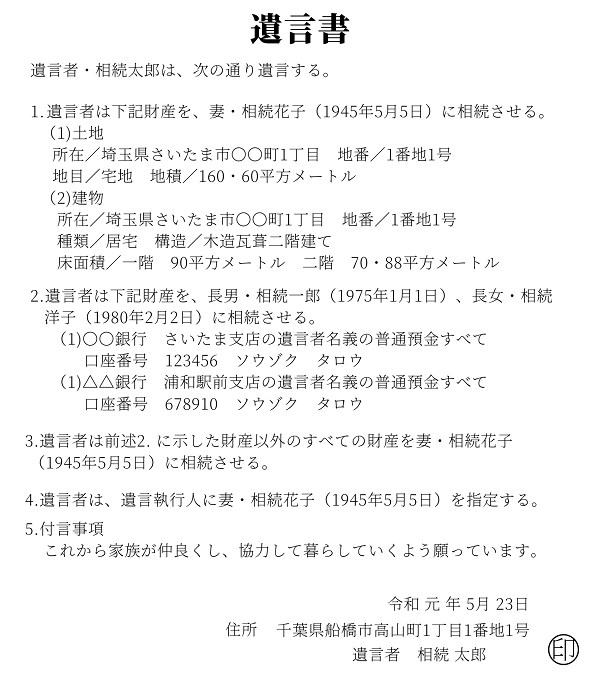

6-3.遺言書を作成する

兄弟姉妹に係る遺産相続では、遺言書の作成をおすすめします。

法的に有効な遺言書があれば、原則としてその内容のとおりに遺産相続することになり、兄弟間の相続争いを避けることができます。

遺言書には、遺産の分割方法や不動産の処分方法まで記載しておくと、兄弟姉妹間の相続トラブルを回避できます。

特に、以下に該当するケースは、遺言書を作成しておくことを強くおすすめします。

- 子どもがいない夫婦(配偶者のみに遺産相続させられる)

- 財産のほとんどが不動産である(分割方法によるトラブルを回避できる)

- 同居している相続人がいる(相続人の住居を確保できる)

- 事業を継がせたい子どもがいる

遺言書について、詳しくは「遺言書の書き方完全ガイド-遺言書の形式と内容に関する注意点を解説」や「遺言書が必要な人リスト~なぜ必要?残すべき理由とは?~」をご覧ください。

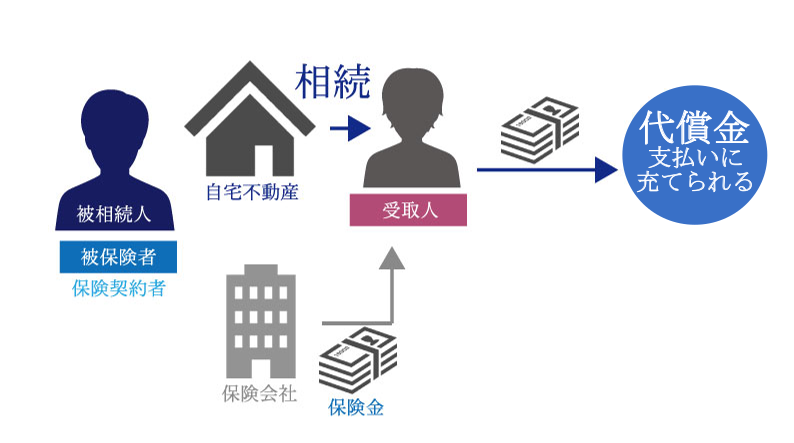

6-4.生命保険に加入する

兄弟姉妹間の相続争いを避けるための対策として、生命保険への加入も有効です。

遺産の大部分を不動産が占める場合、同居している相続人がいる場合は、代償分割を選択することが多いです。

しかし生命保険に加入して、受取人を同居している相続人にしておけば、代償金を支払うための金銭を用意できます。

詳しくは「節税対策として生命保険が優れている理由とは?相続税金対策に注意すべきこと」で解説しておりますので、あわせてご覧ください。

7.遺産を相続させたくない・絶縁した兄弟がいる場合の対処法

親子や兄弟姉妹であっても、遺産を相続させたくない事情があったり、すでに絶縁したりしていることもあります。しかし、法的に親子や兄弟の縁を切ることはできません。

それでも遺産を相続させたくない場合は、相続廃除や相続欠格によって、遺産を相続させないことができる可能性があります。

7-1.相続廃除をする

相続廃除(相続人廃除)とは、被相続人が自らの意思により、遺産を相続させたくない相続人の相続権を剥奪することです。

しかし、絶縁状態にあるとか、ただ気に入らないからといった理由だけでは、相続廃除は認められません。

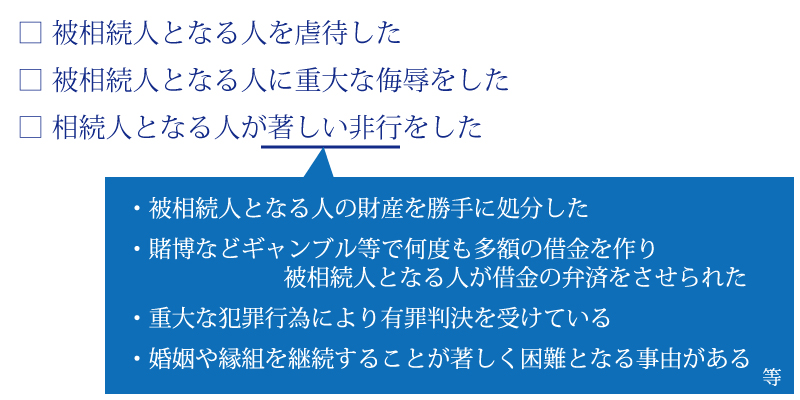

相続廃除が認められるのは、以下の要件に該当するような行為を行った場合のみです。

相続廃除の手続きは、被相続人が生前に家庭裁判所に申立てを行うこととなります。

また、遺言書に相続廃除することを記載しておけば、遺言執行者が家庭裁判所に申立てを行います。

なお、相続廃除を行った相続人に子がいる場合は、その子が代襲して相続します。

相続廃除について、詳しくは「相続廃除で相続させたくない相続人の権利をはく奪できる?」をご覧ください。

7-2.重大な非行があれば相続欠格となる

相続欠格とは、相続人となる人に重大な非行があった場合、被相続人の意思にかかわらず相続権を失うことです。

ここでいう重大な非行とは、以下の要件に該当するような行為を行った場合です。

- 被相続人や他の相続人を殺害(殺害しようと)して刑に処せられた者

- 被相続人が殺害されたことを知って、これを告発・告訴しなかった者

- 詐欺又は強迫によって遺言を妨げた者

- 被相続人の遺言書を偽造し・変造・破棄・隠匿した者

相続欠格について、詳しくは「【簡単解説】相続欠落とは?欠格事由や相続排除との違いについて」をご覧ください。

8.遺産相続でもめたら専門の弁護士に相談を

兄弟姉妹間で起きてしまった相続争いが解決しない場合は、相続問題を専門にしている弁護士に相談しましょう。

第三者の専門家を話し合いに加えることで、お互いが冷静になって解決に向かうことが期待できます。

8-1.弁護士に相談するメリット

兄弟の間で遺産相続のトラブルが起こると、深刻になることが多いです。

弁護士は兄弟の間に入って交渉を進めることができるため、精神的な負担は少なくなります。

また、遺産分割協議がまとまらずに家庭裁判所の調停や審判に移行する場合は、弁護士に手続きを任せることができます。

8-2.弁護士費用の相場

参考として、一般的な弁護士費用の内訳をご紹介します。

実際にはトラブルの程度や遺産の総額によって変動し、遺産総額が大きいと100万円単位の報酬がかかることもあります。

| 費用の内訳 | 内容 | 費用の相場 |

|---|---|---|

| 相談料 | 相談にかかる費用 | 30分5,000円~ ※初回無料の場合もあり |

| 着手金 | 依頼に取りかかる際に支払う報酬 | 20万円~30万円程度 |

| 報酬金 | 依頼が成功したときに支払う報酬 | 依頼者が得た利益に対し所定の料率で計算 |

| 実費 | 必要書類の発行手数料や収入印紙代など | 1万円~5万円 |

| 日当 | 弁護士の出張費用 | 1日5万円 |

| 手数料 | 遺産分割協議書の作成など | 3万円程度 |

弁護士費用について、詳しくは「遺産相続の弁護士費用の相場!いつ誰が払う?払えない・トラブル時の対処法」をご覧ください。

9.まとめ

兄弟姉妹に係る遺産相続の割合や、もめる原因・対策法をご紹介しました。

兄弟間の相続トラブルの多くは、遺産を公平に分割することができない場合に起こります。

実際に遺産相続が始まり、兄弟姉妹間で相続トラブルに発展している方は、必ず専門の弁護士に相談をして解決を図りましょう。

兄弟姉妹間の相続争いを避けるには、被相続人となる人が遺言書を書いて、資金が必要であれば生命保険で準備するといった対策が必要です。

生前の相続対策は、相続問題に詳しい弁護士や税理士のアドバイスを受けて行うことをおすすめします。

9-1.チェスターグループにご相談を

チェスターグループは、税理士法人チェスターを中核とする相続手続きの専門家集団です。

兄弟姉妹間で遺産分割協議がまとまらない場合はもちろん、遺留分侵害額請求をはじめとする様々なトラブルの解決を承っております。

グループに所属している税理士や司法書士、弁護士と共に、様々な相続ニーズにワンストップで対応が可能です。

すでに相続が発生されているお客様でしたら、初回相談が無料となりますので、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は82名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編