テスト

一定額以上の財産の贈与を受けた人は、贈与税を申告して納税しなければなりません。 贈与税には、暦年課税と相続時精算課税という2つの制度があり、さらに暦年課税には2種類の税率が設定されています。これらの課税制度は、令和5年に一部改正が行われて、令和6年1月1日以降は、それまでとは異なるルールでの計算になる部分があります。 一方で、贈与税には、一定の条件にあてはまれば課税がされない特例制度も用意されています。 それらを正しく理解しておかないと、間違った贈与税額を計算してしまい、余分な税金を払うことになりかねません。 この記事では、贈与税の税額計算の仕組みと、贈与税の税額を0円にできる特例をご紹介します。

この記事の目次 [表示]

1.いま、贈与をすると贈与税はどれくらいかかるのか?

本記事では贈与税の計算方法を詳しく説明していきますが、最初に、贈与税はどれくらいかかるものなのか、その目安を見ておきましょう。

- 贈与をした人:父(65歳)

- 贈与を受けた人:長男(30歳)

- 贈与の種類:暦年贈与(特例税率)※後で説明します。

贈与額が500万円の時、贈与額に対する贈与税額の割合は10%以下です。しかし、贈与が5,000万円になると、贈与税額の割合は40%を超えています。 パッと見て、かなり高い税額だと感じられるのではないでしょうか? 贈与税の計算には、贈与の金額が高くなればなるほど、税率も上がっていく超過累進税率という方法が採り入れられているため、ある程度まとまった金額を贈与すると、贈与税はかなり高額になってしまうのです。 だからこそ、少しでも有利な選択をするために、本記事で、贈与税の計算の仕組みをしっかり理解してください。

2.贈与税の基本

まず贈与税の基本から確認していきましょう。

2-1.贈与税は、財産をもらった人が申告・納税する

贈与税は、個人が個人から財産をもらったときに課税される税金です。贈与者(財産をあげた人)ではなく、受贈者(もらった人)に、贈与税の申告と納税の義務がある点に注意してください。 財産を直接受け取った場合のほか、他の人が保険料を負担していた保険契約に基づいて、保険金を受け取ったなど、間接的に財産を受け取った場合も贈与税の対象になります。 なお、個人が法人(会社)から財産をもらったり、法人に財産をあげたりした場合は、贈与税ではなく、所得税、法人税などの別の税が課税されます。

2-2.贈与税は、1年に受けた贈与の合計額によって計算する

贈与税は、毎年1月1日から12月31日までにもらった財産の合計額に基づいて計算します。 1年分の贈与をまとめて、翌年2月1日から3月15日までの申告期間に申告・納税します。

2-3.贈与税の対象外となる贈与

人に財産をあげれば、必ず贈与税の対象となるわけではありません。以下のようなものは、贈与税の対象外です。 なお、これら以外でも、一定の条件で贈与税が非課税になる税制の特例制度も設けられています。特例制度については、本記事の最後でまとめてご紹介します。

2-3-1.扶養親族への生活費や教育費

夫婦、親子、兄弟姉妹などの扶養親族の間で、通常必要とされる範囲内で贈与した生活費や教育費などのお金には、贈与税は課税されません。 当たり前のことだと思われるかもしれませんが、通常必要とされる範囲内で、その都度お金を渡していることが必要です。まとまった金額を一括で渡す場合は、贈与税が課税される可能性が高くなります。

2-3-2.冠婚葬祭や見舞金

冠婚葬祭に際しての祝儀や香典、見舞金などは、社会通念上相当の範囲内であれば、贈与税の課税の対象外です。

2-4.贈与税の2つの種類、3つの計算パターン

贈与税の仕組みには、「暦年(れきねん)課税」という方法と、「相続時精算課税」という方法の2種類があります。 また、暦年課税には「一般税率」と「特例税率」という、2種類の税率が設定されています。 つまり、贈与税の計算方法には、以下の3パターンがあることになります。

- (1a)暦年課税(一般税率):特例税率が適用される贈与以外に適用。

- (1b)暦年課税(特例税率):18歳以上(※)の子や孫などが父母や祖父母などの直系尊属から受けた贈与の場合に適用

- (2)相続時精算課税:相続時精算課税の選択届を提出して選択した場合に適用。

- (※贈与を受けた年の1月1日時点)

暦年課税の一般税率と特例税率とでは、税率は異なりますが計算のプロセス自体は同じです。一方、相続時精算課税はまったく違った計算方法になります。 そこで本記事では、暦年課税と相続時精算課税とにわけて、贈与税の計算プロセスを解説していきます。 なお、「直系尊属」という考え方については、下記の記事で詳しく解説しています。 (参考)相続時に耳にする直系尊属って誰のこと?直系尊属を説明します!

2-5.なぜ贈与に対して課税されるのか

人からもらった財産に対して贈与税が課税されるのは、生前に贈与することで相続税を免れようとする行為を防ぐ目的があります。もし、贈与税がなければ、生前にすべての財産を贈与することで、相続税が課税されることを回避できてしまうでしょう。 そのような事態を防止する趣旨から、贈与税は設けられているのです。

3.暦年課税による贈与税の計算方法

ここから、暦年課税における贈与税の計算方法を説明していきます。 暦年(れきねん)とは、1月1日から12月31日までを1年とする、カレンダー通りの年の数え方です。 1月1日から12月31日までの間にもらった財産の合計額を課税対象として、1年ごとに贈与税の申告・納税を完結する方法が、暦年課税です。 暦年課税の計算は、下記のプロセスでおこないます。

3-1.暦年課税の計算(1)課税価格を求める

暦年課税の贈与税額の計算では、はじめに、1月1日から12月31日までの1年間にもらった贈与財産の合計額を求めます。この合計額が贈与税の計算対象となり、「課税価格」と呼ばれます。

3-2.暦年課税の計算(2)1年間110万円の基礎控除を、課税価格から差し引く

暦年課税では、受贈者ごとに毎年110万円の基礎控除(非課税枠)が設定されています。贈与税は、課税価格から基礎控除額110万円を差し引いた残りの金額(基礎控除後の課税価格)に対して課税されるのです。 なお、課税価格から110万円を引いた結果が、0円以下になれば、贈与税は課税されず、申告の必要もありません。

- 課税価格200万円-基礎控除110万円=90万円

となるため、Aさんは90万円について、贈与税の申告・納税をおこなう義務があります。 一方、Bさんは、父から100万円の贈与を受け、その年にBさんが受けた贈与はそれだけでした。

- 課税価格100万円-基礎控除110万円=-10万円

となるため、Bさんは贈与税の申告をする必要はありません。

なお、基礎控除は「受贈者ごと」に設定されている点に注意してください。 たとえ何人の贈与者から贈与を受けたとしても、1人の受贈者の基礎控除額は110万円に限られるということです。

3-3.暦年課税の計算(3)基礎控除後の課税価格を速算表に当てはめて、贈与税額を求める

基礎控除後の課税価格がわかったら、国税庁が公表している贈与税の速算表に当てはめて計算し、贈与税額を求めます。 ただし、暦年課税の税率設定には、一般税率と特例税率の2種類があるため、速算表もそれぞれ専用のものを用います。 なお、特例税率のほうが、低い税率になっています。

| 税率の種類 | 対象となる贈与 | 贈与の例 |

|---|---|---|

| 一般税率 | 特例税率が適用される贈与財産以外の「一般贈与財産」に適用 | 配偶者からの贈与、兄弟姉妹からの贈与、祖父から未成年の孫への贈与、家族以外の友人・知人からの贈与 |

| 特例税率 | 18歳以上(※)の人が、直系尊属(父母、祖父母など)から受けた「特例贈与財産」に適用 | 父から18歳以上(※)の子への贈与、祖父から18歳以上の孫への贈与 |

(※贈与があった年の1月1日時点で判定)

3-4.一般贈与財産(一般税率)の速算表と計算方法

一般贈与財産に適用される一般税率の速算表は次のとおりです。 ▼一般税率の速算表

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

計算方法は、基礎控除後の課税価格に、該当する区分の税率を掛けます。そして、該当する区分の控除額を差し引いた金額が、贈与税額となります。

3-4-1.計算例

贈与税額は、3ステップで計算します。

3-5.特例贈与財産(特例税率)の速算表

特例贈与財産に適用される特例税率の速算表は次のとおりです。 ▼特例税率の速算表

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

3-5-1.計算例

計算過程自体は、一般贈与財産の場合と同じで、税率と控除額のみが異なっています。

3-6.一般贈与財産と特例贈与財産の両方をもらった場合の計算

同じ年に受けた贈与に、一般贈与財産と特例贈与財産が混在している場合もあります。例えば、父からの贈与と、配偶者からの贈与を受けた場合などです。 このようなときは、2種類の速算表のどちらかを単純に当てはめて計算することはできず、次のような計算になります。 (1)一般贈与財産と特例贈与財産の合計額について、一般税率で税額を計算し、その税額に占める一般贈与財産の割合に応じた税額を求めます。 (2)一般贈与財産と特例贈与財産の合計額について、特例税率で税額を計算し、その税額に占める特例贈与財産の割合に応じた税額を求めます。 (3)(1)と(2)で求めた税額の合計額が贈与税となります。

3-6-1.計算例

- 配偶者から贈与を受けた一般贈与財産:200万円

- 父から贈与を受けた特例贈与財産:800万円

3-7.計算過程、計算結果の端数処理

基礎控除後の課税価格において、1,000円未満の端数がある場合は、切り捨てます。 また、計算して求めた贈与税の金額に100円未満の端数がある場合も、切り捨てます。

4.贈与から一定期間内に贈与者が死亡すれば相続税の対象になる

先に、贈与税が設けられているのは、生前贈与による相続税の課税逃れを防ぐためだと説明しました。そのような趣旨で贈与税が設けられているとしても、贈与税には基礎控除があることから、相続を見越してその直前に生前贈与をすれば、少なくとも基礎控除額分は、課税を避けることができます。 そこで、相続発生前の一定期間に、被相続人(亡くなった人)が相続人に対しておこなっていた贈与については、税金の計算上は、その贈与がなかったものと見なされて、贈与された財産を相続財産に加えて(戻して)、相続税が計算されることになっています。 この仕組みを「生前贈与加算」といいます。 <

img title=”” src=”https://stg.chester-tax.com/wp-chester-tax/wp-content/uploads/living_gift_addition_1.png” alt=”生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説” width=”800″ height=”358″ />

例えば、父が子に100万円の贈与をしたとします。その年に子が他の贈与を受けていなければ、贈与税の基礎控除以下なので贈与税は非課税です。 しかし、贈与から2年後に父が亡くなって子が相続人になったとき、その100万円は他の相続財産に加えられて、相続税の計算対象となります。

4-1.生前贈与加算の対象となる期間

4-1-1.令和5年12月31日までにおこなわれた贈与では、3年間が生前贈与加算期間

従来、生前贈与加算は、相続開始前の3年間におこなわれた贈与について適用されるものとされていました。これは、令和5年12月31日までにおこなわれた贈与について適用されます。

4-1-2.令和6年1月1日以降の贈与では、7年間まで生前贈与加算期間が延長される

令和5年の税制改正により、令和6年1月1日以降になされた贈与から、順次その加算期間が延長され、最長で7年以内の贈与について生前贈与加算がなされるようになりました。  ただし、3年間より前の、延長となる4年間においておこなわれた贈与については、総額100万円までは、生前贈与加算の対象外となります。

ただし、3年間より前の、延長となる4年間においておこなわれた贈与については、総額100万円までは、生前贈与加算の対象外となります。

4-2.生前贈与加算の対象になる人

生前贈与加算期間におこなわれた贈与でも、すべてが相続財産への持ち戻し対象になるわけではありません。 対象となる贈与は、受贈者が、被相続人(亡くなった人)の法定相続人か、遺贈(遺言による遺産承継)によって遺産を取得した人、みなし相続財産を取得した人などであった場合だけです。 例えば、被相続人が亡くなる1年前に、孫に生前贈与をしていたとします。孫は法定相続人にはならないため、通常、孫が受けた贈与は生前贈与加算の対象とはなりません。 ただし、孫が、遺言の指定により遺産を承継したり、被相続人が契約していた生命保険金の受取人になっていたりした場合は、孫が受けていた贈与も生前贈与加算の対象とされます。

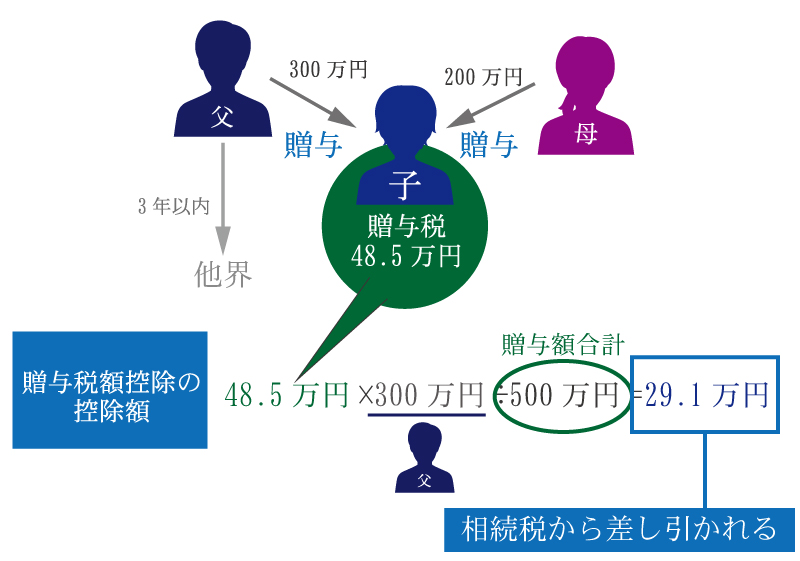

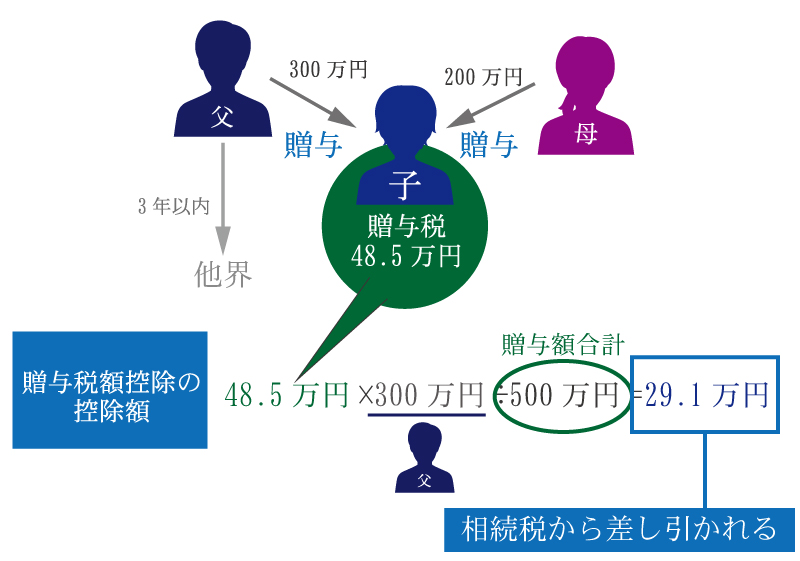

4-3.生前贈与加算があっても、贈与税と相続税が二重に計算されることはない

生前贈与加算期間に贈与を受け、支払った贈与税がある場合に、その財産が相続財産に加算されて相続税が課税されると、二重に課税されることになるのではと思われるかもしれませんが、その心配はありません。 相続税の計算上、贈与税を支払った財産については、支払った贈与税額を控除できる「贈与税額控除」という仕組みが設けられており、二重課税はされないようになっています。

4-4.生前贈与加算は、実際に財産を戻すわけではない

生前贈与加算は、あくまで税金の計算上の処理です。贈与を受けた財産を、実際に戻したり、移動したりするわけではありません。

5.相続時精算課税とは

相続時精算課税とは、特定の人からもらう贈与財産について、2,500万円までの特別控除枠が設定され、贈与時点での贈与税が非課税となります。そして、その贈与者が死亡したときに、その人から贈与された財産を相続財産に持ち戻して(加えて)、相続税計算の対象となる制度です。 2,500万円までの贈与財産は、贈与時点では非課税になりますが、最終的には相続税の課税対象となります。つまり、相続時精算課税の基本的な性格は、課税の将来への「繰り延べ」であって、贈与税と相続税をトータルで考えたとき、必ずしも非課税のメリットが得られるとは限らないのです。

5-1.相続時精算課税は、届出を提出して選択する

通常、贈与税は暦年課税で計算することとなります。 相続時精算課税を適用するには、贈与を受けた年の翌年に贈与税を申告する際、贈与税の申告書に「相続時精算課税選択届出書」と受贈者の戸籍謄本などを添付して税務署に提出する必要があります。

5-2.相続時精算課税は、「贈与者ごと」に選択できる

相続時精算課税は、60歳以上の父母または祖父母から18歳以上の子や孫への贈与について適用することができます。 なお、令和8年12月31日まで、マイホーム購入資金など一定の条件を満たす贈与があった場合は、贈与者が60歳未満でも相続時精算課税を適用することができます。 また、相続時精算課税の適用は、「贈与者ごと」に選択できます。 例えば、それぞれ60歳以上の父と母から贈与を受けた場合に、父からの贈与には、相続時精算課税を適用し、母からの贈与は暦年課税のままとする、ということも可能です。 相続時精算課税を選択した贈与者のことを「特定贈与者」と呼びます。 ただし、相続時精算課税制度を適用した特定贈与者については、暦年課税に戻すことはできません。特定贈与者が亡くなるまで、その人からの贈与については相続時精算課税が適用されます。

5-3.令和6年以降、相続時精算課税にも、110万円の基礎控除が設定される

従来、暦年課税で設定されている年110万円の基礎控除は、相続時精算課税では設定されていませんでした。 しかし、令和5年の税制改正により、令和6年1月1日以降の贈与については、相続時精算課税を適用した場合にも、受贈者1人あたり年間110万円の基礎控除が適用されることとなりました。この基礎控除は、2,500万円の特別控除や暦年課税の基礎控除とは別のものとして扱われます。

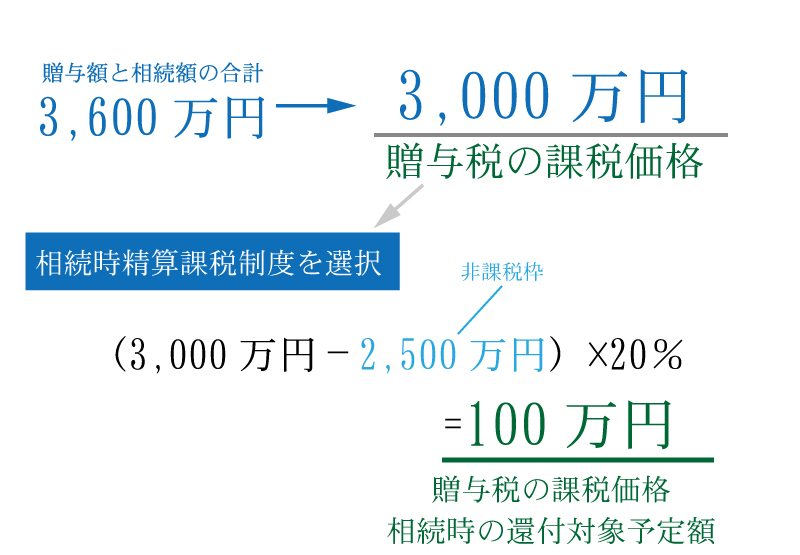

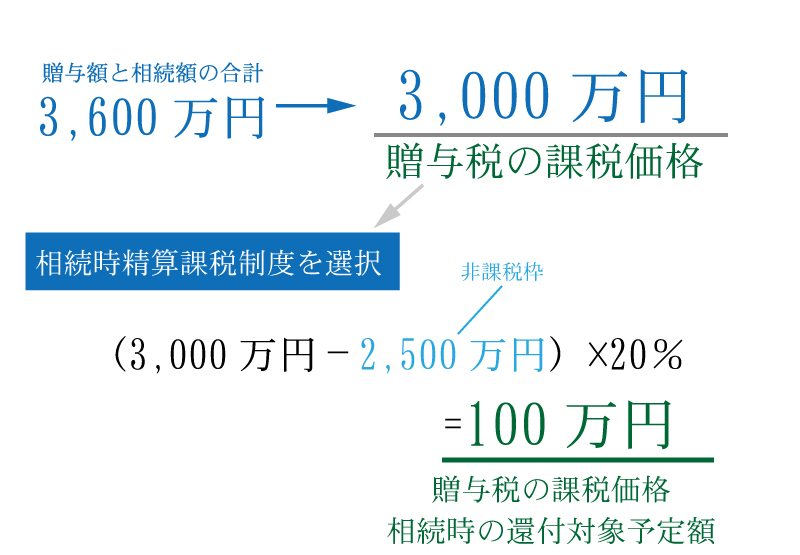

5-4.相続時精算課税の計算

相続時精算課税では、特定贈与者からの贈与には2,500万円までの特別控除枠が設定され、贈与税が非課税となります。この特別控除枠は、複数年にわたって利用できます。 また、特定贈与者から特別控除枠の2,500万円を超える贈与がおこなわれた場合、一律20%の税率で課税されます。 【例】特定贈与者からの贈与と課税の例(令和6年1月1日以降の贈与)

| 相続時精算課税の適用年次 | 贈与額 | 贈与税の課税 |

|---|---|---|

| 1年目 | 1,000万円 | 課税なし(基礎控除110万円、特別控除890万円) (特別控除枠の残額は1,610万円) |

| 2年目 | 1,000万円 | 課税なし(基礎控除110万円、特別控除890万円) (特別控除枠の残額は720万円) |

| 3年目 | 1000万円 | 830万円は課税なし(基礎控除110万円、特別控除720万円) 170万円に対して20%の贈与税が課税 |

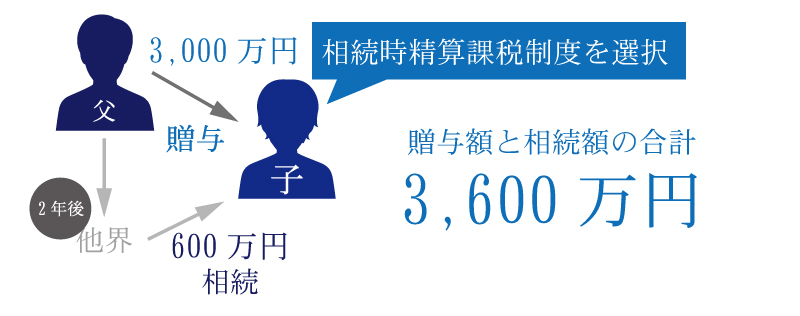

5-5.特定贈与者が死亡して相続が発生した場合

特定贈与者が死亡して相続となった場合は、相続時精算課税において非課税とされていた財産が相続財産に戻されて、相続税の課税対象となります。 ただし、令和6年1月1日以降の贈与について適用される基礎控除の額は、相続財産への持ち戻しの対象にはなりません。

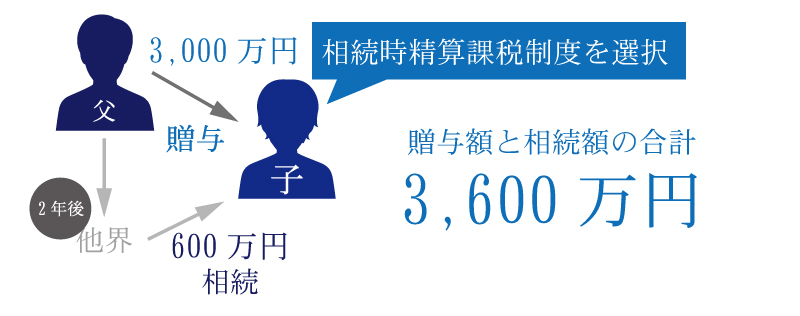

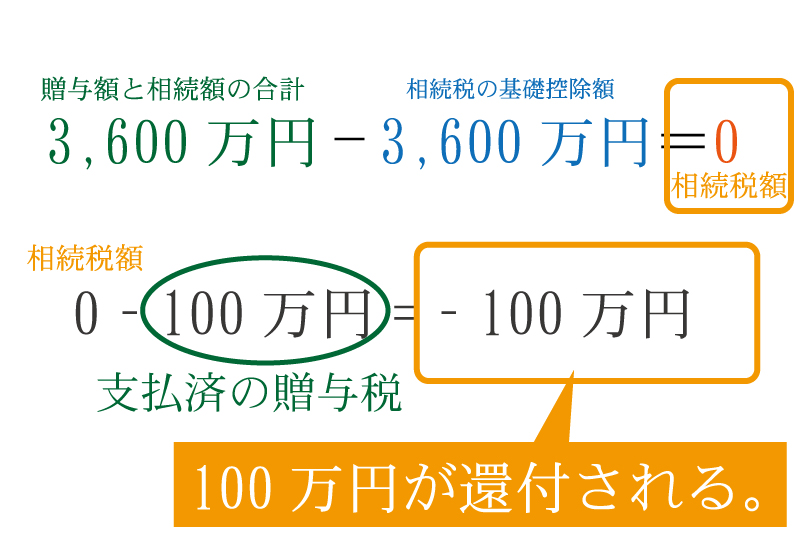

令和5年に父から子に3,000万円が贈与され、子は父からの贈与について相続時精算課税を適用して贈与税を申告しました。 贈与された3,000万円のうち、2,500万円までは特別控除枠により贈与税が非課税となり、特別控除枠を超える500万円に20%の税率で贈与税が課税されます。その結果、この贈与について申告・納税する贈与税は、100万円となります。

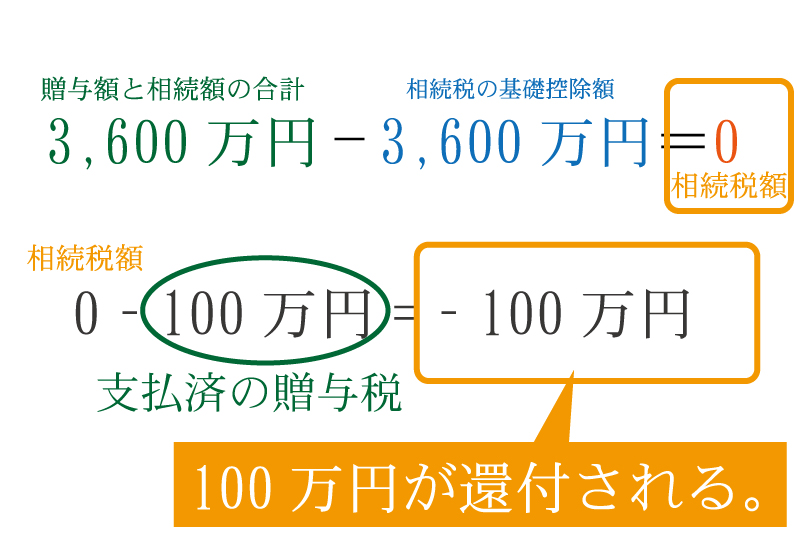

2年後、父が死亡して、子は現金600万円を相続しました。その際に、生前に贈与された3,000万円も相続財産に持ち戻されて、相続税の課税対象になります。なお、相続人はその子だけで、他にはいません。

相続税にも基礎控除額があり、相続人が1人の場合は3,600万円まで課税対象外となります。 この例の場合、相続税の課税対象になる財産は0円になり、相続税はかかりません。 そして、相続税が0円になることを記載した申告書を提出すると、すでに納めた贈与税100万円は還付されます。

相続時精算課税は、適用要件やメリット・デメリットなど考慮すべき事項も多くあります。詳しくは、下記の記事も参照してください。 (参考)相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説! (参考)相続時精算課税制度が利用しやすくなりました! 孫にも利用可能に!? (参考)相続時精算課税制度と住宅取得等資金贈与の併用で3,610万円の贈与税が非課税に!

6.贈与税が0円になる5つの特例

贈与税には、特定の条件での贈与に限って、一定額まで贈与税が非課税となる特例制度が設けられています。 特例制度は、政策的な意図により設けられるものであり、時期により新設や廃止、内容の改変がなされます。必ず、最新の情報を確認してください。 ここでは、以下5つの制度の概略を紹介します。

- (1)住宅取得等資金贈与の特例で最大1,000万円まで非課税

- (2)教育資金の一括贈与は1,500万円まで非課税

- (3)結婚・子育て資金の一括贈与は1,000万円まで非課税

- (4)配偶者への自宅の生前贈与は2,000万円まで非課税

- (5)障害者への贈与は6,000万円まで非課税

6-1.(1)住宅取得等資金贈与の特例で最大1,000万円まで非課税

18歳以上の子や孫が、直系尊属(父母、祖父母など)から、自宅の新築、または増改築などのために使う資金の贈与を受けた場合に適用できるのが、住宅取得等資金贈与の特例です。 ▼住宅取得等資金贈与の非課税限度額

| 省エネ住宅の新築・増改築 | 1,000万円 |

|---|---|

| 一般の住宅(上記以外)の新築・増改築 | 500万円 |

▼適用期限

住宅取得等資金贈与の非課税限度額は、暦年課税の基礎控除額(110万円)または相続時精算課税の特別控除枠(2,500万円)・基礎控除額(110万円、令和6年1月1日以降の贈与に適用可)と併用することができます。 贈与された資金は、住宅や住宅建築土地の購入のほか、増改築(リフォーム)にも利用できます。 本特例には、受贈者の所得基準や、住宅の種類や床面積の基準、入居開始時期など、適用要件が細かく定められています。詳しくは、下記の記事をご参照ください。 (参考)父母・祖父母から住宅取得等資金を贈与されたときに非課税になる制度とは? (参考)住宅取得等資金と暦年贈与を組み合わせると最大1,110万円(※)まで贈与税がかからない?

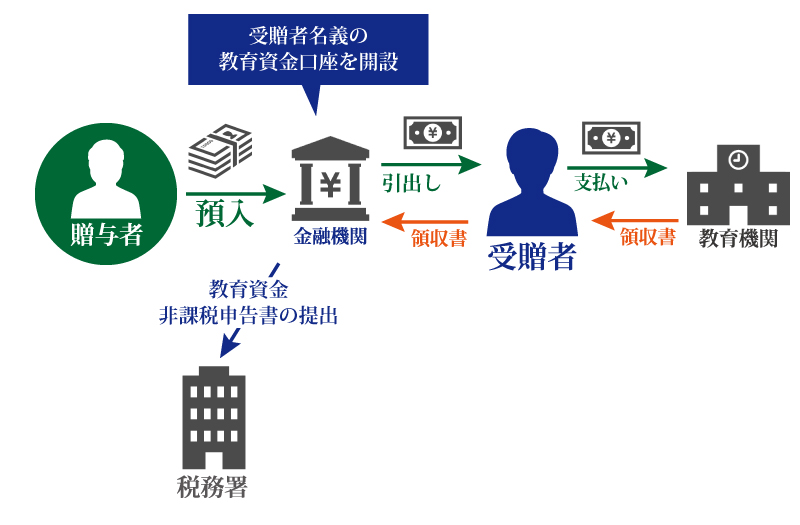

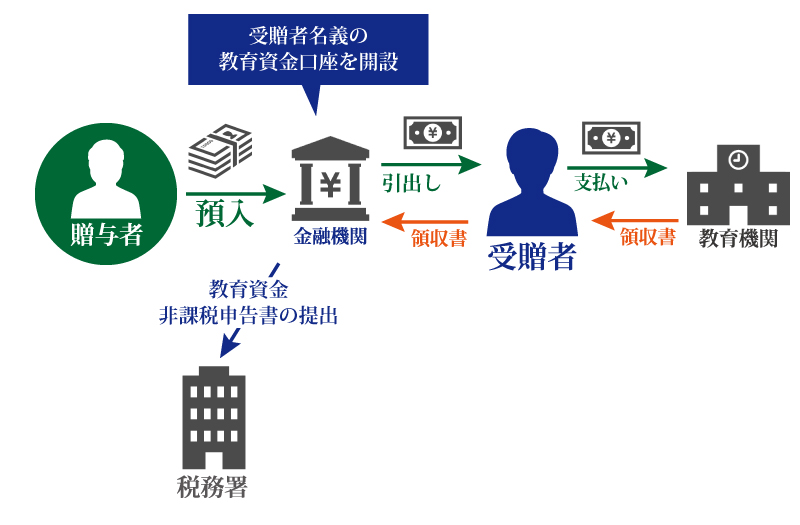

6-2.(2)教育資金の一括贈与の特例で、1,500万円まで非課税

直系尊属から30歳未満の子や孫への教育資金の一括贈与について、1,500万円(学校等以外に対しては500万円)まで贈与税が非課税になるのが、「教育資金の一括贈与の特例」です。 ▼教育資金の一括贈与の特例の非課税限度額

| 教育資金 | 1,500万円 |

|---|---|

| うち、学校等以外に支払われる教育資金 | 500万円 |

▼適用期限

本記事の冒頭でも触れていますが、扶養義務者である親が子の教育資金を負担することはもともと課税対象外です。しかし、本特例は、将来にわたる教育費を「前倒しで一括贈与」した場合にも、非課税になる点が特徴です。 例えば、祖父母が、就学前の孫のために大学進学までの教育資金として、まとまったお金を一括で贈与するといった場合、通常だと贈与税の課税対象となりますが、本特例を利用すれば非課税になります。 非課税になる教育資金は、学校の入学金・授業料のほか、塾や習い事など学校以外に支払われる費用も対象です。 ただし、贈与税が非課税になる限度額は1,500万円ですが、そのうち学校等以外に支払われる教育資金は500万円が上限です。 この制度を利用するためには、金融機関に専用の教育資金口座を開設します。一括贈与や税務署への届け出は金融機関を通じておこないます。 その後、必要な都度、領収証などを提示して、その口座から資金を引き出すことになります。  一括贈与された教育資金を30歳になるまでに使いきらずに残額がある場合、贈与税が課税されます(学校等に在学している場合は最長で40歳まで延長できます)。また、贈与者が死亡した場合は、残額が相続税の課税対象になる場合もあります。 詳しくは、下記の記事も参照ください。 (参考)教育資金贈与はいつまで?対象項目や改正における注意点【最新版】 (参考)教育資金を贈与するなら、普通の贈与?教育資金の一括贈与?

一括贈与された教育資金を30歳になるまでに使いきらずに残額がある場合、贈与税が課税されます(学校等に在学している場合は最長で40歳まで延長できます)。また、贈与者が死亡した場合は、残額が相続税の課税対象になる場合もあります。 詳しくは、下記の記事も参照ください。 (参考)教育資金贈与はいつまで?対象項目や改正における注意点【最新版】 (参考)教育資金を贈与するなら、普通の贈与?教育資金の一括贈与?

6-3.(3)結婚・子育て資金の一括贈与の特例で、1,000万円まで非課税

教育資金と同様に、結婚や子育ての資金の贈与も、扶養の範囲内であれば通常、贈与税はかかりませんが、将来必要になると見込まれる資金を前もって一括で贈与すると、贈与税が課税されることになります。 それに対して、適用すれば1,000万円(結婚関連は300万円)までの結婚・子育て資金の一括贈与が非課税になるのが、「結婚・子育て資金の一括贈与の特例」です。 ▼結婚・子育て資金の一括贈与の特例の非課税限度額

| 結婚・子育て資金 | 1,000万円 |

|---|---|

| うち、結婚資金 | 300万円 |

▼適用期限

本特例を利用できるのは、18歳以上50歳未満、かつ前年の所得1,000万円以下の人が、直系尊属(父母や祖父母など)から、結婚・子育て資金の贈与を受けた場合です。 また、非課税になる資金の用途は、挙式費用や新居の費用など結婚のためのもの、または出産費用や子供の保育費など子育てのためのものに限られます。 本制度の仕組みは、教育資金の一括贈与の特例とほぼ同様で、金融機関に専用口座を開設し、必要な都度、そこから資金を引き出して利用することになります。 詳しくは、下記の記事も参照ください。 (参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

6-4.(4)配偶者への自宅の生前贈与が2,000万円まで非課税となる贈与税の配偶者控除

結婚して20年以上の夫婦の間で、自宅の贈与または自宅購入資金の贈与があった場合は、2,000万円まで贈与税が非課税になります。これを「贈与税の配偶者控除」といいます。「おしどり贈与」という名前でも知られています。 ▼贈与税の配偶者控除の限度額

| 自宅または自宅の取得資金の贈与 | 2,000万円 |

|---|

本特例の主な適用要件は、次のとおりです。

- 婚姻期間が20年以上の夫婦間での贈与であること

- 贈与財産が居住用不動産(自宅)または居住用不動産を取得するための金銭であること

- 贈与の翌年3月15日までに贈与の対象となった居住用不動産に受贈者が居住していること

贈与税の配偶者控除は、暦年課税の基礎控除額(110万円)とあわせて適用することができます。 本特例の控除額は大きなものですが、相続税には「配偶者の税額軽減」があり、配偶者については、原則として1億6,000万円までの財産の相続は、もともと非課税になります。 また、配偶者が居住している自宅を相続した場合には、「小規模宅地等の特例」を利用できれば、最大80%の評価減も可能です。 さらに、相続で自宅を承継した場合に比べて、贈与を受けた場合は、登録免許税・不動産取得税などのコストが高くなるといったデメリットもあります。 こういった事情があるため、本特例を用いて配偶者への自宅の生前贈与を検討する場合、相続に詳しい税理士に相談してよく検討したほうがいいでしょう。 あわせて、下記の記事もご参照ください。 (参考)夫婦間でも贈与税は発生する?発生するケースや基礎控除、配偶者控除も解説

6-5.(5)特定障害者への贈与で最大6,000万円まで非課税

重い障害を持つ「特定障害者」の人の生活費に充てるための贈与については、最大6,000万円、または3,000万円の贈与税非課税枠が設けられています。 特定障害者は下記の①または②に該当する人です。

- 身体障害者手帳に身体上の障害の程度が一級又は二級と記載されている人

- 療育手帳に障害の程度が重度として「A」(「マルA」、「A2」など)と表示されている人

- 精神障害者保健福祉手帳に障害等級が一級と記載されている人

- 重度の知的障害者と判定された人

など

②特別障害者以外の障害者の人で、精神に障害がある人:3,000万円まで非課税 なお、非課税の適用を受けるためには、信託銀行等において、特定障害者の人を受益者とする信託契約を締結する必要があります。 受益者となる障害者の人には、信託契約に基づいて、信託口座から生活費などが払い出されることとなります。

7.まとめ

ここまで、贈与税の税額計算の仕組みと、贈与税を非課税にできる特例をご紹介しました。 財産の生前贈与は相続税対策としておこなわれることが多く、相続税対策とあわせて考える必要があります。また、贈与税は令和5年の税制改正で大きな変更があり、令和6年以降は、それまでの“生前贈与の常識”が通じなくなる部分もあります。 これから贈与を検討する方は、相続税に強い税理士に相談しながら検討なさることをおすすめします。 >>相続税の相談をするなら税理士法人チェスターへ 一定額以上の財産の贈与を受けた人は、贈与税を申告して納税しなければなりません。 贈与税には、暦年課税と相続時精算課税という2つの制度があり、さらに暦年課税には2種類の税率が設定されています。これらの課税制度は、令和5年に一部改正が行われて、令和6年1月1日以降は、それまでとは異なるルールでの計算になる部分があります。 一方で、贈与税には、一定の条件にあてはまれば課税がされない特例制度も用意されています。 それらを正しく理解しておかないと、間違った贈与税額を計算してしまい、余分な税金を払うことになりかねません。 この記事では、贈与税の税額計算の仕組みと、贈与税の税額を0円にできる特例をご紹介します。

1.いま、贈与をすると贈与税はどれくらいかかるのか?

本記事では贈与税の計算方法を詳しく説明していきますが、最初に、贈与税はどれくらいかかるものなのか、その目安を見ておきましょう。

- 贈与をした人:父(65歳)

- 贈与を受けた人:長男(30歳)

- 贈与の種類:暦年贈与(特例税率)※後で説明します。

贈与額が500万円の時、贈与額に対する贈与税額の割合10%以下です。しかし、贈与が5,000万円になると、贈与税額の割合は40%を超えています。 パッと見て、かなり高い税額だと感じられるのではないでしょうか? 贈与税の計算には、贈与の金額が高くなればなるほど、税率も上がっていく超過累進税率という方法が採り入れられているため、ある程度まとまった金額を贈与すると、贈与税はかなり高額になってしまうのです。 だからこそ、少しでも有利な選択をするために、本記事で、贈与税の計算の仕組みをしっかり理解してください。

2.贈与税の基本

まず贈与税の基本から確認していきましょう。

2-1.贈与税は、財産をもらった人が申告・納税する

贈与税は、個人が個人から財産をもらったときに課税される税金です。贈与者(財産をあげた人)ではなく、受贈者(もらった人)に、贈与税の申告と納税の義務がある点に注意してください。 財産を直接受け取った場合のほか、他の人が保険料を負担していた保険契約に基づいて、保険金を受け取ったなど、間接的に財産を受け取った場合も贈与税の対象になります。 なお、個人が法人(会社)から財産をもらったり、法人に財産をあげたりした場合は、贈与税ではなく、所得税、法人税などの別の税が課税されます。

2-2.贈与税は、1年に受けた贈与の合計額によって計算する

贈与税は、毎年1月1日から12月31日までにもらった財産の合計額に基づいて計算します。 1年分の贈与をまとめて、翌年2月1日から3月15日までの申告期間に申告・納税します。

2-3.贈与税の対象外となる贈与

人に財産をあげれば、必ず贈与税の対象となるわけではありません。以下のようなものは、贈与税の対象外です。 なお、これら以外でも、一定の条件で贈与税が非課税になる税制の特例制度も設けられています。特例制度については、本記事の最後でまとめてご紹介します。

2-3-1.扶養親族への生活費や教育費

夫婦、親子、兄弟姉妹などの扶養親族の間で、通常必要とされる範囲内で贈与した生活費や教育費などのお金には、贈与税は課税されません。 当たり前のことだと思われるかもしれませんが、通常必要とされる範囲内で、その都度お金を渡していることが必要です。まとまった金額を一括で渡す場合は、贈与税が課税される可能性が高くなります。

2-3-2.冠婚葬祭や見舞金

冠婚葬祭に際しての祝儀や香典、見舞金などは、社会通念上相当の範囲内であれば、贈与税は課税の対象外です。

2-4.贈与税の2つの種類、3つの計算パターン

贈与税の仕組みには、「暦年(れきねん)課税」という方法と、「相続時精算課税」という方法の2種類があります。 また、暦年課税には「一般税率」と「特例税率」という、2種類の税率が設定されています。 つまり、贈与税の計算方法には、以下の3パターンがあることになります。

- (1a)暦年課税(一般税率):特例税率が適用される贈与以外に適用。

- (1b)暦年課税(特例税率):18歳以上(※)の子や孫などが父母や祖父母などの直系尊属から受けた贈与の場合に適用

- (2)相続時精算課税:相続時精算課税の選択届を提出して選択した場合に適用。

(※贈与を受けた年の1月1日時点)

暦年課税の一般税率と特例税率とでは、税率は異なりますが計算のプロセス自体は同じです。一方、相続時精算課税はまったく違った計算方法になります。 そこで本記事では、暦年課税と相続時精算課税とにわけて、贈与税の計算プロセスを解説していきます。 なお、「直系尊属」という考え方については、下記の記事で詳しく解説しています。 (参考)相続時に耳にする直系尊属って誰のこと?直系尊属を説明します!

2-5.なぜ贈与に対して課税されるのか

人からもらった財産に対して贈与税が課税されるのは、生前に贈与することで相続税を免れようとする行為を防ぐ目的があります。もし、贈与税がなければ、生前にすべての財産を贈与することで、相続税が課税されることを回避できてしまうでしょう。 そのような事態を防止する趣旨から、贈与税は設けられているのです。

3.暦年課税による贈与税の計算方法

ここから、暦年課税における贈与税の計算方法を説明していきます。 暦年(れきねん)とは、1月1日から12月31日までを1年とする、カレンダー通りの年の数え方です。 1月1日から12月31日までの間にもらった財産の合計額を課税対象として、1年ごとに贈与税の申告・納税を完結する方法が、暦年課税です。 暦年課税の計算は、下記のプロセスでおこないます。

3-1.暦年課税の計算(1)課税価格を求める

暦年課税の贈与税額の計算は、1月1日から12月31日までの1年間にもらった贈与財産の合計額を求めます。この合計額が贈与税の計算対象となり、「課税価格」と呼ばれます。

3-2.暦年課税の計算(2)1年間110万円の基礎控除を、課税価格から差し引く

暦年課税では、受贈者ごとに毎年110万円の基礎控除(非課税枠)が設定されています。贈与税は、課税価格から基礎控除額110万円を差し引いた残りの金額(基礎控除後の課税価格)に対して課税されるのです。 なお、課税価格から110万円を引いた結果が、0円以下になれば、贈与税は課税されず、申告の必要もありません。

- 課税価格200万円-基礎控除110万=90万円

となるため、Aさんは90万円について、贈与税の申告・納税をおこなう義務があります。 一方、Bさんは、父から100万円の贈与を受け、その年にBさんが受けた贈与はそれだけでした。

- 課税価格は100万円-基礎控除110万=-10万円

となるため、Bさんは贈与税の申告をする必要はありません。

なお、基礎控除は「受贈者ごと」に設定されている点に注意してください。 たとえ何人の贈与者から贈与を受けたとしても、1人の受贈者の基礎控除額は110万円に限られるということです。

3-3.暦年課税の計算(3)基礎控除後の課税価格を速算表に当てはめて、贈与税額を求める

基礎控除後の課税価格がわかったら、国税庁が公表している贈与税の速算表に当てはめて計算し、贈与税額を求めます。 ただし、暦年課税の税率設定には、一般税率と特例税率の2種類があるため、速算表もそれぞれ専用のものを用います。 なお、特例税率のほうが、低い税率になっています。

| 税率の種類 | 対象となる贈与 | 贈与の例 |

|---|---|---|

| 一般税率 | 特例税率が適用される贈与財産以外の「一般贈与財産」に適用 | 配偶者からの贈与、兄弟姉妹からの贈与、祖父から未成年の孫への贈与、家族以外の友人・知人からの贈与 |

| 特例税率 | 18歳以上(※)の人が、直系尊属(父母、祖父母など)から受けた特例贈与財産に適用 | 父から18歳以上(※)の子への贈与、祖父から18歳以上の孫への贈与 |

(※贈与があった年の1月1日時点で判定)

3-4.一般贈与財産(一般税率)の速算表と計算方法

一般贈与財産に適用される一般税率の速算表は次のとおりです。 ▼一般税率の速算表

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

計算方法は、基礎控除後の課税価格に、該当する区分の税率を掛けます。そして、該当する区分の控除額を差し引いた金額が、贈与税額となります。

3-4-1.計算例

贈与税額は、3ステップで計算します。

3-5.特例贈与財産(特例税率)の速算表

特例贈与財産に適用される特例税率の速算表は次のとおりです。

▼特例税率の速算表

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

3-5-1.計算例

計算過程自体は、一般贈与財産の場合と同じで、税率と控除額のみが異なっています。

3-6.一般贈与財産と特例贈与財産の両方をもらった場合の計算

同じ年に受けた贈与に、一般贈与財産と特例贈与財産が混在している場合もあります。例えば、父からの贈与と、配偶者からの贈与を受けた場合などです。 このようなときは、2種類の速算表のどちらかを単純に当てはめて計算することはできず、次のような計算になります。 (1)一般贈与財産と特例贈与財産の合計額について、一般税率で税額を計算し、その税額に占める一般贈与財産の割合に応じた税額を求めます。 (2)一般贈与財産と特例贈与財産の合計額について、特例税率で税額を計算し、その税額に占める特例贈与財産の割合に応じた税額を求めます。 (3)(1)と(2)で求めた税額の合計額が贈与税となります。

3-6-1.計算例

- 配偶者から贈与を受けた一般贈与財産:200万円

- 父から贈与を受けた特例贈与財産:800万円

3-7.計算過程、計算結果の端数処理

基礎控除後の課税価格において、1,000円未満の端数がある場合は、切り捨てます。 また、計算して求めた贈与税の金額に100円未満の端数がある場合も、切り捨てます。

4.贈与から一定期間内に贈与者が死亡すれば相続税の対象になる

先に、贈与税が設けられているのは、生前贈与により相続税の課税逃れを防ぐためだと説明しました。そのような趣旨で贈与税が設けられているとしても、贈与税には基礎控除があることから、相続を見越してその直前に生前贈与をすれば、少なくとも基礎控除額分は、課税を避けることができます。 そこで、相続発生前の一定期間に、被相続人(亡くなった人)が相続人に対しておこなっていた贈与については、税金の計算上は、その贈与がなかったものと見なされて、贈与された財産を相続財産に加えて(戻して)、相続税が計算されることになっています。 この仕組みを「生前贈与加算」といいます。  例えば、父が子に100万円の贈与をしたとします。その年に子が他の贈与を受けていなければ、贈与税の基礎控除以下なので贈与税は非課税です。 しかし、贈与から2年後に父が亡くなって子が相続人になったとき、その100万円は他の相続財産に加えられて、相続税の計算対象となります。

例えば、父が子に100万円の贈与をしたとします。その年に子が他の贈与を受けていなければ、贈与税の基礎控除以下なので贈与税は非課税です。 しかし、贈与から2年後に父が亡くなって子が相続人になったとき、その100万円は他の相続財産に加えられて、相続税の計算対象となります。

4-1.生前贈与加算の対象となる期間

4-1-1.令和5年12月31日までにおこなわれた贈与では、3年間が生前贈与加算期間

従来、生前贈与加算は、相続開始前の3年間におこなわれた贈与について適用されるものとされていました。これは、令和5年12月31日までにおこなわれた贈与について適用されます。

4-1-2.令和6年1月1日移行の贈与では、7年間まで生前贈与加算期間が延長される

令和5年の税制改正により、令和6年1月1日以降になされた贈与から、順次その加算期間が延長され、最長で7年以内の贈与について生前贈与加算がなされるようになりました。  ただし、3年間より前の、延長となる4年間においておこなわれた贈与については、総額100万円までは、生前贈与加算の対象外となります。

ただし、3年間より前の、延長となる4年間においておこなわれた贈与については、総額100万円までは、生前贈与加算の対象外となります。

4-2.生前贈与加算の対象になる人

生前贈与加算期間におこなわれた贈与でも、すべてが相続財産への持ち戻し対象になるわけではありません。 対象となる贈与は、受贈者が、被相続人(亡くなった人)の法定相続人か、遺贈(遺言による遺産承継)によって遺産を取得した人、みなし相続財産を取得した人などであった場合だけです。 例えば、被相続人が亡くなる1年前に、孫に生前贈与をしていたとします。孫は法定相続人にはならないため、通常、孫が受けた贈与は生前贈与加算の対象とはなりません。 ただし、孫が、遺言の指定により遺産を承継されたり、被相続人が契約していた生命保険金の受取人になっていたりした場合は、孫が受けていた贈与も生前贈与加算の対象とされます。

4-3.生前贈与加算があっても、贈与税と相続税が二重に計算されることはない

生前贈与加算期間に贈与を受け、支払った贈与税がある場合に、その財産が相続財産に加算されて相続税が課税されると、二重に課税されることになるのではと思われるかもしれませんが、その心配はありません。 相続税の計算上、贈与税を支払った財産については、支払った贈与税額を控除できる「贈与税額控除」という仕組みが設けられており、二重課税はされないようになっています。

4-4.生前贈与加算は、実際に財産を戻すわけではない

生前贈与加算は、あくまで税金の計算上の処理です。贈与を受けた財産を、実際に戻したり、移動したりするわけではありません。

5.相続時精算課税とは

相続時精算課税とは、特定の人からもらう贈与財産について、2,500万円までの特別控除枠が設定され、贈与時点での贈与税が非課税となります。そして、その贈与者が死亡したときに、その人から贈与された財産を相続財産に持ち戻して(加えて)、相続税計算の対象となる制度です。 2,500万円までの贈与財産は、贈与時点では非課税になりますが、最終的には相続税の課税対象となります。つまり、相続時精算課税の基本的な性格は、課税の将来への「繰り延べ」であって、贈与税と相続税をトータルで考えたとき、必ずしも非課税のメリットが得られるとは限らないのです。

5-1.相続時精算課税は、届出を提出して選択する

通常、贈与税は暦年課税で計算することとなります。 相続時精算課税を適用するには、贈与を受けた年の翌年に贈与税を申告する際、贈与税の申告書に添えて「相続時精算課税選択届出書」と受贈者の戸籍謄本などを添付して税務署に提出する必要があります。

5-2.相続時精算課税は、「贈与者ごと」に選択できる

相続時精算課税は、60歳以上の父母または祖父母から18歳以上の子や孫への贈与について適用することができます。 なお、令和5年12月31日まで、マイホーム購入資金など一定の条件を満たす贈与があった場合は、贈与者が60歳未満でも相続時精算課税を適用することができます。 また、相続時精算課税の適用は、「贈与者ごと」に選択できます。 例えば、それぞれ60歳以上の父と母から贈与を受けた場合に、父からの贈与には、相続時精算課税を適用し、母からの贈与は暦年課税のままとする、ということも可能です。 相続時精算課税を選択した贈与者のことを「特定贈与者」と呼びます。 ただし、相続時精算課税制度を適用した贈与者については、暦年課税に戻すことはできません。その人が亡くなるまで、その人からの贈与については相続時精算課税が適用されます。

5-3.令和6年以降、相続時精算課税にも、110万円の基礎控除が設定される

従来、暦年課税で設定されている年110万円の基礎控除は、相続時精算課税では設定されていませんでした。 しかし、令和5年の税制改正により、令和6年1月1日以降の贈与については、相続時精算課税を適用した場合にも、受贈者1人あたり年間110万円の基礎控除が適用されることとなりました。この基礎控除は、2,500万円の特別控除や暦年課税の基礎控除とは別のものとして扱われます。

5-4.相続時精算課税の計算

相続時精算課税では、特定贈与者からの贈与には2,500万円までの特別控除枠が設定され、贈与税が非課税となります。この特別控除枠は、複数年にわたって利用できます。 また、特定贈与者から特別控除枠の2,500万円を超える贈与がおこなわれた場合、一律20%の税率で課税されます。 【例】特定贈与者からの贈与と課税の例

| 相続時精算課税の適用年次 | 贈与額 | 贈与税の課税 |

|---|---|---|

| 1年目 | 1,000万円 | 非課税 |

| 2年目 | 1,000万円 | 非課税 |

| 3年目 | 800万円 | 500万円は非課税、300万円に対して20%の贈与税が課税 |

5-5.特定贈与者が死亡して相続が発生した場合

特定贈与者が死亡して相続となった場合は、相続時精算課税の特別控除枠で非課税とされていた財産に戻されて、相続税の課税対象となります。

2年後、父が死亡して、子は現金600万円を相続しました。その際に、生前に贈与された3,000万円も相続税に持ち戻されて、相続税の課税対象になります。なお、相続人はその子だけ、他にはいません。

2年後、父が死亡して、子は現金600万円を相続しました。その際に、生前に贈与された3,000万円も相続税に持ち戻されて、相続税の課税対象になります。なお、相続人はその子だけ、他にはいません。  相続税にも基礎控除額があり、相続人が1人の場合は3,600万円まで課税対象外となります。 この例の場合、相続税の課税対象になる財産は0円になり、相続税はかかりません。 そして、相続税が0円になることを記載した申告書を提出すると、すでに納めた贈与税100万円は還付されます。

相続税にも基礎控除額があり、相続人が1人の場合は3,600万円まで課税対象外となります。 この例の場合、相続税の課税対象になる財産は0円になり、相続税はかかりません。 そして、相続税が0円になることを記載した申告書を提出すると、すでに納めた贈与税100万円は還付されます。

相続時精算課税は、適用要件やメリット・デメリットなど考慮すべき事項も多くあります。詳しくは、下記の記事も参照してください。 (参考)相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説! (参考)相続時精算課税制度が利用しやすくなりました! 孫にも利用可能に!? (参考)相続時精算課税制度と住宅取得等資金贈与の併用で4,000万円(※)の贈与税が非課税に!

6.贈与税が0円になる5つの特例

贈与税には、特定の条件での贈与に限って、一定額まで贈与税が非課税となる特例制度が設けられています。 特例制度は、政策的な意図により設けられるものであり、時期により新設や廃止、内容の改変がなされます。必ず、最新の情報を確認してください。 ここでは、以下5つの制度の概略を紹介します。

- (1)住宅取得等資金贈与の特例で最大1,000万円まで非課税

- (2)教育資金の一括贈与は1,500万円まで非課税

- (3)結婚・子育て資金の一括贈与は1,000万円まで非課税

- (4)配偶者への自宅の生前贈与は2,000万円まで非課税

- (5)障害者への贈与は6,000万円まで非課税

6-1.(1)住宅取得等資金贈与の特例で最大1,000万円まで非課税

18歳以上の子や孫が、直系尊属(父母、祖父母など)から、自宅の新築、または増改築などのために使う資金の贈与を受けた場合に適用できるのが、住宅取得等資金贈与の特例です。 ▼住宅取得等資金贈与の非課税限度額

| 省エネ住宅の新築・増改築 | 1,000万円 |

|---|---|

| 一般の住宅(上記以外)の新築・増改築 | 500万円 |

▼適用期限

住宅取得等資金贈与の非課税限度額は、暦年課税の基礎控除額(110万円)または相続時精算課税の非課税限度額(2,500万円)と併用することができます。 贈与された資金は、住宅や住宅建築土地の購入のほか、増改築(リフォーム)にも利用できます。 本特例には、受贈者の所得基準や、住宅の種類や床面積の基準、入居開始時期など、適用要件が細かく定められています。詳しくは、下記の記事をご参照ください。 (参考)父母・祖父母から住宅取得等資金を贈与されたときに非課税になる制度とは? (参考)住宅取得等資金と暦年贈与を組み合わせると最大1,110万円(※)まで贈与税がかからない?

6-2.(2)教育資金の一括贈与の特例で、1,500万円まで非課税

直系尊属から30歳未満の子や孫への教育資金の一括贈与について、1,500万円(学校等以外に対しては500万円)まで贈与税が非課税になるのが、「教育資金の一括贈与の特例」です。 ▼教育資金の一括贈与の特例の非課税限度額

| 教育資金 | 1,500万円 |

|---|---|

| うち、学校等以外に支払われる教育資金 | 500万円 |

▼適用期限

本記事の冒頭でも触れていますが、扶養義務者である親が子の教育資金を負担することはもともと課税対象外です。しかし、本特例は、将来にわたる教育費を「前倒しで一括贈与」した場合にも、非課税になる点が特徴です。 例えば、祖父母が、就学前の孫のために大学進学までの教育資金として、まとまったお金を一括で贈与するといった場合、通常だと贈与税の課税対象となりますが、本特例を利用すれば非課税になります。 非課税になる教育資金は、学校の入学金・授業料のほか、塾や習い事など学校以外に支払われる費用も対象です。 ただし、贈与税が非課税になる限度額は1,500万円ですが、そのうち学校等以外に支払われる教育資金は500万円が上限です。 この制度を利用するためには、金融機関に専用の教育資金口座を開設します。一括贈与や税務署への届け出は金融機関を通じておこないます。 その後、必要な都度、領収証などを提示して、その口座から資金を引き出すことになります。  一括贈与された教育資金を30歳になるまでに使いきらずに残額がある場合、贈与税が課税されます(学校等に在学している場合は最長で40歳まで延長できます)。また、贈与者が死亡した場合は、残額が相続税の課税対象になる場合もあります。 詳しくは、下記の記事も参照ください。 (参考)教育資金贈与はいつまで?対象項目や改正における注意点【最新版】 (参考)教育資金を贈与するなら、普通の贈与?教育資金の一括贈与?

一括贈与された教育資金を30歳になるまでに使いきらずに残額がある場合、贈与税が課税されます(学校等に在学している場合は最長で40歳まで延長できます)。また、贈与者が死亡した場合は、残額が相続税の課税対象になる場合もあります。 詳しくは、下記の記事も参照ください。 (参考)教育資金贈与はいつまで?対象項目や改正における注意点【最新版】 (参考)教育資金を贈与するなら、普通の贈与?教育資金の一括贈与?

6-3.(3)結婚・子育て資金の一括贈与の特例で、1,000万円まで非課税

教育資金と同様に、結婚や子育ての資金の贈与も、扶養の範囲内であれば通常、贈与税はかかりませんが、将来必要になると見込まれる資金を前もって一括で贈与すると、贈与税が課税されることになります。 それに対して、適用すれば1,000万円(結婚関連は300万円)までの結婚・子育て資金の一括贈与が非課税になるのが、「結婚・子育て資金の一括贈与の特例」です。 ▼結婚・子育て資金の一括贈与の特例の非課税限度額

| 結婚・子育て資金 | 1,000万円 |

|---|---|

| うち、結婚資金 | 300万円 |

▼適用期限

本特例を利用できるのは、18歳以上50歳未満、かつ前年の所得1,000万円以下の人が、直系尊属(父母や祖父母など)から、結婚・子育て資金の贈与を受けた場合です。 また、非課税になる資金の用途は、挙式費用や新居の費用など結婚のためのもの、または出産費用や子供の保育費など子育てのためのものに限られます。 本制度の仕組みは、教育資金の一括贈与の特例とほぼ同様で、金融機関に専用口座を開設し、必要な都度、そこから資金を引き出して利用することになります。 詳しくは、下記の記事も参照ください。 (参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

6-4.(4)配偶者への自宅の生前贈与が2,000万円まで非課税となる贈与税の配偶者控除

結婚して20年以上の夫婦の間で、自宅の贈与または自宅購入資金の贈与があった場合は、2,000万円まで贈与税が非課税になります。これを「贈与税の配偶者控除」といいます。「おしどり贈与」という名前でも知られています。 ▼贈与税の配偶者控除の限度額

| 自宅または自宅の取得資金の贈与 | 2,000万円 |

|---|

本特例の主な適用要件は、次のとおりです。

- 婚姻期間が20年以上の夫婦間での贈与であること

- 贈与財産が居住用不動産(自宅)または居住用不動産を取得するための金銭であること

- 贈与の翌年3月15日までに贈与の対象となった居住用不動産に受贈者が居住していること

贈与税の配偶者控除は、暦年課税の基礎控除額(110万円)とあわせて適用することができます。 本特例の控除額は大きなものですが、相続税には「配偶者の税額軽減」があり、配偶者については、原則として1億6,000万円までの財産の相続は、もともと非課税になります。 また、配偶者が居住している自宅を相続した場合には、「小規模宅地等の特例」を利用できれば、最大80%の評価減も可能です。 さらに、相続で自宅を承継した場合に比べて、贈与を受けた場合は、登録免許税・不動産取得税などのコストが高くなるといったデメリットもあります。 こういった事情があるため、本特例を用いて配偶者への自宅の生前贈与を検討する場合、相続に詳しい税理士に相談してよく検討したほうがいいでしょう。 あわせて、下記の記事もご参照ください。 (参考)夫婦間の贈与は贈与税が発生する?基礎控除110万円と配偶者控除を解説

6-5.(5)特定障害者への贈与で最大6,000万円まで非課税

重い障害を持つ「特定障害者」の人の生活費に充てるための贈与については、最大6,000万円、または3,000万円の贈与税非課税枠が設けられています。 特定障害者は下記の①または②に該当する人です。

- 身体障害者手帳に身体上の障害の程度が一級又は二級と記載されている人

- 療育手帳に障害の程度が重度として「A」(「マルA」、「A2」など)と表示されている人

- 精神障害者保健福祉手帳に障害等級が一級と記載されている人

- 重度の知的障害者と判定された人

など

②特別障害者以外の障害者の人で、精神に障害がある人:3,000万円まで非課税

なお、非課税の適用を受けるためには、信託銀行等において、特定障害者の人を受益者とする信託契約を締結する必要があります。 受益者となる障害者の人には、信託契約に基づいて、信託口座から生活費などが払い出されることとなります。

7.まとめ

ここまで、贈与税の税額計算の仕組みと、贈与税を非課税にできる特例をご紹介しました。 財産の生前贈与は相続税対策としておこなわれることが多く、相続税対策とあわせて考える必要があります。また、贈与税は令和5年の税制改正で大きな変更があり、令和6年以降は、それまでの“生前贈与の常識”が通じなくなる部分もあります。 これから贈与を検討する方は、相続税に強い税理士に相談しながら検討なさることをおすすめします。 >>相続税の相談をするなら税理士法人チェスターへ

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

- 相続対策編

- 所得税編

- 相続登記編

- 対策一般編

- 相続税Q&A

- その他

- 税務調査編

- 農地編

- 身分関係編

- 住宅取得資金編

- その他

- 遺産分割編

- 退職金編

- 計算方法編

- 葬儀関係編

- 保険編

- 相続手続き編

- 事業承継税制編

- 国際税務(贈与税)編

- 遺言編

- 非上場株式編

- 相続法務編

- 遺産分割編

- 預貯金編

- 名義変更編

- 各種控除編

- 相続税編

- 精算課税編

- 成年後見編

- 一般動産編

- 贈与税法一般編

- 相続税Q&A

- 民法一般編

- 国際相続編

- 国際税務(相続税)編

- 申請手続編

- 小規模宅地等の特例編

- 保険編

- 特別受益編

- 税務一般編

- その他

- 借地権編

- 財産評価編

- 相続放棄編

- 手続き編

- その他

- 債務編

- その他

- 贈与税編

- 物納・延納編

- 国外財産編

- 申告手続き編

- その他

- 相続税法一般編

- 土地一般編

- 山林・原野編

- 広大地編

- 建物編

- 有価証券編

- 葬式費用編

- その他